Stratégie classique de suivi de tendance double

Aperçu

Cette stratégie permet de suivre la double tendance des stocks en calculant les points de pivot classiques et en utilisant les indicateurs RSI pour déterminer la direction de la tendance actuelle. Elle s’applique à la négociation de tendances à courte ou moyenne ligne.

Détails de la stratégie

La stratégie consiste principalement à suivre les tendances en doubles:

Calculer le pivot classique, y compris le pivot central, le support 1 S 1, la résistance 1 R 1, le support 2 S 2, la résistance 2 R 2, etc.

L’indicateur RSI est utilisé pour déterminer la direction de la tendance des actions. Un RSI supérieur à 80 est une zone de survente et un RSI inférieur à 20 est une zone de survente.

Déterminez la direction de la tendance au niveau de la ligne de jour des actions. Si le prix de clôture est supérieur à R2 le jour précédent, considérez-le comme fort; si le prix de clôture est inférieur à S2 le jour précédent, considérez-le comme faible.

Définir la stratégie de trading du jour en fonction de la direction de la tendance au niveau de la ligne solaire, en combinaison avec les points pivots et l’indicateur RSI

Si la ligne est forte ((prix de clôture> R2), observez un point de raccourcissement au-dessous du point Pivot, ou achetez au-dessous de S1.

Si la ligne de jour est faible ((prix de clôture < S2), on observe un point de vente de reprise au-dessus du point Pivot, ou un point de vente au-dessus de R1.

Réglez le point de rupture. La rupture de force est la rupture de la S1 de la veille, et la rupture de la rupture de la R1 de la veille.

Cette stratégie permet de déterminer les tendances à court terme et les points d’entrée spécifiques en calculant les points pivots pour déterminer la direction de la tendance de la ligne moyenne longue. Elle permet de suivre les tendances binaires des cours des actions et s’applique aux transactions à courte et moyenne durée.

Analyse des avantages

Les principaux avantages de cette stratégie sont les suivants:

Il est capable de suivre à la fois les tendances à long terme et à court terme et d’être flexible pour s’adapter aux changements du marché.

Les points pivots ont une certaine capacité de discernement des tendances, et peuvent être efficaces pour discerner les tendances de la ligne moyenne et longue.

Les indicateurs tels que le RSI peuvent être utilisés pour juger de la survente ou de la survente à court terme et aider à déterminer les points d’entrée.

Les règles de fonctionnement de la stratégie sont claires, simples et faciles à maîtriser.

Les risques sont maîtrisés et les points d’arrêt clairement définis.

Analyse des risques

Les principaux risques de cette stratégie sont les suivants:

Les points pivots peuvent être inefficaces et ne permettent pas de déterminer avec précision la tendance de la ligne médiane. Ils peuvent être améliorés en ajustant les paramètres ou en combinant d’autres indicateurs.

Les indicateurs tels que le RSI peuvent émettre des signaux erronés. Les paramètres peuvent être ajustés de manière appropriée ou utilisés avec d’autres indicateurs.

Le réglage du point d’arrêt peut être trop arbitraire et ne peut pas éviter complètement le risque de perte de l’arrêt. Une certaine zone de protection peut être laissée de manière appropriée.

Le retrait stratégique est possible et nécessite une préparation psychologique et un soutien financier adéquat.

Il existe un risque de trop fréquentes de transactions. Les conditions d’ouverture peuvent être adaptées pour éviter les transactions trop fréquentes.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Essayez différentes combinaisons de paramètres, telles que des paramètres pour ajuster le RSI, des méthodes de calcul pour optimiser le Pivot Point, etc., pour trouver la combinaison de paramètres optimale.

L’ajout ou la combinaison d’autres indicateurs, tels que KDJ, MACD, etc., rendent le signal plus précis et plus fiable.

Optimiser les stratégies de stop-loss, telles que les stop-loss mobiles, les stop-loss hors-jeu, etc., afin de réduire le risque que le stop-loss soit battu.

Optimiser la gestion des positions, contrôler correctement la taille des positions individuelles et réduire l’impact des pertes individuelles

Optimiser les conditions d’ouverture des positions, éviter les entrées et sorties trop fréquentes. Vous pouvez définir des conditions de filtrage, etc.

Tester l’efficacité de différentes variétés et ajuster les paramètres pour obtenir le meilleur effet.

L’ajout d’une stratégie d’arrêt automatique pour bloquer les bénéfices.

Résumer

Cette stratégie permet de suivre la double tendance du cours des actions en calculant la tendance de la ligne médiane et longue en calculant le point pivot et en utilisant des indicateurs tels que le RSI pour déterminer la tendance à court terme et les points d’entrée spécifiques. La logique d’exploitation globale est claire et raisonnable.

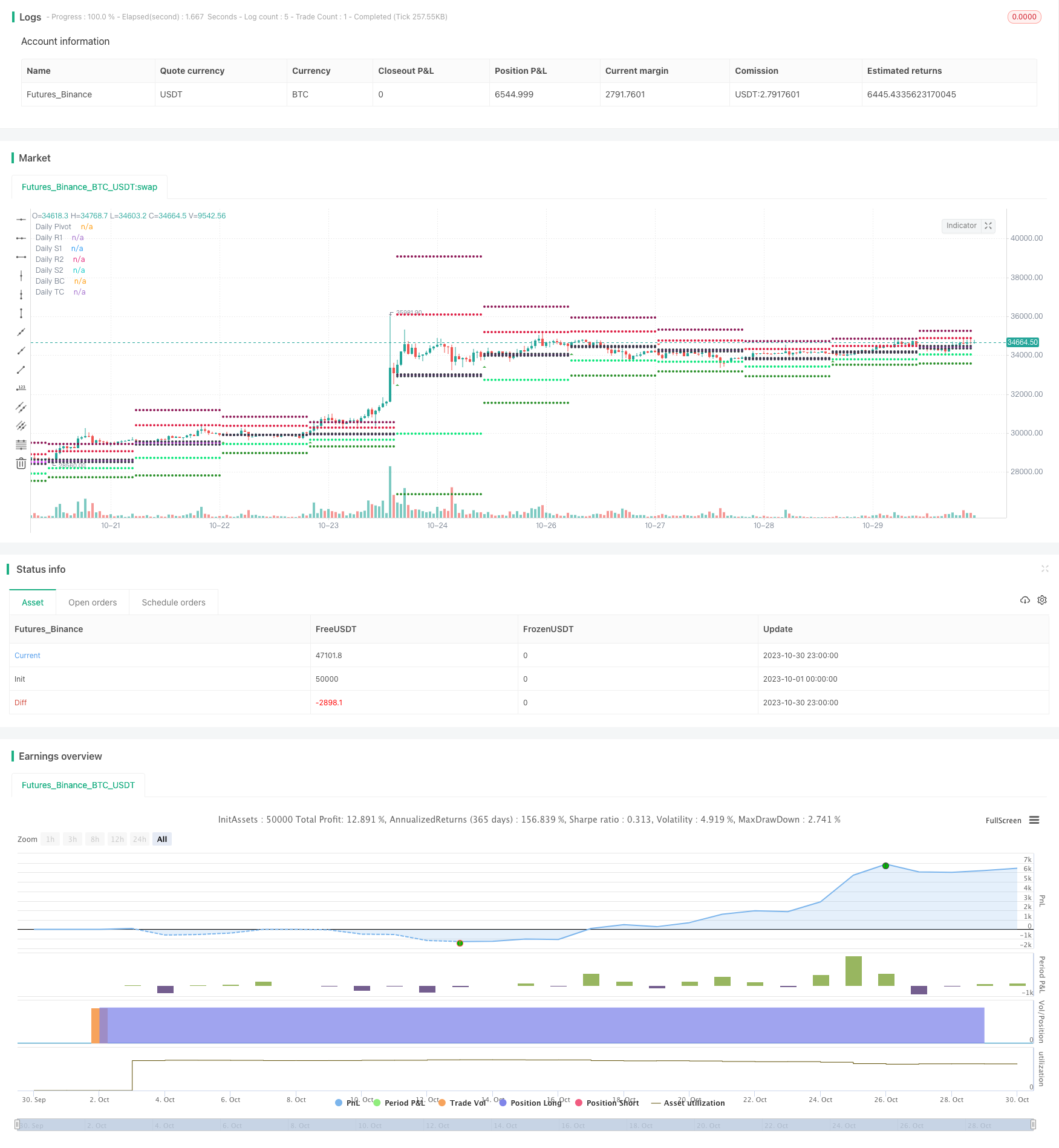

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="swing trade", shorttitle="vinay_swing", overlay=true)

pf = input(false,title="Show Filtered Pivots")

sd = input(true, title="Show Daily Pivots?")

//moving average

len = input(50, minval=1, title="Length")

src = input(close, title="Source")

out = ema(src, len)

//RSI INPUT

length = input( 7 )

overSold = input( 20 )

overBought = input( 80 )

price = close

vrsi = rsi(price, length)

// Classic Pivot

pivot = (high + low + close ) / 3.0

// Filter Cr

bull= pivot > (pivot + pivot[1]) / 2 + .0025

bear= pivot < (pivot + pivot[1]) / 2 - .0025

// Classic Pivots

r1 = pf and bear ? pivot + (pivot - low) : pf and bull ? pivot + (high - low) : pivot + (pivot - low)

s1 = pf and bull ? pivot - (high - pivot) : pf and bear ? pivot - (high - low) : pivot - (high - pivot)

r2 = pf ? na : pivot + (high - low)

s2 = pf ? na : pivot - (high - low)

BC = (high + low) / 2.0

TC = (pivot - BC) + pivot

//Pivot Average Calculation

smaP = sma(pivot, 3)

//Daily Pivots

dtime_pivot = request.security(syminfo.tickerid, 'D', pivot[1])

dtime_pivotAvg = request.security(syminfo.tickerid, 'D', smaP[1])

dtime_r1 = request.security(syminfo.tickerid, 'D', r1[1])

dtime_s1 = request.security(syminfo.tickerid, 'D', s1[1])

dtime_r2 = request.security(syminfo.tickerid, 'D', r2[1])

dtime_s2 = request.security(syminfo.tickerid, 'D', s2[1])

dtime_BC = request.security(syminfo.tickerid, 'D', BC[1])

dtime_TC = request.security(syminfo.tickerid, 'D', TC[1])

offs_daily = 0

plot(sd and dtime_pivot ? dtime_pivot : na, title="Daily Pivot",style=circles, color=fuchsia,linewidth=1)

plot(sd and dtime_r1 ? dtime_r1 : na, title="Daily R1",style=circles, color=#DC143C,linewidth=1)

plot(sd and dtime_s1 ? dtime_s1 : na, title="Daily S1",style=circles, color=lime,linewidth=1)

plot(sd and dtime_r2 ? dtime_r2 : na, title="Daily R2",style=circles, color=maroon,linewidth=1)

plot(sd and dtime_s2 ? dtime_s2 : na, title="Daily S2",style=circles, color=#228B22,linewidth=1)

plot(sd and dtime_BC ? dtime_BC : na, title="Daily BC",style=circles, color=black,linewidth=1)

plot(sd and dtime_TC ? dtime_TC : na, title="Daily TC",style=circles, color=black,linewidth=1)

bull1= (close > dtime_r2)

bull2= (low < dtime_pivot) or (low < dtime_s1)

bull3= dtime_pivot > dtime_pivot[1]

bullishenglufing=bull2 and bull3

bullishenglufing1=bull1 and (close > out) and (crossover(vrsi, overBought))

longCondition = bull1[1] and ((low < dtime_TC) or (low < dtime_BC) or (low < dtime_s1))

bear1= (close < dtime_s2)

bear2= (high > dtime_pivot) or (high < dtime_r1)

bear3= dtime_pivot < dtime_pivot[1]

bearishenglufing=bear2 and bear3

bearishenglufing1=bear1 and (close < out) and (crossunder(vrsi, overSold))

shortCondition = bear1[1] and ((high > dtime_BC) or (high > dtime_TC) or (high > dtime_r1))

plotshape(bullishenglufing, style = shape.triangleup, location = location.belowbar, color = green, size = size.tiny)

plotshape(bearishenglufing, style = shape.triangledown, location = location.abovebar, color = red, size = size.tiny)

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)