Stratégie de suivi de tendance basée sur le RSI

Aperçu

Cette stratégie est basée sur la conception de l’indicateur Relative Strength Index (RSI) et permet de suivre la tendance en détectant les cas de survente et de survente. Faire plus lorsque le RSI est inférieur à la ligne de survente et faire moins lorsque le RSI est supérieur à la ligne de survente.

Principe de stratégie

Cette stratégie utilise l’indicateur RSI pour juger si le marché est en sur-achat ou en sur-vente. L’indicateur RSI est calculé sur la base des hauts et des bas d’une certaine période de temps.

Plus précisément, la stratégie définit d’abord le paramètre de calcul du RSI longueur = 14, ligne d’excédent d’achat = 70, ligne d’excédent d’achat = 30, puis calcule la valeur du RSI vrsi en fonction du prix de clôture. Détermine si vrsi est supérieur à la ligne d’excédent d’achat ou inférieur à la ligne d’excédent d’achat.

De cette façon, la stratégie est capable de capturer les principales tendances du marché, d’acheter sur les points de vente, de vendre sur les points de vente, et de suivre les tendances.

Avantages stratégiques

- L’indicateur RSI est utilisé pour détecter les sur-achats et les sur-vente afin de capturer les tendances du marché.

- La fenêtre de détection est réglée de manière flexible, permettant de choisir différentes périodes de test

- Les points de rupture sont raisonnables et permettent de contrôler les pertes individuelles.

Risque stratégique

- Le RSI est en train de traîner, ce qui pourrait générer de faux signaux.

- Le point de rupture est statique et ne permet pas de suivre les fluctuations du marché de manière dynamique.

- Il n’est pas possible de déterminer le point de basculement de la tendance, mais il est possible que la position soit inversée.

Comment gérer les risques:

- Filtrez les signaux RSI en combinaison avec d’autres indicateurs afin d’éviter de prendre une position erronée

- Modifier dynamiquement les points d’arrêt, suivre les fluctuations du marché en temps réel

- Augmenter les indicateurs de jugement de tendance et éviter les positions inversées

Orientation de l’optimisation de la stratégie

Cette stratégie peut être optimisée dans les domaines suivants:

- Optimiser les paramètres du RSI pour trouver la combinaison optimale

Il est possible de tester différentes longueurs de cycle de calcul du RSI, différents seuils de survente et de survente, et de trouver les paramètres optimaux pour réduire les signaux erronés.

- Augmenter les indicateurs de jugement de tendance et éviter le trading à contre-courant

On peut ajouter des indicateurs tels que la moyenne, le MACD, etc. pour déterminer la direction de la tendance, afin d’éviter de produire de faux signaux au point de basculement.

- Défaillance dynamique

Il est possible de définir des points de stop dynamiques en fonction d’indicateurs tels que l’ATR, afin de rapprocher le stop aux fluctuations du marché.

- Optimisation des règles d’entrée

D’autres conditions peuvent être ajoutées à la base du signal RSI, telles que la rupture d’un certain niveau de prix, l’augmentation du volume des transactions, etc. comme signal d’entrée, pour améliorer la précision de l’entrée.

Résumer

Cette stratégie utilise le RSI pour juger de la situation de survente et de survente. Elle capte la tendance. Par rapport aux stratégies traditionnelles de suivi et de stop-loss, elle a l’avantage d’utiliser les indicateurs pour juger du timing du marché.

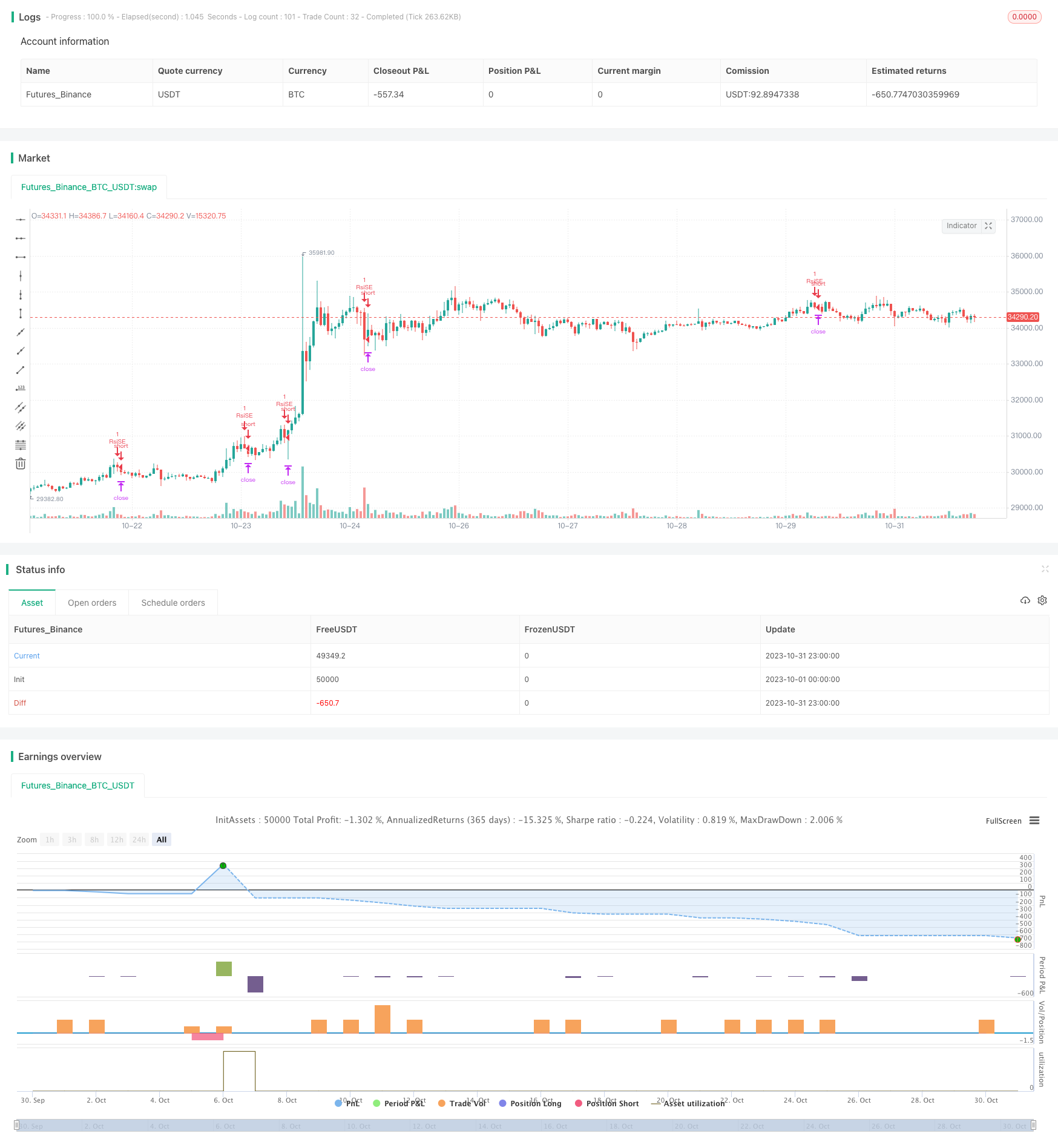

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("RSI Etoro Strategy", overlay=true, max_bars_back=2000)

// To use:

// Capital = capital * leverage

// Slippage Ticks: 3, 5 ? (Mainly for spread)

// etoroStopTicks: Set it accordingly to the stock (to corresponds to etoro default of 50 % for exemple...)

// === INPUT BACKTEST RANGE ===

FromMonth = input(defval = 12, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 1995)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 1995)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

length = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

etoroStopTicks = input( 120 )

// 120 because it is approximatively the number of ticks for default SL of 50% at x5 leverage for copper (no fee)...

price = close

vrsi = rsi(price, length)

if (not na(vrsi))

if (crossover(vrsi, overSold))

strategy.entry("RsiLE", strategy.long, comment="RsiLE", when = window())

if (crossunder(vrsi, overBought))

strategy.entry("RsiSE", strategy.short, comment="RsiSE", when = window())

strategy.exit("exit SE", "RsiSE", loss=etoroStopTicks, when = window())

strategy.exit("exit LE", "RsiLE", loss=etoroStopTicks, when = window())

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)