Avantage Système de suivi de tendance de cassure de moyenne mobile

Aperçu

Cette stratégie est un système de suivi de tendance classique. Elle utilise les forks dorés des moyennes mobiles pour déterminer la direction de la tendance et intervient lors de la rupture du canal de Dongguan. Le paramètre du canal de Dongguan est défini à 50 jours, ce qui permet de filtrer efficacement le bruit du marché à court terme.

Principe de stratégie

La stratégie est basée sur les points suivants:

L’indicateur de tendance est construit à l’aide de moyennes mobiles indicielles de 40 et 120 jours. Lorsque la ligne rapide traverse la ligne lente par le bas, c’est un signal de fourche, indiquant une entrée dans une tendance à la hausse; lorsque la ligne rapide traverse la ligne lente par le haut, c’est un signal de fourche, indiquant une entrée dans une tendance à la baisse.

Le paramètre de la passerelle de Dongxian est fixé à 50 jours et filtre les fluctuations à court terme du marché. Ne faites plus que lorsque le prix franchit la trajectoire supérieure et faites moins lorsque le prix franchit la trajectoire inférieure, pour éviter d’être piégé.

Le stop loss est défini comme étant 4 fois l’ATR en dessous du prix. L’ATR est une mesure efficace de la volatilité et du risque du marché. Le stop loss est défini comme un certain nombre de multiples permettant de contrôler les pertes d’une seule transaction.

Les moyennes mobiles indicielles sont plus conformes à la tendance actuelle des prix que les moyennes mobiles simples qui sont trop lisses.

Le délai de 50 jours est utilisé en combinaison avec la moyenne de 40 et 120 jours, ce qui permet de filtrer efficacement les fausses percées.

Analyse des avantages

Cette stratégie présente les avantages suivants:

La combinaison des moyennes mobiles permet de déterminer efficacement la direction des tendances du marché. La moyenne à 40 jours permet de capturer les tendances à court terme, et la moyenne à 120 jours permet de déterminer les tendances à moyen et long terme.

Le canal de Dongxian filtre le bruit et évite la poursuite des hauts et des bas. Seuls les prix qui franchissent le canal peuvent entrer, ce qui évite efficacement la zone de choc au milieu du marché.

Les points de rupture sont fixés de manière raisonnable, ce qui permet de contrôler les pertes d’une seule transaction et d’éviter la rupture de position. La maîtrise des pertes d’une seule transaction permet de garantir la durabilité des bénéfices.

Les moyennes mobiles indicielles sont plus conformes à la tendance des variations de prix et la durée de conservation du système est plus longue, conformément à l’idée de trading tendanciel.

La sélection des paramètres de la moyenne mobile tient compte de la sensibilité à la capture des tendances et de la stabilité du filtrage du bruit.

Analyse des risques

Cette stratégie comporte aussi des risques:

Risques liés à une position à long terme: Cette stratégie est une stratégie de suivi de tendance, et vous risquez une perte importante en cas de correction horizontale à long terme ou de renversement de tendance.

Risque de fausse rupture: une proportion de fausse rupture peut survenir lorsque le prix touche près de la porte, ce qui entraîne des transactions inutiles.

Risque de paramétrage: les paramètres de la moyenne mobile et de la voie sont trop subjectifs et nécessitent un ajustement de la combinaison de paramètres selon les marchés, ce qui peut affecter la stabilité du système.

Risque d’un point d’arrêt trop petit: le point d’arrêt est trop petit, ce qui entraîne un excès de pertes d’arrêt, ce qui affecte le profit.

La réponse:

- Prenez des décisions prudentes quant à la durée de votre position, afin de prévenir les risques liés à une position à long terme.

- Optimisation des paramètres pour rendre le signal de rupture plus stable et plus fiable.

- Test des données sur différents marchés et optimisation des combinaisons de paramètres.

- Laissez les points de rupture suffisamment larges pour éviter les ruptures trop fréquentes.

Direction d’optimisation

Cette stratégie peut être optimisée dans les directions suivantes:

Testez des combinaisons de différentes moyennes pour trouver la meilleure combinaison de paramètres. Vous pouvez tester des combinaisons de moyennes mobiles simples, indicielles, Hull, etc.

L’optimisation des cycles et paramètres des canaux rend le signal de rupture plus efficace. L’optimisation peut être combinée à la fréquence des fluctuations du marché.

Optimiser les stratégies de stop loss, en utilisant des stop loss de suivi de tendance pendant le fonctionnement de la tendance et des stop loss fixes après la fin de la tendance.

Les indicateurs MACD, KD, etc. sont utilisés pour la vérification multifactorielle et améliorent la précision du signal.

Augmentation des stratégies de gestion des positions, prise de position dans le cours de la tendance et optimisation des bénéfices.

Choisir une combinaison de paramètres en fonction des caractéristiques des différentes variétés rend le système plus robuste.

Résumer

Cette stratégie est typique et simple en tant que système de suivi de tendance. Elle est centrée sur l’utilisation de moyennes mobiles et le filtrage de rupture des canaux. La stratégie de stop-loss est également classique et pratique.

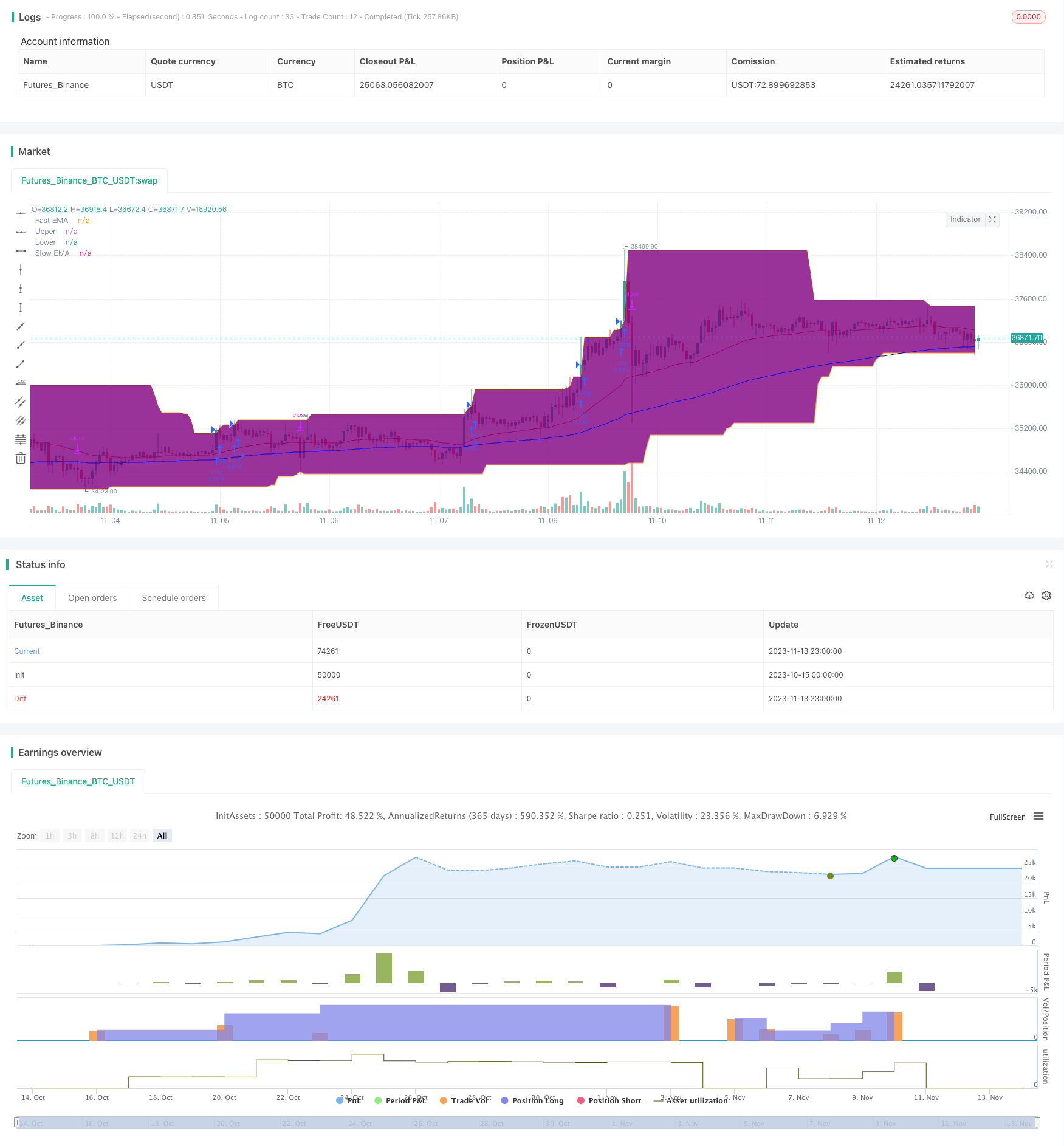

/*backtest

start: 2023-10-15 00:00:00

end: 2023-11-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Robrecht99

//@version=5

strategy("Long Term Trend Following System", overlay=true, margin_long=0, margin_short=0, pyramiding=4)

// Backtest Range //

Start = input(defval = timestamp("01 Jan 2017 00:00 +0000"), title = "Backtest Start Date", group = "backtest window")

Finish = input(defval = timestamp("01 Jan 2100 00:00 +0000"), title = "Backtest End Date", group = "backtest window")

//Moving Averages //

len1 = input.int(40, minval=1, title="Length Fast EMA", group="Moving Average Inputs")

len2 = input.int(120, minval=1, title="Length Slow EMA", group="Moving Average Inputs")

src1 = input(close, title="Source Fast MA")

src2 = input(close, title="Source Slow MA")

maFast = input.color(color.new(color.red, 0), title = "Color Fast EMA", group = "Moving Average Inputs", inline = "maFast")

maSlow = input.color(color.new(color.blue, 0), title = "Color Slow EMA", group = "Moving Average Inputs", inline = "maSlow")

fast = ta.ema(src1, len1)

slow = ta.ema(src2, len2)

plot(fast, color=maFast, title="Fast EMA")

plot(slow, color=maSlow, title="Slow EMA")

// Donchian Channels //

Length1 = input.int(title="Length Upper Channel", defval=50, minval=1, group="Donchian Channels Inputs")

Length2 = input.int(title="Length Lower Channel", defval=50, minval=1, group="Donchian Channels Inputs")

h1 = ta.highest(high[1], Length1)

l1 = ta.lowest(low[1], Length2)

fillColor = input.color(color.new(color.purple, 95), title = "Fill Color", group = "Donchian Channels Inputs")

upperColor = input.color(color.new(color.orange, 0), title = " Color Upper Channel", group = "Donchian Channels Inputs", inline = "upper")

lowerColor = input.color(color.new(color.orange, 0), title = " Color Lower Channel", group = "Donchian Channels Inputs", inline = "lower")

u = plot(h1, "Upper", color=upperColor)

l = plot(l1, "Lower", color=upperColor)

fill(u, l, color=fillColor)

strategy.initial_capital = 50000

//ATR and Position Size //

length = input.int(title="ATR Period", defval=14, minval=1, group="ATR Inputs")

risk = input(title="Risk Per Trade", defval=0.01, group="ATR Inputs")

multiplier = input(title="ATR Multiplier", defval=2, group="ATR Inputs")

atr = ta.atr(length)

amount = (risk * strategy.initial_capital / (multiplier * atr))

// Buy and Sell Conditions //

entrycondition1 = ta.crossover(fast, slow)

entrycondition2 = fast > slow

sellcondition1 = ta.crossunder(fast, slow)

sellcondition2 = slow > fast

// Buy and Sell Signals //

if (close > h1 and entrycondition2)

strategy.entry("long", strategy.long, qty=amount)

stoploss = close - atr * 4

strategy.exit("exit sl", stop=stoploss, trail_offset=stoploss)

if (sellcondition1 and sellcondition2)

strategy.close(id="long")

if (close < l1 and sellcondition2)

strategy.entry("short", strategy.short, qty=amount)

stoploss = close + atr * 4

strategy.exit("exit sl", stop=stoploss, trail_offset=stoploss)

if (entrycondition1 and entrycondition2)

strategy.close(id="short")