Stratégie de trading quantitative basée sur le RSI et la moyenne mobile MA

Aperçu

Cette stratégie est appelée la stratégie de l’hypothyroïdie, et son idée centrale est d’utiliser à la fois l’indicateur relativement faible (RSI) et l’indicateur mobile (MA) pour générer un signal de négociation. Plus précisément, un signal d’achat est généré lorsque la ligne RSI traverse la ligne MA de haut en bas; un signal de vente est généré lorsque la ligne RSI traverse la ligne MA de bas en haut.

Le principe

La logique de base de cette stratégie est la suivante:

- Calculer le RSI pour refléter une survente d’une action

- Calculer la valeur de la MA pour déterminer la tendance moyenne des prix

- Le RSI génère un signal d’achat lorsque le RSI descend du sommet, passe de la zone de survente à la zone de survente et traverse la MA vers le bas

- Le RSI génère un signal de vente lorsqu’il monte du bas, passe de la zone de survente à la zone de survente et traverse la MA

Lorsque les signaux de négociation ci-dessus se produisent, nous dessinons les marqueurs correspondants sur le graphique pour faciliter le jugement visuel. C’est le processus de travail global de la stratégie de double équilibre.

Les avantages

Le plus grand avantage de la stratégie de double équilibre réside dans la combinaison efficace des indicateurs de tendance et des indicateurs de survente et de survente, ce qui rend les signaux de négociation plus fiables. Plus précisément, il y a principalement les avantages suivants:

Réduction des faux signaux. L’utilisation de la combinaison RSI et MA permet de vérifier les signaux les uns des autres et d’éviter les faux signaux générés par un seul indicateur.

Les stratégies à deux lignes sont plus avantageuses que les stratégies à un seul RSI ou MA.

Adaptabilité: La stratégie utilise seulement deux paramètres, est simple à utiliser, peu coûteuse à utiliser et s’adapte à différents environnements de marché.

Facile à optimiser: en ajustant les paramètres de cycle RSI et MA, il est possible d’optimiser facilement et d’adapter plus de variétés.

Les risques

Malgré les nombreux avantages qu’offre la stratégie de la double ligne droite, les risques ne sont pas totalement évités dans la pratique. Les principaux risques sont les suivants:

MA utilise les prix moyens historiques, qui peuvent être en retard par rapport aux derniers changements de prix.

Le RSI peut avoir une fausse rupture, générant un signal erroné.

Le marché de l’immobilier n’est pas adapté aux tendances en évolution rapide et est sujet à des pertes.

La mauvaise configuration des paramètres peut également avoir un impact significatif sur la performance de la stratégie.

Pour ce faire, nous contrôlons les risques principalement à partir des éléments suivants:

Utilisation d’une MA adaptative, qui s’adapte au changement de prix le plus récent en fonction des paramètres de cycle.

Il a ajouté: “Nous devons renforcer les mécanismes de prévention des pertes et contrôler les pertes individuelles”.

Optimiser les paramètres et sélectionner les meilleures combinaisons de paramètres.

Le stop loss progressif est utilisé pour bloquer une partie des bénéfices et réduire les risques.

Direction d’optimisation

Nous avons envisagé d’optimiser la stratégie en fonction des dimensions suivantes:

L’utilisation d’une MA adaptative au lieu d’une MA ordinaire permet de saisir plus rapidement les tendances des variations de prix.

Augmentation de la vérification des indicateurs de volume des transactions pour éviter les faux rebond. Par exemple, acheter seulement lorsque le prix de clôture augmente en parallèle avec le volume des transactions.

Le filtrage des signaux est invalide en combinaison avec d’autres indicateurs. Par exemple, le MACD ou le KD est vérifié.

Optimiser la plage de paramètres pour trouver la combinaison optimale de paramètres. La plage de paramètres pour la recherche de la stratégie la plus rentable peut être recherchée en faisant des retours.

L’optimisation de l’adaptation des paramètres par l’utilisation de la technologie d’apprentissage automatique permet à la stratégie de choisir les paramètres optimaux en fonction de la situation du marché en temps réel.

En optimisant les points ci-dessus, il est possible d’améliorer considérablement la performance du disque dur de la stratégie de double équilibre.

Résumer

La stratégie de double équilibre intègre les avantages des deux indicateurs RSI et MA, et grâce à leur combinaison, elle peut produire un signal de trading plus précis et plus fiable. Par rapport à la stratégie d’indicateur technique unique, la stratégie de double équilibre présente des avantages tels que la haute précision du signal, moins de faux signaux et une facilité d’optimisation.

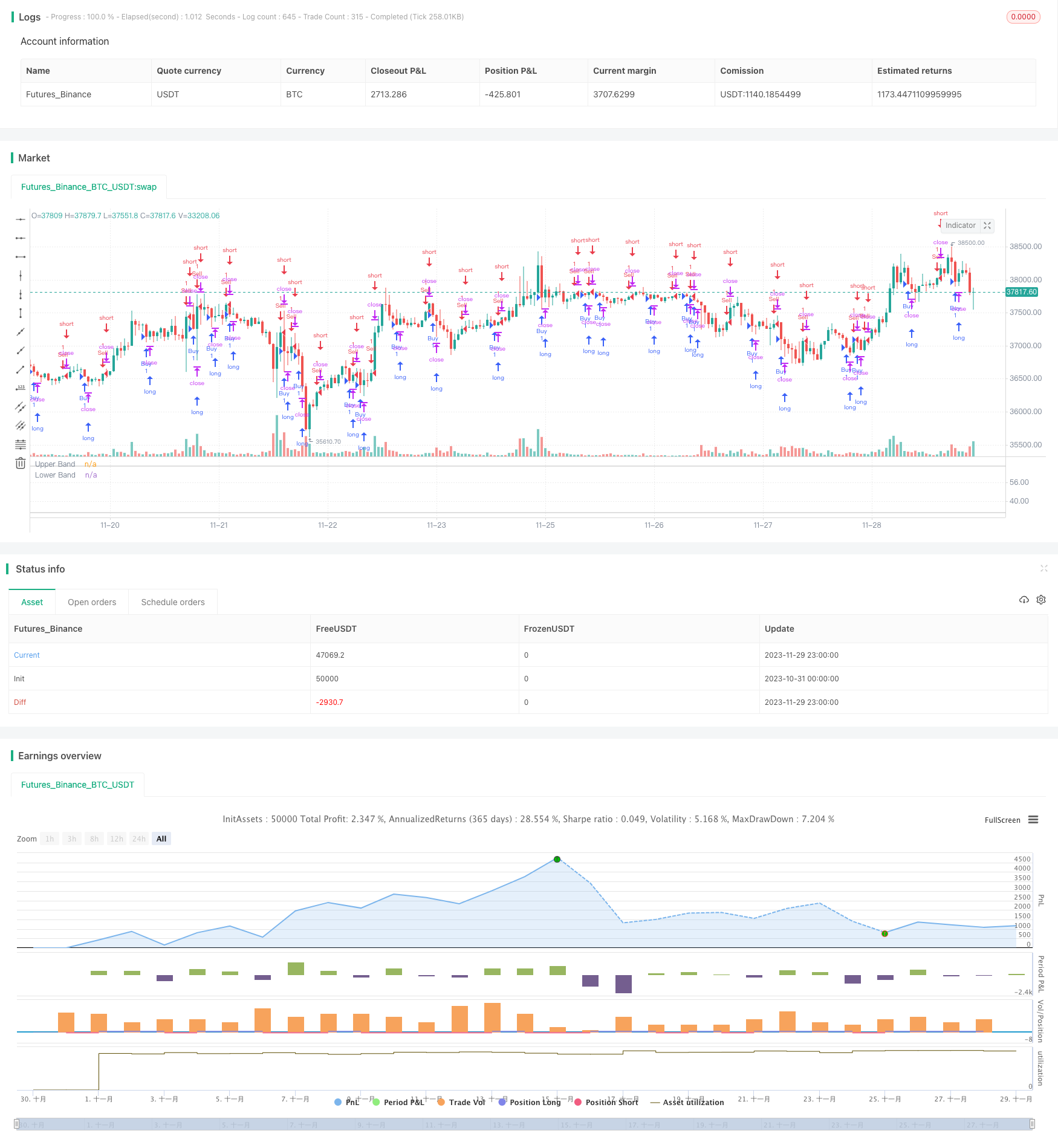

/*backtest

start: 2023-10-31 00:00:00

end: 2023-11-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="RSI + MA", shorttitle="RSI + MA")

reverseTrade = input(false, title = "Use Reverse Trade?")

lengthRSI = input(14, minval=1, title="RSI Length")

sourceRSI = input(close, "RSI Source", type = input.source)

showMA = input(true, title="Show MA")

lengthMA = input(9, minval=1, title="MA Length")

offsetMA = input(title="MA Offset", type=input.integer, defval=0, minval=-500, maxval=500)

up = rma(max(change(sourceRSI), 0), lengthRSI)

down = rma(-min(change(sourceRSI), 0), lengthRSI)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

ma = sma(rsi, lengthMA)

plot(showMA ? ma : na, "MA", color=color.blue, linewidth=2, style=0, offset=offsetMA)

plot(rsi, "RSI", color=#9915FF, linewidth=1, style=0)

band1 = hline(70, "Upper Band", color=#C0C0C0, linestyle=2, linewidth=1)

band0 = hline(30, "Lower Band", color=#C0C0C0, linestyle=2, linewidth=1)

fill(band1, band0, color=color.new(#9915FF,95), title="Background")

buy = reverseTrade ? rsi[1] < ma[1] and rsi > ma : rsi[1] > ma[1] and rsi < ma

sell = reverseTrade ? rsi[1] > ma[1] and rsi < ma : rsi[1] < ma[1] and rsi > ma

strategy.entry("Buy", true, when = buy)

strategy.entry("Sell", false, when = sell)