Stratégie de négociation quantitative basée sur les indicateurs de risque

Auteur:ChaoZhang est là., Date: 2023-12-06 17:17:16 La date est fixée àLes étiquettes:

Résumé

La stratégie s'appelle

La logique de la stratégie

La stratégie construit des signaux de trading en comparant un RSI de période rapide (défaut 55 jours) et un RSI de période lente (défaut 126 jours). Lorsque le RSI rapide franchit le niveau du RSI lent, un signal d'achat est généré. Lorsque le RSI rapide tombe en dessous du RSI lent, un signal de vente est déclenché. En comparant la force relative entre deux délais différents, il détecte les opportunités lorsque les tendances à court et à long terme s'inversent.

Après avoir entré une position, l'objectif de profit et le stop loss seront définis. L'objectif de profit par défaut est de 0,9 fois le prix d'entrée. Le stop loss par défaut est de 3% inférieur au prix d'entrée. Les positions seront également fermées si un signal inverse est déclenché.

Les avantages

- Identifier les renversements de prix à court terme en comparant les deux ISR

- Filtrer les faux signaux en utilisant la confirmation double

- Limite de perte sur un pari unique avec stop loss

Les risques

- Signaux inversés fréquents lors d'une forte volatilité

- Stop-loss trop serré, facilement éliminé par de petites fluctuations

- Manque d'inversions majeures avec des paramètres mal configurés

Amélioration

- Testez plus de combinaisons de paramètres RSI pour trouver l'optimum

- Ajouter d'autres indicateurs pour filtrer les faux signaux

- Ratio stop-loss et profit-take dynamique pour une meilleure rentabilité

Résumé

La stratégie

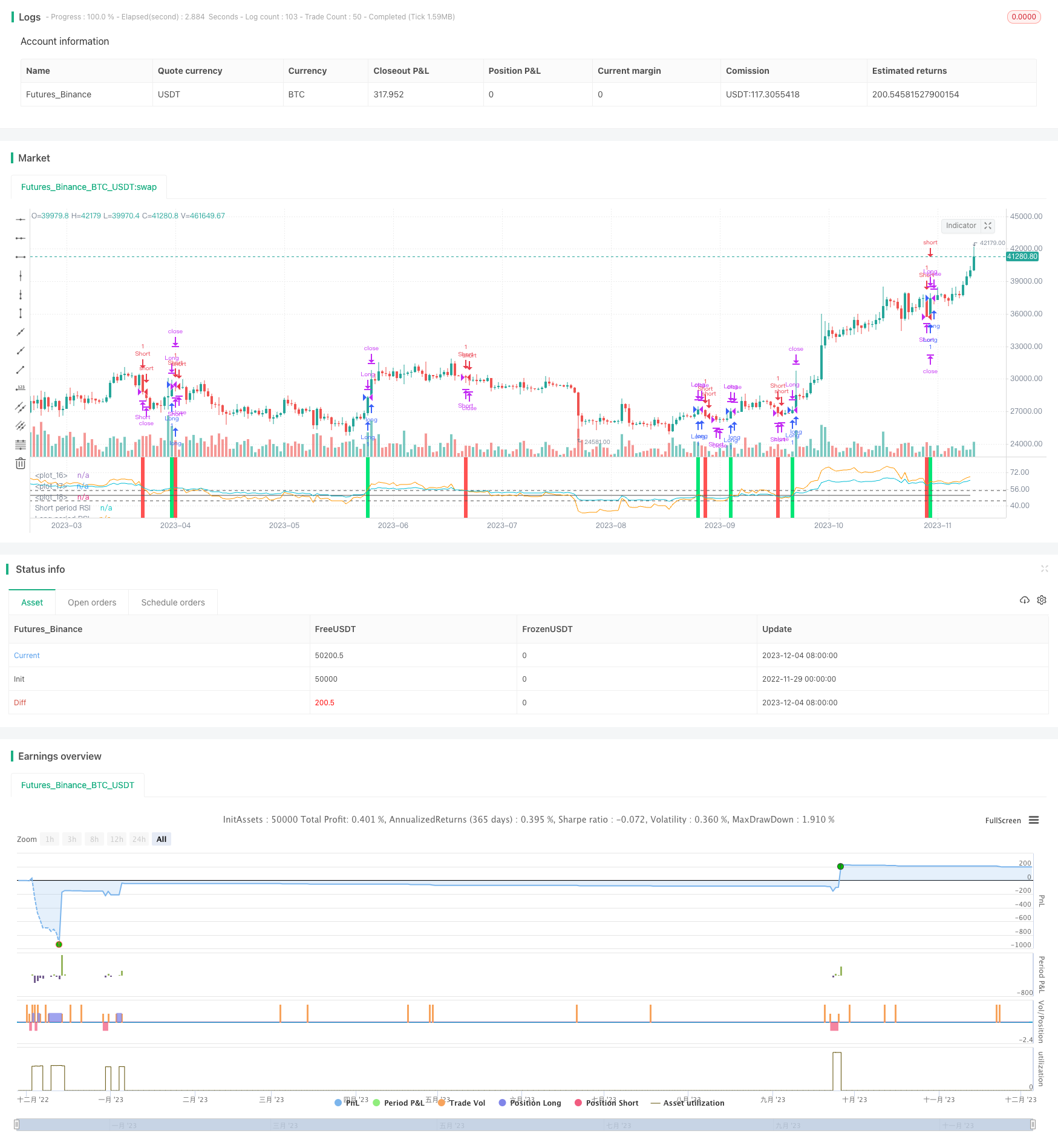

/*backtest

start: 2022-11-29 00:00:00

end: 2023-12-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Relative Strength Index", shorttitle="RSI")

slen = input(55, title="Short length")

llen = input(126, title="Long length")

sup = ema(max(change(close), 0), slen)

sdown = ema(-min(change(close), 0), slen)

rsi1 = sdown == 0 ? 100 : sup == 0 ? 0 : 100 - (100 / (1 + sup / sdown))

lup = ema(max(change(close), 0), llen)

ldown = ema(-min(change(close), 0), llen)

rsi2 = ldown == 0 ? 100 : lup == 0 ? 0 : 100 - (100 / (1 + lup / ldown))

ob = input(55, title="Overbought")

os = input(45, title="Oversold")

tp = input(.9, title="Take profit level %")*.01

sl = input(3, title="Stoploss level %")*.01

mid = avg(ob,os)

plot (mid, color=#4f4f4f, transp=0)

hline (ob, color=#4f4f4f)

hline (os, color=#4f4f4f)

long = crossover(rsi1,rsi2)

short = crossunder(rsi1,rsi2)

vall = valuewhen(long,close,0)

lexit1 = high>=(vall*tp)+vall

lexit2 = low<=vall-(vall*sl)

vals = valuewhen(short,close,0)

sexit1 = low<=vals - (vals*tp)

sexit2 = high>=vals + (vals*sl)

bgcolor (color=long?lime:na,transp=50)

bgcolor (color=short?red:na, transp=50)

strategy.entry("Long", strategy.long, when=long)

strategy.close("Long", when=lexit1)

strategy.close("Long", when=lexit2)

strategy.close("Long", when=short)

strategy.entry("Short", strategy.short, when=short)

strategy.close("Short", when=sexit1)

strategy.close("Short", when=sexit2)

strategy.close("Short", when=long)

plot (rsi1, color=orange, transp=0,linewidth=1, title="Short period RSI")

plot (rsi2, color=aqua , transp=0,linewidth=1, title="Long period RSI")

- Stratégie de négociation de la tendance à l' inversion de la moyenne du ratio doré

- Stratégie de négociation de tendance basée sur plusieurs moyennes mobiles

- Stratégie de signal d'achat à double indicateur filtré

- Stratégie de négociation croisée à double moyenne mobile

- Stratégie de croisement à double EMA

- La stratégie de soutien de la Camarilla

- Stratégie de rupture de la tendance du miel

- Tendance à la suite de la stratégie avec l'EMA

- Stratégie quantitative de la barre de changement en pourcentage de double renversement

- Retour des bandes de Bollinger avec filtre de tendance MA

- Stratégie de négociation croisée sur plusieurs moyennes mobiles

- Stratégie de croisement des moyennes mobiles

- Stratégie de rupture automatique de la S/R

- Stratégie d'ouverture et de clôture du canal de prix de dynamique

- Amélioration de la stratégie transversale des moyennes mobiles avec orientation des tendances du marché

- Stratégie de négociation dynamique de la grande ligne Yang

- Stratégie de quantité de flèche de sortie hybride SSL

- Stratégie de chronométrage de la moyenne mobile ADX double

- Stratégie de déclin de la tendance de l'indice BB en pourcentage

- La stratégie de négociation de la tortue de Bollinger