Stratégie de rupture de volume de Bollinger

Aperçu

La stratégie de rupture de la Bollinger Band est une stratégie de trading quantitative typique qui utilise l’indicateur de Bollinger Band pour identifier la valeur des actions. La stratégie utilise les hauts et les bas de la Bollinger Band pour déterminer si une action est surévaluée ou sous-évaluée, et combine la moyenne mobile du prix de l’action pour émettre un signal de transaction.

Le principe

Les bandes de Bollinger sont constituées d’une moyenne, d’une moyenne supérieure et d’une moyenne inférieure. La moyenne est la moyenne mobile simple de n jours. La moyenne supérieure et la moyenne inférieure sont respectivement les deux écarts standards inférieurs de la moyenne.

Cette stratégie commence par calculer la trajectoire médiane, la trajectoire supérieure et la trajectoire inférieure de 20 jours. Elle détermine ensuite si le cours de l’action est supérieur ou inférieur à la trajectoire médiane. Si le cours est supérieur à la trajectoire médiane, c’est un signal d’achat.

Les avantages

Le plus grand avantage de cette stratégie est d’utiliser les bandes de Bollinger pour déterminer la haute et basse évaluation du prix d’une action, ce qui évite le problème de la négociation aveugle. Lorsque le prix de l’action est surévalué, la stratégie émet un signal de vente; lorsque le prix de l’action est sousévalué, la stratégie émet un signal d’achat. Cela permet de filtrer efficacement certains bruit et de fournir une meilleure qualité de signal de négociation.

En outre, la stratégie utilise les moyennes mobiles comme indicateur de jugement auxiliaire. Les cours des actions ont effectivement dépassé les moyennes mobiles, ce qui est un signal de tendance plus fort. La combinaison des jugements de haute et basse évaluation des bandes de Bollinger peut rendre le signal stratégique plus précis.

Les risques

Le plus grand risque de cette stratégie réside dans l’indicateur de la Bollinger Band elle-même. Lorsque le prix des actions fluctue de manière anormale, la portée de la Bollinger Band change également.

En outre, il existe un certain risque de dépendre uniquement des indicateurs techniques sans tenir compte des informations fondamentales sur les actions. Par exemple, des actions dont les bénéfices sont en baisse mais dont le prix est sous-évalué, ou des actions dont les performances augmentent rapidement mais dont le prix est élevé. Dans ces cas, les signaux de stratégie peuvent être en désaccord avec la valeur réelle des actions.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Augmentation du mécanisme de stop loss. Lorsque le prix de l’action diminue d’une certaine proportion par rapport au prix d’achat, le stop loss forcé est retiré. C’est la perte maximale de la stratégie de contrôle efficace.

Combiner les fondamentaux et les indicateurs techniques des actions. Ajouter des règles de jugement aux indicateurs fondamentaux tels que PE, PB, etc. pour éviter d’acheter des actions qui ont en fait été surévaluées.

Paramètres d’ajustement dynamique. Les Bollinger Bands peuvent être ajustés dynamiquement en fonction de la volatilité des actions en fonction de la longueur des cycles et du multiple de la différence standard. Cela permet aux Bollinger Bands de mieux s’adapter aux fluctuations des prix des actions individuelles.

Résumer

La stratégie de rupture de la quantité de mouvement de Bollinger émet un signal de négociation en aidant à juger les indicateurs, évitant ainsi le risque de négociation aveugle et permettant de filtrer efficacement les signaux de bruit. Il existe également certaines limites qui ne permettent pas d’éviter complètement les effets des fluctuations anormales.

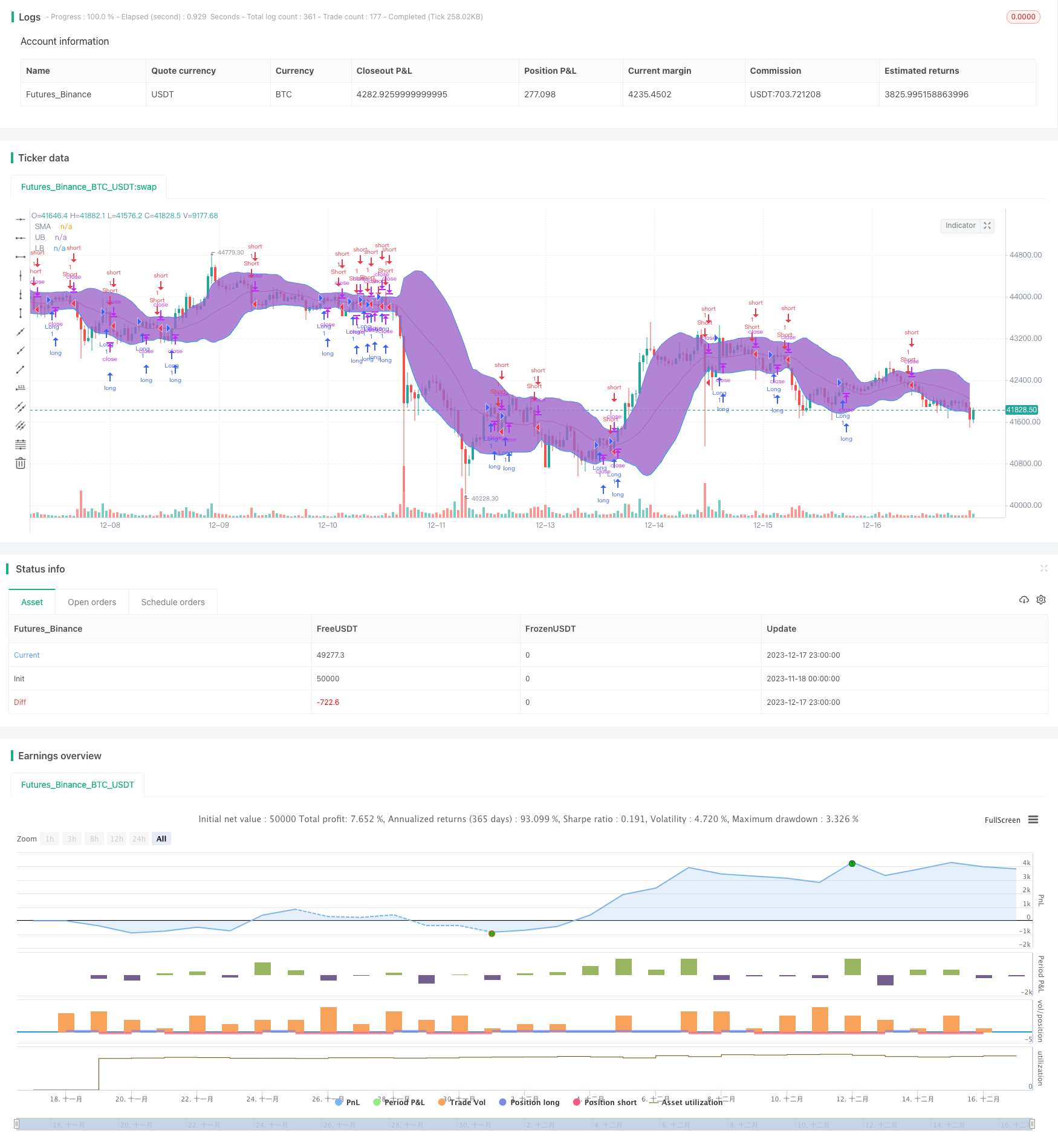

/*backtest

start: 2023-11-18 00:00:00

end: 2023-12-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="NoScoobies Bollinger Bands", overlay=true)

source = close

length = input(20, minval=1, title = "Period") //Length of the Bollinger Band

mult = input(1.5, minval=0.001, maxval=50, title = "Standard Deviation") // Use 1.5 SD for 20 period MA; Use 2 SD for 10 period MA

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

long=crossover(source, basis)

short=crossunder(source, basis)

close_long=crossunder(source, upper)

close_short=crossover(source, lower)

if long

strategy.entry("Long", strategy.long)

strategy.close("Long", when = close_long)

if short

strategy.entry("Short", strategy.short)

strategy.close("Short", when = close_short)

plot(basis, color=color.red,title= "SMA")

p1 = plot(upper, color=color.blue,title= "UB")

p2 = plot(lower, color=color.blue,title= "LB")

fill(p1, p2)