Combinaison de stratégies doubles - Indice de lenteur stochastique et indice de force relative

Aperçu

Cette stratégie utilise une combinaison de la stratégie classique de l’indicateur aléatoire lent et de la stratégie de l’indicateur relativement fort, formant une double stratégie. Lorsque l’indicateur aléatoire est supérieur à 80, il est ouvert à plus de 20; et lorsque le RSI est supérieur à 70, il est ouvert à plus de 30 et ne peut ouvrir de position que si les deux sont déclenchés simultanément.

Principe de stratégie

Cette stratégie est basée sur deux indicateurs classiques - l’indicateur de ralentissement aléatoire et l’indicateur RSI, et définit des seuils pour juger de la situation de survente.

La partie de l’indicateur de ralentissement au hasard:

- Définir Stochlength à 14 pour calculer la longueur de lookback d’un indicateur aléatoire

- Réglez StochOverBought à 80 et StochOverSold à 20 comme seuil pour juger de la survente

- Le paramètre de l’équilibrage de la ligne %K et de la ligne %D est défini comme étant smoothK = 3 et smoothD = 3

Les lignes %K et %D calculées sont nommées k et d ≠ dans le code

Le signal de survente est donné lorsque la ligne %K franchit la ligne %D de bas en haut. Le signal de survente est donné lorsque la ligne %D franchit la ligne %K de haut en bas.

Partie RSI:

- S’il vous plaît définir RSIlength à 14, pour calculer la longueur de l’indicateur RSI

- RSIoverBought est réglé sur 70 et RSIoverSold sur 30, comme seuil de survente

L’indicateur RSI calculé est nommé vrsi。

Une hausse de l’indicateur RSI au-dessus de 70 est un signal d’achat et une baisse au-dessous de 30 est un signal de vente.

Les conditions pour déclencher une double stratégie:

Cette stratégie ne permet d’ouvrir une position que si l’indicateur aléatoire et l’indicateur RSI affichent simultanément des signaux de survente ou de survente, c’est-à-dire que les deux indicateurs dépassent leurs seuils respectifs.

Cette combinaison utilise la complémentarité des deux indicateurs pour réduire les faux signaux et améliorer la fiabilité des signaux.

Analyse des avantages

Cette combinaison de deux stratégies, combinant les deux stratégies classiques de l’indicateur de ralentissement aléatoire et de l’indicateur RSI, présente les avantages suivants:

- La combinaison de deux indicateurs permet de vérifier l’un l’autre, de réduire les faux signaux et d’améliorer la qualité et la fiabilité des signaux.

- L’indicateur aléatoire détermine les conditions de survente et le RSI détermine également les conditions de survente, ce qui rend les résultats plus fiables et plus précis.

- Les indicateurs aléatoires utilisent les méthodes %K et %D, les paramètres de lissage sont réglables pour éviter d’être affectés par les valeurs extrêmes individuelles

- Le RSI réagit plus rapidement et juge au hasard les tendances et les points de basculement à moyen et long terme, ce qui rend la stratégie plus complète.

- Style de négociation conservateur, ouverture de positions uniquement lorsque l’indicateur affiche des paires, évitant l’intrusion et réduisant la fréquence des transactions

Risques et solutions

Cette stratégie comporte également des risques, principalement:

- Paramètres de réglage du risque

Une mauvaise configuration des paramètres de seuil peut entraîner des opportunités manquées ou de faux signaux. Les paramètres optimaux peuvent être trouvés par l’optimisation et les tests répétés.

- Les signaux de double stratégie sont insuffisants

En raison de la double stratégie, la fréquence de génération du signal est relativement faible et l’utilisation de la position est faible. Il est possible d’assouplir les paramètres et d’augmenter le nombre de signaux.

- Le retard en termes d’indicateurs

L’indicateur aléatoire et l’indicateur RSI sont tous deux en retard et peuvent manquer des occasions de changements rapides. Ils peuvent être complétés par des indicateurs plus sensibles.

- Problème d’exclusion de certaines variétés

Cette stratégie s’applique à des variétés plus stables et plus volatiles, comme les indices boursiers, les métaux précieux, etc. Elle peut ne pas s’appliquer à des variétés moins volatiles.

Optimiser les idées

Cette stratégie peut également être optimisée dans les domaines suivants:

- Optimisation des paramètres

Les paramètres peuvent être optimisés automatiquement ou manuellement par des algorithmes pour trouver la meilleure combinaison de paramètres.

- Augmentation du mécanisme de prévention des pertes

Il est possible de régler un stop mobile ou un stop en pourcentage pour contrôler les pertes individuelles.

- Combiné avec d’autres indicateurs

Des indicateurs d’énergie quantique, des moyennes mobiles, etc. peuvent être introduits pour aider à déterminer la qualité du signal.

- Une adéquate relaxation des conditions de double stratégie

Il est possible d’alléger le seuil de déclenchement de la double stratégie et d’augmenter le nombre de signaux.

Résumer

Cette stratégie utilise une double combinaison d’indicateurs de ralentissement aléatoire et d’indicateurs RSI, qui est déclenchée lorsque les deux affichent simultanément des signaux de survente et de survente, avec des avantages tels que la fiabilité élevée du signal et la conservation du style de négociation. Il existe également des problèmes tels que le risque de configuration de certains paramètres et le nombre de signaux.

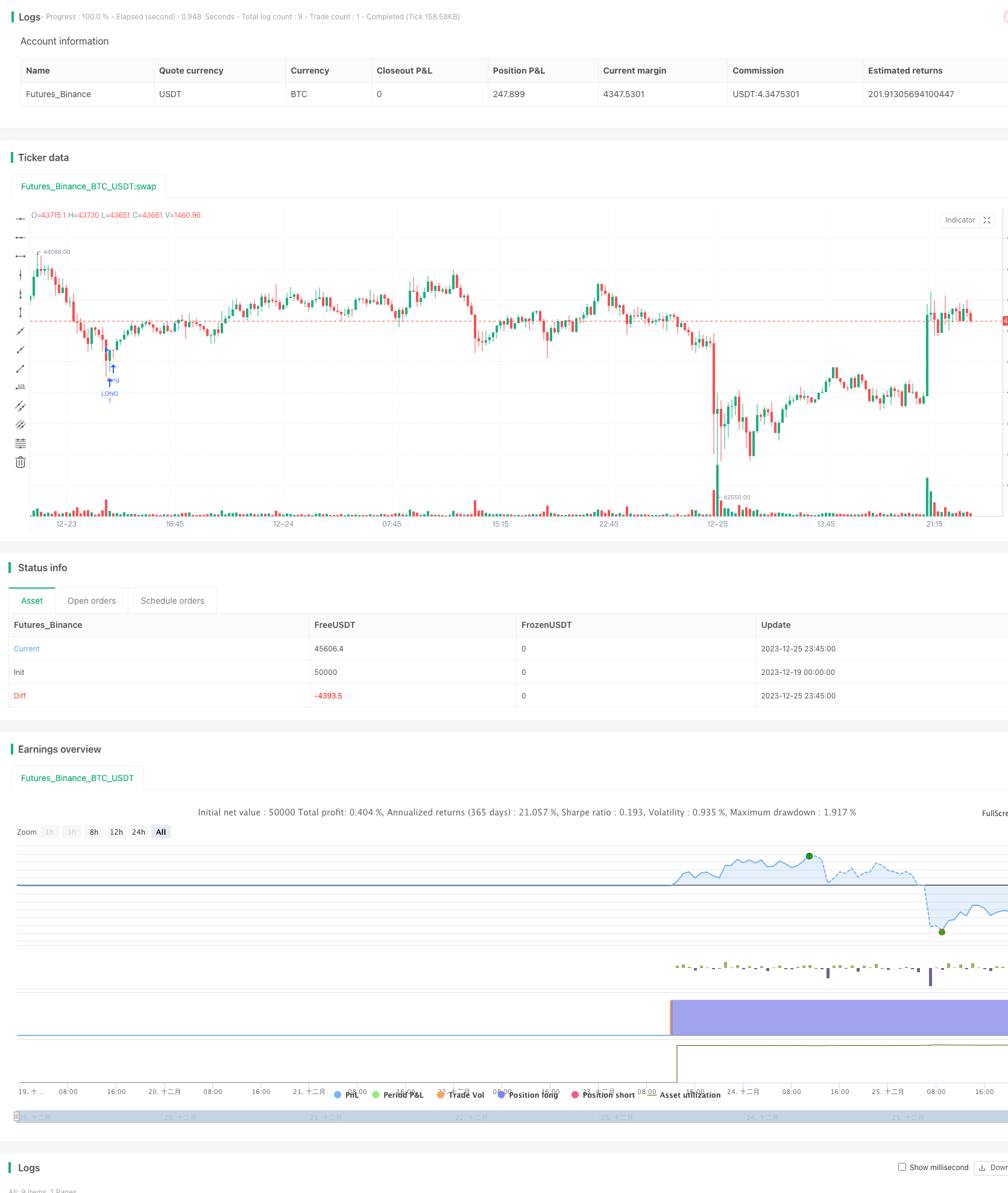

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Stochastic + RSI, Double Strategy (by ChartArt)", shorttitle="CA_-_RSI_Stoch_Strat", overlay=true)

// ChartArt's Stochastic Slow + Relative Strength Index, Double Strategy

//

// Version 1.0

// Idea by ChartArt on October 23, 2015.

//

// This strategy combines the classic RSI

// strategy to sell when the RSI increases

// over 70 (or to buy when it falls below 30),

// with the classic Stochastic Slow strategy

// to sell when the Stochastic oscillator

// exceeds the value of 80 (and to buy when

// this value is below 20).

//

// This simple strategy only triggers when

// both the RSI and the Stochastic are together

// in overbought or oversold conditions.

//

// List of my work:

// https://www.tradingview.com/u/ChartArt/

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

if (not na(k) and not na(d))

if (crossover(k,d) and k < StochOverSold)

if (not na(vrsi)) and (crossover(vrsi, RSIOverSold))

strategy.entry("LONG", strategy.long, comment="StochLE + RsiLE")

if (crossunder(k,d) and k > StochOverBought)

if (crossunder(vrsi, RSIOverBought))

strategy.entry("SHORT", strategy.short, comment="StochSE + RsiSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)WQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQ