La transformation stochastique de Fisher arrête temporairement l'inversion de l'indicateur STOCH Stratégie quantitative

Aperçu

L’idée centrale de cette stratégie est de prendre des décisions d’achat et de vente en combinant la transformation aléatoire de Fisher et l’indicateur de stop temporaire inverse STOCH. Cette stratégie s’applique aux opérations à court et moyen terme et permet de réaliser de bons rendements dans des conditions de stabilité.

Principe de stratégie

La stratégie commence par calculer le STOCH standard, puis la transformation de Fisher en INVLine. Lorsqu’il traverse la ligne d’indice d’une marge inférieure dl sur l’INVLine, un signal d’achat est généré. Lorsqu’il traverse la ligne d’indice supérieure ul, un signal de vente est généré.

Plus précisément, la logique centrale de cette stratégie est la suivante:

- Calcul de l’indicateur STOCH: en utilisant la formule standard, calculer le STOCH rapide du stock

- La transformation de Fisher: effectue une transformation de Fisher sur la valeur de STOCH pour obtenir INVLine

- Génération d’un signal de transaction: achat en traversant le fil dl sur l’INVLine et vente en traversant le fil ul

- Arrêt de suivi: activation d’un mécanisme d’arrêt temporaire de suivi pour arrêter les pertes en temps opportun

Analyse des avantages

Les principaux avantages de cette stratégie sont les suivants:

- La conversion de Fisher améliore la sensibilité de l’indicateur STOCH, permettant de détecter plus tôt les occasions de renversement de tendance

- Le mécanisme de suspension temporaire du suivi permet de contrôler efficacement les risques et de bloquer les bénéfices.

- Convient pour les opérations à court et moyen terme, en particulier pour les transactions à volume rapide qui sont devenues plus populaires ces derniers temps.

- Les résultats sont stables, alors que la situation est stable.

Analyse des risques

Cette stratégie présente aussi des risques:

- Les indices STOCH sont sujets à de faux signaux qui peuvent conduire à des transactions inutiles

- La transformation de Fisher amplifie également le bruit de l’indicateur STOCH, apportant plus de faux signaux

- La plupart des entreprises ont tendance à s’arrêter et à se retirer facilement en cas de crise, ce qui ne leur permet pas de maintenir leurs profits.

- Il faut une période de détention plus courte pour obtenir l’Alpha, pas trop longue

Pour réduire ces risques, il est possible d’envisager d’optimiser les aspects suivants:

- Ajustez les paramètres STOCH, pour lisser la courbe et réduire le bruit

- Optimisation de la position de la marge et réduction de la probabilité d’une transaction erronée

- Augmentation des conditions de filtrage pour éviter de négocier en période de choc

- Adapter la durée de détention des positions pour qu’elle corresponde au cycle de l’opération

Direction d’optimisation

Cette stratégie peut être optimisée principalement dans les directions suivantes:

- Optimiser les paramètres de la transformation de Fisher pour lisser la courbe INVLine

- Optimiser la période de longueur de l’indicateur STOCH pour trouver la meilleure combinaison de paramètres

- Optimiser les paramètres de la marge de dépréciation pour réduire la probabilité d’une transaction erronée

- Augmentation de la confirmation de la quantité pour éviter les pertes de suivi inutiles

- Augmentation du filtrage intraday pour réduire les fausses alertes sur les marchés de choc

- Combiner les indicateurs de tendance pour éviter les échanges négatifs

Résumer

Cette stratégie utilise une combinaison de variations aléatoires de Fisher et d’indicateurs STOCH pour réaliser une stratégie de quantification de ligne courte simple et pratique. Son avantage réside dans sa fréquence d’opération élevée, adaptée aux transactions de quantification de haute fréquence plus populaires ces derniers temps.

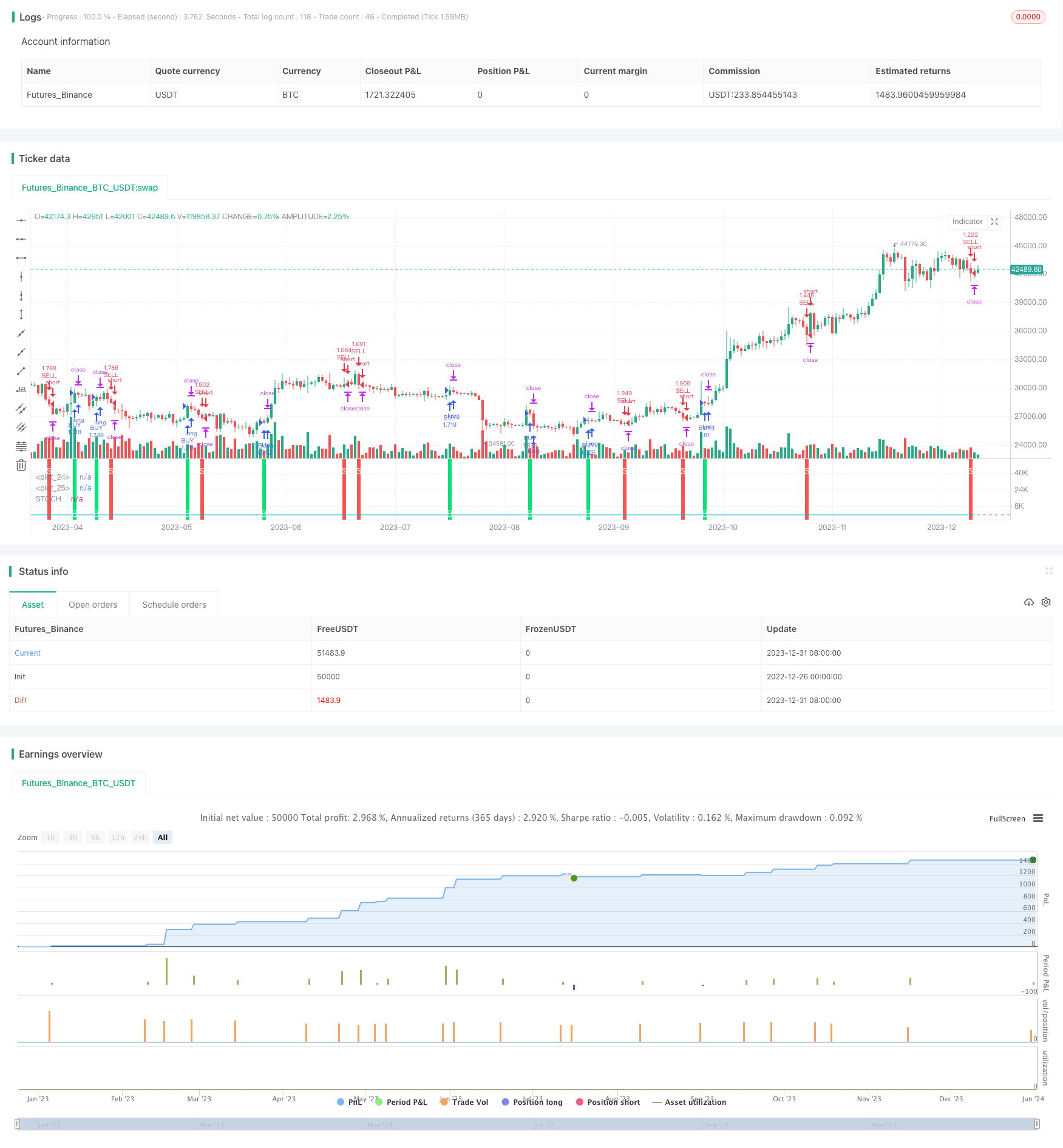

/*backtest

start: 2022-12-26 00:00:00

end: 2024-01-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("IFT Stochastic + Trailing Stop", overlay=false, pyramiding = 0, calc_on_order_fills = false, commission_type = strategy.commission.percent, commission_value = 0.0454, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

//INPUTS

stochlength=input(19, "STOCH Length")

wmalength=input(4, title="Smooth")

ul = input(0.64,step=0.01, title="UP line")

dl = input(-0.62,step=0.01, title="DOWN line")

uts = input(true, title="Use trailing stop")

tsi = input(title="trailing stop actiation pips",defval=245)

tso = input(title="trailing stop offset pips",defval=20)

//CALCULATIONS

v1=0.1*(stoch(close, high, low, stochlength)-50)

v2=wma(v1, wmalength)

INVLine=(exp(2*v2)-1)/(exp(2*v2)+1)

//CONDITIONS

sell = crossunder(INVLine,ul)? 1 : 0

buy = crossover(INVLine,dl)? 1 : 0

//PLOTS

plot(INVLine, color=aqua, linewidth=1, title="STOCH")

hline(ul, color=red)

hline(dl, color=green)

bgcolor(sell==1? red : na, transp=30, title = "sell signal")

bgcolor(buy==1? lime : na, transp=30, title = "buy signal")

plotchar(buy==1, title="Buy Signal", char='B', location=location.bottom, color=white, transp=0, offset=0)

plotchar(sell==1, title="Sell Signal", char='S', location=location.top, color=white, transp=0, offset=0)

//STRATEGY

strategy.entry("BUY", strategy.long, when = buy==1)

strategy.entry("SELL", strategy.short, when = sell==1)

if (uts)

strategy.entry("BUY", strategy.long, when = buy)

strategy.entry("SELL", strategy.short, when = sell)

strategy.exit("Close BUY with TS","BUY", trail_points = tsi, trail_offset = tso)

strategy.exit("Close SELL with TS","SELL", trail_points = tsi, trail_offset = tso)