Stratégie de rupture de volatilité adaptative

Auteur:ChaoZhang est là., Date: 2024-01-08 14:38:31 Je suis désoléLes étiquettes:

Résumé

La stratégie de rupture de volatilité adaptative est une stratégie de suivi des tendances. Elle identifie les signaux de rupture lorsque les prix dépassent fortement un certain niveau, établit des positions longues et continue à suivre la tendance haussière pour réaliser un profit à l'ouverture du lendemain.

La stratégie a été proposée par Larry R. Williams, un célèbre négociateur de contrats à terme et d'actions. Elle tente de capturer les points de rupture des prix, qui signifient souvent des virages sur le marché. En identifiant en temps opportun ces signaux et en établissant des positions, des profits peuvent être obtenus en suivant de nouvelles directions de tendance.

Principe

La mesure de base de cette stratégie est le "certain level", calculé par:

Certain level = Close + k * (High - Low)

où k est un coefficient empirique, évalué à 0,6. Cette formule intègre la volatilité des prix les plus élevés et les plus bas, ce qui rend les points de rupture plus souples pour s'adapter aux fluctuations du marché.

Lorsque le prix le plus élevé de la journée franchit le "certain level" calculé, il indique une rupture de prix. La stratégie établira alors une position longue. La position sera entièrement fermée le jour suivant l'ouverture au profit.

Le stop loss est fixé à la moitié du prix le plus bas et du prix d'entrée de la journée précédente, ce qui empêche la perte de s'étendre.

Analyse des avantages

Les avantages de cette stratégie sont les suivants:

Capture de la volatilité, suivi des tendances: la stratégie intègre les prix les plus élevés et les plus bas pour calculer des points de rupture flexibles qui captent les rythmes de fluctuation des prix.

Entrée en temps opportun, suivi de tendance: le calcul quotidien des signaux de rupture permet d'identifier en temps opportun de nouvelles tendances pour suivre les étapes de la tendance haussière des prix.

Contrôle approprié des risques: un réglage raisonnable du stop loss permet de contrôler efficacement les pertes uniques.

Analyse des risques

Les risques de cette stratégie comprennent:

Risque d'échec: les échecs de prix ne maintiennent pas nécessairement une tendance à la hausse et peuvent être de faux échecs à court terme, causant des pertes.

Risque de marché extrême: dans les événements de marché extrêmes tels que les krachs du marché, les prix peuvent augmenter ou diminuer, provoquant des déclencheurs de stop loss et d'énormes pertes.

Risque de négociation excessif: l'ouverture et la clôture quotidiennes des positions augmentent la fréquence des transactions et les frais de commission.

Optimisation

La stratégie peut être optimisée par les aspects suivants:

Ajout d'un multiplicateur: Ajout d'un multiplicateur à la formule de rupture, en le réduisant correctement lorsque la volatilité du marché augmente et en l'augmentant lorsque le marché se stabilise, ce qui rend la stratégie plus élastique.

Prolongation de la période de détention: prolongation de la période de détention à 2 ou 3 jours afin de filtrer les fausses ruptures à court terme.

Optimisation du stop loss: régler le stop loss sur des niveaux de support plus profonds comme la bande inférieure de Bollinger ou la clôture de la journée précédente.

Conclusion

La stratégie de rupture de volatilité adaptative suit les tendances en suivant dynamiquement la volatilité et les rythmes des prix. Par rapport aux stratégies de rupture traditionnelles, elle est plus flexible et capable de capturer les mouvements de prix.

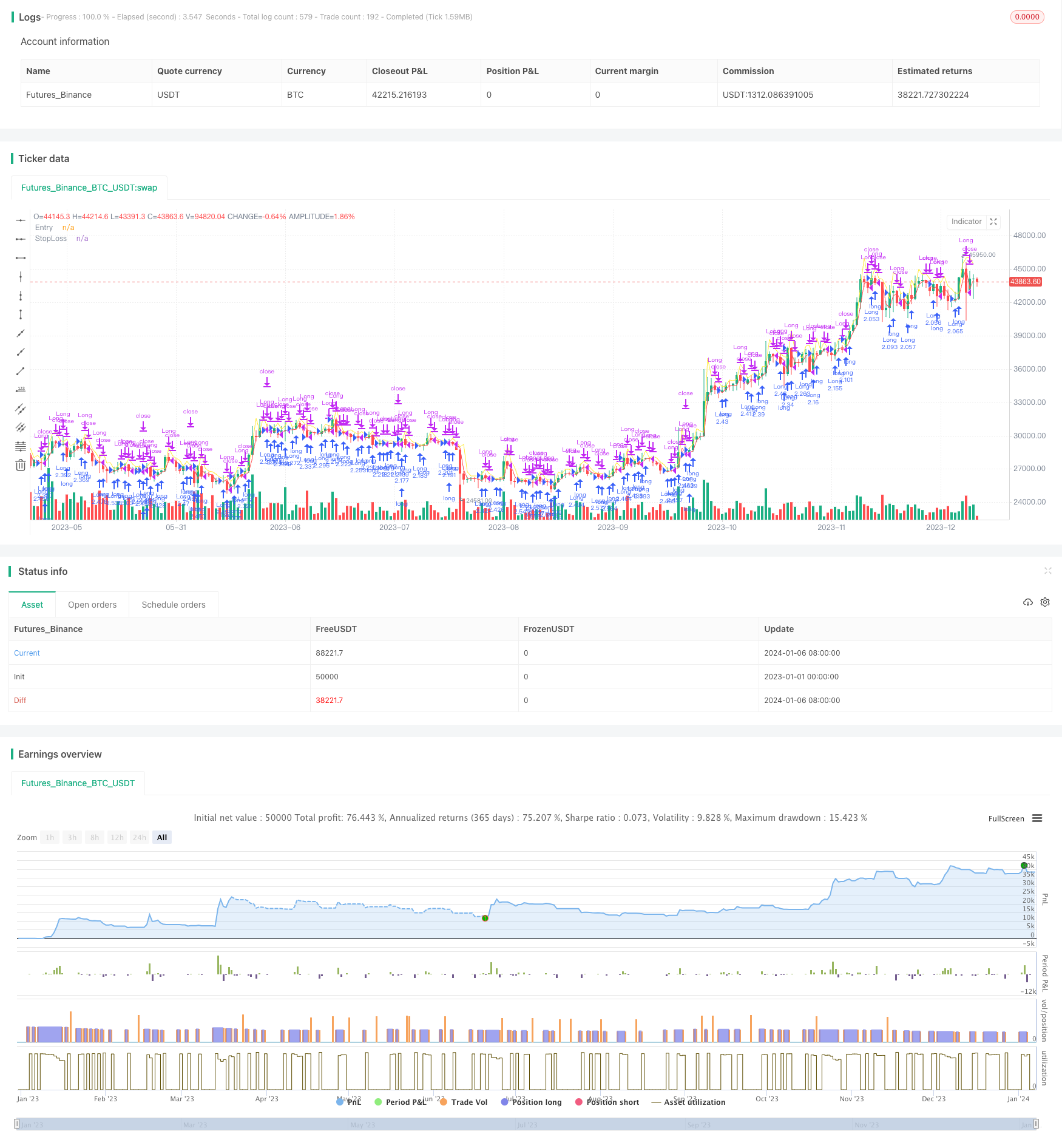

/*backtest

start: 2023-01-01 00:00:00

end: 2024-01-07 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Dicargo_Beam

//@version=5

strategy("Volatility Breakout Strategy", overlay=true, default_qty_type= strategy.percent_of_equity, default_qty_value=100,process_orders_on_close=false)

k = input.float(0.6)

[o,h,l,c] = request.security(syminfo.tickerid,"D",[open,high,low,close])

lp = math.log(c[1])+(math.log(h[1])-math.log(l[1]))*k

_lp = math.pow(2.718,lp)

longcond = _lp < high

exit = hour==0 or math.log(close) < (math.log(l[1])+lp)/2

plot(_lp,"Entry",color=color.yellow)

//plot(l,"Yesterday's Low")

plot((_lp+l[1])/2,"StopLoss",color=color.red)

strategy.entry("Long", strategy.long,comment = "Long", when = longcond and strategy.opentrades == 0)

strategy.close("Long", comment="Exit", when = exit)

var bg = 0

bg := if hour == 0

bg + 1

else

bg[1]

bgcolor(bg/2== math.floor(bg/2) ? color.new(color.blue,95):na)

- Stratégie de prise de bénéfices de Supertrend

- Stratégie de suivi des tendances de Andrew Abraham

- Stratégie mensuelle du calendrier de performance PnL

- Stratégie de contre-test des hauts et des bas de percée

- Stratégie quantitative avec signal stochastique, filtre SMA et arrêt aléatoire des pertes / prise de profit

- Stratégie de croisement à double moyenne mobile

- Stratégie de signal croisé à moyenne mobile

- Stratégie de prise de bénéfices et de cessation des pertes basée sur l'EMA 200

- Stratégie d'arbitrage à haute fréquence

- Stratégie de rupture de l'oscillation moyenne mobile double

- Stratégie SuperTrend pour le trading Ethereum

- Les signaux croisés de l'EMA et du MACD suivent la tendance de la stratégie

- Stratégie de combinaison de multiples croisements Turtle et moyenne mobile pondérée et MACD et TSI

- Stratégie de dynamique basée sur le croisement DEMA et EMA avec filtre de volatilité ATR

- Stratégie ascendante/abaissante consécutive avec extension inverse et SL/TP

- Stratégie de test arrière des bandes de nombres premiers

- Stratégie de négociation de l'indice RSI à oscillation rapide

- Moyenne mobile lisse exponentielle unique avec tendance à la cessation des pertes suivie de la stratégie

- Acheter une stratégie à faible volatilité VS acheter une stratégie à forte volatilité

- Stratégie de croisement des moyennes mobiles exponentielles