Stratégie de stop suiveur de l'oscillateur Momentum

Aperçu

Cette stratégie utilise un indicateur de courbe de Brin et un indicateur aléatoire pour identifier les sur-achats et les sur-vente du marché et pour trouver des opportunités de transaction près de la courbe de Brin. En même temps, l’indicateur de la plage de fluctuation réelle moyenne est utilisé pour suivre les arrêts.

Principe de stratégie

Cette stratégie utilise une bande de Brin de longueur 20, avec un écart standard de 2, pour identifier si le prix a touché la bande supérieure ou la bande inférieure. Toucher la bande inférieure indique qu’il est possible d’être en survente et toucher la bande supérieure indique qu’il est possible d’être en survente. De plus, la stratégie utilise un indicateur aléatoire de survente et de survente avec un cycle de ligne K de 14, et un cycle d’aplatissement de la valeur D de 3.

Après l’entrée en bourse, la stratégie utilise l’indicateur de la plage de fluctuation réelle moyenne pour suivre les arrêts. Le point d’arrêt est 1,5 fois la largeur de la fluctuation réelle moyenne et permet de définir une plage d’arrêt en fonction de la volatilité du marché et d’éviter que le point d’arrêt ne soit trop proche ou trop lâche.

Analyse des avantages

Cette stratégie présente les avantages suivants:

L’utilisation combinée de bandes de Bryn et d’indicateurs aléatoires pour juger des situations de survente et de survente améliore la précision de la détermination du moment de la transaction

Le point de rupture est un point de rupture qui peut être ajusté en fonction de la volatilité du marché.

La méthode de suivi des arrêts de perte permet de ne pas être trop près des arrêts de perte et d’éviter d’être trop vulnérable aux arrêts de perte

Les règles de la stratégie sont claires, simples et faciles à comprendre et à appliquer

Analyse des risques

Cette stratégie présente aussi des risques:

La BRI n’est pas sûre d’une reprise du cours, il est possible qu’il y ait une éventuelle rupture.

Une mauvaise configuration des paramètres de l’indicateur aléatoire peut entraîner un signal erroné

L’arrêt du suivi peut entraîner une perte de marge excessive au-delà de la marge de fluctuation raisonnable du marché.

addDynamic trailing stop est peut-être préférable, en ajustant la distance de stop en fonction des fluctuations du marché

Direction d’optimisation

Cette stratégie peut également être optimisée dans les directions suivantes:

Tester l’influence des différents paramètres de la bande de Bryn sur les résultats pour trouver la meilleure combinaison de paramètres

Tester différents paramètres d’indicateur aléatoires pour améliorer l’efficacité de l’indicateur

Ajustez dynamiquement la distance d’arrêt en fonction du nombre de fois où le stop est déclenché et de la situation des gains

Filtrage des signaux d’entrée de jeu en combinaison avec d’autres indicateurs pour améliorer le taux de réussite des opérations

Ajout d’un mécanisme de réentrée à l’arrêt des pertes pour saisir pleinement les opportunités de tendances du marché

Résumer

Cette stratégie est basée sur l’identification de l’excédent de l’offre et de l’offre de Brin, l’indicateur stochastique pour la confirmation auxiliaire. Elle a l’avantage de la clarté des règles de la stratégie, de la flexibilité raisonnable de la méthode d’arrêt des pertes. Il existe également des risques tels que l’inexactitude des critères de jugement, la définition déraisonnable de la distance d’arrêt.

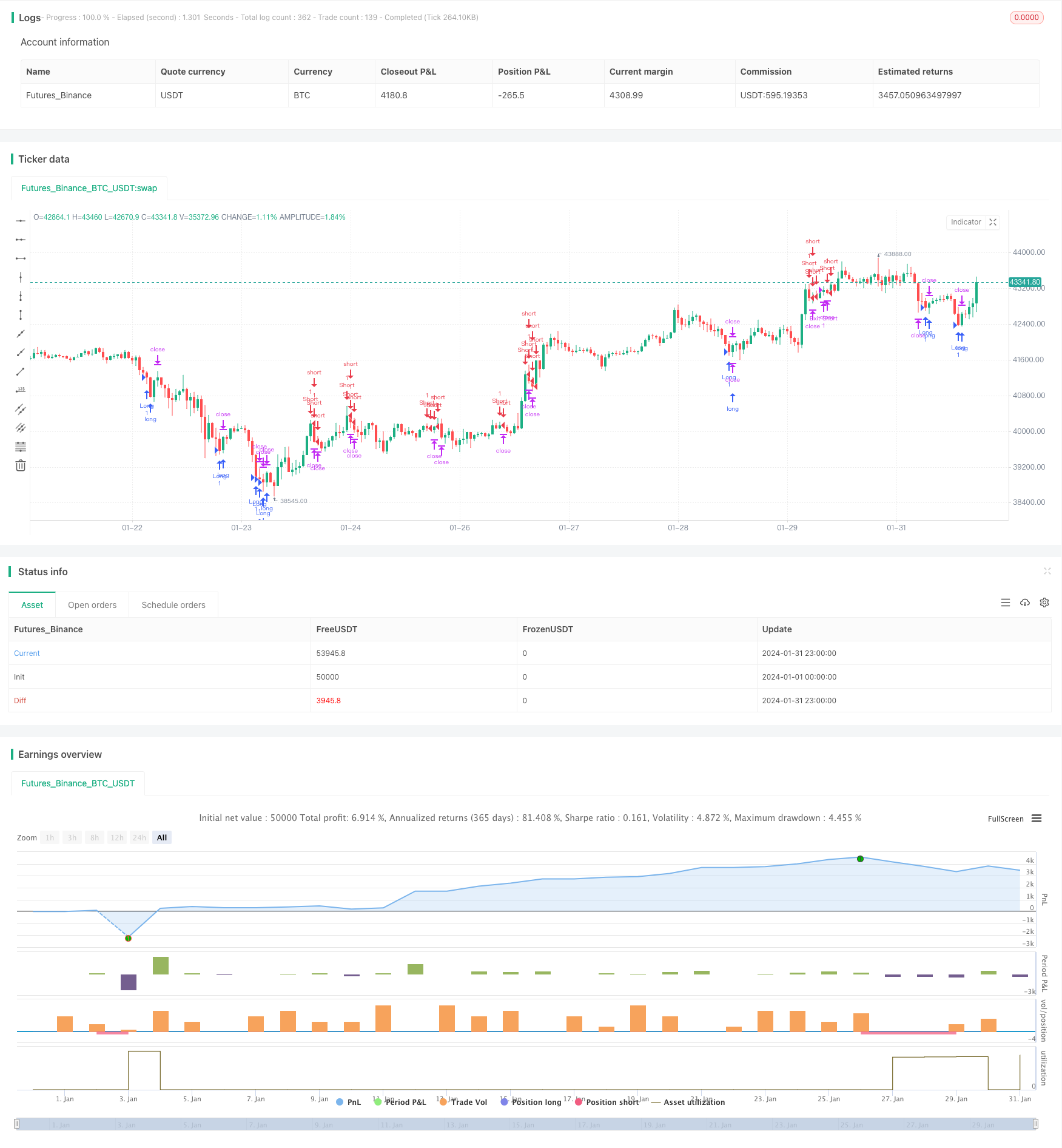

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger y Estocástico con Trailing Stop", overlay=true)

// Parámetros de entrada

lengthBB = input(20, title="Longitud BB")

stdDevBB = input(2, title="Desviación Estándar BB")

kLength = input(14, title="Longitud K Estocástico")

dLength = input(3, title="Longitud D Estocástico")

smooth = input(3, title="Suavizado Estocástico")

atrLength = input(14, title="Longitud ATR")

trailStopATRMultiple = input(1.5, title="Multiplicador ATR para Trailing Stop")

// Cálculos

[upperBB, basisBB, lowerBB] = ta.bb(close, lengthBB, stdDevBB)

stochK = ta.sma(ta.stoch(close, high, low, kLength), smooth)

atr = ta.atr(atrLength)

// Condiciones de trading

longCondition = close < lowerBB and stochK < 20

shortCondition = close > upperBB and stochK > 80

// Ejecutar operaciones

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Trailing Stop

strategy.exit("Exit Long", from_entry="Long", trail_points=atr * trailStopATRMultiple, trail_offset=atr * trailStopATRMultiple)

strategy.exit("Exit Short", from_entry="Short", trail_points=atr * trailStopATRMultiple, trail_offset=atr * trailStopATRMultiple)