Stratégie de trading de la tortue Don Anqi

Aperçu

La stratégie de négociation de la plage de Dong An est une stratégie de négociation de la plage très simplifiée. Elle diffère considérablement de la stratégie de négociation de la plage originale. Elle utilise deux voies de Dong An, la voie rapide et la voie lente.

Principe de stratégie

La logique de cette stratégie est la suivante:

Calculer la voie rapide: la valeur la plus élevée de la ligne la plus proche de la racine K de la voie rapide est la voie haute, la valeur la plus basse est la voie basse. La voie moyenne est la voie haute et basse.

Calculer le canal lent: la valeur la plus élevée de la ligne K la plus proche de la racine lente est la voie supérieure du canal, la valeur la plus basse est la voie inférieure du canal.

Quand il n’y a pas de position, faire plus de signaux pour que le prix touche le ralenti de la piste; faire du vide pour que le prix touche le ralenti de la piste.

Après l’ouverture de la réserve, la voie rapide est utilisée comme ligne d’arrêt.

Lorsqu’un signal de transaction est opposé à un signal d’ouverture de position, la position est libérée.

Analyse des avantages

Cette stratégie présente les avantages suivants:

Les règles sont simples et faciles à appliquer. Les passages de Dongguan et les arrêts mobiles sont faciles à comprendre et conviennent aux débutants.

Paramètres personnalisables. Les utilisateurs peuvent ajuster les paramètres en fonction du type de transaction et de la période de temps pour s’adapter à différents environnements de marché.

Les signaux de négociation de conflit sont moins nombreux. Il suffit de compter sur le prix pour briser le canal de la hausse et de la baisse. Générer, éviter les situations où les indicateurs courants produisent de faux signaux.

Gestion automatique des pertes. Les pertes mobiles sur les voies rapides peuvent être limitées à des pertes individuelles.

Analyse des risques

La stratégie présente les risques suivants:

Les stop-loss sont plus importants lorsque les tendances de fluctuation des prix ne sont pas évidentes, ce qui affecte la rentabilité de la stratégie.

Les retraits peuvent être importants. Lorsque la tendance se retourne, les pertes fluctuantes dans la direction du mouvement se transforment en pertes réelles.

Une mauvaise configuration des paramètres peut conduire à des paramètres trop radicaux ou conservateurs. Cela nécessite des tests répétés pour trouver la valeur appropriée.

La dépendance à l’automatisation des transactions est élevée. La stabilité du serveur doit être assurée, afin d’éviter que des anomalies entraînent une mauvaise automatisation des transactions.

Pour réduire les risques mentionnés ci-dessus, des améliorations peuvent être apportées par l’optimisation des paramètres, la limitation appropriée de la taille des positions et l’ajout d’un module de contrôle du vent.

Direction d’optimisation

Cette stratégie peut être optimisée dans les directions suivantes:

Augmentation des conditions de filtrage pour l’ouverture de positions afin d’éviter les signaux manqués lors des virages de tendance. Par exemple, l’analyse de tendance est déterminée par des indicateurs tels que l’indice de tendance.

Optimisation des paramètres pour les différentes variétés de transactions. Par exemple, cycle de canal rapide et lent, taille de position, etc.

Ajout de modules de contrôle du risque. Par exemple, le retrait maximal, les limites de perte journalière, etc.

Optimiser les stratégies de stop loss. Par exemple, utiliser des stop loss dynamiques comme les trailing stops, afin que les stops soient plus adaptés aux tendances du marché.

Résumer

L’ensemble de la stratégie de trading de la côte d’Or est une stratégie de suivi de tendance très simple. Son avantage est qu’elle est facile à comprendre, facile à automatiser et adaptée aux transactions programmées. Mais il existe également un certain risque, nécessitant une optimisation supplémentaire pour que ses paramètres correspondent mieux aux conditions réelles du marché.

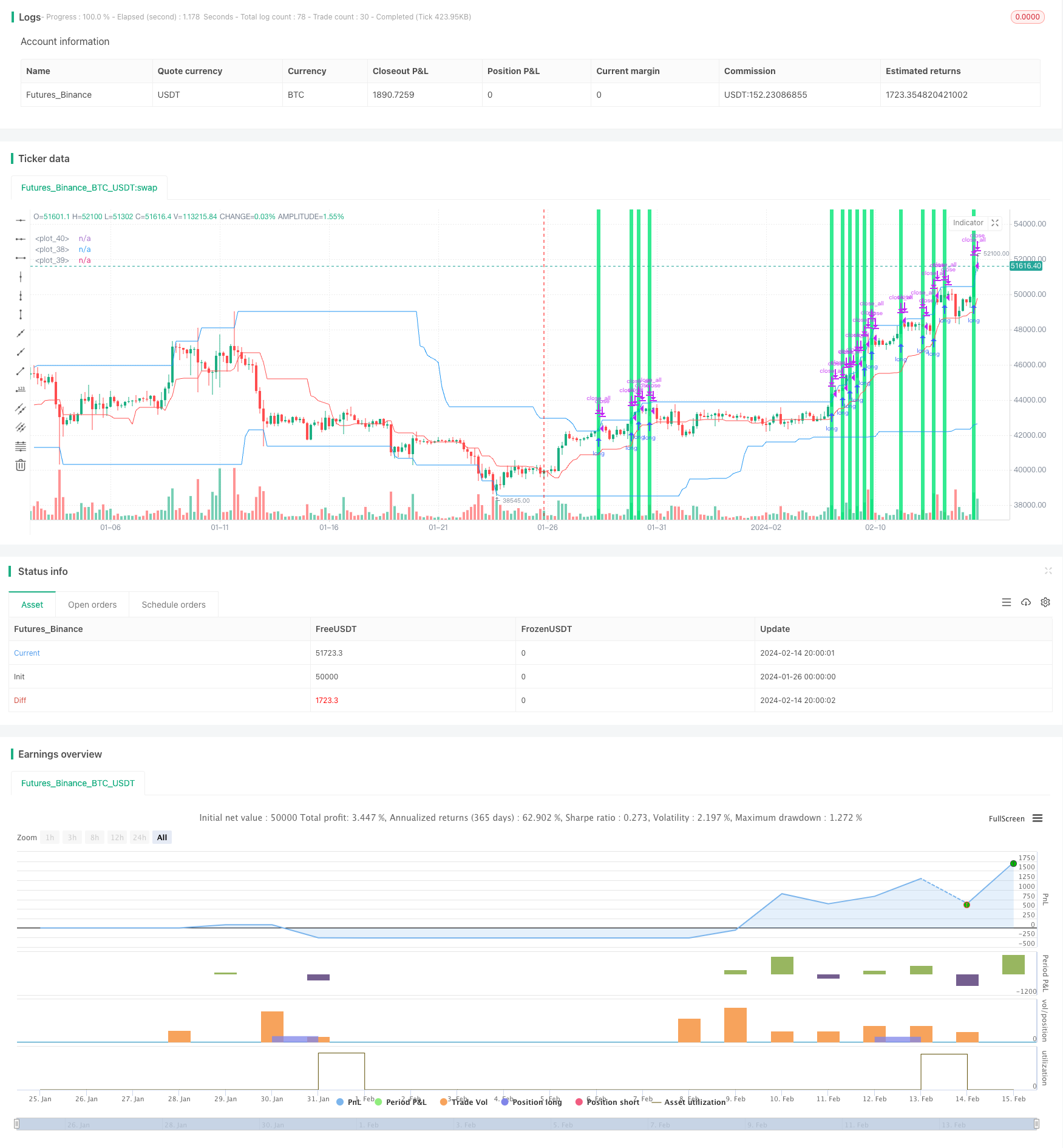

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-15 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2020

//@version=4

strategy("Noro's SimpleTurtle Strategy", shorttitle = "SimpleTurtle str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

sizelong = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot long, %")

sizeshort = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot short, %")

fast = input(20, minval=1)

slow = input(50, minval=1)

showof = input(true, defval = true, title = "Show offset")

showll = input(true, defval = true, title = "Show lines")

showdd = input(false, defval = true, title = "Show label (drawdown)")

showbg = input(true, defval = true, title = "Show background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Donchian price channel fast

hf = highest(high, fast)

lf = lowest(low, fast)

center = (hf + lf) / 2

//Donchian price chennal slow

hs = highest(high, slow)

ls = lowest(low, slow)

//Lines

colorpc = showll ? color.blue : na

colorsl = showll ? color.red : na

offset = showof ? 1 : 0

plot(hs, offset = offset, color = colorpc)

plot(ls, offset = offset, color = colorpc)

plot(center, offset = offset, color = colorsl)

//Background

size = strategy.position_size

colorbg = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(colorbg, transp = 70)

//Orders

truetime = true

lotlong = 0.0

lotshort = 0.0

lotlong := size != size[1] ? strategy.equity / close * sizelong / 100 : lotlong[1]

lotshort := size != size[1] ? strategy.equity / close * sizeshort / 100 : lotshort[1]

//Orders

strategy.entry("Long", strategy.long, lotlong, stop = hs, when = needlong and strategy.position_size == 0 and truetime)

strategy.entry("Short", strategy.short, lotshort, stop = ls, when = needshort and strategy.position_size == 0 and truetime)

strategy.exit("Long", stop = center, when = needlong and strategy.position_size > 0)

strategy.exit("Short", stop = center, when = needshort and strategy.position_size < 0)

if true

strategy.close_all()

strategy.cancel("fast L")

strategy.cancel("fast S")

strategy.cancel("slow L")

strategy.cancel("slow S")

if showdd

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Label

min := round(min * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)

la := label.new(x = osx, y = osy, text = labeltext, xloc = xloc.bar_time, yloc = yloc.price, color = color.black, style = label.style_labelup, textcolor = tc)