Aperçu

La stratégie utilise principalement l’ATR (Average True Range) et le SMA (Simple Moving Average) pour juger de la correction et de la rupture du marché, afin de négocier. La principale idée de la stratégie est: lorsque le prix franchit l’ATR, considérez que le marché est en rupture et ouvrez une position. Lorsque le prix revient à l’intérieur de l’ATR, considérez que le marché est entré dans la correction.

Principe de stratégie

- Calculer l’indicateur ATR et l’indicateur SMA, l’ATR est utilisé pour juger de la volatilité du marché, l’SMA est utilisé pour juger du niveau de prix moyen du marché.

- Le calcul de l’ATR et du SMA est effectué en haut et en bas de la piste, le haut de la piste est le multiplicateur SMA + ATR *, le bas de la piste est le multiplicateur SMA - ATR *, le multiplicateur est un multiple personnalisé par l’utilisateur.

- Pour déterminer si le marché est en cours de liquidation, on considère que le marché est en cours de liquidation lorsque le prix le plus élevé est inférieur au prix le plus élevé et que le prix le plus bas est supérieur au prix le plus bas.

- Pour déterminer si le marché est en rupture, on considère qu’il y a une rupture à la hausse lorsque le prix le plus élevé est en hausse; on considère qu’il y a une rupture à la baisse lorsque le prix le plus bas est en baisse.

- Les positions sont ouvertes en fonction de la situation de la rupture, la rupture vers le haut ouvre des positions multiples, la rupture vers le bas ouvre des positions vides.

- La position est clôturée lorsque le prix touche le prix d’arrêt (SMA - ATR * stop_loss_percentage) ou le prix d’arrêt (SMA + ATR * take_profit_percentage).

- Le montant du risque par transaction est calculé en fonction du pourcentage de risque personnalisé par l’utilisateur, puis la taille de la position est calculée en fonction de l’ATR.

Analyse des avantages

- La logique de la stratégie est claire, facile à comprendre et à mettre en œuvre.

- L’indicateur ATR permet de juger de la volatilité du marché et de s’adapter à différentes conditions.

- L’indicateur SMA permet de déterminer le niveau moyen des prix du marché et de suivre les principales tendances du marché.

- En tenant compte de l’état du marché lors de l’ouverture d’une position, il est possible d’éviter de négocier fréquemment dans un marché en crise.

- L’utilisation de stop-loss et de stop-loss permet de contrôler efficacement le risque de chaque transaction.

- La gestion des positions permet d’ajuster automatiquement la taille des positions en fonction du montant du compte et du rapport de risque.

Analyse des risques

- Les stratégies peuvent mal fonctionner dans un marché en crise, car des ruptures et des corrections fréquentes peuvent entraîner des ouvertures et des fermetures fréquentes, ce qui augmente les coûts de transaction.

- Les paramètres de la stratégie ont une grande influence sur la performance de la stratégie. Des paramètres différents peuvent entraîner des résultats complètement différents, ce qui nécessite un débogage et une optimisation minutieux des paramètres.

- Les paramètres de stop loss et stop stop de la stratégie peuvent ne pas être suffisamment flexibles et les pourcentages fixes de stop loss et stop stop peuvent ne pas s’adapter à différentes conditions du marché.

- La gestion des positions de la stratégie peut être trop simple, sans prendre en compte des facteurs tels que les tendances du marché et la volatilité, ce qui peut conduire à des positions trop grandes ou trop petites dans certains cas.

Direction d’optimisation

- On peut envisager d’ajouter des conditions de filtrage de la tendance, par exemple en ouvrant des positions supplémentaires uniquement lorsque la tendance est à la hausse et en ouvrant des positions vides lorsque la tendance est à la baisse, afin d’éviter de négocier fréquemment dans des marchés en turbulence.

- On peut envisager d’utiliser des méthodes de stop-loss et de stop-loss plus flexibles, par exemple en ajustant les stop-loss et les stops en fonction de l’ATR ou de la dynamique de la volatilité du marché pour s’adapter à différentes conditions du marché.

- On peut envisager d’utiliser des méthodes de gestion de position plus sophistiquées, par exemple en ajustant la taille de la position en fonction des tendances du marché et de la volatilité, afin de contrôler les risques et d’améliorer les rendements.

- Il est possible d’envisager d’ajouter d’autres conditions de filtrage, telles que le volume de transactions, la volatilité, etc., afin d’améliorer encore la fiabilité et la stabilité de la stratégie.

Résumer

La stratégie utilise deux indicateurs simples, l’ATR et le SMA, pour effectuer des transactions en déterminant les prix de rupture et de résolution, tout en utilisant le contrôle des risques et la gestion des positions pour contrôler le risque et la taille des positions de chaque transaction. La logique de la stratégie est claire, facile à comprendre et à mettre en œuvre, mais dans l’application réelle, il peut y avoir des problèmes, tels que le mauvais fonctionnement dans les marchés volatiles, la configuration des paramètres a une incidence importante sur la performance de la stratégie, le paramétrage des arrêts et des arrêts ne sont pas assez flexibles, la gestion des positions est trop simple, etc. Dans l’application réelle, il est donc nécessaire d’optimiser et d’améliorer les conditions en fonction des circonstances, telles que l’ajout de filtres de tendance, l’utilisation d’une méthode plus flexible d’arrêt et d’arrêt, l’utilisation d’une méthode de gestion de position plus complexe, l’ajout d’autres conditions pour améliorer la fiabilité et la stabilité de la stratégie

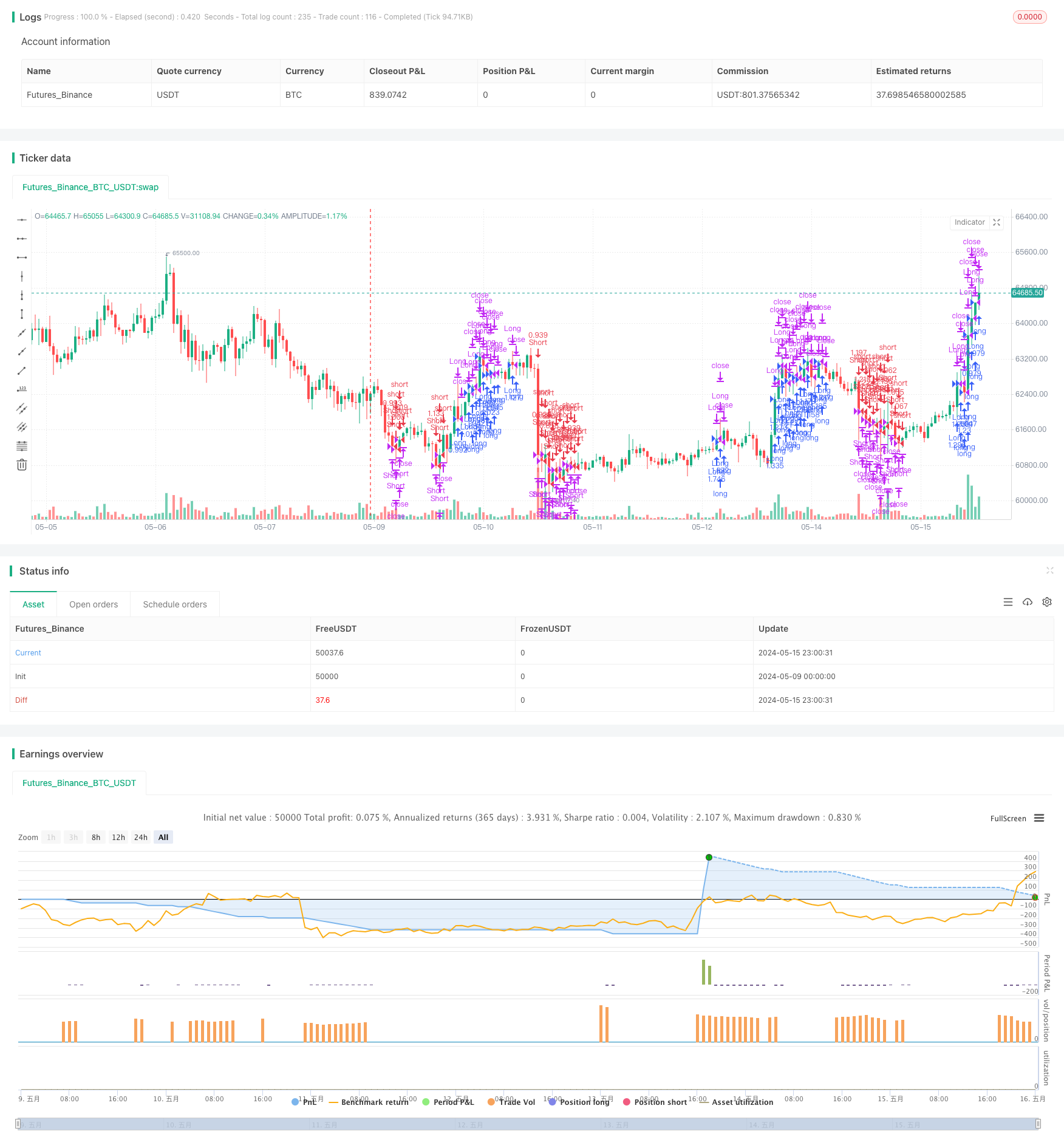

/*backtest

start: 2024-05-09 00:00:00

end: 2024-05-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Consolidation Breakout Strategy", overlay=true)

// Input Parameters

length = input.int(20, "Length", minval=1)

multiplier = input.float(2.0, "Multiplier", minval=0.1, maxval=10.0)

risk_percentage = input.float(1.0, "Risk Percentage", minval=0.1, maxval=10.0)

stop_loss_percentage = input.float(1.0, "Stop Loss Percentage", minval=0.1, maxval=10.0)

take_profit_percentage = input.float(2.0, "Take Profit Percentage", minval=0.1, maxval=10.0)

// ATR calculation

atr_value = ta.atr(length)

// Average price calculation

average_price = ta.sma(close, length)

// Upper and lower bounds for consolidation detection

upper_bound = average_price + multiplier * atr_value

lower_bound = average_price - multiplier * atr_value

// Consolidation detection

is_consolidating = (high < upper_bound) and (low > lower_bound)

// Breakout detection

is_breakout_up = high > upper_bound

is_breakout_down = low < lower_bound

// Entry conditions

enter_long = is_breakout_up and not is_consolidating

enter_short = is_breakout_down and not is_consolidating

// Exit conditions

exit_long = low < (average_price - atr_value * stop_loss_percentage) or high > (average_price + atr_value * take_profit_percentage)

exit_short = high > (average_price + atr_value * stop_loss_percentage) or low < (average_price - atr_value * take_profit_percentage)

// Risk calculation

risk_per_trade = strategy.equity * (risk_percentage / 100)

position_size = risk_per_trade / atr_value

// Strategy

if (enter_long)

strategy.entry("Long", strategy.long, qty=position_size)

if (enter_short)

strategy.entry("Short", strategy.short, qty=position_size)

if (exit_long)

strategy.close("Long")

if (exit_short)

strategy.close("Short")