प्रोग्रामेटिक ट्रेडिंग सफलता रणनीति: पैरामीटर्स को कैसे आगे बढ़ाया जाए

1

1

2272

2272

प्रोग्रामेटिक ट्रेडिंग सफलता रणनीति: पैरामीटर्स को कैसे आगे बढ़ाया जाए

बहुत से लोग जो पहले प्रोग्रामेटिक ट्रेडिंग के संपर्क में आते हैं, वे पैरामीटर को चुनने के लिए पैरामीटर को अनुकूलित करने का विकल्प चुनते हैं। धीरे-धीरे, व्यापारिक वातावरण बदलते हैं, व्यापारी अक्सर अपने आप को पैरामीटर को समायोजित करना शुरू कर देते हैं। हालांकि सभी पैरामीटर को हमारे द्वारा लगातार समायोजन करने की आवश्यकता नहीं है, लेकिन यदि पर्यावरण बदलते हैं तो हमारे प्रोग्राम में पैरामीटर को समायोजित करते हैं, तो ऐसा करने से प्रोग्राम अधिक लचीला हो सकता है।

- #### यहाँ हम एक सरल उदाहरण देते हैं: N दिन की अवधि के लिए एक रणनीति, या दूसरे शब्दों में, N रूट के स्टिक के लिए एक रणनीति

तो किस बाजार में, इस उछाल तोड़ने की रणनीति के लिए अधिक लाभदायक है? यह स्वाभाविक रूप से प्रवृत्ति स्पष्ट रूप से एक बड़ा हवा का हिस्सा या अधिकांश बाजारों के लिए अधिक लाभदायक है. लेकिन अगर हम एक बार में एक संरेखण पैटर्न की चाल का सामना करना पड़ा है, तो हो सकता है कि एक बार में कई हवा सिग्नल दोहराने की समस्या है. लेकिन हम सभी जानते हैं कि संरेखण सभी उछाल रणनीति के लिए एक गड्ढा है, न केवल इस रणनीति की समस्या.

तो प्रोग्रामेटिक ट्रेडिंग के क्षेत्र में, इस N के साथ क्या समस्या है? हम N को 5 पर सेट कर सकते हैं, अगर अब रुझान स्पष्ट है, तो हम जल्दी से प्रवेश करेंगे। लेकिन अगर रुझान स्पष्ट नहीं है, तो यह बहुत मुश्किल है। तो जब रुझान स्पष्ट है, तो हम N को थोड़ा छोटा कर सकते हैं। जब हम पूरे डिस्क में N को थोड़ा बड़ा करते हैं, तो यह लचीलापन बढ़ाता है। तो अगला महत्वपूर्ण सवाल यह है कि N को स्वचालित रूप से कैसे बदला जाए?

सबसे पहले, प्रवृत्ति यह है कि क्या बहुत स्पष्ट व्यक्ति ने N का आकार निर्धारित किया है। यदि प्रवृत्ति स्पष्ट है, तो यह दर्शाता है कि सूचकांक में बहुत अधिक उतार-चढ़ाव होगा। इसके विपरीत, यदि प्रवृत्ति संरेखित है, तो यह दर्शाता है कि सूचकांक एक निश्चित क्षेत्र के भीतर संरेखित होगा, यानी यह छोटा उतार-चढ़ाव होगा। इसलिए, उतार-चढ़ाव N का आकार निर्धारित करने की कुंजी है।

यदि हम शुरू में N को 20 पर सेट करते हैं, तो हम 20 K-bars का मानक अंतर प्राप्त कर सकते हैं, जिसे हम यहां V20 कहते हैं। यदि हम इसे थोड़ी देर के लिए मापना चाहते हैं, तो हम 10 K-bars का उपयोग करते हैं, और 10 K-bars का मानक अंतर प्राप्त करते हैं, जिसे V10 माना जाता है। हम नीचे दिए गए रणनीति स्रोत के आधार पर समझते हैं कि हम N को बदलने के लिए तरंग दर के परिवर्तन का उपयोग कैसे करते हैं?

- #### N दिन की अवधि के लिए रणनीति के सिद्धांतः

मान लीजिए कि आज के उच्च मूल्य ने पिछले N दिनों के उच्चतम बिंदु को तोड़ दिया है और आज के निम्न स्तर ने पिछले N दिनों के निम्नतम बिंदु को तोड़ दिया है। यह रणनीति उन वस्तुओं के लिए अधिक उपयुक्त है जिनमें स्पष्ट रुझान है, विशेष रूप से एकतरफा वस्तुओं के लिए।

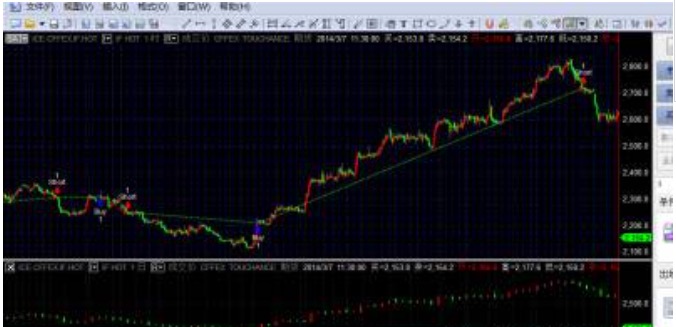

दो चार्टों का उपयोग करके कमोडिटी स्टॉक इंडेक्स आईएफ का परीक्षण करें, उप-चित्र 1 1 घंटे का चक्र है, उप-चित्र 2 1 दिन का चक्र है। स्रोत निम्नानुसार हैः

inputs: x(20),y(10) ;

//定义波动率参数

Vars: V20(10),V10(10),N2(10),N1(10),N(10);

//定义变量

V20=Volatility(x)of data2;

V10=Volatility(y)of data2;

//定义波动率取日线数据,取子图2的日线线数。这个Volatility函数是分别取20日跟10日ATR的移动平均数值

if V10<>0 and N2<>0 then begin

N1=(N*V20)/V10;

//定义N1的值,前提让分母不为0时执行,

//这N1=(N*V20)/V10是此参数自动化的核心, 代表你将原本固定N天的参考值改成会/根据V20和V10而变动的N1值, V20是较长期的,而V10是近期,大家看到这个公式应该可以发现,当你近期的波动率变大时,表示趋势出现,你的N1就会变小,而近期的波动率变得越小时,表示在盘整,N1就会变大,这样新的N变化似乎比较合理一点。

N2=IntPortion(N1);

//给N1取整赋值给N2

end;

value1=Average(high of data2,N2)of data2;

value2=Average(low of data2,N2)of data2;

//定义前N2天的高点跟低点的值给value1和value2

if close crosses above value1 then begin

buy next bar at market;

end;

//当价格上穿高点时买入或者反向

if close crosses below value2 then begin

sellshort next bar at market;

end;

//当价格下穿低点时开空或者反向

- #### इस तस्वीर को अपलोड करने के लिए क्लिक करेंः

यह सब कुछ है जो हम आपको ब्रेकिंग स्ट्रेटजी पैरामीटर के स्वचालन के बारे में बताने जा रहे हैं, और हम आशा करते हैं कि आप हमारे साथ सीखेंगे और चर्चा करेंगे!