3.5 विजुअल प्रोग्रामिंग भाषा व्यापार रणनीतियों का कार्यान्वयन

लेखक:अच्छाई, बनाया गयाः 2019-04-25 12:21:22, अद्यतन किया गयाः 2019-04-27 11:53:56सारांश

पिछले भाग में, हमने ट्रेडिंग रणनीति को लागू करने की धारणा को समझाने के लिए दृश्य प्रोग्रामिंग टूल, "हैलो वर्ल्ड" उदाहरण और रणनीति लेखन के परिचय और विशेषताओं के बारे में सीखा। इस लेख में, हम सामान्य रणनीति मॉड्यूल और तकनीकी संकेतकों के साथ रणनीति लिखना जारी रखते हैं, और फिर एक पूर्ण इंट्राडे ट्रेडिंग रणनीति प्राप्त करने में आपकी सहायता के लिए कदम से कदम, रणनीति तर्क पर जाते हैं।

रणनीति मॉड्यूल

चरण वृद्धि

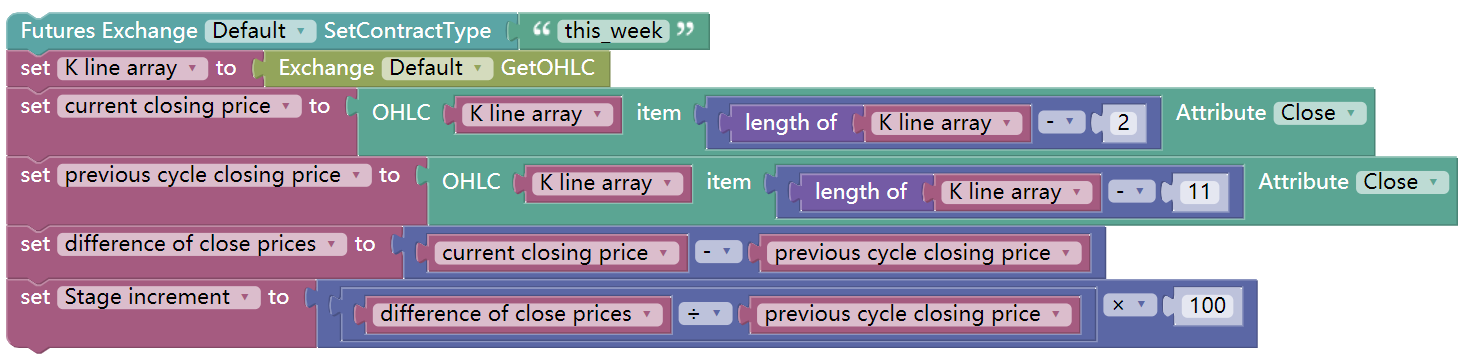

उदाहरण के लिए, नवीनतम 10 के लाइनों के चरण रेजिंग की गणना करके, लिखा जा सकता हैः

उपरोक्त कोड में, रणनीति को निष्पादित करने के लिए कंप्यूटर के लिए एक पूर्ण चक्र की आवश्यकता होती है, उदाहरण के लिए, नवीनतम 10 k लाइन चरण वृद्धि की गणना करने के लिए, आपको निम्नलिखित चरणों में विभाजित करने की आवश्यकता हैः

1, कंप्यूटर को स्पष्ट रूप से पता होना चाहिए कि आप किस प्रकार की अवधि k लाइन का व्यापार करना चाहते हैं। उदाहरण के लिए, अनुबंध कोड को

2, अनुबंध कोड सेट करने के बाद, आप अनुबंध के के लाइन डेटा प्राप्त कर सकते हैं।

3, के-लाइन डेटा के साथ, आप इससे किसी भी विशिष्ट के-लाइन का विस्तृत डेटा प्राप्त कर सकते हैं।

चरण वृद्धि के सांख्यिकीय आंकड़े प्राप्त करने के लिए, उसे पहले दो के-लाइन समापन मूल्य प्राप्त करना होगा, उदाहरण के लिएः पिछले के-लाइन समापन मूल्य डेटा और उससे पहले 11 वें के-लाइन समापन मूल्य डेटा।

5, अंत में, इन 2 के-लाइन बंद मूल्य से चरण वृद्धि की गणना।

निम्नलिखित रणनीतियों में से प्रत्येक के पास ऊपर के समान स्पष्ट तर्क कथन होगा, एक बार जब आप तर्क कथन को समझ लेते हैं, तो दृश्य प्रोग्रामिंग बहुत आसान हो जाती है।

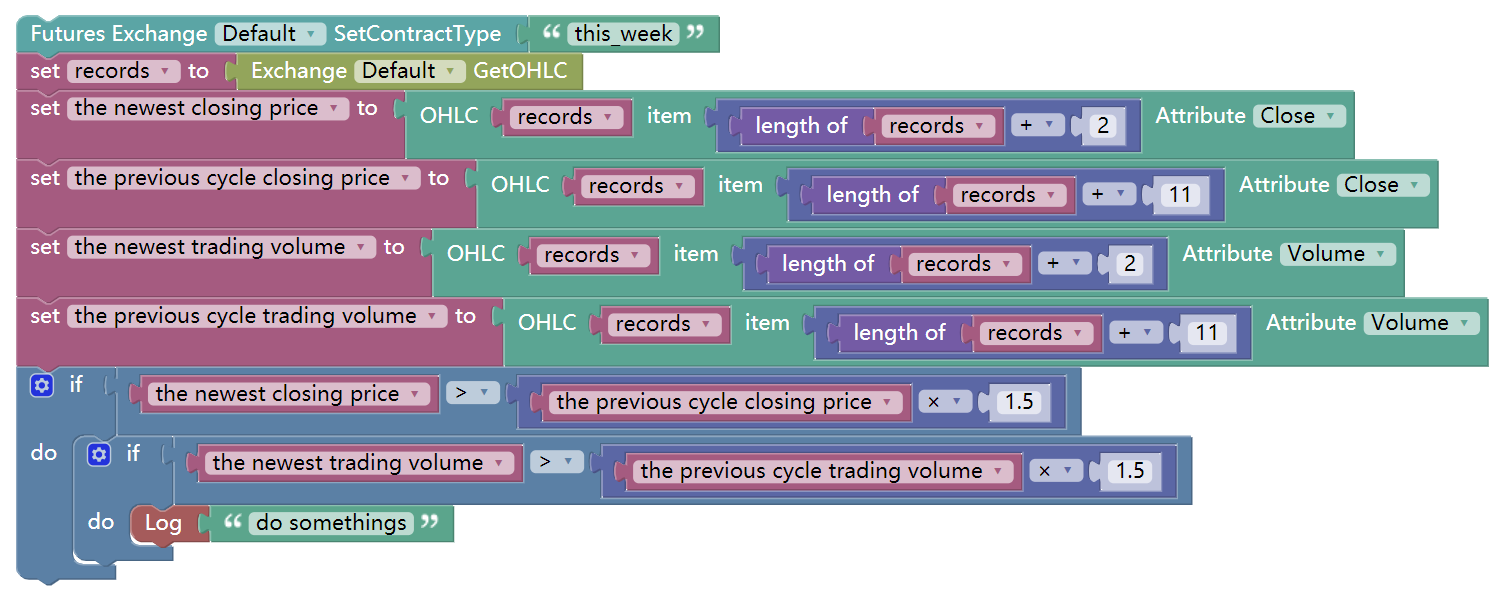

व्यापारिक मात्रा में भारी वृद्धि के साथ कीमतों में वृद्धि

उदाहरण के लिए: यदि वर्तमान K लाइन

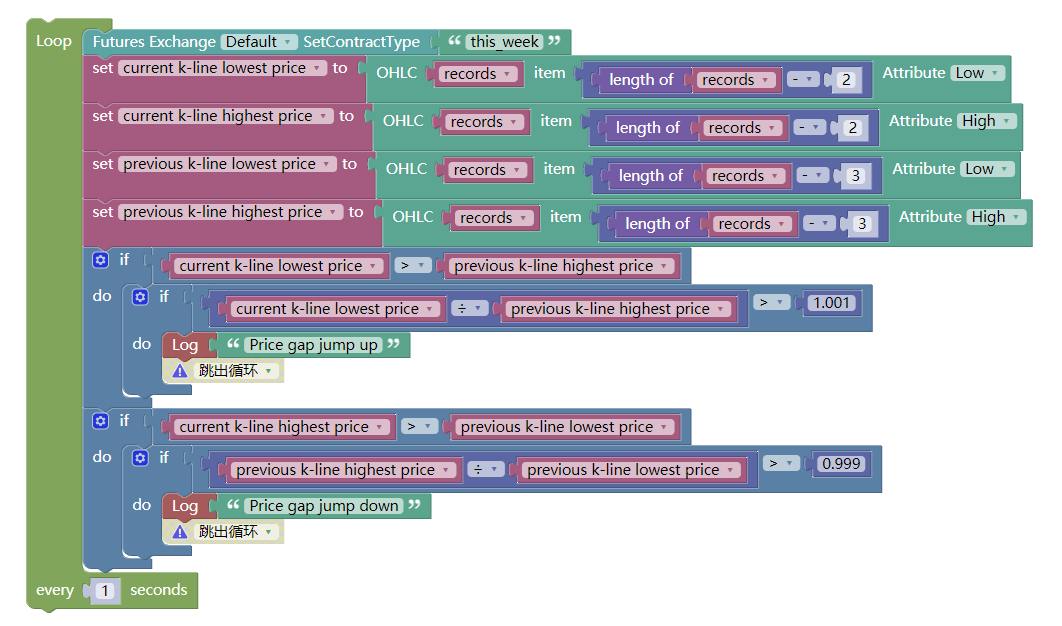

मूल्य अंतर में वृद्धि

मूल्य अंतर वह मामला है जब दो K रेखाओं के उच्चतम और निम्नतम मूल्य जुड़े नहीं होते हैं। इसमें दो K रेखाएं होती हैं, और मूल्य अंतर भविष्य के मूल्य आंदोलन में समर्थन और दबाव बिंदुओं का संदर्भ मूल्य होता है। जब मूल्य अंतर होता है, तो यह माना जा सकता है कि मूल दिशा के साथ प्रवृत्ति के साथ एक त्वरण शुरू हो गया है। इसे लिखा जा सकता हैः

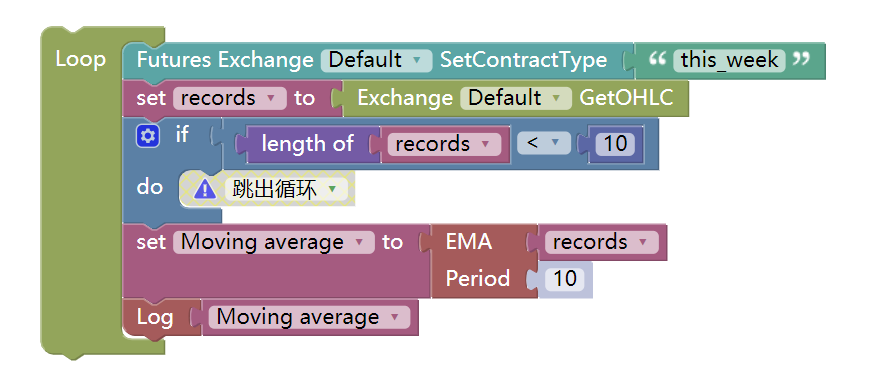

सामान्य तकनीकी विश्लेषण संकेतक

- चलती औसत

एक सांख्यिकीय दृष्टिकोण से, चलती औसत दैनिक मूल्य का अंकगणितीय औसत है, जो एक प्रवृत्ति मूल्य प्रक्षेपवक्र है। चलती औसत प्रणाली अधिकांश विश्लेषकों द्वारा उपयोग किया जाने वाला एक सामान्य तकनीकी उपकरण है। एक तकनीकी दृष्टिकोण से, यह एक कारक है जो तकनीकी विश्लेषकों की मनोवैज्ञानिक कीमत को प्रभावित करता है। सोचने वाले व्यापार का निर्णय लेने वाला कारक तकनीकी विश्लेषकों के लिए एक अच्छा संदर्भ उपकरण है। एफएमजेड क्वांट टूल कई अलग-अलग प्रकार के चलती औसत का समर्थन करता है, जैसा कि नीचे दिखाया गया हैः

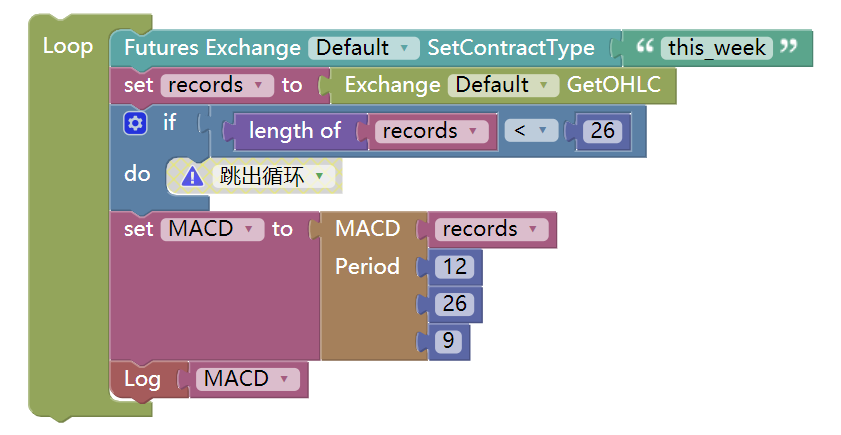

- एमएसीडी सूचक

एमएसीडी संकेतक एक दोहरी चिकनाई ऑपरेशन है जिसमें तेज़ (अल्पकालिक) और धीमी (लंबी अवधि) चलती औसत और उनके संचय और पृथक्करण का उपयोग किया जाता है। चलती औसत के सिद्धांत के अनुसार विकसित एमएसीडी इस दोष को दूर करता है कि चलती औसत अक्सर झूठे संकेत उत्सर्जित करती है, और अन्य अच्छे पहलू के प्रभाव को भी बरकरार रखती है। इसलिए एमएसीडी संकेतक में चलती औसत की प्रवृत्ति और स्थिरता है। इसका उपयोग शेयरों की खरीद और बिक्री के समय का अध्ययन करने और शेयर मूल्य परिवर्तन की भविष्यवाणी करने के लिए किया गया था। आप इसका उपयोग इस प्रकार कर सकते हैंः

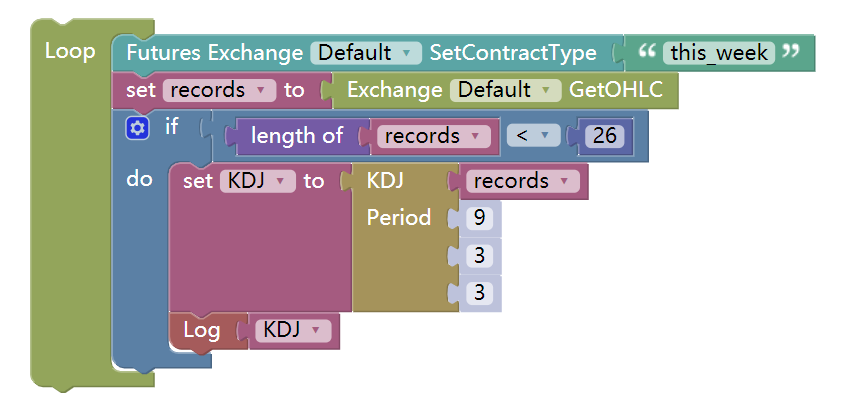

- KDJ संकेतक

केडीजे संकेतक एक तकनीकी संकेतक है जिसका उपयोग स्टॉक के रुझानों और किसी ट्रेडेड परिसंपत्ति में मूल्य पैटर्न में परिवर्तन का विश्लेषण और भविष्यवाणी करने के लिए किया जाता है। केडीजे संकेतक को यादृच्छिक सूचकांक के रूप में भी जाना जाता है। यह एक बहुत ही व्यावहारिक तकनीकी संकेतक है जिसका उपयोग सबसे अधिक अल्पकालिक स्टॉक के बाजार प्रवृत्ति विश्लेषण में किया जाता है।

KDJ स्टोकास्टिक ऑसिलेटर सूचक का एक व्युत्पन्न रूप है जिसमें केवल एक अंतर है कि इसमें एक अतिरिक्त रेखा है जिसे J रेखा कहा जाता है। %K और %D लाइनों के मूल्य बताते हैं कि क्या सुरक्षा अधिक खरीदी गई है (80 से अधिक) या अधिक बेची गई है (20 से कम) । %K के पार होने के क्षण %D बेचने या खरीदने के क्षण हैं। J रेखा %K से %D मूल्य के विचलन का प्रतिनिधित्व करती है। J का मूल्य चार्ट पर %K और %D लाइनों के लिए [0, 100] से परे जा सकता है।

रणनीति लेखन

वारेन बफेट के संरक्षक बेंजामिन ग्राहम ने एक बार पुस्तक <<द इंटेलिजेंट इन्वेस्टर>> में एक ट्रेडिंग मॉडल का उल्लेख किया था जिसमें स्टॉक और बॉन्ड गतिशील रूप से संतुलित होते हैं।

- यह व्यापार मॉडल बहुत सरल हैः

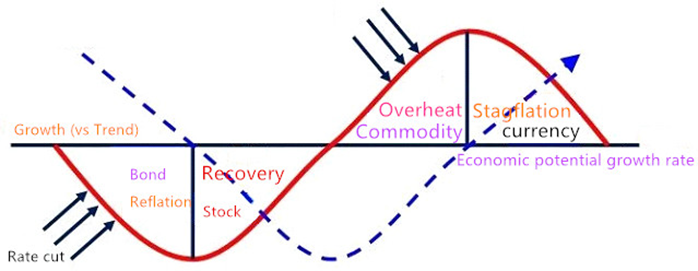

50% धनराशि इक्विटी फंडों में निवेश की जाती है और शेष 50% बांड फंडों में निवेश की जाती है। यानी स्टॉक और बांड प्रत्येक का आधा हिस्सा हैं।

निश्चित अंतरालों या बाजार परिवर्तनों के आधार पर परिसंपत्ति स्थिति के पुनर्वित्त से शेयर परिसंपत्तियों का अनुपात बांड परिसंपत्तियों के अनुपात को 1:1 पर वापस लाया जाता है।

यह पूरी रणनीति का पूरा तर्क है, जिसमें कब खरीदना और बेचना है, और कितना खरीदना और बेचना है। यह कितना सरल और प्रभावशाली है!

NO.2

इस पद्धति में, बांड फंडों की अस्थिरता वास्तव में बहुत कम है, जो स्टॉक अस्थिरता से बहुत नीचे है, इसलिए बांड का उपयोग यहाँ

यदि स्टॉक की कीमत बढ़ जाती है, तो स्टॉक का बाजार मूल्य बांड के बाजार मूल्य से अधिक होगा। जब इन दोनों का बाजार मूल्य अनुपात एक सीमा के सेट से अधिक हो जाता है, तो कुल स्थिति को फिर से समायोजित किया जाएगा, स्टॉक बेचा जाएगा, और बांड को खरीदा जाएगा ताकि स्टॉक मूल्य को बांड मूल्य अनुपात को प्रारंभिक 1: 1 पर बहाल किया जा सके।

इसके विपरीत, यदि स्टॉक की कीमत गिरती है, तो स्टॉक का बाजार मूल्य बांड के बाजार मूल्य से कम होगा। जब इन दोनों का बाजार मूल्य अनुपात एक सीमा के सेट से अधिक हो जाता है, तो कुल स्थिति को फिर से समायोजित किया जाएगा, स्टॉक खरीदा जाएगा, और बांड को बांड मूल्य के बाजार पूंजीकरण अनुपात को स्टॉक मूल्य को प्रारंभिक 1: 1 पर बहाल करने के लिए बेचा जाएगा।

इस प्रकार, स्टॉक और बांड के गतिशील संतुलन के बीच अनुपात स्टॉक वृद्धि के लाभ का आनंद लेने और परिसंपत्ति अस्थिरता को कम करने के लिए पर्याप्त है। मूल्य निवेश में अग्रणी के रूप में, ग्राहम ने हमें एक अद्भुत विचार प्रदान किया।

चूंकि यह एक पूर्ण और पारस्परिक रणनीति है, हम इसे क्रिप्टोक्यूरेंसी बाजार में क्यों नहीं उपयोग करते हैं?

NO.3

- बीटीसी में ब्लॉकचेन परिसंपत्तियों की गतिशील संतुलन रणनीति

रणनीतिक तर्क

बीटीसी के वर्तमान मूल्य के अनुसार, खाता शेष $5000 नकद और 0.1 बीटीसी पर बरकरार है, यानी बीटीसी के बाजार मूल्य के लिए नकदी का प्रारंभिक अनुपात 1:1 है।

यदि बीटीसी की कीमत 6000 डॉलर तक बढ़ जाती है, यानी बीटीसी का बाजार मूल्य खाते की शेष राशि से अधिक है, और उनके बीच का अंतर निर्धारित सीमा से अधिक है, तो (6000-5000)/6000/2 सिक्के बेचे जाते हैं। इसका मतलब है कि बीटीसी मूल्यवान हो गया है और हमें नकदी वापस बदलने की आवश्यकता है।

यदि बीटीसी की कीमत $4000 तक गिर जाती है, अर्थात बीटीसी का बाजार मूल्य खाता शेष से कम है और उनके बीच का अंतर निर्धारित सीमा से अधिक है, तो (5000-4000)/4000/2 सिक्के खरीदें। इसका मतलब है कि बीटीसी का मूल्य घट गया है और हमें बीटीसी वापस खरीदने की आवश्यकता है।

इस तरह, चाहे बीटीसी की कीमत बढ़े या घटे, खाता शेष और बीटीसी का बाजार मूल्य हमेशा गतिशील रूप से बराबर रखा जाता है। यदि बीटीसी का मूल्य घटता है, तो कुछ खरीदें, और फिर इसे बेचें जब यह फिर से बढ़ता है, जैसे बैलेंस तराजू।

-

खरीद की शर्तेंः यदि वर्तमान स्थिति का बाजार मूल्य घटाकर वर्तमान उपलब्ध शेष राशि वर्तमान उपलब्ध शेष राशि का 5% से कम है, तो खरीद के लिए स्थिति खोलें।

-

बिक्री की शर्तेंः यदि वर्तमान स्थिति का बाजार मूल्य घटाकर वर्तमान उपलब्ध शेष राशि वर्तमान उपलब्ध शेष राशि का 5% से अधिक है, तो बिक्री के लिए स्थिति खोलें।

पूर्व शर्त

-

वर्तमान बाजार उद्धरण

-

चालू परिसंपत्तियाँ

-

सिक्कों का कुल बाजार मूल्य

-

फिएट धन और सिक्कों का मूल्य अंतर

रणनीति निर्माण

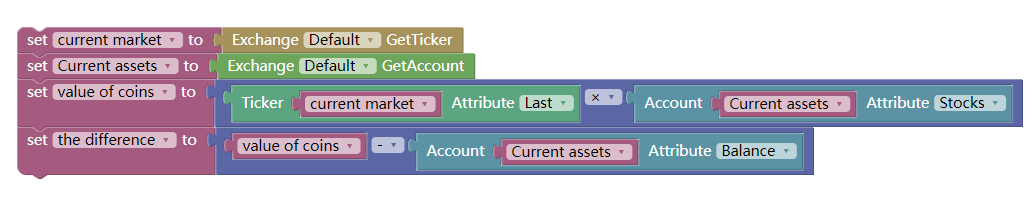

- दृश्य प्रोग्रामिंग चरण 1

हम उपरोक्त चार शर्तों की गणना करते हैं, और उन्हें प्रत्येक अलग चर को असाइन करते हैं। कोड ब्लॉक इस तरह हैः

ध्यान दें कि सिक्कों का कुल मूल्य सिक्कों का कुल बाजार मूल्य है जो वर्तमान में होल्डिंग है। गणना विधि यह है कि वर्तमान कुल पदों की संख्या नवीनतम मूल्य से गुणा की जाती है। परिसंपत्तियों में अंतर सिक्कों का कुल बाजार मूल्य है जो वर्तमान उपलब्ध संतुलन को घटाता है।

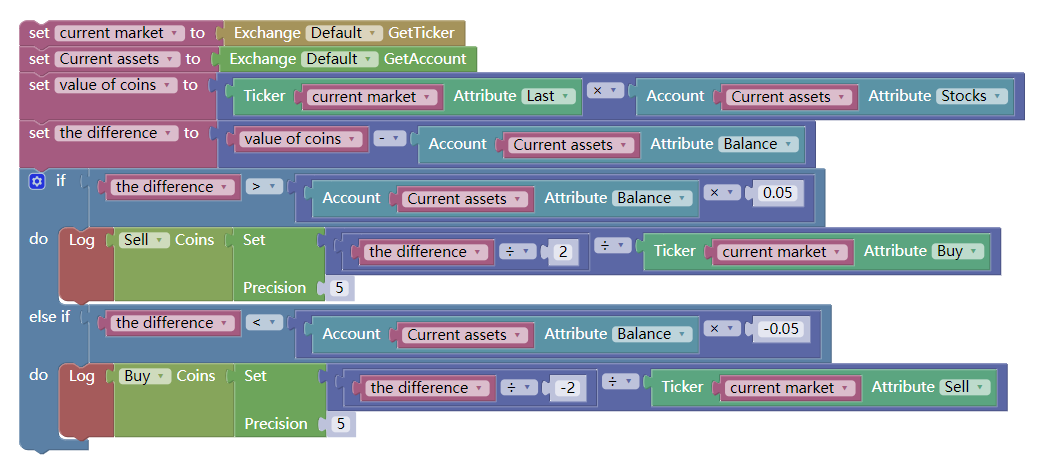

- दृश्य प्रोग्रामिंग चरण 2

पूर्व शर्त सशर्त असाइनमेंट पूरा होने के बाद, आपको ट्रेडिंग लॉजिक लिखने की आवश्यकता है। यह उतना जटिल नहीं है जितना लगता है। यह कोड ब्लॉक के रूप में व्यक्त उपरोक्त रणनीति लॉजिक से अधिक कुछ नहीं है।

यानी यदि वर्तमान स्थिति का बाजार मूल्य घटाकर वर्तमान उपलब्ध शेष राशि का 5% से कम है, तो खरीद के लिए स्थिति खोलें। यदि वर्तमान स्थिति का बाजार मूल्य घटाकर वर्तमान उपलब्ध शेष राशि वर्तमान उपलब्ध शेष राशि का 5% से अधिक है, तो बेचने के लिए स्थिति खोलें। जैसा कि नीचे दिखाया गया है:

पूरी रणनीति लिखी हुई प्रतीत होती है, लेकिन ध्यान रखें कि कार्यक्रम ऊपर से नीचे तक निष्पादित होता है और निष्पादन के बाद बंद हो जाता है। लेकिन हमारी ट्रेडिंग रणनीति ट्रेडिंग शर्तों को एक बार निष्पादित नहीं करना है, बल्कि निष्पादन को दोहराना है।

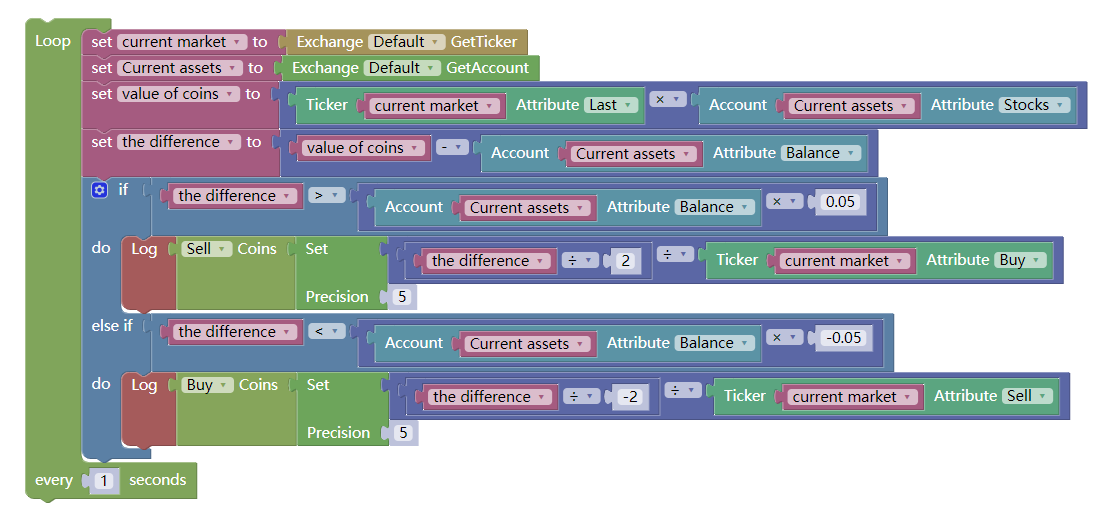

दूसरे शब्दों में, कार्यक्रम को लगातार जांचने की आवश्यकता है कि क्या रणनीति की शर्तें पूरी हो चुकी हैं, और यदि ऐसा है, तो तर्क निष्पादित करें, अन्यथा यह जांच करना जारी रखेगा। इसके लिए, आपको एक और लूप स्टेटमेंट का उपयोग करने की आवश्यकता है, जैसा कि नीचे दिखाया गया हैः

रणनीति बैकटेस्ट

दृश्य प्रोग्रामिंग रणनीति अन्य प्रोग्रामिंग भाषाओं में लिखी गई रणनीतियों से मौलिक रूप से अलग नहीं है। यह विभिन्न चक्रों और सटीकता के ऐतिहासिक डेटा परीक्षण का भी समर्थन करता है। इस रणनीति के लिए निम्न बैकटेस्टिंग जानकारी हैः

इस बिंदु पर, एक पूरी ट्रेडिंग रणनीति की गई है। जो लोग अभी भी भ्रमित हैं, उनकी देखभाल करने के लिए, इस रणनीति को एफएमजेड क्वांट रणनीति स्क्वायर पेज पर साझा किया गया है और सीधे आपके डैशबोर्ड पर कॉपी किया जा सकता है।

अंत

10,000 घंटे का नियम (किसी काम में पेशेवर बनने के लिए) हमेशा मौजूद है, लेकिन शून्य-आधारित व्यापारी के लिए, एक नए क्षेत्र का शोध करने के लिए 10,000 घंटे बिताना असंभव है। इसलिए आपके पास एक सीढ़ी होनी चाहिए, और शून्य-प्रोग्रामर-आधारित व्यापारियों के लिए, एफएमजेड क्वांट विजुअल प्रोग्रामिंग त्वरित शुरुआत सीढ़ी है।

विजुअल प्रोग्रामिंग के साथ, जब आप फ़ंक्शन मॉड्यूल का उपयोग करते हैं तो आपको पारंपरिक प्रोग्रामिंग भाषा के व्याकरण लेखन को याद रखने की आवश्यकता नहीं होती है। एफएमजेड क्वांट प्लेटफॉर्म का उद्देश्य अधिक मात्रात्मक व्यापारियों को प्रवेश की बाधा को कम करने और उनकी रुचियों को बढ़ाने में मदद करना है। कोई भी एक मात्रात्मक व्यापारी बन सकता है!

हालाँकि, मात्रात्मक प्रविष्टि के लिए एक कदम के रूप में दृश्य प्रोग्रामिंग पूरी तरह से ठीक है, लेकिन इसकी अपनी सीमाएं भी हैं, जैसे कि अत्यधिक जटिल और अत्यधिक परिष्कृत व्यापार रणनीतियों को विकसित करने में असमर्थता। लेकिन यह आपके मात्रात्मक व्यापार में पहले चरण को प्रभावित नहीं करता है!

अगला अनुभाग सूचना

मात्रात्मक व्यापार के व्यावसायिकता से, चाहे वह एम भाषा हो या दृश्य प्रोग्रामिंग, वे सभी केवल एक संक्रमणकालीन भाषा हैं जो मात्रात्मक व्यापार की दुनिया में प्रवेश करती हैं। उनकी भाषाई विशेषताएं व्यापार रणनीति विकास में सीमाओं को निर्धारित करती हैं, कई जटिल रणनीतियों को प्राप्त करने की संभावना कम होती है। निम्नलिखित खंड आपको दिखाएंगे कि जावास्क्रिप्ट भाषा कैसे सीखें, यह एक औपचारिक उच्च स्तरीय प्रोग्रामिंग भाषा है, यह वह मार्ग है जिस पर आप वरिष्ठ मात्रात्मक व्यापार में कदम रखते हैं।

स्कूल के बाद व्यायाम

-

दृश्य प्रोग्रामिंग में बोलिंगर बैंड्स संकेतकों को लागू करने का प्रयास करें।

-

इस खंड में ट्रेडिंग मॉड्यूल का उपयोग करके एक ट्रेडिंग रणनीति को पूरा करने का प्रयास करें।

- रेखा रेखा वर्गों को नीचे कैसे जोड़ें

- रणनीति पुनरावलोकन लाभ के लिए एक बेंचमार्क के रूप में क्या करता है?

- 4.5 सी++ भाषा त्वरित प्रारंभ

- 4.4 पायथन भाषा में रणनीतियों को कैसे लागू करें

- क्या आप मुझे बता सकते हैं कि स्लाइड मूल्य बिंदु क्या है?

- गेटआईओ फ्यूचर्स का उपयोग करें

- 4.3 पायथन भाषा के साथ शुरुआत करना

- 4.2 जावास्क्रिप्ट भाषा में रणनीतिक व्यापार कैसे लागू करें

- कृपया python3 के लिए एक स्थानीय पुनरावृत्ति प्रणाली कैसे बनाएं?

- 4.1 जावास्क्रिप्ट भाषा त्वरित प्रारंभ

- कृपया GetTicker को बताएं कि डेटा खाली क्यों है।

- 3.4 दृश्य प्रोग्रामिंग त्वरित प्रारंभ

- एम भाषा में रणनीतियों को कैसे लागू करें

- एक बार जब आप एक ट्यूटोरियल के बारे में बात करते हैं, तो आप एक ट्यूटोरियल के बारे में बात कर सकते हैं।

- कृपया मुझे बताएं कि ओकेएक्स के ईओएस फ्यूचर्स ट्रेडिंग जोड़े को कैसे जोड़ा जाए?

- क्या आप नए एक्सचेंजों को जोड़ना चाहते हैं?

- एक रोबोट जो पहले ही शुरू हो चुका है, क्या यह काम कर सकता है, यदि रणनीति में बदलाव किया गया है?

- 3.2 एम भाषा के साथ शुरुआत

- बिटकॉइन के लिए एपीआई इंटरफेस प्रोग्राम लिखने के मुद्दे

- 3.1 मात्रात्मक व्यापार प्रोग्रामिंग भाषा मूल्यांकन