5.3 रणनीति बैकटेस्ट परफॉर्मेंस रिपोर्ट कैसे पढ़ें

लेखक:अच्छाई, बनाया गयाः 2019-05-09 10:27:14, अद्यतन किया गयाःआज के बाजार विश्लेषण प्लेटफॉर्म व्यापारियों को एक व्यापार प्रणाली की जल्दी समीक्षा करने की अनुमति देते हैं। चाहे वे काल्पनिक परिणामों या वास्तविक व्यापार डेटा को देख रहे हों, सैकड़ों प्रदर्शन मीट्रिक हैं जिन्हें लागू किया जा सकता है। ये प्रदर्शन मीट्रिक आमतौर पर एक रणनीति प्रदर्शन रिपोर्ट में प्रदर्शित होते हैं, जो एक प्रणाली के प्रदर्शन के विभिन्न गणितीय पहलुओं के आधार पर डेटा का संकलन है। एक रणनीति प्रदर्शन रिपोर्ट में क्या देखना है, यह जानने से व्यापारियों को एक प्रणाली की ताकत और कमजोरियों का विश्लेषण करने में मदद मिल सकती है।

एक रणनीति प्रदर्शन रिपोर्ट एक ट्रेडिंग सिस्टम के प्रदर्शन का एक उद्देश्यपूर्ण मूल्यांकन है। व्यापारी अपने वास्तविक ट्रेडिंग परिणामों का विश्लेषण करने के लिए रणनीति प्रदर्शन रिपोर्ट बना सकते हैं। एक सेट ट्रेडिंग नियमों को ऐतिहासिक डेटा पर भी लागू किया जा सकता है ताकि यह निर्धारित किया जा सके कि सिस्टम ने निर्दिष्ट अवधि के दौरान कैसे प्रदर्शन किया होगा। एक प्रक्रिया जिसे बैकटेस्टिंग कहा जाता है। अधिकांश बाजार विश्लेषण प्लेटफॉर्म व्यापारियों को बैकटेस्टिंग के दौरान रणनीति प्रदर्शन रिपोर्ट बनाने की अनुमति देते हैं, जो व्यापारियों के लिए एक मूल्यवान उपकरण है जो बाजार में उपयोग करने से पहले एक ट्रेडिंग सिस्टम का परीक्षण करना चाहते हैं।

रणनीति प्रदर्शन रिपोर्ट के तत्व

एक रणनीति प्रदर्शन रिपोर्ट का

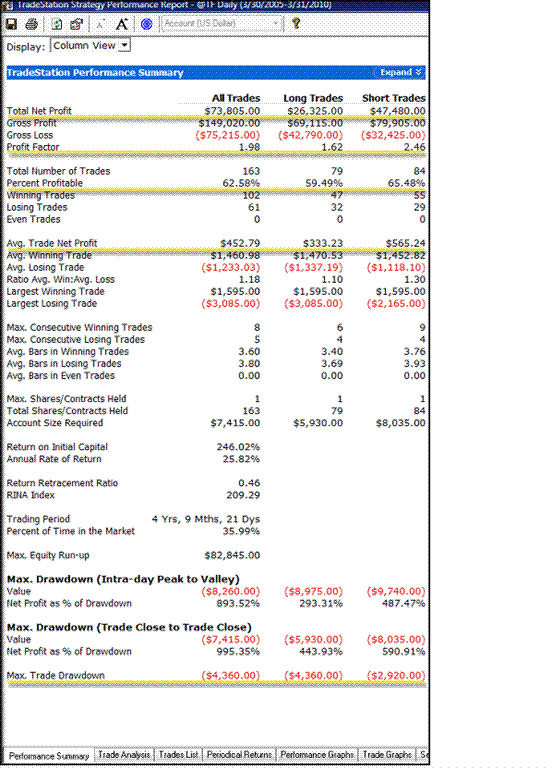

चित्र 1 - एक रणनीति प्रदर्शन रिपोर्ट का

आकृति 1 में देखे गए प्रदर्शन सारांश के अलावा, रणनीति प्रदर्शन रिपोर्ट में व्यापार सूची, आवधिक रिटर्न और प्रदर्शन ग्राफ भी शामिल हो सकते हैं। व्यापार सूची प्रत्येक व्यापार का एक खाता प्रदान करती है, जिसमें व्यापार के प्रकार (लंबा या छोटा), तिथि और समय, मूल्य, शुद्ध लाभ, संचयी लाभ और प्रतिशत लाभ जैसी जानकारी शामिल है। व्यापार सूची व्यापारियों को यह देखने की अनुमति देती है कि प्रत्येक व्यापार के दौरान वास्तव में क्या हुआ।

एक प्रणाली के लिए आवधिक रिटर्न देखने से व्यापारियों को प्रदर्शन को दैनिक, साप्ताहिक, मासिक या वार्षिक खंडों में देखने की अनुमति मिलती है। यह अनुभाग एक विशिष्ट समय अवधि के लिए लाभ या हानि निर्धारित करने में सहायक है। व्यापारी जल्दी से आकलन कर सकते हैं कि एक प्रणाली दैनिक, साप्ताहिक, मासिक या वार्षिक आधार पर कैसे प्रदर्शन कर रही है। यह याद रखना महत्वपूर्ण है कि व्यापार में, यह संचयी लाभ (या नुकसान) है जो मायने रखता है। एक व्यापारिक दिन या एक व्यापारिक सप्ताह को देखना मासिक और वार्षिक डेटा को देखने के रूप में महत्वपूर्ण नहीं है।

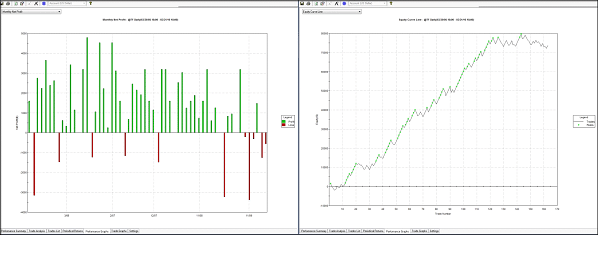

रणनीति प्रदर्शन का विश्लेषण करने के सबसे तेज़ तरीकों में से एक प्रदर्शन ग्राफ है। यह व्यापार डेटा को विभिन्न तरीकों से दिखाता है, एक बार ग्राफ से मासिक शुद्ध लाभ को एक इक्विटी वक्र तक दिखाता है। किसी भी तरह से, प्रदर्शन ग्राफ अवधि में सभी ट्रेडों का दृश्य प्रतिनिधित्व प्रदान करता है, जिससे व्यापारियों को जल्दी से यह पता लगाने की अनुमति मिलती है कि क्या कोई प्रणाली मानकों तक प्रदर्शन कर रही है या नहीं। चित्र 2 में दो प्रदर्शन ग्राफ दिखाए गए हैंः एक मासिक शुद्ध लाभ के बार चार्ट के रूप में; दूसरा एक इक्विटी वक्र के रूप में।

चित्र 2 - प्रत्येक प्रदर्शन ग्राफ एक ही व्यापार डेटा को विभिन्न प्रारूपों में दर्शाता है।

रणनीतिक प्रदर्शन रिपोर्ट के प्रमुख माप

एक रणनीति प्रदर्शन रिपोर्ट में एक ट्रेडिंग प्रणाली के प्रदर्शन के बारे में भारी मात्रा में जानकारी हो सकती है। जबकि सभी आँकड़े महत्वपूर्ण हैं, प्रारंभिक दायरे को पांच प्रमुख प्रदर्शन मेट्रिक्स तक सीमित करना उपयोगी हैः

- कुल शुद्ध लाभ

- लाभ कारक

- प्रतिशत लाभदायक

- औसत व्यापार शुद्ध लाभ

- अधिकतम निकासी

ये पांच मेट्रिक्स एक संभावित ट्रेडिंग सिस्टम का परीक्षण करने या लाइव ट्रेडिंग सिस्टम का मूल्यांकन करने के लिए एक अच्छा प्रारंभिक बिंदु प्रदान करते हैं।

कुल शुद्ध लाभ

कुल शुद्ध लाभ एक निर्दिष्ट अवधि के दौरान एक ट्रेडिंग प्रणाली के लिए निचली रेखा का प्रतिनिधित्व करता है। यह मीट्रिक सभी खोने वाले ट्रेडों (कमिसन सहित) के सकल नुकसान को सभी जीतने वाले ट्रेडों के सकल लाभ से घटाकर गणना की जाती है। सूत्र होगाः

इस प्रकार, चित्र 1 में कुल शुद्ध लाभ की गणना इस प्रकार की जाती हैः

जबकि कई व्यापारी व्यापार प्रदर्शन को मापने के लिए कुल शुद्ध लाभ का उपयोग करते हैं, अकेले मीट्रिक भ्रामक हो सकता है। अपने आप में, यह मीट्रिक यह निर्धारित नहीं कर सकता है कि क्या एक ट्रेडिंग सिस्टम कुशलता से प्रदर्शन कर रहा है, न ही यह जोखिम की मात्रा के आधार पर ट्रेडिंग सिस्टम के परिणामों को सामान्य कर सकता है। जबकि निश्चित रूप से एक मूल्यवान मीट्रिक है, कुल शुद्ध लाभ को अन्य प्रदर्शन मीट्रिक के साथ तालमेल में देखा जाना चाहिए।

लाभ कारक

लाभ कारक को सकल लाभ के रूप में परिभाषित किया गया है, जो पूरे ट्रेडिंग अवधि के सकल नुकसान (कमिसन सहित) से विभाजित है। यह प्रदर्शन मीट्रिक लाभ की मात्रा को जोखिम की इकाई के लिए संबंधित करता है, जिसमें एक से अधिक मूल्य एक लाभदायक प्रणाली को इंगित करते हैं। उदाहरण के रूप में, चित्र 1 में दिखाया गया रणनीति प्रदर्शन रिपोर्ट इंगित करता है कि परीक्षण किए गए ट्रेडिंग सिस्टम का लाभ कारक 1.98 है। यह सकल लाभ को सकल नुकसान से विभाजित करके गणना की जाती हैः

\(149,020 ÷ \)75,215 = 1.98

यह एक उचित लाभ कारक है और इसका मतलब है कि यह विशेष प्रणाली लाभ उत्पन्न करती है। हम सभी जानते हैं कि हर व्यापार एक विजेता नहीं होगा और हमें नुकसान उठाना होगा। लाभ कारक मीट्रिक व्यापारियों को यह विश्लेषण करने में मदद करता है कि लाभ किस हद तक नुकसान से अधिक हैं।

\(149,020 ÷ \)159,000 = 0.94

उपरोक्त समीकरण पहले समीकरण के समान सकल लाभ दिखाता है लेकिन सकल हानि के लिए एक काल्पनिक मूल्य की जगह लेता है। इस मामले में, सकल हानि सकल लाभ से अधिक है, जिसके परिणामस्वरूप एक लाभ कारक है जो एक से कम है। यह एक हारे हुए प्रणाली होगी।

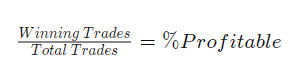

प्रतिशत लाभदायक

प्रतिशत लाभकारी मीट्रिक को जीतने की संभावना के रूप में भी जाना जाता है। यह मीट्रिक एक निर्दिष्ट अवधि के लिए जीतने वाले ट्रेडों की संख्या को कुल ट्रेडों की संख्या से विभाजित करके गणना की जाती है। एक समीकरण के रूप मेंः

चित्र 1 में दिखाए गए उदाहरण में, लाभप्रदता प्रतिशत होगाः

102 (जीतने वाले ट्रेड) ÷ 163 (कुल # ट्रेड) = 62.58% (प्रतिशत लाभदायक)

प्रतिशत लाभकारी मीट्रिक के लिए आदर्श मूल्य व्यापारी की शैली के आधार पर भिन्न होगा। व्यापारी जो आमतौर पर बड़े कदमों के लिए जाते हैं, अधिक लाभ के साथ, केवल एक जीतने वाली प्रणाली को बनाए रखने के लिए एक कम प्रतिशत लाभदायक मूल्य की आवश्यकता होती है, क्योंकि व्यापार जो जीतते हैं, जो लाभदायक होते हैं, आमतौर पर काफी बड़े होते हैं। यह आमतौर पर प्रवृत्ति व्यापार के रूप में जानी जाने वाली रणनीति के साथ होता है। जो लोग इस दृष्टिकोण का पालन करते हैं, वे अक्सर पाते हैं कि कम से कम 40% व्यापार पैसे कमा सकते हैं और फिर भी एक बहुत ही लाभदायक प्रणाली का उत्पादन कर सकते हैं क्योंकि व्यापार जो जीतते हैं, प्रवृत्ति का पालन करते हैं और आमतौर पर बड़े लाभ प्राप्त करते हैं। व्यापार जो जीतते नहीं हैं, आमतौर पर छोटे नुकसान के लिए बंद हो जाते हैं।

इंट्राडे ट्रेडर्स, और विशेष रूप से स्केलपर्स, जो किसी भी एक ट्रेड पर एक छोटी राशि हासिल करना चाहते हैं, जबकि एक समान राशि का जोखिम उठाते हुए, एक जीतने वाली प्रणाली बनाने के लिए एक उच्च प्रतिशत लाभकारी मीट्रिक की आवश्यकता होगी। इसका कारण यह है कि जीतने वाले ट्रेडों का मूल्य खोने वाले ट्रेडों के करीब होता है;

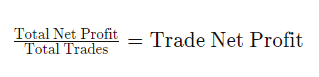

औसत व्यापार शुद्ध लाभ

औसत व्यापार शुद्ध लाभ प्रणाली की अपेक्षा हैः यह प्रति व्यापार जीता या खोया गया औसत धनराशि का प्रतिनिधित्व करता है। औसत व्यापार शुद्ध लाभ की गणना कुल व्यापार की कुल संख्या से कुल शुद्ध लाभ को विभाजित करके की जाती है। एक समीकरण के रूप मेंः

हमारे चित्र 1 के उदाहरण में, औसत व्यापार शुद्ध लाभ होगा:

73,805 (सकल शुद्ध लाभ) ÷ 166 (सकल व्यापार) =452.79 (औसत व्यापार शुद्ध लाभ)

दूसरे शब्दों में, समय के साथ हम उम्मीद कर सकते हैं कि इस प्रणाली द्वारा उत्पन्न प्रत्येक व्यापार का औसत $ 452.79 होगा। यह जीत और हार दोनों ट्रेडों को ध्यान में रखता है क्योंकि यह कुल शुद्ध लाभ पर आधारित है।

यह संख्या एक असामान्य, एक एकल व्यापार द्वारा विकृत की जा सकती है जो एक विशिष्ट व्यापार की तुलना में कई गुना अधिक लाभ (या हानि) पैदा करता है। एक असामान्य औसत व्यापार शुद्ध लाभ को अतिरंजित करके अवास्तविक परिणाम पैदा कर सकता है। एक असामान्य एक प्रणाली को सांख्यिकीय रूप से अधिक (या कम) लाभदायक प्रतीत कर सकता है। अधिक सटीक मूल्यांकन की अनुमति देने के लिए असामान्य को हटाया जा सकता है। यदि बैकटेस्टिंग में ट्रेडिंग सिस्टम की सफलता एक असामान्य पर निर्भर करती है, तो सिस्टम को और परिष्कृत करने की आवश्यकता है।

अधिकतम निकासी

अधिकतम ड्रॉडाउन मीट्रिक एक ट्रेडिंग अवधि के लिए

यह मीट्रिक महत्वपूर्ण है क्योंकि यह व्यापारियों के लिए वास्तविकता की जांच है। लगभग कोई भी व्यापारी एक मिलियन डॉलर कमा सकता है यदि वे 10 मिलियन का जोखिम उठा सकते हैं। अधिकतम ड्रॉडाउन मीट्रिक को व्यापारी की जोखिम सहिष्णुता और ट्रेडिंग खाते के आकार के अनुरूप होना चाहिए।

मुख्य बात

रणनीति प्रदर्शन रिपोर्ट, चाहे ऐतिहासिक या लाइव ट्रेडिंग परिणामों पर लागू हो, ट्रेडरों को अपने ट्रेडिंग सिस्टम का मूल्यांकन करने में सहायता करने के लिए एक शक्तिशाली उपकरण प्रदान कर सकती है। जबकि केवल निचली रेखा या कुल शुद्ध लाभ पर ध्यान देना आसान है (हम सभी जानना चाहते हैं कि हम कितना पैसा कमा रहे हैं), अतिरिक्त प्रदर्शन मीट्रिक पर विचार करने से सिस्टम की प्रभावशीलता और हमारे ट्रेडिंग लक्ष्यों को प्राप्त करने की इसकी क्षमता का अधिक व्यापक दृष्टिकोण प्रदान किया जा सकता है।

- जब आप अपने फोन पर टर्मिनल एमुलेटर के माध्यम से लिनक्स होस्टिंग इंस्टॉल करते हैं, तो खराब सिस्टम कॉल का कारण क्या हो सकता है?

- क्या GetDepth द्वारा लौटाई गई गहराई को समायोजित किया जा सकता है?

- कैसे एक रोबोट को स्थानीय, विन या मैक पर तैनात करने के लिए

- टोकन फ्यूचर्स एक्सचेंज को जोड़ने में गलती हुई।

- क्या व्यवस्थापक Deribit के लिए WSS कनेक्शन कोड प्रदान कर सकते हैं?

- BitMax का उपयोग करके संकलित करें

- कृपया विज़ुअलाइज़ेशन प्रोग्राम को सबसे अधिक कीमत कैसे रिकॉर्ड करें

- क्या एक ही समय में कई डिजिटल मुद्रा जोड़े के लिए बोली लगाने का कोई तरीका है? ब्याज दरों को कई मुद्रा जोड़े के लिए तेजी से स्कैन करने की आवश्यकता है।

- 5.5 ट्रेडिंग रणनीति अनुकूलन

- 5.4 हमें नमुने के बाहर परीक्षण की आवश्यकता क्यों है

- अक्सर पूछे जाने वाले प्रश्न

- एक प्रश्न है कि डिजिटल मुद्रा पुनरीक्षण में, यदि अनुकरणीय टिक का अंतर्निहित चक्र 1 मिनट है, तो प्रति मिनट कितने टिक डेटा का अनुकरण किया जा सकता है?

- एफएमजेड क्वांटिफाइड प्लेटफॉर्म बिटकॉइन और डिजिटल मुद्राओं की क्वांटिफाइड रणनीतियों के बारे में कुछ सीखना

- 5.2 मात्रात्मक ट्रेडिंग बैकटेस्टिंग कैसे करें

- कृपया बताएं कि डिजिटल मुद्रा रणनीति समीक्षा में, क्या आप वर्तमान बार के समापन या अगले बार के समापन के साथ शूट करते हैं?

- पूछें कि डिजिटल मुद्रा रणनीति समीक्षा में, खुले समतल ट्रेडों का आकार बड़ा नहीं है, क्यों अक्सर लेनदेन नहीं हो सकता है, पदों को फ्रीज किया जाता है

- 5.1 बैकटेस्टिंग का अर्थ और जाल

- 4.6 सी++ भाषा में रणनीतियों को कैसे लागू करें

- ईमा के बारे में एक और सवाल

- ठीक है, कैसे सभी वायदा समतल हैं?