जोखिमों को नियंत्रित करने के लिए स्टॉपलॉस जोड़ें कीमत क्या है?

लेखक:निनाबादास, बनाया गयाः 2022-04-25 15:13:11, अद्यतन किया गयाः 2022-04-25 15:22:30स्टॉपलॉस जोड़ने से जोखिमों को नियंत्रित किया जा सकता है. तो, कीमत क्या है, गुलदन? (लेख मूल रूप से एफएमजेड क्वांट पर प्रकाशित हुआ है।)

मात्रात्मक व्यापार में, प्रत्येक प्रोग्रामर को एक कठिन निर्णय का सामना करना पड़ता हैः

स्टॉप-लॉस लॉजिक जोड़ें, या नहीं?

(लेख मूल रूप से एफएमजेड क्वांट पर प्रकाशित हुआ है।)

मात्रात्मक व्यापार में, प्रत्येक प्रोग्रामर को एक कठिन निर्णय का सामना करना पड़ता हैः

स्टॉप-लॉस लॉजिक जोड़ें, या नहीं?

स्टॉप-लॉस और स्टॉप-प्रॉफिट लॉजिक के बिना, अक्सर मुनाफा लेना जारी रखना संभव होता है, जिससे रिटर्न की दर बढ़ जाती है। लेकिन अक्सर अस्थिरता के कारण रातोंरात वर्षों से जमा रिटर्न को बर्बाद करने का जोखिम होता है। स्टॉप-लॉस लॉजिक जोड़ने से फंडिंग दर में सुधार हो सकता है और प्रत्येक व्यापार के जोखिम को कम किया जा सकता है, लेकिन यह अक्सर कम रिटर्न दर का कारण बनता है।

होना या नहीं होना? यह एक सवाल है।

कई बार परिसमापन के बाद, जो लोग हमेशा घाटे में हैं, अंत में प्रत्येक रणनीति में एक स्टॉप-लॉस तर्क जोड़ा।

लेकिन, गुलदान, कीमत क्या है? उदाहरण के तौर पर मेरा अपना खाता लीजिए: ऑर्डर रद्द करने से होने वाला लाभ सैद्धांतिक रूप से खाते में होने वाला लाभ है, और ऑर्डर रद्द करने से होने वाला नुकसान सैद्धांतिक रूप से खोए हुए लाभ है (क्योंकि रद्द किए गए व्यापार की जानकारी खाते में प्रतिबिंबित नहीं होगी, लेकिन यदि ऑर्डर रद्द नहीं किया जाता है, तो व्यापार खाते में प्रतिबिंबित होगा। यह समझना आसान है, है ना?) इसलिए हमने रद्द किए गए ऑर्डर की कीमत और राशि दर्ज की, और उस हिस्से को बनाए रखा जो बाद की K-लाइन की सीमा के भीतर दिखाई देता है। इस हिस्से और वर्तमान मूल्य के बीच मूल्य अंतर को बस ऑर्डर रद्द करने के कारण होने वाले लाभ / खोए हुए लाभ के रूप में माना जा सकता है। अर्थात्, लाभ (गुमशुदा) की गणना के लिए सूत्र हैः

"

hand_price: हाथ में दी गई कीमत। now_price: वर्तमान मूल्य.

hand_amount: निष्पादित राशि; यह सकारात्मक या नकारात्मक है या नहीं यह बोली और मांग की दिशाओं से निर्धारित होता है। "(हाथ_मूल्य - अब_मूल्य) *हाथ_राशि

मेरा स्टॉप-लॉस लॉजिक यहाँ वृद्धि और गिरावट की खोज के बाद संबंधित ट्रेडों को रद्द करने का तरीका है। उदाहरण के लिए, क्रैश होने के बाद, ट्रेडिंग लॉजिक में खरीद ऑर्डर निष्पादित करने की संभावना कम हो जाती है, और बिक्री ऑर्डर निष्पादित करने की संभावना बढ़ जाती है।

और संबंधित खरीद आदेश रद्द या बिक्री आदेश है कि घटती संभावना की दिशा में रखा गया है, और उन्हें सांख्यिकीय जानकारी में रिकॉर्ड।

अक्सर ट्रेड होने के कारण एक दिशा में ऑर्डर रद्द करने से स्थिति पर सीधा प्रभाव पड़ सकता है।

स्टॉप लॉस ट्रेडिंग की तुलना में, स्टॉप लॉस ट्रेडिंग की भविष्यवाणी करने की इस पद्धति का बहुत बड़ा लाभ है क्योंकि यह हैंडलिंग शुल्क को बचा सकती है, क्योंकि रद्द होने के कारण कोई ट्रेडिंग नहीं होती है।

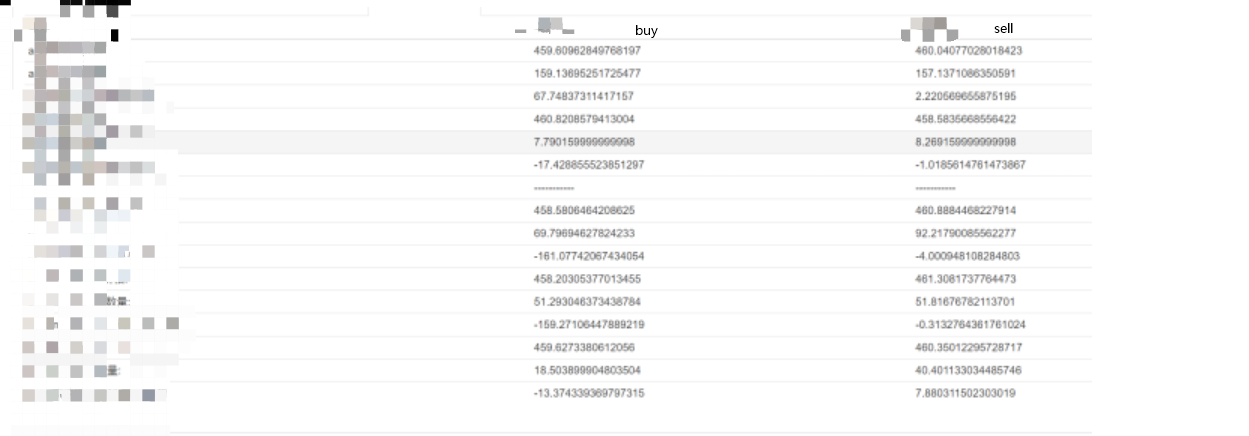

तो यह जानते हुए, चलो तस्वीर में लेनदेन की जानकारी पर एक नज़र डालते हैं.

खाते में चालू लाभ बाजार निर्माण के कारण 67.4 और बराबरी के कारण -17.4 है, अर्थात वर्तमान सैद्धांतिक लाभ 50 है।

बाहर की जाँच करें और वास्तविक वापसी वर्तमान स्थिति मूल्य से परिवर्तित 48 है, जो लगभग बराबर है देखते हैं।

सैद्धांतिक और वास्तविक मान बहुत समान हैं, जो इंगित करते हैं कि हमारा सूत्र सही है, कम से कम त्रुटि सीमा के भीतर।

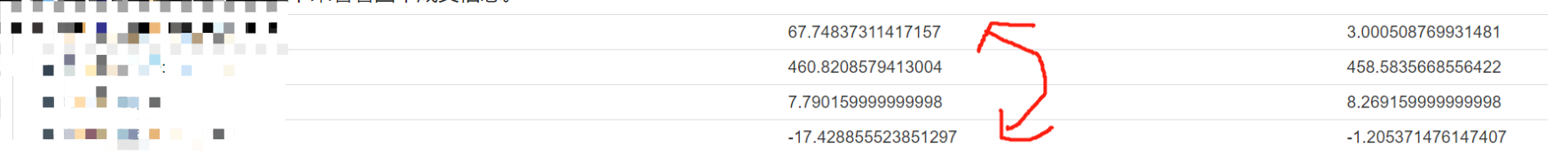

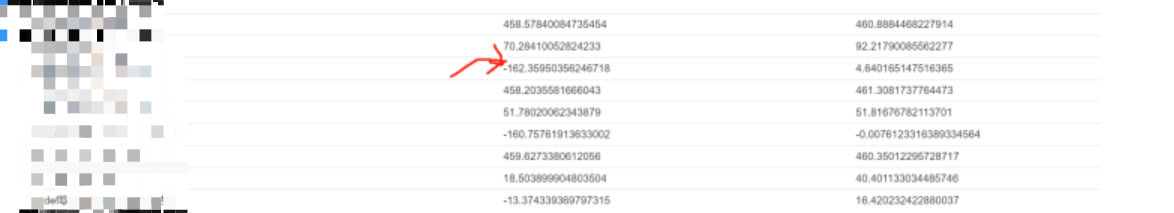

फिर हम उसी विधि का उपयोग करते हैं और देखते हैं कि रद्द किए गए आदेश से कितना रिटर्न आता हैः

-162

यही है, स्टॉप-लॉस/स्टॉप-लाभ, चलो हम 162 के बारे में वापसी याद करते हैं।

यह आज तक के वास्तविक मुनाफे का लगभग तीन गुना है।

तो क्या यह कहा जा सकता है कि जब तक हम घाटे को नहीं रोकेंगे, हमारा मुनाफा 4 गुना हो सकता है?

बेशक नहीं...

इसके कारण के बारे में, पहला बिंदु

प्लेटफॉर्म पर ट्रेडिंग करते समय, स्पॉट के लिए आपको

यही है, यदि यह

कल्पना कीजिए, अगर वर्तमान मूल्य 1000 है, हम 1001 पर 10 बिक्री आदेशों के लिए हानि रोकते हैं, और बाद में यह पता चलता है कि अस्थिरता 1010 पर रुकती है और फिर 10 बिक्री आदेश निष्पादित करती है। थोड़ी देर के बाद, कीमत 1000 पर वापस गिर जाती है।

ऐसा प्रतीत होता है कि आदेश के रद्द होने से हमें लाभ का 10% खोना पड़ा है, लेकिन यदि आदेश रद्द नहीं किया जाता है, तो यह धन के कब्जे के कारण 1010 पर व्यापार करने में असमर्थ होगा और लाभ का 100% खो देगा।

मान लीजिए कि हमारे पास वर्तमान में केवल 10 आइटम हैं. तो वास्तव में, ऐसा लगता है कि यह 10 का एक खोया लाभ पैदा किया है, लेकिन वास्तव में यह 90% अतिरिक्त रिटर्न लाया है.

यह पहला बिंदु है, और वित्तपोषण दर का महत्व अधिकांश आधे रास्ते के

मुझे लगता है कि आप पहले से ही यह पता चला है के रूप में अच्छी तरह से. अगर अपने बाजार निर्णय सटीक है, तो आप लाभ का यह हिस्सा प्राप्त करने के लिए धन के लिए लाभप्रदता जोड़ने की विधि का उपयोग कर सकते हैं.

हां, यह भी एक महत्वपूर्ण कारण है कि अगर रणनीति स्थिर है और कुछ स्टॉप-लॉस प्रतिबंधों को ढीला किया जाता है, और जब एक ही प्रवृत्ति निर्णय मापदंडों का उपयोग किया जाता है, तो वायदा करने से रिटर्न वृद्धि स्पॉट की तुलना में बहुत अधिक होती है। वायदा ने वित्तपोषण दर में काफी सुधार किया है (वितरण के जोखिम के बदले में) ।

इसलिए, स्टॉप-लॉस से प्राप्त लाभ वास्तविक लाभ है और स्टॉप-लॉस से उत्पन्न चूक लाभ जरूरी नहीं कि वास्तविक चूक लाभ हो।

दूसरा, यदि स्टॉप-लॉस लॉजिक नहीं किया जाता है, और आप मेरी तरह ऑर्डर जमा करने की संभावना को कम करके स्टॉप लॉस करते हैं (उच्च आवृत्ति, उच्च आवृत्ति रणनीतियों के लिए एक आम विधि), तो एक लागत निश्चित रूप से भुगतान की जाएगी, क्योंकि आप गंभीरता से व्यापार निष्पादित करते हैं और स्टॉप लॉस नहीं करते हैं।

हालांकि, स्टॉप-लॉस लॉजिक के साथ, ऑर्डर के रद्द होने के कारण यह लागत बच जाएगी।

दूसरे शब्दों में, उप-उच्च आवृत्ति और उच्च आवृत्ति रणनीतियों के समान स्टॉप-लॉस विधियों से प्रति ऑर्डर हानि कम होती है, जो ऑर्डर को लंबित करने की लागत के बराबर है। यानी, इस मामले में, जब तक आपके पास ट्रेंड रिवर्स को समझने की 50% सटीकता दर है, तब तक आपको नुकसान को रोकना होगा। (बेशक, आप बिनेंस पर व्यापार करने के लिए मेरे निमंत्रण लिंक का भी उपयोग कर सकते हैं, और हैंडलिंग शुल्क में 20% की छूट हैःhttps://www.binance.com/cn/register?ref=ILBGUIDR

अनुशंसित आईडीः ILBGUIDR. जब तक आप व्यापार करने के लिए मेरे लिंक का उपयोग करते हैं, तब तक आप क्रिप्टोक्यूरेंसी मात्रात्मक व्यापार में अपनी विशिष्ट तकनीकी समस्याओं के बारे में एक बार मुफ्त में मुझसे परामर्श कर सकते हैं।)

अंत में, स्टॉप-लॉस एक प्रकार का ट्रेंड जजमेंट है, जो गलत है और बहुत कम नुकसान लाता है। एक बार जजमेंट सही हो जाने के बाद, इससे होने वाले लाभ बेहद अतिरंजित हो जाते हैं।

एक उदाहरण के रूप में बाजार निर्माता रणनीति की तरह उप-उच्च आवृत्ति रणनीति लें। क्योंकि व्यापार आवृत्ति बहुत अधिक है, यानी प्रति सेकंड कम से कम कुछ आदेश। इसलिए, यदि निर्णय सटीक नहीं है, तो आवृत्ति बहुत अधिक होगी।

और उच्च आवृत्ति के मामले में, हजारों बार गलत निर्णय के कारण होने वाला लाभ केवल 1% है।

और एक बार जब निर्णय सही हो जाता है, तो कुछ प्रतिशत का ही लाभ नहीं मिलता।

एक सही स्टॉप-लॉस तर्क, कम नुकसान कम से कम कुछ दशमलव है।

यदि एक व्यापारी के लिए एक बात है, जिसके द्वारा रिटर्न वास्तविक लाभ हैं, और नुकसान जरूरी नहीं कि वास्तविक नुकसान हैं। और एक बार रिटर्न लाया जाता है, नुकसान की तुलना में, यह आपके नुकसान से कम से कम दर्जनों गुना अधिक है।

स्टॉप-लॉस के बिना, उच्च रिटर्न बनाए रखा जा सकता है।

अल्पावधि में, रिटर्न वक्र वास्तव में बनाए रखा गया है, और ऐसा लगता है कि 1 से 2 गुना रिटर्न है।

स्टॉप-लॉस के साथ, आप बड़ी उतार-चढ़ाव की स्थिति में अपनी स्थिति की गारंटी देने के लिए हर सेकंड में कई सेंट खोने की कीमत पर व्यापार कर रहे हैं।

स्थिति मृत नहीं है।

लेकिन क्या यह सब इसके लायक है?

- पुनः परीक्षण प्रणाली के लिए पैरामीटर समायोजन

- अनुवर्ती प्रणाली

- ta के स्रोत कोड में समस्या

- FMZ PINE स्क्रिप्ट डॉक

- नोट्स और फ्यूचर्स रिवर्स डबलिंग एल्गोरिथ्म रणनीति की व्याख्या

- डॉकर एचटीटीपी अनुरोध संदेश प्राप्त करने के लिए समाधान

- विजुअल (ब्लॉकली) रणनीति संपादन द्वारा कस्टम टेम्पलेट का विस्तार करना

- मुनाफा कटाई करने वाली रणनीति का विश्लेषण (2)

- मुनाफा कटाई करने वाली रणनीति का विश्लेषण (1)

- पायथन के usdt परफॉर्मेंट कॉन्ट्रैक्ट ट्रांजेक्शन को एनबीएसडी परफॉर्मेंट ट्रांजेक्शन में बदलने की आवश्यकता है कि कौन सा फ़ंक्शन है जो इस पर प्रभाव डालता है, कृपया मुझे सिखाएं।

- उच्च आवृत्ति रणनीति डिजाइन पर चर्चा

जादुई रूप से संशोधित लाभ कटाई - बायनेन्स परपेचुअल फंडिंग रेट आर्बिट्रेज (बुल मार्केट में वार्षिक दर का 100%)

- बहु-प्रतीक रणनीति बनाने के लिए क्रिप्टोकरेंसी प्लेटफॉर्म एग्रीगेटेड मार्केट इंटरफेस का उपयोग करें

- my भाषा में यहाँ कैसे लिखा जाता है ताकि संकेत हो सके एक बार प्रिंट आउटपुट करें

- डेरिबिट विकल्पों की गतिशील डेल्टा हेजिंग

- FMZ क्वांट डेटाबेस बनाने के लिए SQLite का उपयोग करें

- नौसिखिया, इसे देखें

आपको क्रिप्टोकरेंसी मात्रात्मक व्यापार में ले जाएं (8) - नौसिखिया, इसे देखें

आपको क्रिप्टोकरेंसी मात्रात्मक व्यापार में ले जाएं (7) - नौसिखिया, इसे देखें

आपको क्रिप्टोकरेंसी मात्रात्मक व्यापार में ले जाएं (6) - नौसिखिया, इसे देखें

आपको क्रिप्टोकरेंसी मात्रात्मक व्यापार में ले जाएं (3)