डेरिबिट विकल्प डेल्टा डायनेमिक हेजिंग रणनीति

लेखक:FMZ~Lydia, बनाया गयाः 2022-11-01 17:49:07, अद्यतन किया गयाः 2023-09-15 20:49:52

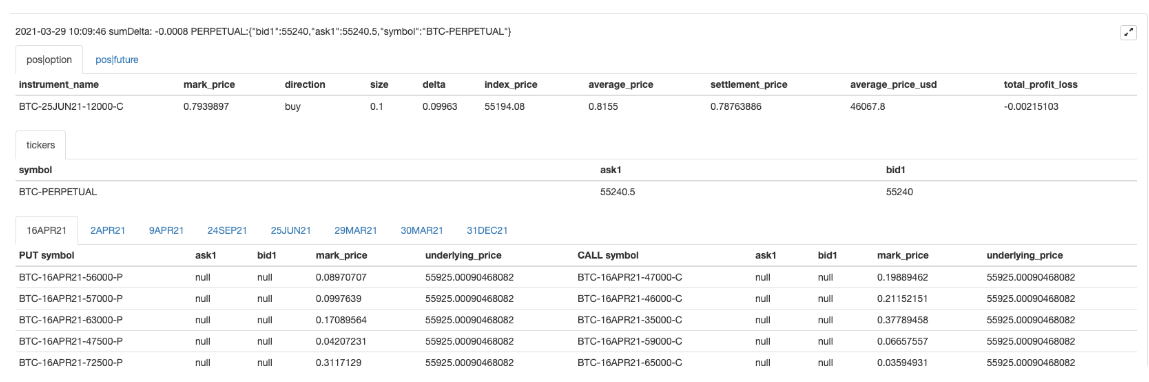

एफएमजेड क्वांट द्वारा पेश की गई रणनीति डेरिबिट ऑप्शन डेल्टा डायनेमिक हेजिंग रणनीति या संक्षेप में डीडीएच (डायनेमिक डेल्टा हेजिंग) रणनीति है।

विकल्प व्यापार के अध्ययन के लिए, हमें आमतौर पर इन अवधारणाओं में महारत हासिल करनी होती हैः

· विकल्प मूल्य निर्धारण मॉडल, बी-एस मॉडल, विकल्प की कीमतें [विषय मूल्य], [शक्ति-प्रयुक्त मूल्य], [अवधि समाप्त होने तक शेष समय], [अर्थात्] अस्थिरता] और [जोखिम मुक्त दर] के आधार पर निर्धारित की जाती हैं।

· विकल्पों का जोखिमः

- डेल्टा

डीडीएच रणनीति की व्याख्याः

डीडीएच सिद्धांत की व्याख्या जोखिम-तटस्थ ट्रेडिंग दिशा विकल्पों और वायदा के डेल्टा को मेल खाने से प्राप्त की जाती है। चूंकि विकल्पों का डेल्टा विषय वस्तु मूल्य के परिवर्तन का अनुसरण करता है, इसलिए वायदा और स्पॉट का डेल्टा अपरिवर्तित रहता है। एक विकल्प अनुबंध में स्थिति लेने और वायदा हेजिंग के साथ डेल्टा को संतुलित करने के बाद, समग्र डेल्टा फिर से असंतुलित हो जाएगा क्योंकि विषय वस्तु की कीमत चलती है। विकल्पों और वायदा पदों के इस तरह के संयोजन को डेल्टा को बराबरी करने के लिए निरंतर गतिशील हेजिंग की आवश्यकता होती है।

उदाहरण के लिए: जब हम एक कॉल ऑप्शन खरीदते हैं, तो हम इस बिंदु पर लंबी दिशा में स्थिति रखते हैं। इस समय, विकल्पों के डेल्टा को हेज करने के लिए वायदा को छोटा करना आवश्यक है, समग्र डेल्टा तटस्थ (0 या 0 के करीब) तक पहुंचना। हम विकल्प अनुबंध की समाप्ति तक शेष समय, अस्थिरता और अन्य कारकों को नजरअंदाज करते हैं। परिदृश्य 1: जब विषय वस्तु का मूल्य बढ़ता है, तो विकल्पों का डेल्टा बढ़ता है, और समग्र डेल्टा सकारात्मक संख्या में चला जाता है, और वायदा को फिर से हेज करने की आवश्यकता होती है। वायदा को छोटा करना जारी रखने के लिए कुछ छोटी स्थिति खोलें, ताकि समग्र डेल्टा फिर से संतुलित हो। (पुनः संतुलन से पहले, विकल्पों का डेल्टा बड़ा है, जबकि वायदा का अपेक्षाकृत छोटा है। कॉल विकल्पों का सीमांत लाभ अनुबंध शॉर्ट पदों के सीमांत नुकसान से अधिक है, और पूरा पोर्टफोलियो उपज देगा।)

परिदृश्य 2: जैसे-जैसे विषय वस्तु की कीमत गिरती है, डेल्टा का विकल्प भाग घटता है और समग्र डेल्टा नकारात्मक संख्या में चला जाता है, लघु वायदा स्थिति का एक हिस्सा बंद हो जाता है और समग्र डेल्टा को फिर से संतुलन में लाता है। (पुनः संतुलन से पहले, इस समय, विकल्पों का डेल्टा छोटा है, जबकि वायदा का अपेक्षाकृत बड़ा है। कॉल विकल्पों का सीमांत नुकसान अनुबंध शॉर्ट पदों के सीमांत लाभ से कम है, और पूरा पोर्टफोलियो अभी भी लाभ देगा।)

अतः आदर्श स्थिति में जब तक बाजार में उतार-चढ़ाव रहता है, तब तक विषय वस्तु का बढ़ना-घटना लाभदायक होगा।

हालाँकि, विचार करने के लिए कुछ कारक भी हैंः समय मूल्य, लेनदेन लागत और अन्य कारक।

इसलिए जिहू पर हॉटशॉट का स्पष्टीकरण उद्धृत किया गया हैः

The focus of Gamma Scalping is not on delta, dynamic delta hedging is just a way to avoid underlying price risk in the process.

Gamma Scaling focuses on alpha, which is not the alpha of stock selection. Here, alpha=gamma/theta, that is, how much gamma is exchanged for the time loss of unit Theta.

This is the point of concern. It is possible to construct a portfolio that floats both up and down, but it must be accompanied by time loss, and then the problem lies in the cost effectiveness.

Author: Xu Zhe

URL: https://www.zhihu.com/question/51630805/answer/128096385

डीडीएच रणनीति डिजाइन की व्याख्या

· संचयी बाजार इंटरफेस का समेकन, फ्रेमवर्क डिजाइन · रणनीति यूआई डिजाइन · रणनीतिक बातचीत डिजाइन · स्वचालित हेज फंक्शन डिजाइन स्रोत कोडः

// Construct functions

function createManager(e, subscribeList, msg) {

var self = {}

self.supportList = ["Futures_Binance", "Huobi", "Futures_Deribit"] // of the supported exchanges

// Object attributes

self.e = e

self.msg = msg

self.name = e.GetName()

self.type = self.name.includes("Futures_") ? "Futures" : "Spot"

self.label = e.GetLabel()

self.quoteCurrency = ""

self.subscribeList = subscribeList // subscribeList : [strSymbol1, strSymbol2, ...]

self.tickers = [] // All market data obtained by the interface, define the data format: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.subscribeTickers = [] // The required market data, define the data format: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.accData = null

self.pos = null

// Initialize the function

self.init = function() {

// Judge if the exchange is supported

if (!_.contains(self.supportList, self.name)) {

throw "not support"

}

}

self.setBase = function(base) {

// Switching base address for switching to analog bot

self.e.SetBase(base)

Log(self.name, self.label, "switch to analog bot:", base)

}

// Judging data precision

self.judgePrecision = function (p) {

var arr = p.toString().split(".")

if (arr.length != 2) {

if (arr.length == 1) {

return 0

}

throw "judgePrecision error, p:" + String(p)

}

return arr[1].length

}

// Update assets

self.updateAcc = function(callBackFuncGetAcc) {

var ret = callBackFuncGetAcc(self)

if (!ret) {

return false

}

self.accData = ret

return true

}

// Update positions

self.updatePos = function(httpMethod, url, params) {

var pos = self.e.IO("api", httpMethod, url, params)

var ret = []

if (!pos) {

return false

} else {

// Organize data

// {"jsonrpc":"2.0","result":[],"usIn":1616484238870404,"usOut":1616484238870970,"usDiff":566,"testnet":true}

try {

_.each(pos.result, function(ele) {

ret.push(ele)

})

} catch(err) {

Log("Error:", err)

return false

}

self.pos = ret

}

return true

}

// Update the market data

self.updateTicker = function(url, callBackFuncGetArr, callBackFuncGetTicker) {

var tickers = []

var subscribeTickers = []

var ret = self.httpQuery(url)

if (!ret) {

return false

}

// Log("test", ret)// test

try {

_.each(callBackFuncGetArr(ret), function(ele) {

var ticker = callBackFuncGetTicker(ele)

tickers.push(ticker)

if (self.subscribeList.length == 0) {

subscribeTickers.push(ticker)

} else {

for (var i = 0 ; i < self.subscribeList.length ; i++) {

if (self.subscribeList[i] == ticker.symbol) {

subscribeTickers.push(ticker)

}

}

}

})

} catch(err) {

Log("Error:", err)

return false

}

self.tickers = tickers

self.subscribeTickers = subscribeTickers

return true

}

self.getTicker = function(symbol) {

var ret = null

_.each(self.subscribeTickers, function(ticker) {

if (ticker.symbol == symbol) {

ret = ticker

}

})

return ret

}

self.httpQuery = function(url) {

var ret = null

try {

var retHttpQuery = HttpQuery(url)

ret = JSON.parse(retHttpQuery)

} catch (err) {

// Log("Error:", err)

ret = null

}

return ret

}

self.returnTickersTbl = function() {

var tickersTbl = {

type : "table",

title : "tickers",

cols : ["symbol", "ask1", "bid1"],

rows : []

}

_.each(self.subscribeTickers, function(ticker) {

tickersTbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1])

})

return tickersTbl

}

// Back to the position table

self.returnPosTbl = function() {

var posTbl = {

type : "table",

title : "pos|" + self.msg,

cols : ["instrument_name", "mark_price", "direction", "size", "delta", "index_price", "average_price", "settlement_price", "average_price_usd", "total_profit_loss"],

rows : []

}

/* Format of the position data returned by the interface

{

"mark_price":0.1401105,"maintenance_margin":0,"instrument_name":"BTC-25JUN21-28000-P","direction":"buy",

"vega":5.66031,"total_profit_loss":0.01226105,"size":0.1,"realized_profit_loss":0,"delta":-0.01166,"kind":"option",

"initial_margin":0,"index_price":54151.77,"floating_profit_loss_usd":664,"floating_profit_loss":0.000035976,

"average_price_usd":947.22,"average_price":0.0175,"theta":-7.39514,"settlement_price":0.13975074,"open_orders_margin":0,"gamma":0

}

*/

_.each(self.pos, function(ele) {

if(ele.direction != "zero") {

posTbl.rows.push([ele.instrument_name, ele.mark_price, ele.direction, ele.size, ele.delta, ele.index_price, ele.average_price, ele.settlement_price, ele.average_price_usd, ele.total_profit_loss])

}

})

return posTbl

}

self.returnOptionTickersTbls = function() {

var arr = []

var arrDeliveryDate = []

_.each(self.subscribeTickers, function(ticker) {

if (self.name == "Futures_Deribit") {

var arrInstrument_name = ticker.symbol.split("-")

var currency = arrInstrument_name[0]

var deliveryDate = arrInstrument_name[1]

var deliveryPrice = arrInstrument_name[2]

var optionType = arrInstrument_name[3]

if (!_.contains(arrDeliveryDate, deliveryDate)) {

arr.push({

type : "table",

title : arrInstrument_name[1],

cols : ["PUT symbol", "ask1", "bid1", "mark_price", "underlying_price", "CALL symbol", "ask1", "bid1", "mark_price", "underlying_price"],

rows : []

})

arrDeliveryDate.push(arrInstrument_name[1])

}

// Iterate through arr

_.each(arr, function(tbl) {

if (tbl.title == deliveryDate) {

if (tbl.rows.length == 0 && optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

return

} else if (tbl.rows.length == 0 && optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

return

}

for (var i = 0 ; i < tbl.rows.length ; i++) {

if (tbl.rows[i][0] == "" && optionType == "P") {

tbl.rows[i][0] = ticker.symbol

tbl.rows[i][1] = ticker.ask1

tbl.rows[i][2] = ticker.bid1

tbl.rows[i][3] = ticker.mark_price

tbl.rows[i][4] = ticker.underlying_price

return

} else if(tbl.rows[i][5] == "" && optionType == "C") {

tbl.rows[i][5] = ticker.symbol

tbl.rows[i][6] = ticker.ask1

tbl.rows[i][7] = ticker.bid1

tbl.rows[i][8] = ticker.mark_price

tbl.rows[i][9] = ticker.underlying_price

return

}

}

if (optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

} else if(optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

}

}

})

}

})

return arr

}

// Initialization

self.init()

return self

}

function main() {

// Initialization, clear logs

if(isResetLog) {

LogReset(1)

}

var m1 = createManager(exchanges[0], [], "option")

var m2 = createManager(exchanges[1], ["BTC-PERPETUAL"], "future")

// Switch to analog bot

var base = "https://www.deribit.com"

if (isTestNet) {

m1.setBase(testNetBase)

m2.setBase(testNetBase)

base = testNetBase

}

while(true) {

// Options

var ticker1GetSucc = m1.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=option",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name, underlying_price: ele.underlying_price, mark_price: ele.mark_price}})

// Perpetual futures

var ticker2GetSucc = m2.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=future",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name}})

if (!ticker1GetSucc || !ticker2GetSucc) {

Sleep(5000)

continue

}

// Update positions

var pos1GetSucc = m1.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=option")

var pos2GetSucc = m2.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=future")

if (!pos1GetSucc || !pos2GetSucc) {

Sleep(5000)

continue

}

// Interactions

var cmd = GetCommand()

if(cmd) {

// Handle interactions

Log("Interaction commands", cmd)

var arr = cmd.split(":")

// cmdClearLog

if(arr[0] == "setContractType") {

// parseFloat(arr[1])

m1.e.SetContractType(arr[1])

Log("exchanges[0] contract set by exchange object.", arr[1])

} else if (arr[0] == "buyOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("buy")

m1.e.Buy(price, amount)

Log("execution price: ", price, "execution amount: ", amount, "execution direction: ", arr[0])

} else if (arr[0] == "sellOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("sell")

m1.e.Sell(price, amount)

Log("execution price: ", price, "execution amount: ", amount, "execution direction: ", arr[0])

} else if (arr[0] == "setHedgeDeltaStep") {

hedgeDeltaStep = parseFloat(arr[1])

Log("set the parameter hedgeDeltaStep:", hedgeDeltaStep)

}

}

// Obtain the future contract prices

var perpetualTicker = m2.getTicker("BTC-PERPETUAL")

var hedgeMsg = " PERPETUAL:" + JSON.stringify(perpetualTicker)

// Obtain the total delta value from the account data

var acc1GetSucc = m1.updateAcc(function(self) {

self.e.SetCurrency("BTC_USD")

return self.e.GetAccount()

})

if (!acc1GetSucc) {

Sleep(5000)

continue

}

var sumDelta = m1.accData.Info.result.delta_total

if (Math.abs(sumDelta) > hedgeDeltaStep && perpetualTicker) {

if (sumDelta < 0) {

// Hedging futures go short if delta is greater than 0

var amount = _N(Math.abs(sumDelta) * perpetualTicker.ask1, -1)

if (amount > 10) {

Log("Exceed the hedging threshold, current total delta:", sumDelta, "Buy futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("buy")

m2.e.Buy(-1, amount)

} else {

hedgeMsg += ", hedging order volume less than 10"

}

} else {

// Hedging futures go long if delta is less than 0

var amount = _N(Math.abs(sumDelta) * perpetualTicker.bid1, -1)

if (amount > 10) {

Log("Exceed the hedging threshold, current total delta:", sumDelta, "Sell futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("sell")

m2.e.Sell(-1, amount)

} else {

hedgeMsg += ", hedging order volume less than 10"

}

}

}

LogStatus(_D(), "sumDelta:", sumDelta, hedgeMsg,

"\n`" + JSON.stringify([m1.returnPosTbl(), m2.returnPosTbl()]) + "`", "\n`" + JSON.stringify(m2.returnTickersTbl()) + "`", "\n`" + JSON.stringify(m1.returnOptionTickersTbls()) + "`")

Sleep(10000)

}

}

रणनीतिक पताःhttps://www.fmz.com/strategy/265090

रणनीतिक अभियान:

यह रणनीति एक ट्यूटोरियल रणनीति है, सीखने-उन्मुख है, कृपया इसे वास्तविक बॉट में सावधानी के साथ उपयोग करें।

- एफएमजेड क्वांट की नई विशेषताः आसानी से HTTP सेवाएँ बनाने के लिए _Serve फ़ंक्शन का प्रयोग करें

- आविष्कारकों ने नई सुविधाओं को मापाः _Serve फ़ंक्शन का उपयोग करके आसानी से HTTP सेवाएं बनाएं

- FMZ क्वांट ट्रेडिंग प्लेटफॉर्म कस्टम प्रोटोकॉल एक्सेस गाइड

- एफएमजेड फंडिंग रेट अधिग्रहण और निगरानी रणनीति

- एफएमजेड के लिए धनराशि प्राप्त करने और निगरानी के लिए रणनीति

- एक रणनीति टेम्पलेट आपको वेबसॉकेट मार्केट का उपयोग करने की अनुमति देता है

- एक नीति टेम्पलेट जो आपको वेबसॉकेट के क्षेत्र का उपयोग करने के लिए अनुमति देता है

- आविष्कारकों के लिए क्वांटिफाइड ट्रेडिंग प्लेटफॉर्म के लिए सामान्य प्रोटोकॉल एक्सेस गाइड

- एफएमजेड उन्नयन के बाद एक सार्वभौमिक बहु-मुद्रा व्यापार रणनीति कैसे बनाएं

- एफएमजेड के उन्नयन के बाद एक सार्वभौमिक बहु-मुद्रा व्यापार रणनीति बनाने के लिए तेजी से कैसे?

- डीसीए ट्रेडिंगः एक व्यापक रूप से प्रयुक्त मात्रात्मक रणनीति