हाल ही में एफएमजेड की आधिकारिक शुल्क रणनीति का परिचय

लेखक:FMZ~Lydia, बनाया गयाः 2022-12-19 09:25:28, अद्यतनः 2024-12-05 22:08:45

हाल ही में एफएमजेड की आधिकारिक शुल्क रणनीति का परिचय

यह रणनीति जोखिम भरी है, और निवेश सावधानी से किया जाना चाहिए। यह रणनीति केवल छोटे फंड के प्रयासों के लिए है, लाभ की कोई गारंटी नहीं है

1. बाइनेंस स्थायी मध्यस्थता वित्तपोषण दर रणनीति

स्थायी अनुबंध और वित्तपोषण दरें

सबसे पहले, डिजिटल मुद्रा अनुबंधों में केवल डिलीवरी अनुबंध थे। बाद में, बिटमेक्स ने अभिनव रूप से स्थायी अनुबंध पेश किए, जो बहुत लोकप्रिय थे और अब लगभग सभी मुख्यधारा के एक्सचेंजों ने स्थायी अनुबंधों का समर्थन किया।

डिलीवरी की तारीख जितनी दूर है, और कीमत जितनी अस्थिर होगी, कॉन्ट्रैक्ट की कीमत स्पॉट प्राइस से उतनी ही अधिक विचलित होगी, लेकिन डिलीवरी की तारीख पर, यह स्पॉट प्राइस पर निपटारा किया जाएगा, इसलिए कीमत हमेशा वापस आ जाएगी। समयबद्ध डिलीवरी के साथ डिलीवरी कॉन्ट्रैक्ट के विपरीत, स्थायी कॉन्ट्रैक्ट हमेशा आयोजित किए जा सकते हैं और उन्हें एक तंत्र की आवश्यकता होती है ताकि यह सुनिश्चित किया जा सके कि कॉन्ट्रैक्ट प्राइस और स्पॉट प्राइस सुसंगत हैं, जो कि फंडिंग रेट मैकेनिज्म है। यदि कीमत एक अवधि के लिए तेजी से है, तो कई लोग हैं जो लंबे समय तक जाते हैं, जिसके परिणामस्वरूप स्थायी मूल्य स्पॉट से अधिक होगा, इस समय, फंडिंग रेट आम तौर पर सकारात्मक है, अर्थात, लंबे समय तक जाने वाले पक्ष को स्थिति के अनुसार शॉर्ट जा रहे पक्ष को शुल्क देना होगा, ट्रेडिंग की विचलन जितनी अधिक होगी, दर उतनी ही अधिक होगी, बाजार का स्प्रेड कम होने की प्रवृत्ति होगी। स्थायी कॉन्ट्रैक्ट्स पर जाने से प्रति घंटे ऋण लेने के बराबर होता है, इसलिए प्रति घंटे 0.01 प्रतिशत की लागत होती है

आर्बिट्रेज रिटर्न का विश्लेषण

फंडिंग दर ज्यादातर समय सकारात्मक होती है. यदि आप स्थायी अनुबंध को छोटा करते हैं, तो स्पॉट पर लंबे समय तक जाते हैं, और इसे लंबे समय तक रखते हैं, सैद्धांतिक रूप से, आप मुद्रा मूल्य में वृद्धि या कमी के बावजूद लंबे समय तक सकारात्मक फंडिंग दर रिटर्न प्राप्त कर सकते हैं. अब हम व्यवहार्यता का विस्तार से विश्लेषण करेंगे।

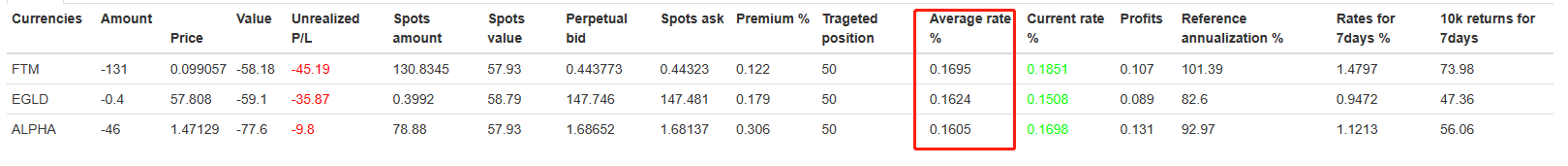

वित्तपोषण दर इतिहास बिनेंस द्वारा प्रदान किया गया हैःhttps://www.binance.com/cn/futures/funding-history/1अल्पकालिक (मार्च 2021) मुद्राओं के लिए औसत दरें इस प्रकार हैंः

यह देखा जा सकता है कि कई मुद्राओं की औसत दर 0.15% से ऊपर है (हाल के बुल बाजार के कारण, दर अधिक है, लेकिन इसे जारी रखना मुश्किल है) । नवीनतम उपज के अनुसार, दैनिक उपज 0.15% * 3 = 0.45% होगी, और संयुग्मित ब्याज के बिना वार्षिक दर 164% होगी। स्पॉट हेजिंग, वायदा के दोहरे लाभ, और उद्घाटन पदों के नुकसान, प्रीमियम, समापन पदों और अन्य प्रतिकूल कारकों को ध्यान में रखते हुए, वार्षिककरण 100% होना चाहिए। रोलबैक लगभग नगण्य है। गैर-बुल बाजार में, वार्षिक ब्याज दर लगभग 20% है।

जोखिम का विश्लेषण और रोकथाम

- ऋणात्मक दर

सबसे कम दर -0.75% हो सकती है। यदि यह एक बार होता है, तो नुकसान 0.01% की दर के रिटर्न के 75 गुना के बराबर होता है। हालांकि औसत दर की मुद्रा को फ़िल्टर कर दिया गया है, लेकिन यह अपरिहार्य है कि एक अप्रत्याशित बाजार होगा। नई मुद्रा और दानव मुद्रा से बचने के अलावा, सबसे महत्वपूर्ण समाधान विकेंद्रीकृत हेजिंग है। यदि आप एक समय में 30 से अधिक मुद्राओं को हेज करते हैं, तो एक मुद्रा का नुकसान केवल एक छोटा सा हिस्सा होगा। इसके अलावा, इस मामले में, स्थिति को पहले से बंद करना आवश्यक है, लेकिन हैंडलिंग शुल्क और स्थिति को बंद करने की लागत के कारण, नकारात्मक दर पर स्थिति को बंद करने की अनुमति नहीं है। आम तौर पर, इसे -0.2% से नीचे की दर पर स्थिति को बंद करके बचाया जा सकता है। आम तौर पर, जब नकारात्मक दर होती है, तो स्थायी मूल्य नकारात्मक स्पॉट मूल्य से कम होता है, और प्रीमियम दर से यह संभव हो जाता है कि हैंडलिंग शुल्क काटने के बाद मुनाफा हो।

प्रीमियम में परिवर्तन आम तौर पर, एक सकारात्मक दर स्पॉट पर अनंत काल के लिए एक प्रीमियम का प्रतिनिधित्व करती है। यदि प्रीमियम बड़ा है, तो यह एक निश्चित प्रीमियम रिटर्न कमा सकता है। बेशक, रणनीति लंबे समय से पदों को धारण कर रही है, इसलिए यह लाभ का यह हिस्सा नहीं लेगी। उच्च नकारात्मक प्रीमियम के खिलाफ स्थिति नहीं खोलने के लिए ध्यान दिया जाना चाहिए। बेशक, लंबे समय में, प्रीमियम परिवर्तन की समस्या को नजरअंदाज किया जा सकता है।

अनुबंध परिसमापन जोखिम विकेन्द्रीकृत हेजिंग के कारण, जोखिम का यह हिस्सा बहुत छोटा है। उदाहरण के रूप में स्थायी उत्तोलन लें, जब तक कि समग्र मूल्य 50% तक नहीं बढ़ता, तब तक परिसमापन की संभावना होगी। और स्पॉट हेजिंग के कारण, इस समय कोई नुकसान नहीं होगा। जब तक स्थिति बंद हो जाती है और फंड को स्थानांतरित कर दिया जाता है, या मार्जिन को किसी भी समय बढ़ाया जा सकता है। स्थायी उत्तोलन जितना अधिक होगा, फंड उपयोग दर उतनी ही अधिक होगी, और अनुबंध परिसमापन का जोखिम उतना ही अधिक होगा।

दीर्घकालिक भालू बाजार बुल बाजार की दरें अधिकतर सकारात्मक होती हैं, और कई मुद्राओं में औसत दर 0.02% से अधिक होती है, कभी-कभी, एक उच्च दर होती है। यदि बाजार दीर्घकालिक भालू बाजार में बदल जाता है, तो औसत दर कम हो जाएगी, और बड़ी नकारात्मक दरों की संभावना बढ़ जाएगी, जिससे रिटर्न कम हो जाएगा।

विशिष्ट रणनीतिक विचार

- मुद्रा को स्वचालित रूप से फ़िल्टर या मैन्युअल रूप से निर्दिष्ट किया जा सकता है। आप ऐतिहासिक वित्तपोषण दर का संदर्भ ले सकते हैं। लेनदेन केवल तब किया जा सकता है जब सीमा मान पार हो जाए।

- वर्तमान दर प्राप्त करें, यदि यह निर्धारित सीमा से अधिक है, तो एक निश्चित मूल्य तय करने के लिए एक ही समय में वायदा और स्पॉट के लिए एक हेजिंग ऑर्डर रखना शुरू करें।

- यदि किसी एकल मुद्रा की कीमत में बहुत अधिक वृद्धि हुई है, तो अत्यधिक स्थायी जोखिम से बचने के लिए रणनीति स्थिति को स्वचालित रूप से बंद कर सकती है।

- यदि किसी मुद्रा की दर बहुत कम है, तो चार्ज की गई दर से बचने के लिए स्थिति को बंद करना आवश्यक है।

- चूंकि खोलने की स्थिति की गति पर कोई आवश्यकता नहीं है, इसलिए प्रभाव को कम करने के लिए हिमशैल को खोलने और बंद करने की स्थिति के लिए उपयोग किया जाता है।

सारांश

दर मध्यस्थता रणनीति का समग्र जोखिम कम है, पूंजी क्षमता बड़ी है, इसलिए यह अपेक्षाकृत स्थिर है, और लाभ उच्च नहीं है। इसलिए यह कम जोखिम वाले मध्यस्थों के लिए उपयुक्त है। यदि एक्सचेंज में निष्क्रिय धन है, तो आप इस रणनीति को चलाने पर विचार कर सकते हैं। वर्तमान में, केवल बिनेंस एक्सचेंज का समर्थन किया जाता है, और भविष्य में अधिक एक्सचेंजों पर विचार किया जाएगा।

2. स्पॉट ग्रिड रणनीति (सभी स्पॉट एक्सचेंजों का समर्थन करना)

रणनीतिक सिद्धांत

संदर्भ लेख:https://www.fmz.com/digest-topic/5944

यदि एक दिन बिटकॉइन की कीमत अब की तरह ही होगी, तो आप लाभ कमाने के लिए कौन सी रणनीतियाँ अपनाएंगे? जब यह बढ़ेगी तो बेचने, जब यह घटेगी तो खरीदने, और जब कीमत फिर से वापस आएगी तो मूल्य अंतर कमाने के तरीके के बारे में सोचना आसान है। इसे कैसे लागू किया जाए? यदि यह बढ़ता है तो आपको कितना बेचने की आवश्यकता है? यदि आप बहुत जल्दी बेचते हैं, तो आप हार जाएंगे। यदि आप बहुत जल्दी खरीदते हैं, तो आप कम कमाएंगे। ग्रिड रणनीति इस स्थिति के लिए उपयुक्त है।

ग्रिड रणनीति एक निश्चित मूल्य पर खरीदने और बेचने के लिए है। आप खरीदने और बेचने के अंतराल के कई समूह सेट कर सकते हैं, जैसे कि 8000-8500, 8500-9000. रणनीति 0.1 सिक्का 8000 युआन में खरीदेगी, 0.1 सिक्का 8500 युआन में बेचेंगी, 0.1 सिक्का 9000 युआन में बेचना जारी रखेंगी, और 8500 युआन में 0.1 सिक्का खरीदेंगी। ध्यान दें कि ग्रिड के एक छोर का मूल्य केवल एक अंतराल पर लेनदेन पूरा होने के बाद दूसरे छोर की कीमत पर ऑर्डर किया जाएगा। इस तरह, रणनीति हमेशा कम कीमत पर खरीदती है और उच्च मूल्य पर बेचती है। यह भी ध्यान दिया जाता है कि खरीदी और बेची गई मुद्राएं समान हैं। इस तरह, जब कीमत प्रारंभिक मूल्य पर लौटती है, तो रणनीति की मुद्रा की कीमत अपरिवर्तित रहती है, लेकिन मुद्रा बढ़ जाती है।

रणनीति ग्रिड को आइसोक्रोमैटिक ग्रिड और आनुपातिक ग्रिड में विभाजित किया गया है। पूर्व का ग्रिड मूल्य अंतर निश्चित है। यदि मूल्य सीमा की निचली सीमा और ऊपरी सीमा क्रमशः 10000-20000 पर सेट की जाती है, और ग्रिड की संख्या 5 पर सेट की जाती है, तो मूल्य अंतर (20000-10000) / ((5-1) = 2500 है। ग्रिड क्रमशः 10000-12500, 12500-15000, 15000 - 17500, 17500-20000 हैं। यदि रणनीति शुरू होने पर कीमत क्रमशः 14500 है, तो क्रमशः 10000, 12500 का खरीद आदेश और 17500, 20000 का बिक्री आदेश रखा जाएगा। किसी भी मूल्य को बंद करने पर ग्रिड के दूसरे छोर पर एक आदेश रखा जाएगा। आइसोक्रोमैटिक मार्जिन ग्रिड के आदेशों की कीमत जितनी कम होगी, लाभ मार्जिन ग्रिड उतनी ही अधिक होगी। 10000-12500 के पहले समूह का लाभ 25% है, और 17500-2003 के अंतिम समूह का लाभ 14.500% है।

आनुपातिक ग्रिड का सिद्धांत आइसोक्रोमैटिक ग्रिड के समान है, सिवाय इसके कि ग्रिड के प्रत्येक समूह में समान लाभ मार्जिन और अलग-अलग मूल्य अंतर हैं। एक ही मूल्य सीमा की निचली सीमा और ऊपरी सीमा क्रमशः 10000-20000 पर सेट की जाती है, ग्रिड की संख्या क्रमशः 5 पर सेट की जाती है, और ग्रिड क्रमशः 10000-11892.07, 11892.07-14142.13, 14142.13-16817.92, 16817.92-20000 हैं। इसलिए ग्रिड के प्रत्येक समूह का लाभ मार्जिन क्रमशः 18.9% है।

आइसोक्रोमैटिक ग्रिड गणना सरल और स्पष्ट है, और आनुपातिक लाभ मार्जिन सुसंगत है। वास्तव में, ऑपरेशन प्रभाव समान है। यदि आप रुचि रखते हैं, तो आप बैकटेस्ट कर सकते हैं और अंतर का निरीक्षण कर सकते हैं।

रणनीति पर लागू बाजार और जोखिम

ग्रिड रणनीति जोखिम मुक्त रणनीति नहीं है। ग्रिड चुनने का मतलब है कि आपको लगता है कि बाजार अस्थिर रहेगा, और कीमत वापस आएगी चाहे वह बढ़े या कम हो। यदि ग्रिड रणनीति को छोड़ दिया जाता है, क्योंकि कीमत बहुत अधिक बढ़ जाती है या कम हो जाती है, तो वास्तविक नुकसान होगा। ग्रिड रणनीति एकतरफा बढ़ते या घटते बाजार के लिए उपयुक्त नहीं है, और फ्लोटिंग लाभ और हानि की गणना के परिणामस्वरूप अस्थायी नुकसान होगा।

ग्रिड रणनीति का उपयोग न केवल अस्थिर बाजारों में मुनाफे के लिए बार-बार खरीदने और बेचने के लिए किया जा सकता है, बल्कि मुनाफे को रोकने या पदों को जोड़ने के लिए भी किया जा सकता है। यदि आप 40000 से ऊपर बिटकॉइन पदों को साफ़ करना चाहते हैं, तो आप ग्रिड की ऊपरी सीमा को 40000 पर सेट कर सकते हैं, और निवेश की गणना कर सकते हैं। यदि यह 40000 से ऊपर बढ़ता है, तो ग्रिड चलना बंद हो जाता है, जो समापन स्थिति ऑपरेशन को पूरा करता है, और अवधि के दौरान उतार-चढ़ाव वाले लाभ भी प्राप्त करता है। इसी तरह, इसका उपयोग पदों और मछली के तल को धीरे-धीरे जोड़ने के लिए किया जा सकता है।

विवरण

- रणनीति का सीधे बैकटेस्ट किया जा सकता है। सेवा शुल्क के अनुसार उपयुक्त मापदंडों को निर्धारित करने की सिफारिश की जाती है, व्यापारिक जोड़े।

- कुल पूंजी = खरीद आदेश द्वारा आवश्यक धन + बिक्री आदेश द्वारा आवश्यक मुद्रा का कुल मूल्य।

- रणनीति को आदेश को पहले से निर्धारित करने की आवश्यकता होती है। यदि फंड या मुद्रा अपर्याप्त है, तो रणनीति खरीदने या बेचने के लिए प्रेरित करेगी।

- ग्रिड रणनीति को लंबे समय तक संचालित करने की आवश्यकता है, और दीर्घकालिक फ्लोटिंग घाटे भी होंगे, जो स्थिर लाभ नहीं दे सकते हैं।

- ग्रिड को बहुत घनी नहीं बनाया जा सकता है, और इसे सेवा शुल्क को कवर करने की आवश्यकता है।

- मूल्य सीमा की निचली सीमा और ऊपरी सीमा को उचित रूप से बढ़ाया जाना चाहिए, अन्यथा इसे पार करना आसान होगा।

3. बाइनेंस स्थायी अनुबंध ग्रिड रणनीति

शाश्वत ग्रिड रणनीति सिद्धांत

Binance वायदा के USDT-आधारित शाश्वत अनुबंध पर व्यापार, स्पॉट ग्रिड की तुलना में, आप मुद्रा रखने के बिना शॉर्ट जा सकते हैं, और व्यापार करने और लाभ के लिए USDT का उपयोग कर सकते हैं, जिसका लाभ उठाया जा सकता है। इसलिए, स्पॉट ग्रिड रणनीति की तुलना में, शाश्वत ग्रिड अधिक सुविधाजनक और सरल है, लेकिन निश्चित रूप से, यह परिसमापन का जोखिम भी बढ़ाता है। ग्रिड रणनीति रिटर्न की गारंटी नहीं देती है और यह केवल दोलन बाजारों के लिए उपयुक्त है। Binance अधिकारी भी ग्रिड ट्रेडिंग उपकरण प्रदान करते हैं, बहुत अधिक अंतर नहीं हैं।

विशिष्ट ग्रिड रणनीति का सिद्धांत स्पॉट ग्रिड के समान है, पुस्तकालय लेख देखेंःhttps://www.fmz.com/digest-topic/5944.

इस रणनीति के लिए दो मुख्य मापदंडों को निर्धारित करने की आवश्यकता होती हैः ग्रिड ट्रेडिंग वैल्यू और ग्रिड स्पेसिंग रेशियो। यदि स्पेसिंग रेशियो 0.01 पर सेट किया जाता है और ट्रेडिंग वैल्यू 500 पर सेट की जाती है, तो ट्रेडिंग करेंसी की कीमत हर 1% वृद्धि के लिए 500 USDT शॉर्ट हो जाएगी, और हर 1% कमी के लिए लंबी हो जाएगी। ग्रिड रणनीति को उतार-चढ़ाव पर निर्भर लाभ प्राप्त करने की आवश्यकता है, यदि कीमत भविष्य में प्रारंभिक मूल्य पर लौटती है, तो यह सभी ग्रिड लाभ को नकदी में निकाल देगी। यदि यह स्वतंत्र बाजार से स्पष्ट रूप से बढ़ता है, जैसे कि 100% 1 दिन, ग्रिड में एक महत्वपूर्ण फ्लोटिंग नुकसान होगा, और यदि ट्रेडिंग वैल्यू बहुत बड़ी है, तो इसमें परिसमापन का जोखिम होगा। इसके अलावा, ट्रेडिंग जोड़े को अक्सर व्यापार करने और लाभ बढ़ाने के लिए सक्रिय होने की आवश्यकता है।

रणनीतिक जोखिम

- परिसमापन का जोखिम, वायदा लेनदेन में लाभ होता है, और ग्रिड रणनीति प्रवृत्ति के विरुद्ध पदों को जोड़ना है, यदि पद बहुत बड़ा है, तो परिसमापन होने की संभावना है;

- एपीआई त्रुटियां, यदि रिटर्न पोजीशन देरी या डेटा त्रुटियों के कारण रणनीति अपवाद होंगे;

- दर हानि, इस प्रकार का जोखिम बड़ा नहीं है, आम तौर पर, बढ़ रही है सकारात्मक दर, शॉर्ट जा रहा है दर लाभ प्राप्त होगा।

4. बाइनेंस स्थायी उच्च आवृत्ति रणनीति

रणनीतिक सिद्धांत

विवरण के लिए इस लेख को देखें:https://www.fmz.com/bbs-topic/9750

हाल के लेनदेन ट्रेडों, गहराई और वर्तमान स्थिति प्राप्त करें, ट्रेडों के अनुसार प्रवृत्ति का न्याय करें, और ट्रेडिंग वॉल्यूम के अनुसार उद्घाटन राशि निर्धारित करें। यदि प्रवृत्ति ऊपर की ओर है, तो एक लंबी स्थिति ऑर्डर खोलें, और एक ही समय में लंबी स्थिति को बंद करें। यदि आप इस समय छोटी स्थिति रखते हैं, तो पहले सभी पदों को बंद करें। नीचे की ओर प्रवृत्ति का न्याय करने के लिए समान है।

उच्च आवृत्ति रणनीति का विचार बहुत सुसंगत है। मेरी रणनीति इस बार 2014 में उच्च आवृत्ति रणनीति के विचार पर आधारित है और ओकेकोइन ल्यूक्स-रीपर रणनीति जो मैंने पहले खुलासा किया है। दोनों रणनीतियों का स्रोत कोड एफएमजेड पर पाया जा सकता है। यदि आप इन दोनों रणनीतियों को अच्छी तरह से समझते हैं, तो उच्च आवृत्ति व्यापार आपके लिए कोई रहस्य नहीं होगा।

रणनीतिक जोखिम

स्थिति खोलने के समय जोखिम होते हैं, लेकिन उच्च आवृत्ति व्यापार का लाभ यह है कि लेनदेन की संख्या बहुत बड़ी है। एक नुकसान को जल्दी से 10 और लेनदेन द्वारा कवर किया जा सकता है, और चक्र का विस्तार होने पर निकासी बहुत छोटी होती है। स्थिति जितनी बड़ी होगी, जोखिम उतना ही अधिक होगा। इसलिए, अनिश्चित काल के लिए पदों को जोड़ने की अनुमति नहीं है। एक निश्चित नकारात्मक प्रतिक्रिया तंत्र होना चाहिए। जब कई पद होते हैं, तो बंद स्थिति को बढ़ाना और खोलने की स्थिति को कम करना आवश्यक होता है, ताकि यह सुनिश्चित किया जा सके कि पदों को रखने का समय कम हो। यदि कोई स्थिति है, तो रुझान को उलटने पर एक बड़ा नुकसान होगा। इसलिए, रणनीति ने दिशा पर एक निर्णय तैयार किया है ताकि यह सुनिश्चित किया जा सके कि रुझान स्पष्ट होने या बड़े डूबने पर रुझान के पक्ष में स्थिति खोली जाए, जब अल्पकालिक रुझान स्पष्ट न हो, तो अक्सर छोटे नुकसान की कीमत पर जोखिम को और कम किया जाए।

रणनीति का ट्रेडिंग वॉल्यूम बड़ा है, और यह हैंडलिंग फीस के प्रति बहुत संवेदनशील है। नकारात्मक हैंडलिंग फीस के साथ कमीशन खाता रखना बेहतर है, अन्यथा लाभ कमाना मुश्किल है। बेशक, आप एक छोटे से फंड के साथ रणनीति का परीक्षण कर सकते हैं।

रणनीति व्यापारिक जोड़े के बारे में चुस्त है। इसे व्यापार में सक्रिय होने की आवश्यकता है। उद्घाटन बाजार में मूल्य अंतर है। अधिकांश व्यापारिक जोड़े अनुचित हैं। इसे वृद्धि के अनुसार व्यवस्थित किया जा सकता है। यदि व्यापारिक जोड़ी में बड़ी वृद्धि है और लेनदेन लगातार है, तो वास्तविक बॉट परीक्षण पर विचार किया जा सकता है। यदि कोई लाभ नहीं है, तो नुकसान से बचने के लिए रोबोट को समय पर बंद करने की आवश्यकता है।

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (2) -- हाइपरलिक्विड यूजर गाइड

- DEX एक्सचेंज क्वांटिफाइंग प्रैक्टिस ((2) -- हाइपरलिक्विड उपयोग गाइड

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (1) -- dYdX v4 उपयोगकर्ता गाइड

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (3)

- DEX एक्सचेंज क्वांटिफाइड प्रैक्टिस ((1)-- dYdX v4 उपयोग गाइड

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (3)

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (2)

- डिजिटल मुद्राओं में लीड-लैग सूट का परिचय (2)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः रणनीति में अंतर्निहित एचटीपी सेवा के साथ सिग्नल प्राप्त करने के लिए एक पूर्ण समाधान

- एफएमजेड प्लेटफॉर्म के लिए बाहरी सिग्नल प्राप्त करने का अन्वेषणः रणनीति अंतर्निहित एचटीटीपी सेवा के लिए सिग्नल प्राप्त करने के लिए पूर्ण समाधान

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (1)

- डेटा प्लेबैक फ़ंक्शन के आधार पर विकसित रैखिक लंबित ऑर्डर प्रवाह रणनीति

- पायथन संस्करण के विजेताओं को खरीदने के लिए रणनीति

- एफएमजेड यात्रा -- संक्रमण रणनीति के साथ

- आपको सिखाता है कि पाइथन की एक प्रजाति की रणनीति को बहु-प्रजाति की रणनीति में कैसे बदलना है

- पायथन का उपयोग करके एक मात्रात्मक ट्रेडिंग रोबोट टाइम्ड स्टार्ट या स्टॉप गैजेट लागू करें

- ओक आपको FMZ विस्तारित एपीआई के साथ इंटरफेस करने के लिए जेएस का उपयोग करना सिखाता है

- रोबोट पुश संदेश का एहसास करने के लिए कॉल Dingding इंटरफ़ेस

- संतुलित लंबित आदेश रणनीति (शिक्षण रणनीति)

- कॉन्ट्रैक्ट हेजिंग रणनीति के माध्यम से परिसंपत्तियों की आवाजाही पर विचार

- कई साल बाद, आपको पता चलेगा कि यह लेख आपके निवेश करियर में सबसे मूल्यवान है - पता करें कि रिटर्न और जोखिम कहां से आते हैं

- एफएमजेड प्लेटफॉर्म पर पायथन क्रॉलर एप्लिकेशन का प्रारंभिक अन्वेषण -- बिनेंस की घोषणा की सामग्री क्रॉल करना

- एफएमजेड क्वांट प्लेटफॉर्म पर माइलैंग्वेज का उपयोग करके डुअल थ्रस्ट ट्रेडिंग एल्गोरिथ्म का कार्यान्वयन

- परिचय डिजिटल मुद्रा के मात्रात्मक व्यापार के लिए सामान्य प्रश्न

- एक और ट्रेडिंग व्यू सिग्नल निष्पादन रणनीति योजना

- ट्रेडिंग व्यू अलर्ट सिग्नल ट्रेडिंग का एहसास करने के लिए एफएमजेड क्वांट ट्रेडिंग प्लेटफॉर्म पर विस्तारित एपीआई का उपयोग करें

- ट्रेडिंग रणनीति बनाने के लिए विज़ुअलाइज़ेशन मॉड्यूल - सरल स्पष्टीकरण

- ट्रेडिंग रणनीति बनाने के लिए विज़ुअलाइज़ेशन मॉड्यूल - उन्नत समझ

- ट्रेडिंग रणनीति के निर्माण के लिए विज़ुअलाइज़ेशन मॉड्यूल - पहला परिचित

- एक अनुभवी प्रोग्रामर की यात्रा

- पायथन संस्करण का एकल मंच संतुलन रणनीति