टर्टल ट्रेडिंग विधि पर आधारित ब्रेकआउट रणनीतियाँ

अवलोकन

इस रणनीति पर आधारित है, प्रसिद्ध समुद्री डाकू व्यापार विधि, Donchian चैनल सूचक का उपयोग करने के लिए मूल्य के टूटने का फैसला, और एटीआर सूचक के साथ संयोजन में सेट रोक नुकसान, प्रवृत्ति ट्रैकिंग. रणनीति का लाभ यह है कि वापसी नियंत्रण क्षमता मजबूत है, प्रभावी रूप से नियंत्रण कर सकते हैं एकल बंद, लगातार नुकसान की संभावना को कम. लेकिन रणनीति के व्यापार के प्रकार के लिए कमजोर अनुकूलन, चैनल पैरामीटर अनुकूलित करने की जरूरत है. कुल मिलाकर, रणनीति के रूप में समुद्री डाकू व्यापार विधि के प्रवेश संस्करण, इस्तेमाल किया जा सकता है परीक्षण करने के लिए समुद्री डाकू व्यापार विधि की प्रभावशीलता, और यह भी एक के रूप में इस्तेमाल किया जा सकता है के आधार पर रणनीतियों के लिए मात्रा व्यापार.

सिद्धांत

यह रणनीति मुख्य रूप से दो संकेतकों पर आधारित हैः डोनचियन चैनल और एटीआर।

डोनचियन चैनल की गणना उच्चतम और निम्नतम कीमतों से की जाती है। रणनीति में चैनल की लंबाई 20 दिनों के लिए डिफ़ॉल्ट रूप से सेट की जाती है, चैनल को 20 दिनों के भीतर उच्चतम और निम्नतम कीमतों के साथ चित्रित किया जाता है। जब कीमत चैनल के ऊपर से गुजरती है, तो एक खरीद संकेत उत्पन्न होता है; जब कीमत चैनल के नीचे से गुजरती है, तो एक बेचने का संकेत उत्पन्न होता है।

एटीआर सूचक का उपयोग बाजार में उतार-चढ़ाव की मात्रा को मापने और स्टॉप लॉस सेट करने के लिए किया जाता है। डिफ़ॉल्ट एटीआर चक्र 20 दिनों के लिए सेट किया गया है।

लेन-देन का तर्क इस प्रकार है:

जब कीमतों में वृद्धि होती है, तो अधिक प्रविष्टि करें।

स्टॉपलॉस एटीआर से दो गुना कम से कम प्रवेश बिंदु है।

जब कीमतों ने चैनल के नीचे की ओर तोड़ दिया, तो एक बहु-अग्रणी स्थिति को समतल करें।

जब कीमतों ने चैनल के नीचे की ओर प्रवेश किया, तो खुले में प्रवेश करें।

स्टॉपलॉस एटीआर के दोगुने से अधिक है।

जब कीमत चैनल के ऊपर से गुजरती है, तो शीर्ष स्थिति खाली हो जाती है।

कुल मिलाकर, यह रणनीति ट्रेंड की दिशा और प्रवेश के समय को निर्धारित करने के लिए डोनचियन चैनल पर निर्भर करती है, जो एटीआर को रोककर जोखिम को नियंत्रित करती है और ट्रेंड पर नज़र रखती है।

श्रेष्ठता विश्लेषण

इस रणनीति के मुख्य फायदे हैंः

वापसी नियंत्रण क्षमता मजबूत है। एटीआर सूचकांक का उपयोग रोक को स्थापित करने के लिए किया जाता है, जिससे एकल नुकसान को प्रभावी ढंग से नियंत्रित किया जा सकता है।

ट्रेंड ट्रैकिंग लागू की गई है. Donchian चैनल प्रभावी रूप से कीमतों के ब्रेकडाउन का आकलन कर सकते हैं और रुझान परिवर्तन को निर्देशित कर सकते हैं.

उच्च अस्थिरता वाली किस्मों के लिए उपयुक्त। एटीआर सूचक बाजार की अस्थिरता को ध्यान में रखता है, और स्टॉप लॉस की स्थापना विभिन्न किस्मों की विशेषताओं के अनुरूप है।

इस योजना के तहत, हम अपने ग्राहकों के लिए एक नई रणनीति तैयार कर रहे हैं, जो कि सरल और स्पष्ट है।

पायथन भाषा के साथ लचीला लेखन और अनुकूलन रणनीतियाँ उपलब्ध हैं।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं जिनके बारे में हमें चिंतित होना चाहिएः

चैनल मापदंडों को अनुकूलित करने की आवश्यकता होती है। विभिन्न किस्मों और समय अवधि के लिए, चैनल मापदंडों को बाजार विशेषताओं के अनुकूल करने की आवश्यकता होती है।

लगातार बंद होने का जोखिम। असामान्य परिस्थितियों में, कुछ ही समय में कई बंद हो सकते हैं, जिससे भारी नुकसान हो सकता है।

एटीआर मापदंडों को परीक्षण करने की आवश्यकता है। एटीआर मापदंडों को सीधे नुकसान रोकने के प्रभाव को प्रभावित करते हैं, विभिन्न किस्मों और उतार-चढ़ाव के वातावरण के लिए समायोजन की आवश्यकता होती है।

ट्रेडिंग की आवृत्ति बहुत अधिक हो सकती है। बहुत अधिक क्रॉस सिग्नल उत्पन्न हो सकते हैं जब कोई स्पष्ट प्रवृत्ति नहीं है।

हालांकि, इस तरह की रणनीतियों के साथ, ट्रेडों को रोकना मुश्किल हो सकता है, क्योंकि यह ट्रेंडिंग स्थिति में पूरी वृद्धि को प्रभावी ढंग से पकड़ने में असमर्थ है।

कुछ असामान्य परिस्थितियों में, कीमतों में वृद्धि सीधे रोक को ट्रिगर कर सकती है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

विभिन्न किस्मों के लिए विभिन्न मापदंडों की उपयुक्तता का परीक्षण करने के लिए चैनल मापदंडों का अनुकूलन करें।

अस्थिरता के दौरान अत्यधिक संकेतों से बचने के लिए फ़िल्टरिंग की शर्तों को बढ़ाएं। ब्रेकआउट आयाम या ट्रेड वॉल्यूम फ़िल्टर पर विचार किया जा सकता है।

एटीआर चक्र पैरामीटर को अनुकूलित करें और विभिन्न पैरामीटर के प्रभाव को रोकें।

पिरामिड प्रविष्टि रणनीतियों को जोड़ना, प्रवृत्ति में स्थिति जोड़ना, लाभ कमाने के लिए स्थान का विस्तार करना।

अन्य संकेतकों के साथ संयोजन में, फ़िल्टरिंग प्रभाव को बढ़ाएं। जैसे कि MACD, KD जैसे संकेतक प्रवृत्ति की स्थिति का आकलन करते हैं, उलट व्यापार से बचें।

स्टॉप लॉस को स्लिप प्वाइंट, कमीशन आदि के आधार पर अनुकूलित करें। स्टॉप लॉस को बहुत करीब से रोकें।

विभिन्न किस्मों की अनुकूलता का परीक्षण करें, विशेष किस्मों के लिए पैरामीटर को समायोजित करें।

संक्षेप

इस रणनीति के रूप में समुद्री डाकू ट्रेडिंग विधि का एक परिचयात्मक संस्करण, समग्र रूप से रणनीति विचार सरल और स्पष्ट है, वापस लेने के लिए नियंत्रण क्षमता मजबूत है, और प्रभावी ढंग से समुद्री डाकू ट्रेडिंग विधि के सिद्धांतों को सत्यापित कर सकते हैं. लेकिन इस रणनीति के व्यापार किस्मों के लिए कमजोर अनुकूलन है, विभिन्न किस्मों के अनुसार विशिष्ट अनुकूलन मापदंडों की आवश्यकता है, ताकि रणनीति का प्रभाव हो सके। जैसे-जैसे मापदंड अनुकूलन, फ़िल्टरिंग शर्तों में वृद्धि आदि में सुधार होता है, यह रणनीति मात्रात्मक व्यापार के लिए बुनियादी प्रवृत्ति ट्रैकिंग रणनीतियों में से एक बन सकती है।

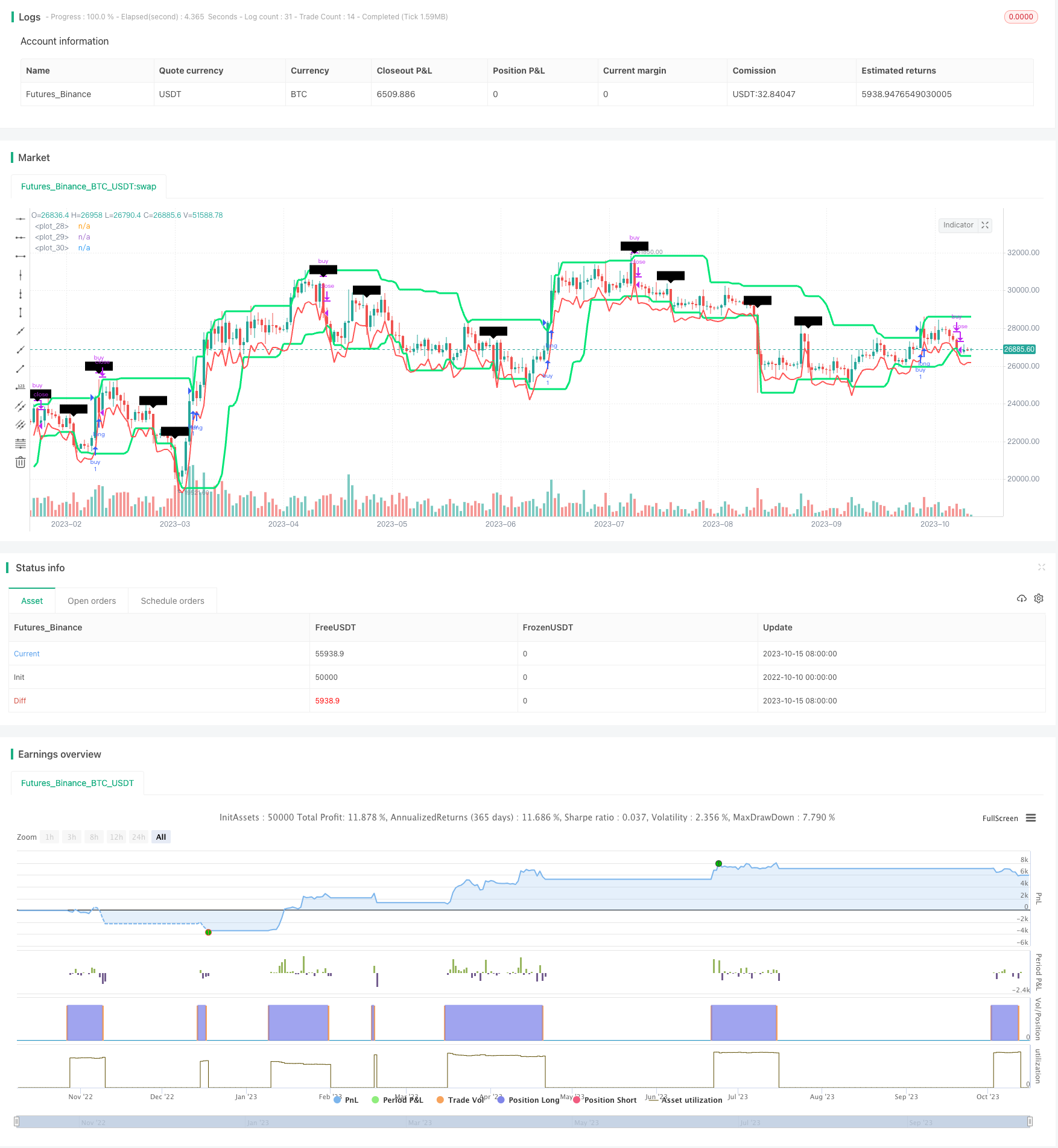

/*backtest

start: 2022-10-10 00:00:00

end: 2023-10-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//Based on Turtle traders strategy: buy/sell on Donchian breakouts and stop loss on ATR 2x

// initial version considerations :

//// 1. Does not consider filter for avoiding new entries after winning trades (filtering rule from Turtle Strategy on 20 day breakout strategy)

//// 2. Does not consider pyramiding (aditional entries after 1N price movements)

strategy("Turtle trading strategy (Donchian/ATR)", overlay=true)

enter_period = input(20, minval=1, title="Enter Channel")

exit_period = input(10, minval=1, title="Exit Channel")

offset_bar = input(0,minval=0, title ="Offset Bars")

direction = input("Long",options=["Long","Short"],title="Direction")

max_length = max(enter_period,exit_period)

atrmult = input(2,title="ATR multiplier (Stop Loss)")

atrperiod = input(20,title="ATR Period")

closed_pos = false

dir_long = direction == "Long"? true : false

atr = atr(atrperiod)

upper = dir_long ? highest(enter_period): highest(exit_period)

lower = dir_long ? lowest(exit_period): lowest(enter_period)

atrupper = close + atr

atrlower = close - atr

plotted_atr = dir_long ? atrlower : atrupper

//basis = avg(upper, lower)

l = plot(lower, style=line, linewidth=3, color=lime, offset=1)

u = plot(upper, style=line, linewidth=3, color=lime, offset=1)

a = plot(plotted_atr, style=line,linewidth=2,color=red,offset=1)

//plot(basis, color=yellow, style=line, linewidth=1, title="Mid-Line Average")

//break upper Donchian (with 1 candle offset) (buy signal)

break_up = (close >= upper[1])

//break lower Donchian (with 1 candle offset) (sell signal)

break_down = (close <= lower[1])

stop_loss = dir_long ? (close<=plotted_atr[1]) : (close>=plotted_atr[1])

if break_up and dir_long

strategy.entry("buy", strategy.long, 1)

closed_pos :=false

if (break_down or stop_loss) and dir_long

strategy.close("buy")

if break_down and not dir_long

strategy.entry("sell", strategy.short, 1)

closed_pos :=false

if (break_up or stop_loss) and not dir_long

strategy.close("sell")

closed_pos :=true

losing_trade = strategy.equity[0]<strategy.equity[1]

//plotshape(losing_trade,text="Losing!")

plotshape(stop_loss,style=dir_long?shape.labeldown:shape.labelup,text="Stop!")

//plot(strategy.equity)