इचिमोकू किन्को ह्यो प्रवृत्ति अनुसरण रणनीति

अवलोकन

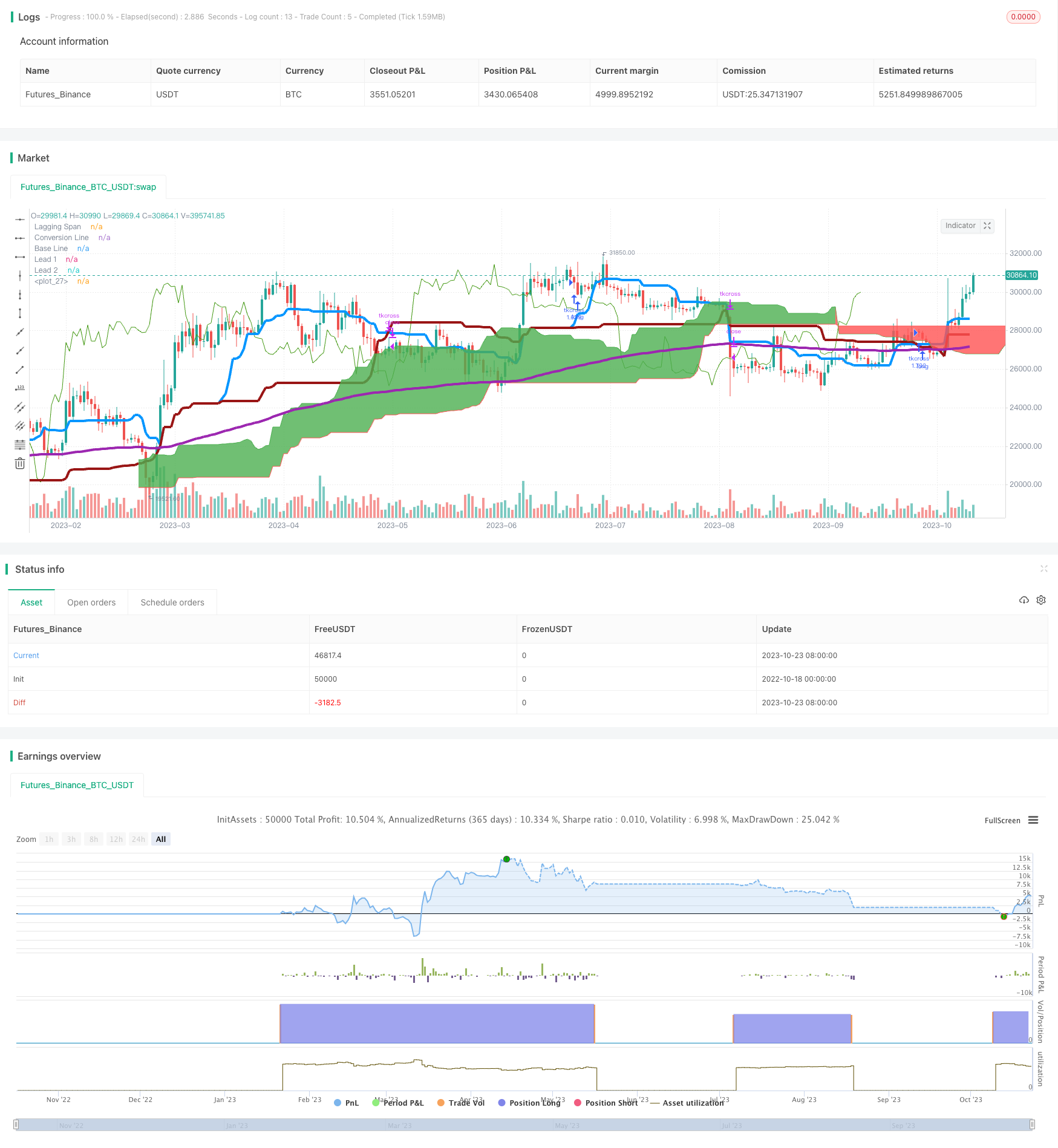

एक नजर संतुलन रणनीति एक प्रवृत्ति ट्रैकिंग रणनीति है जो इचिमोकु क्लाउड चार्ट संकेतक के रूपांतरण रेखा और आधार रेखा को जोड़ती है, और एक चलती औसत ईएमए के साथ प्रवृत्ति की दिशा का न्याय करने के लिए, कीमत के ब्रेकआउट सिग्नल के आधार पर प्रवेश। जब रूपांतरण रेखा आधार रेखा को पार करती है और कीमत 200 दिन ईएमए से अधिक है; जब रूपांतरण रेखा के नीचे आधार रेखा को पार करती है तो बराबरी की स्थिति। यह रणनीति प्रवृत्ति की दिशा का न्याय करने के लिए कई संकेतकों को जोड़ती है, जो प्रवृत्ति को प्रभावी ढंग से ट्रैक कर सकती है और अतिरिक्त लाभ प्राप्त कर सकती है।

रणनीति सिद्धांत

इस रणनीति में मुख्य रूप से निम्नलिखित मापदंडों का उपयोग किया गया हैः

रूपांतरण रेखाः डॉनचियन चैनल का मध्यवर्ती मान, जो मूल्य में सबसे कम समय की प्रवृत्ति का प्रतिनिधित्व करता है, 9 दिन की चलती औसत के बराबर है।

आधार रेखाः 26 दिन की चलती औसत के बराबर मूल्य की मध्यवर्ती प्रवृत्ति का प्रतिनिधित्व करने वाले डोनचियन चैनल का मध्यवर्ती मान।

Lagging Span: समर्थन प्रतिरोध को समझने के लिए 120 दिनों की अवधि के साथ बंद कीमतों का औसत।

लीड 1: रूपांतरण रेखा और आधार रेखा का औसत, मूल्य की दीर्घकालिक प्रवृत्ति का प्रतिनिधित्व करता है।

लीड 2:120 पर डॉनचियन चैनल का मध्य मान, जो मूल्य की सबसे लंबी अवधि की प्रवृत्ति का प्रतिनिधित्व करता है।

ईएमए 200: 200-दिवसीय सूचकांक चलती औसत, एक बड़ी प्रवृत्ति की दिशा का आकलन करें

जब रूपांतरण लाइन आधार रेखा से गुजरती है, तो यह दर्शाता है कि अल्पकालिक औसत रेखा लंबी अवधि की औसत रेखा से गुजरती है, जो कि गोल्डन फोर्क सिग्नल है, यह दर्शाता है कि कीमत का रुझान मजबूत होने लगा है, और अधिक कर सकते हैं। इस समय यदि कीमत 200 दिन ईएमए से अधिक है, तो यह दर्शाता है कि यह लंबी लाइन में है।

जब रूपांतरण रेखा के नीचे आधार रेखा को पार करता है, तो यह एक मृत-फ़ॉर्क संकेत है, जो बताता है कि मूल्य प्रवृत्ति कमजोर होने लगी है, और स्थिति को बंद करना चाहिए।

कई समानांतर रेखाओं के क्रॉस सिग्नल को एकीकृत करके, मूल्य प्रवृत्ति के टर्निंग पॉइंट को प्रभावी ढंग से निर्धारित किया जा सकता है, जिससे प्रवृत्ति का पालन किया जा सकता है। साथ ही, लंबी-लाइन समानांतर रेखा फ़िल्टर के साथ, अल्पकालिक बाजार में उतार-चढ़ाव के कारण गलत संकेतों से बचा जा सकता है।

श्रेष्ठता विश्लेषण

मल्टीपल एवरेज लाइन का उपयोग करके प्रवृत्ति की दिशा निर्धारित करें, निर्णय की सटीकता में सुधार करें। रूपांतरण लाइन और बेस लाइन का क्रॉसिंग कोर ट्रेडिंग सिग्नल है, और लीड 1 और लीड 2 का बहु-रिक्त संरेखण सिग्नल की विश्वसनीयता को सत्यापित करने के लिए उपयोग किया जाता है।

Lagging Span का उपयोग समर्थन के प्रतिरोध बिंदु की पुष्टि करने के लिए किया जा सकता है, जो प्रवेश के समय को आगे बढ़ाता है।

ईएमए 200 का उपयोग करें और एक बड़ी प्रवृत्ति की दिशा का पता लगाएं ताकि अल्पकालिक समायोजन के कारण गलत ट्रेडिंग से बचा जा सके। केवल जब एक बड़ी प्रवृत्ति ऊपर की ओर हो, तो अधिक संकेत देने पर विचार करें।

पैरामीटर अनुकूलन के माध्यम से, रूपांतरण रेखा और बेंचमार्क रेखा का चक्र संयोजन विभिन्न चक्रों के रुझान रूपांतरण बिंदुओं को पकड़ सकता है।

इस तरह की रणनीतियों को स्पष्ट रूप से समझा जा सकता है, और इसे वास्तविक दुनिया में पुनः पेश किया जा सकता है।

जोखिम विश्लेषण

रूपांतरण लाइन और बेस लाइन के पार होने पर, लीड 1 और लीड 2 के संरेखण पर ध्यान दें ताकि संकेत की पुष्टि की जा सके। यदि संरेखण अनुक्रम असामान्य है, तो यह एक झूठी तोड़फोड़ हो सकती है, और इस समय व्यापार से बचना चाहिए।

बड़े रुझानों को निर्धारित करने के लिए ईएमए 200 जैसे लंबे समय तक चलने वाले संकेतकों के साथ संयोजन करना आवश्यक है, और यदि बड़े रुझान नीचे की ओर हैं, तो कई संकेतों से भी बचें।

यह रणनीति अधिक प्रवृत्ति पर निर्भर करती है, और अस्थिरता में गलत संकेतों के कारण नुकसान का कारण बनती है। जोखिम को नियंत्रित करने के लिए अस्थिरता जैसे संकेतकों के साथ संयोजन करना चाहिए।

पैरामीटर सेटिंग्स को परीक्षण अनुकूलन की आवश्यकता होती है, यदि पैरामीटर गलत तरीके से सेट किए जाते हैं, तो रूपांतरण लाइनें और बेंचमार्क लाइनें अतिसंवेदनशील या धीमी हो जाती हैं, जिसके परिणामस्वरूप पलायन या त्रुटि पत्र होते हैं।

अनुकूलन दिशा

प्रवृत्ति का आकलन करने के लिए अन्य औसत संकेतक जैसे ईएमए 50, ईएमए 100 आदि को जोड़कर परीक्षण किया जा सकता है।

ट्रेडिंग वॉल्यूम संकेतकों के साथ संयोजन में ट्रेंड टर्निंग पॉइंट की पुष्टि की जा सकती है, ताकि ब्रेकडाउन को अमान्य न किया जा सके। उदाहरण के लिए, ब्रेकडाउन के दौरान ट्रेडिंग वॉल्यूम को बढ़ाने की आवश्यकता होती है।

अस्थिरता के संकेतकों जैसे कि एटीआर के साथ संयोजन के रूप में रोक और लाभ लक्ष्य को गतिशील रूप से समायोजित किया जा सकता है। अस्थिरता बढ़ने पर, उचित रूप से रोक को ढीला किया जा सकता है; अस्थिरता कम होने पर, लाभ को लॉक करने के लिए रोक को कस दिया जा सकता है।

अधिक स्थिर ट्रेडिंग सिग्नल प्राप्त करने के लिए ऐतिहासिक डेटा के आधार पर रूपांतरण लाइन और बेंचमार्क लाइन के पैरामीटर संयोजन को अनुकूलित किया जा सकता है।

स्थिति प्रबंधन रणनीतियों को स्थापित किया जा सकता है, जो बड़े रुझानों के दौरान अधिक पदों को बढ़ा सकते हैं, और उतार-चढ़ाव की स्थिति में कम हो सकते हैं।

संक्षेप

पहली नजर में संतुलन रणनीति के माध्यम से कई औसत रेखा सूचक का निर्णय प्रवृत्ति दिशा, प्रवृत्ति रूपांतरण बिंदु में प्रवेश, तो क्रम में के लिए, प्रभावी रूप से पकड़ मध्य लंबी रेखा प्रवृत्ति. एक एकल सूचक की तुलना में, इस रणनीति के जाली संकेतों को फ़िल्टर कर सकते हैं, प्रवेश की सटीकता में सुधार. लेकिन अभी भी पैरामीटर अनुकूलित करने की जरूरत है, और अन्य संकेतकों के साथ पूरक संकेत की विश्वसनीयता सुनिश्चित करने के लिए, जोखिम नियंत्रण. यदि पैरामीटर उचित रूप से सेट है, व्यापार आवृत्ति बहुत अधिक नहीं है, लंबे समय के लिए प्रवृत्ति लहर क्षेत्र को पकड़ कर सकते हैं, अतिरिक्त लाभ प्राप्त करना.

/*backtest

start: 2022-10-18 00:00:00

end: 2023-10-24 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="TK Cross > EMA200 Strat", shorttitle="TK Cross > EMA200 Strat", overlay=true)

ema200 = ema(close, 200)

conversionPeriods = input(20, minval=1, title="Conversion Line Periods"),

basePeriods = input(60, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(120, minval=1, title="Lagging Span 2 Periods"),

displacement = input(30, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

plot(conversionLine, color=#0496ff, title="Conversion Line", linewidth=4)

plot(baseLine, color=#991515, title="Base Line", linewidth=4)

plot(close, offset = -displacement, color=#459915, title="Lagging Span")

p1 = plot(leadLine1, offset = displacement, color=green,

title="Lead 1")

p2 = plot(leadLine2, offset = displacement, color=red,

title="Lead 2")

fill(p1, p2, color = leadLine1 > leadLine2 ? green : red)

plot(ema200, color=purple, linewidth=4)

strategy.initial_capital = 50000

strategy.entry('tkcross', strategy.long, strategy.initial_capital / close, when=conversionLine>baseLine and close > ema200)

strategy.close('tkcross', when=conversionLine<baseLine)