मूविंग एवरेज लॉन्ग और शॉर्ट पावर ब्रेकथ्रू रणनीति

अवलोकन

यह रणनीति औसत रेखा, एटीआर सूचकांक, और ब्रीनिंग बैंड के आधार पर बहु-अंतर निर्णय करती है, और ताकत सूचकांक के संयोजन के साथ एक ब्रेकआउट ट्रेड प्राप्त करती है।

रणनीति सिद्धांत

ब्रिन बैंड में मध्य, ऊपरी और निचले रेखाओं की गणना करें। मध्य रेखाएं क्लोज स्मा औसत रेखाएं हैं, और ऊपरी और निचली रेखाएं मध्य रेखाएं हैं जो सकारात्मक-नकारात्मक stdDev मानक हैं।

त्वरित एटीआर और धीमी एटीआर की गणना करें। त्वरित एटीआर पैरामीटर 20 है, धीमी एटीआर पैरामीटर 50 है।

गणना बल सूचक XFORCE, के रूप में volume*(close-पहले एक close) का संचयी │ XFORCE के फास्ट ईएमए और धीमे ईएमए की गणना │

मल्टीहेड सिग्नल का न्याय करेंः तेज XFORCE पर धीमी गति से XFORCE, और तेज ATR> धीमी गति से ATR, और समापन मूल्य> उद्घाटन मूल्य।

खाली सिर के संकेतों का न्याय करेंः तेज XFORCE धीमी XFORCE के नीचे से गुजरता है, और तेज ATR> धीमी ATR, और समापन मूल्य <प्रारंभिक मूल्य।

जब मल्टीहेड सिग्नल ट्रिगर किया जाता है तो अधिक करें, जब खाली हेड सिग्नल ट्रिगर किया जाता है तो खाली करें।

रणनीति का विश्लेषण

औसत रेखा प्रवृत्ति का आकलन करती है, और ब्रिन बैंड क्रैश बिट्स प्रदान करता है।

एटीआर संकेतक बाजार में उतार-चढ़ाव का आकलन करता है और उतार-चढ़ाव के साथ व्यापार करता है।

शक्ति सूचकांक शक्ति की दिशा निर्धारित करता है, शक्ति को तोड़ने के लिए।

एक बहुआयामी पोर्टफोलियो, अधिक व्यापक निर्णय प्रदान करता है।

नियम स्पष्ट, सरल और समझने में आसान हैं।

रिटर्न अच्छा है, आय स्थिर है।

रणनीतिक जोखिम विश्लेषण

ब्रिन बैंड पर नीचे की रेखा को चौड़ा या संकीर्ण करने से गलत संकेत मिलते हैं।

एटीआर पैरामीटर को गलत तरीके से सेट किया गया है, जिससे बाजार में उतार-चढ़ाव को पकड़ना मुश्किल हो गया है।

हालांकि, इस रिपोर्ट में यह भी कहा गया है कि भारत में मौजूदा स्थिति के बावजूद, भारत में मौजूदा हालात में सुधार नहीं हो रहा है।

बहु-सूचक संयोजन, पैरामीटर समायोजन और भार आवंटन में कठिनाई।

जब कोई सिग्नल को तोड़ता है, तो उसे गलत समझा जाता है।

यह एक बड़ी वापसी हो सकती है, जिसे स्टॉप लॉस द्वारा नियंत्रित किया जा सकता है।

रणनीति अनुकूलन दिशा

विभिन्न चक्रों और स्टॉक विशेषताओं के अनुकूल बुलिन बैंड पैरामीटर का अनुकूलन करना।

एटीआर मापदंडों को अनुकूलित करें और बाजार में उतार-चढ़ाव को बेहतर ढंग से पकड़ें।

MACD जैसे रुझान सूचकांकों को जोड़ें जो रुझान जांच प्रदान करते हैं।

स्टॉप लॉस रणनीति जोड़ें, जैसे कि स्टॉप लॉस कंट्रोल रिट्रीट को ट्रैक करना।

एआई का उपयोग करके रिवर्स सिग्नल का आकलन करने के लिए मशीन लर्निंग एल्गोरिदम जोड़ें।

बहु-चक्र संयोजन, विभिन्न चक्रों का समग्र निर्णय, गलत निर्णय की दर को कम करना

संक्षेप

इस रणनीति में औसत रेखा, एटीआर, ब्रिन बैंड और ताकत संकेतक को एकीकृत किया गया है, जिससे एक पूर्ण ब्रेकआउट ट्रेडिंग सिस्टम का निर्माण किया गया है। पैरामीटर अनुकूलन, प्रवृत्ति निर्णय संकेतक की पुष्टि करने के लिए, स्टॉप-लॉस रणनीति को जोड़ने और एआई निर्णय को जोड़ने के माध्यम से रणनीति की स्थिरता और रिटर्न स्तर को और बढ़ाया जा सकता है। लेकिन कोई भी रणनीति सही नहीं हो सकती है।

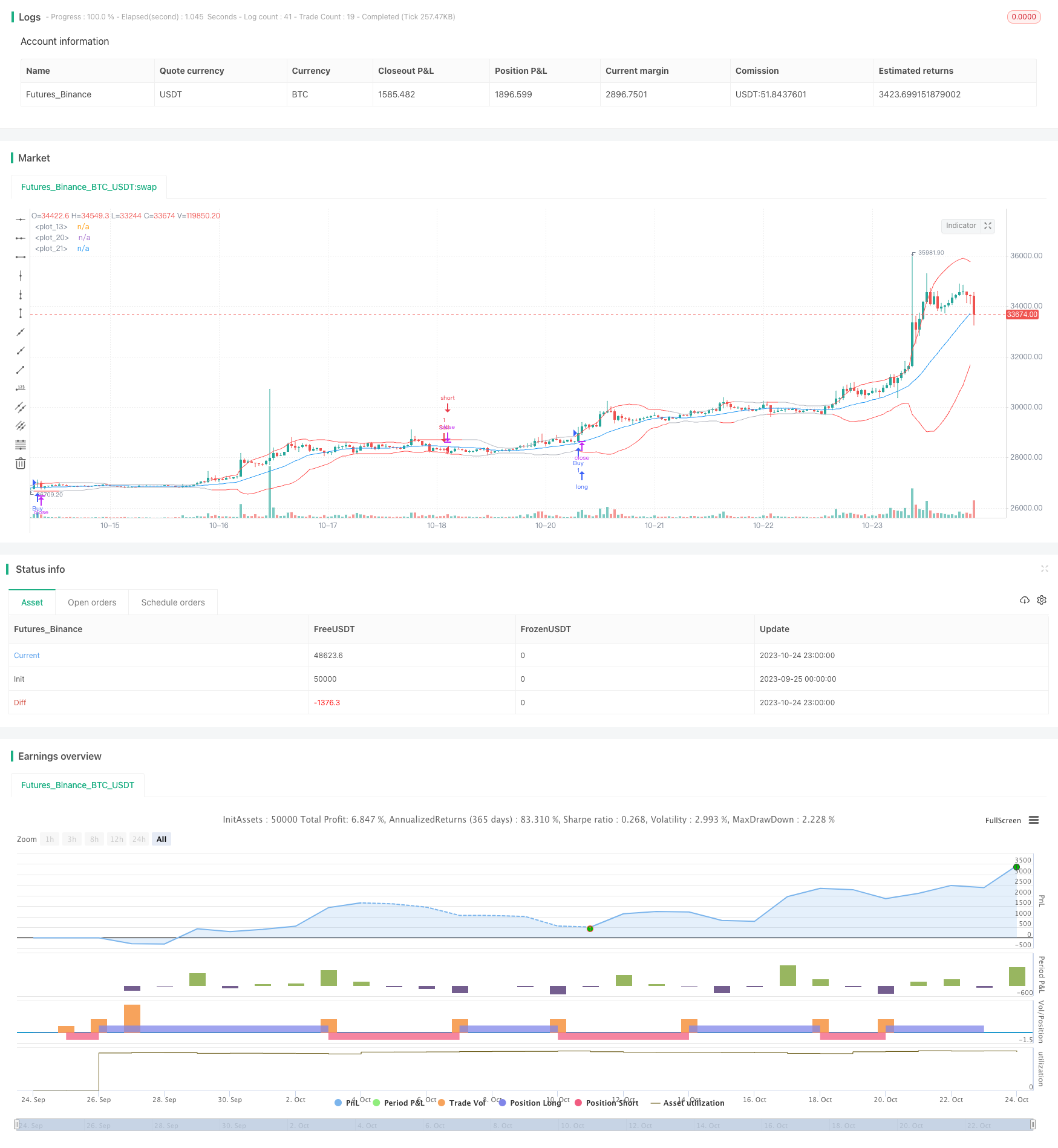

/*backtest

start: 2023-09-25 00:00:00

end: 2023-10-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("yuthavithi volatility based force trade scalper strategy", overlay=true)

fast = input(3, minval= 1, title="Fast")

slow = input(20, minval = 1, title = "Slow")

atrFast = input(20, minval = 1, title = "ATR Fast")

atrSlow = input(50, minval = 1, title = "ATR Slow")

len = input(20, minval=1, title="Length")

multiplier = input(2, minval=1, title="multiplier")

src = input(close, title="Source")

bbMid = sma(src, len)

plot(bbMid, color=blue)

atrFastVal = atr(atrFast)

atrSlowVal = atr(atrSlow)

stdOut = stdev(close, len)

bbUpper = bbMid + stdOut * multiplier

bbLower = bbMid - stdOut * multiplier

plot(bbUpper, color = (atrFastVal > atrSlowVal ? red : silver))

plot(bbLower, color = (atrFastVal > atrSlowVal ? red : silver))

force = volume * (close - nz(close[1]))

xforce = cum(force)

xforceFast = ema(xforce, fast)

xforceSlow = ema(xforce, slow)

bearish = ((xforceFast < xforceSlow) and (atrFastVal > atrSlowVal)) and ((xforceFast[1] > xforceSlow[1]) or (atrFastVal[1] < atrSlowVal[1])) and (close < open)

bullish = ((xforceFast > xforceSlow) and (atrFastVal > atrSlowVal)) and ((xforceFast[1] < xforceSlow[1]) or (atrFastVal[1] < atrSlowVal[1])) and (close > open)

if (bullish)

strategy.entry("Buy", strategy.long)

if (bearish)

strategy.entry("Sell", strategy.short)