गति प्रवृत्ति अनुसरण रणनीति

अवलोकन

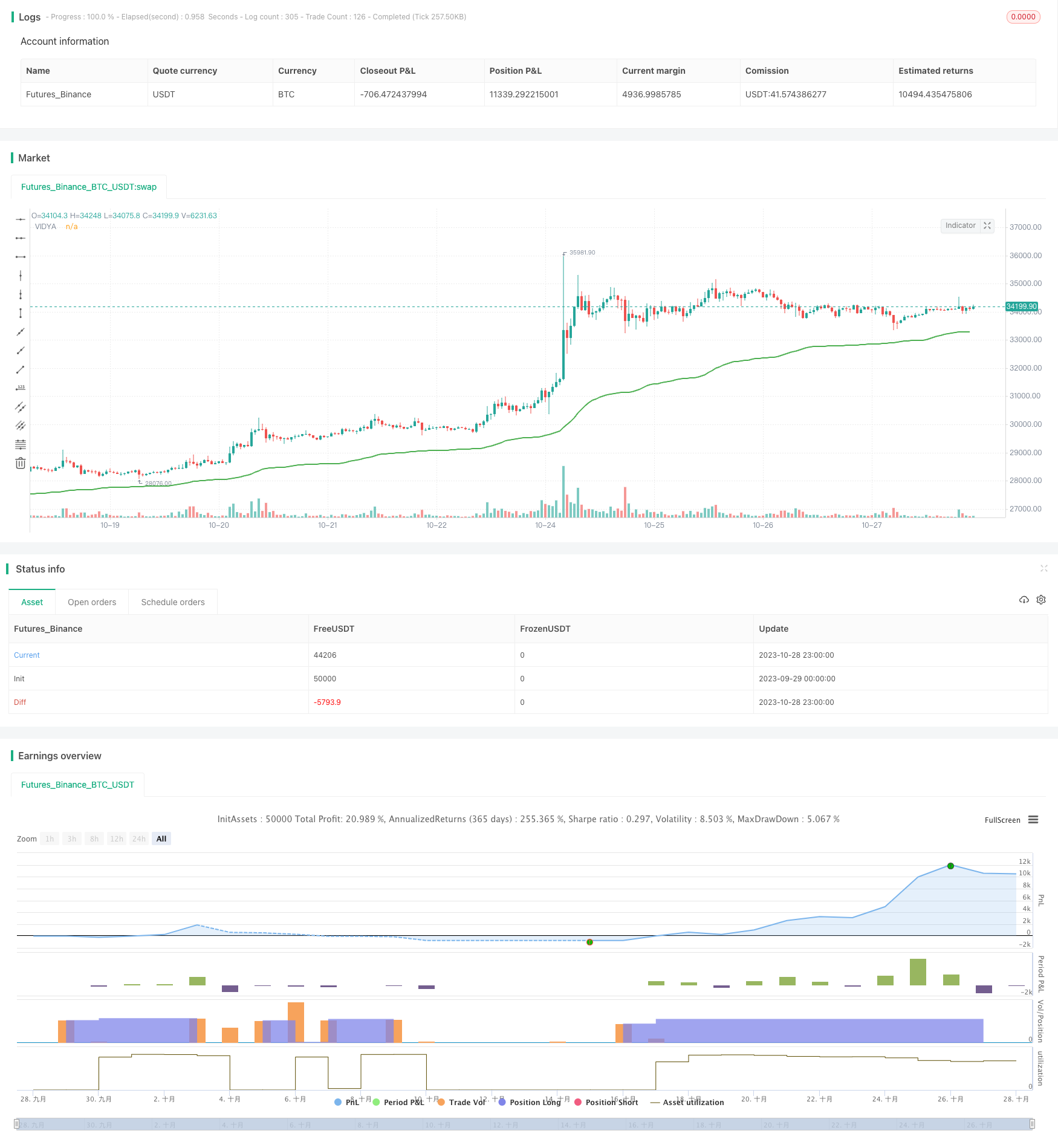

यह रणनीति क्रिप्टोक्यूरेंसी बाजार में रुझान की दिशा की पहचान करने के लिए विडिया (वैरिएबल इंडेक्स मूविंग एवरेज) सूचक का उपयोग करती है और रुझान के आधार पर व्यापार करती है। यह एक मात्रात्मक तकनीकी ट्रेडिंग रणनीति है।

रणनीति सिद्धांत

इस रणनीति में सबसे पहले विडया सूचक की गणना की जाती है। विडया सूचक मूल्य परिवर्तन की गतिशीलता पर आधारित होता है, जिससे रुझान में बदलाव के लिए तेजी से प्रतिक्रिया दी जा सकती है। विशेष रूप से, यह चान्डे मोमेंटम ऑसिलेटर (CMO) और सरल चलती औसत (SMA) को जोड़ता है। CMO मूल्य में उतार-चढ़ाव और उतार-चढ़ाव के बीच के अंतर को मापता है, जिससे रुझान की ताकत का आकलन किया जा सकता है।

विडिया की गणना करने के बाद, रणनीति ने प्रवृत्ति की दिशा को इसके वक्र की दिशा के आधार पर निर्धारित किया। जब विडिया बढ़ता है, तो अधिक करें; जब विडिया गिरता है, तो बराबरी करें।

श्रेष्ठता विश्लेषण

VIDYA सूचकांक तेजी से प्रतिक्रिया करता है और एसएमए जैसे पारंपरिक संकेतकों की तुलना में रुझान में बदलाव को जल्दी पकड़ने में सक्षम है।

प्रवृत्ति की ताकत और प्रवृत्ति की दिशा के साथ संयुक्त, यह मजबूत और कमजोर प्रवृत्तियों को अलग करने के लिए प्रभावी है, और बाजार में उतार-चढ़ाव के झूठे रुझानों से भ्रामक होने से बचा जाता है।

केवल एक विडया सूचकांक के आधार पर निर्णय लेने से रणनीति की सादगी प्राप्त होती है।

लंबी अवधि के रुझानों को ट्रैक करने के लिए लंबी अवधि के विडया सेटिंग्स का उपयोग करें, जो प्रमुख रुझानों की दिशा को समझने में मदद करता है।

रणनीतिक प्रतिक्रिया अच्छी है और सकारात्मक परिणाम की उम्मीद है।

जोखिम विश्लेषण

VIDYA को बाजार की घटनाओं पर प्रतिक्रिया करने में देरी हो सकती है, जिससे वह तुरंत शॉर्ट-ट्रेडिंग अवसरों को पकड़ने में असमर्थ हो सकता है।

लंबी अवधि के विडया सेटिंग्स अल्पकालिक रुझान परिवर्तनों के प्रति संवेदनशील नहीं हैं और मध्य में एक बड़ी वापसी हो सकती है।

एक शुद्ध प्रवृत्ति ट्रैकिंग रणनीति, जो अस्थिरता में खराब प्रदर्शन करती है। अतिरिक्त फ़िल्टरिंग शर्तों के साथ संयोजन में प्रदर्शन को बढ़ाया जा सकता है।

रिटर्न्स डेटा अपर्याप्त है और रणनीति की स्थिरता को पूरी तरह से सत्यापित नहीं किया जा सकता है। वास्तविक लेनदेन में, पैरामीटर को बार-बार अनुकूलन परीक्षण की आवश्यकता होती है।

क्रिप्टोक्यूरेंसी बाजार में भारी उतार-चढ़ाव, सावधानीपूर्वक स्थिति के आकार और स्टॉप-लॉस की शर्तों को नियंत्रित करना, सख्त जोखिम प्रबंधन।

अनुकूलन दिशा

प्रवृत्ति में परिवर्तन की पहचान के लिए संवेदनशीलता बढ़ाने के लिए मूल्य-वर्धित या अस्थिरता सूचकांक का परीक्षण करें।

वीडियो को अन्य रुझान संकेतकों के साथ संयोजन में परीक्षण किया गया, जिससे संकेतक समूह प्रभाव उत्पन्न हुआ।

स्टॉप लॉस रणनीति को अनुकूलित करें और रुझान में बदलाव होने पर जल्द से जल्द स्टॉप करें।

स्थिति प्रबंधन रणनीति का अनुकूलन करें, बाजार की स्थिति के अनुसार स्थिति को गतिशील रूप से समायोजित करें।

विभिन्न क्रिप्टोक्यूरेंसी किस्मों और चक्रों के पैरामीटर के तहत स्थिरता का परीक्षण करना।

संक्षेप

कुल मिलाकर, यह एक मात्रात्मक प्रवृत्ति ट्रैकिंग रणनीति है। यह प्रवृत्ति की दिशा का आकलन करने के लिए VIDYA संकेतकों का उपयोग करता है, जो क्रिप्टोक्यूरेंसी के दीर्घकालिक प्रवृत्ति को सरल और प्रभावी ढंग से पकड़ता है। हालांकि, कुछ सीमाएं हैं, जिन्हें रोकथाम, स्थिति प्रबंधन आदि के लिए आगे अनुकूलन की आवश्यकता है, ताकि रणनीति को अधिक स्थिर और व्यावहारिक बनाया जा सके। कुल मिलाकर, यह क्रिप्टोक्यूरेंसी प्रवृत्ति रणनीति के निर्माण के लिए एक बुनियादी ढांचा और विचार प्रदान करता है, लेकिन वास्तविक अनुप्रयोग में सावधानीपूर्वक मूल्यांकन की आवश्यकता है।

/*backtest

start: 2023-09-29 00:00:00

end: 2023-10-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// @version=5

// Author = TradeAutomation

strategy(title="VIDYA Trend Strategy", shorttitle="VIDYA Trend Strategy", process_orders_on_close=true, overlay=true, pyramiding=25, commission_type=strategy.commission.percent, commission_value=.075, slippage = 1, initial_capital = 1000000, default_qty_type=strategy.percent_of_equity, default_qty_value=4)

// Backtest Date Range Inputs //

StartTime = input(defval=timestamp('01 Jan 2000 08:00'), group="Date Range", title='Start Time')

EndTime = input(defval=timestamp('01 Jan 2099 00:00'), group="Date Range", title='End Time')

InDateRange = true

// Strategy Inputs //

len = input.int(title="VIDYA Length", defval=50, step=5,group="Trend Settings")

src = input.source(title="VIDYA Price Source",defval=ohlc4, group="Trend Settings")

// VIDYA Calculations //

valpha=2/(len+1)

vud1=src>src[1] ? src-src[1] : 0

vdd1=src<src[1] ? src[1]-src : 0

vUD=math.sum(vud1,9)

vDD=math.sum(vdd1,9)

vCMO=nz((vUD-vDD)/(vUD+vDD))

var VIDYA = 0.0

VIDYA := na(VIDYA[1]) ? ta.sma(src, len) : nz(valpha*math.abs(vCMO)*src)+(1-valpha*math.abs(vCMO))*nz(VIDYA[1])

plot(VIDYA, title="VIDYA",color=(VIDYA > VIDYA[1]) ? color.green : (VIDYA<VIDYA[1]) ? color.red : (VIDYA==VIDYA[1]) ? color.gray : color.black, linewidth=2)

// Entry & Exit Signals //

if (InDateRange)

strategy.entry("Long", strategy.long, when = VIDYA>VIDYA[1])

strategy.close("Long", when = VIDYA<VIDYA[1])

if (not InDateRange)

strategy.close_all()