बीबी डबल लॉन्ग-शॉर्ट ट्रेडिंग रणनीति

अवलोकन

डबल मल्टी हेड ट्रेडिंग रणनीति एक द्वि-दिशात्मक ट्रेडिंग रणनीति है जो बुरिन बैंड का उपयोग करती है। यह बुरिन के मध्य-रेल, अपर-रेल और डाउन-रेल को जोड़ती है, जिससे बहु-हेड द्वि-दिशात्मक ओपनिंग और पोजीशन की प्राप्ति होती है। जब कीमत अपर-रेल को छूती है, तो खाली-हेड पोजीशन खोलें, जब यह डाउन-रेल को छूती है, तो मल्टी हेड पोजीशन खोलें, और स्टॉप-लॉस और स्टॉप-स्टॉप कीमतों को सेट करें। रणनीति सरल और आसान है, जो बाजार के प्रमुख रुझानों को पकड़ने में सक्षम है।

सिद्धांत विश्लेषण

यह रणनीति मुख्य रूप से ब्रिन बैंड के सिद्धांत पर आधारित है। ब्रिन बैंड मध्य रेल, ऊपरी रेल और निचले रेल से बना है, जो कीमतों की चलती प्रवृत्ति का प्रतिनिधित्व करता है। मध्य रेल एन-दिन की चलती औसत है, ऊपरी रेल मध्य रेल + k गुना मानक अंतर है, और निचले रेल मध्य रेल-k गुना मानक अंतर है। जब कीमत ऊपर की ओर बढ़ जाती है, तो यह दर्शाता है कि बाजार ओवरबॉट स्थिति में है, और एक खाली स्थिति खोलने पर विचार करना चाहिए; जब कीमत नीचे की ओर गिरती है, तो यह दर्शाता है कि बाजार ओवरबॉट स्थिति में है, और एक मल्टीहेड स्थिति खोलने पर विचार करना चाहिए।

विशेष रूप से, रणनीति पहले बुलिंग के मध्य, ऊपरी और निचले रेल की गणना करती है। फिर यह निर्धारित करती है कि क्या कीमत ऊपर की पटरी को छूती है, यदि छूती है, तो खाली स्थिति खोलें; यह निर्धारित करने के लिए कि क्या कीमत नीचे की पटरी को छूती है, यदि छूती है, तो मल्टीहेड स्थिति खोलें। स्थिति खोलने के बाद, एक स्टॉप और स्टॉप मूल्य भी सेट किया जाता है। उदाहरण के लिए, अधिक स्थिति खोलने के बाद, स्टॉप मूल्य को स्थिति खोलने की कीमत के लिए एक निश्चित अनुपात में घटा दिया जाता है, स्टॉप मूल्य को स्थिति खोलने की कीमत के लिए एक निश्चित अनुपात में जोड़ा जाता है। अंत में, रणनीति ने भी स्पष्ट स्थिति की शर्तों को परिभाषित किया है, जिसमें स्टॉप लॉस, स्टॉप बंप और बुलिंग बैंड में फिर से प्रवेश करने की शर्तें शामिल हैं।

पूरी रणनीति ने बुरिन बैंड की विशेषता का पूरा उपयोग किया है, जो बाजार के ओवरबॉय और ओवरसोल को दर्शाता है, और अधिक सटीक मल्टीहेड ट्रेडिंग को प्राप्त करता है। जब बाजार विभिन्न चरणों में होता है, तो बुरिन बैंड संकेतक के माध्यम से वर्तमान प्रवृत्ति का आकलन किया जा सकता है, जिससे संबंधित ट्रेडिंग रणनीति अपनाई जा सके।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

प्रवृत्ति को पकड़ने के लिए, ब्रिन बैंड प्रमुख प्रवृत्ति दिशाओं की पहचान कर सकता है और समय पर प्रवृत्ति को पकड़ने के लिए स्थिति खोल सकता है।

द्वि-दिशात्मक लेन-देन, एक ही समय में बहु-दिशात्मक और शून्य-दिशात्मक लेन-देन किया जा सकता है, एक-दिशात्मक दिशाओं तक सीमित नहीं है।

जोखिम नियंत्रण, स्टॉप लॉस और स्टॉप रोल सुनिश्चित करें कि प्रत्येक लेनदेन में स्टॉप लॉस उपाय हैं।

यह स्पष्ट है, और ब्रींग बैंड के आधार पर, रणनीति के नियम सीधे समझने में आसान हैं।

अनुकूलन के लिए आसान, आप अपनी रणनीति को अनुकूलित कर सकते हैं जैसे कि चक्र की लंबाई, मानक विचलन गुणांक आदि।

विभिन्न बाजारों के लिए लागू, स्टॉक, विदेशी मुद्रा, क्रिप्टोकरेंसी आदि के लिए लागू।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

इस प्रकार, यदि कोई व्यक्ति किसी भी तरह से अपने व्यापार को बंद कर देता है, तो वह अपने व्यापार को बंद कर सकता है।

स्टॉप लॉस को तोड़ने का जोखिम है, स्टॉप लॉस को तोड़ने की संभावना है जब बाजार में तेजी से बदलाव होता है।

रणनीतियों के अति-अनुकूलन के जोखिम, अति-अनुकूलन रणनीतियों के अति-अनुकूलन के कारण हो सकता है।

ट्रेडिंग की आवृत्ति बहुत अधिक जोखिम है, ब्रिन बैंड में उतार-चढ़ाव के साथ बहुत अधिक ट्रेडिंग होगी।

स्थान पर रहने का जोखिम, केवल बुरिन बैंड पर निर्भर रहने से समय से पहले बाहर निकलने का खतरा होता है।

समाधान के लिएः

प्रवृत्ति सूचकांकों के साथ, यह निर्धारित करें कि क्या बुरीन बैंड विफल होने के बाद रणनीति को समय पर बंद कर दिया गया था।

मोबाइल स्टॉप का उपयोग करके स्टॉप को मूल्य ट्रैक करने के लिए

मल्टी-मार्केट मल्टी-टाइम-फ्रेम रिटर्न्स, ओवर-ऑप्टिमाइज़ेशन को रोकने के लिए

व्यापारिक आवृत्ति को कम करने के लिए ब्रिन बैंड में उतार-चढ़ाव को उचित रूप से कम करें।

नए आउटफील्ड संकेतक, जैसे कि MACD, बुरीन बैंड संकेतों की पुष्टि करते हैं।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

ब्रिन बैंड पैरामीटर को समायोजित करना, जैसे कि विभिन्न चक्रों के साथ मेल खाने के लिए चक्र पैरामीटर को समायोजित करना, बाजार में उतार-चढ़ाव के लिए मानक विचलन गुणांक को समायोजित करना।

प्रवृत्ति फ़िल्टरिंग को जोड़ें, जो प्रवृत्ति को चलती औसत जैसे संकेतकों के साथ जोड़ती है, और बुरिन के गलत संकेतों से बचती है जब कोई स्पष्ट प्रवृत्ति नहीं होती है।

ऑप्टिमाइज़ेशन स्टॉप-लॉस रणनीतियाँ, जैसे कि स्टॉप-लॉस को कीमत के करीब ले जाने के लिए स्टॉप-लॉस को स्थानांतरित करना, या एटीआर के आधार पर स्टॉप-लॉस की सीमा को सेट करना।

प्रवेश फ़िल्टर जोड़ें, जैसे कि बुरिन बैंड में समापन मूल्य का टूटना, ताकि बुरिन बैंड सूचक के मध्य में झूठे टूटने से बचा जा सके।

मशीन लर्निंग तकनीक का उपयोग करके स्वचालित रूप से पैरामीटर का अनुकूलन करें, पैरामीटर के बुद्धिमान समायोजन को लागू करें।

आउटफीट इंडिकेटर को जोड़ना, जैसे कि MACD जैसे इंडिकेटरों का एक आउटफीट इंडिकेटर जो कि ब्रीनिंग बैंड सिग्नल के लिए सहायक है।

संक्षेप

बीबी डबल मल्टी हेड ट्रेडिंग रणनीति समग्र रूप से एक बहुत ही विशिष्ट और व्यावहारिक ब्रिलिन बैंड रणनीति है। यह बाजार की प्रवृत्ति को पकड़ने के लिए ब्रिलिन बैंड सूचकांक का उपयोग करता है और जोखिम को नियंत्रित करने के लिए स्टॉपलॉस सेट करता है। इस रणनीति में ट्रेंड कैप्चर, द्विपक्षीय ट्रेडिंग, जोखिम नियंत्रण के फायदे हैं, लेकिन ब्रिलिन बैंड की विफलता जैसी समस्याएं भी हैं। हम रणनीति की प्रभावशीलता को बढ़ाने के लिए ब्रिलिन बैंड पैरामीटर को समायोजित कर सकते हैं, प्रवृत्ति फ़िल्टर को बढ़ा सकते हैं, स्टॉपलॉस रणनीति को अनुकूलित कर सकते हैं। इस रणनीति में बहुत मजबूत व्यावहारिकता और विकास की क्षमता है, यह एक अनुशंसित सरल और व्यावहारिक व्यापार रणनीति है।

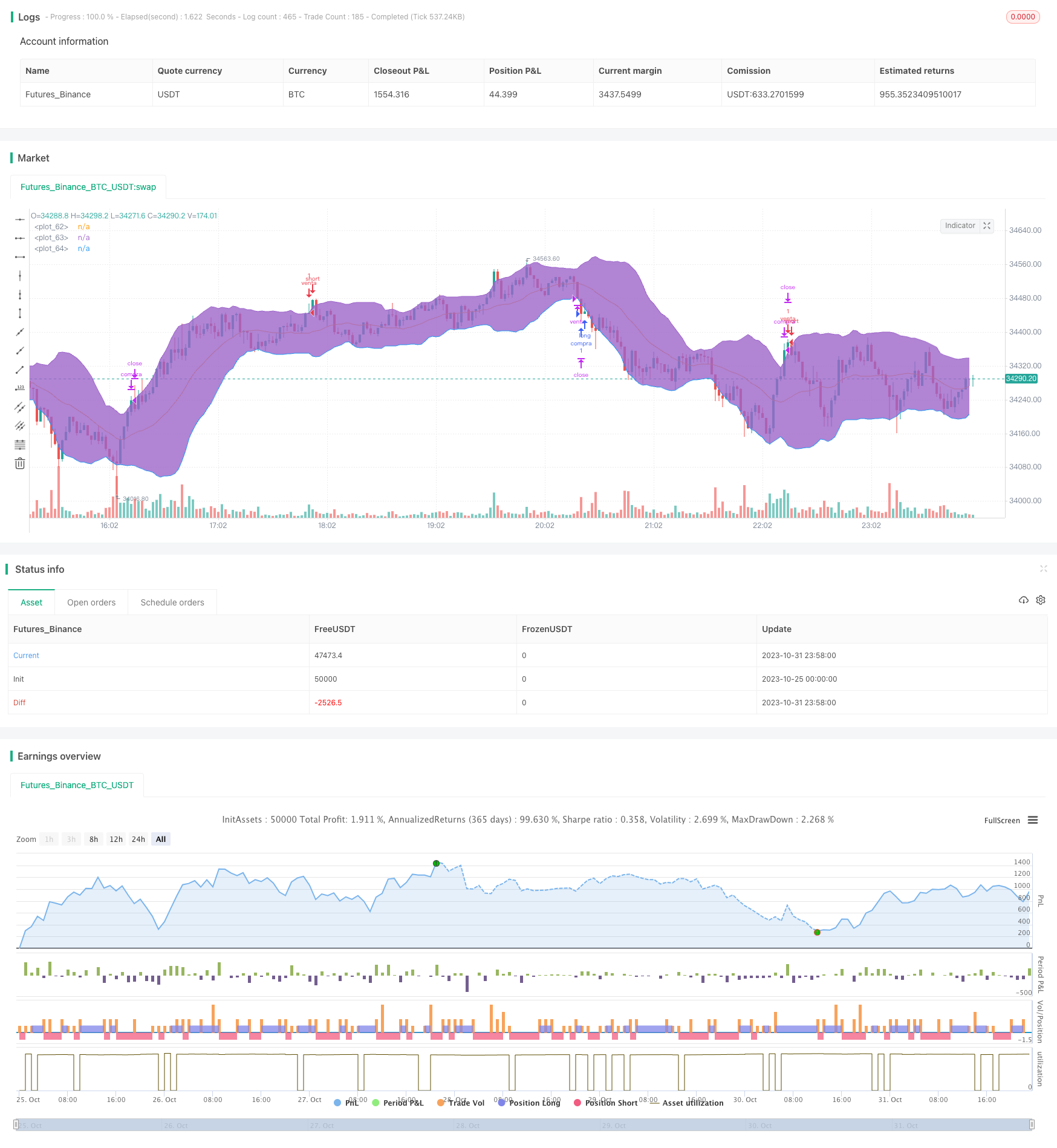

/*backtest

start: 2023-10-25 00:00:00

end: 2023-11-01 00:00:00

period: 2m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © samuelkanneman

//@version=5

strategy('MI_BB ', overlay=true)

// i_startTime = input.time(title='Start Date Filter', defval=timestamp('01 Nov 2020 13:30 +0000'), tooltip='Date & time to begin trading from')

// i_endTime = input.time(title='End Date Filter', defval=timestamp('1 Nov 2022 19:30 +0000'), tooltip='Date & time to stop trading')

dateFilter = true

longitud = input(20, title='Longitud')

Desv = input.float(2.0, title='Desvio estandar', step=0.1)

fuente = input(close, title='Fuente')

TakeP = input.float(5.0, title='Take Profit', step=0.1)

StopL = input.float(1.0, title='Stop Loss', step=0.1)

var SL = 0.0

var TP = 0.0

[banda_central, banda_sup, banda_inf] = ta.bb(fuente, longitud, Desv)

comprado = strategy.position_size > 0

vendido = strategy.position_size < 0

if not vendido and not comprado and dateFilter

// Short

if close >= banda_sup

//cantidad= (strategy.equity/close)

strategy.entry('venta', strategy.short)

SL := close * (1 + StopL / 100)

TP := close*(1-TakeP/100)

//Long

else if close <= banda_inf

//cantidad= (strategy.equity/close)

strategy.entry('compra', strategy.long)

SL := close * (1 - StopL / 100)

TP := close*(1+TakeP/100)

//cierrres short

if close <= TP and vendido

strategy.close ("venta" , comment="Salto TP")

if close <= banda_inf and vendido

strategy.close ("venta" , comment="Banda Inferior")

if close >= SL and vendido

strategy.close ("venta" , comment="Salto SL")

//cierre long

if close >= TP and comprado

strategy.close ("compra" , comment="Salto TP")

if close >= banda_sup and comprado

strategy.close ("compra" , comment="Banda Superior")

if close <= SL and comprado

strategy.close ("compra" , comment="Salto SL")

p1 = plot(banda_central)

p2 = plot(banda_sup)

p3 = plot(banda_inf)

fill(p2, p3, transp=90)