सापेक्ष शक्ति सूचकांक (आरएसआई) रणनीति

अवलोकन

RSI रणनीति एक रणनीति है जो अपेक्षाकृत मजबूत RSI के आधार पर व्यापार करती है। यह रणनीति RSI के ओवरबॉट और ओवरसोल्ड क्षेत्रों का उपयोग बाजार में ओवरबॉट और ओवरसोल्ड स्थिति का आकलन करने के लिए करती है, ताकि कीमतों के पलटाव के अवसरों को पकड़ सके। जब RSI ओवरसोल्ड क्षेत्र में प्रवेश करता है, तो ओवरसोल्ड क्षेत्र में प्रवेश करने पर खाली हो जाता है, ताकि कीमतों को एक चरम से औसत स्तर पर वापस लाने के अवसरों को पकड़ने के लिए।

रणनीति सिद्धांत

आरएसआई रणनीति का केंद्रीय तर्क आरएसआई सूचक की गणना सिद्धांत पर आधारित है। आरएसआई सूचक एक तकनीकी विश्लेषण उपकरण है जो एक अवधि में औसत समापन वृद्धि और औसत समापन गिरावट की तुलना करके प्रतिभूति की कीमतों की ताकत और कमजोरी को मापता है। इसकी गणना सूत्र हैः

RSI = 100 - (100 / (1 + RS))

इसमें, आरएस = हाल के n दिनों में औसत समापन वृद्धि / हाल के n दिनों में औसत समापन गिरावट

सूत्र के अनुसार, आरएसआई मूल्य 0 और 100 के बीच स्थिर रहता है। जब प्रतिभूति की कीमतें बढ़ती रहती हैं, तो औसत समापन वृद्धि औसत समापन गिरावट से काफी अधिक होती है, तो आरएसआई 100 के करीब होगी; जब प्रतिभूति की कीमतें गिरती रहती हैं, तो औसत समापन गिरावट औसत समापन वृद्धि से कहीं अधिक होती है, तो आरएसआई 0 के करीब होगी।

आरएसआई रणनीति के आधार पर अनुभव का नियम यह है कि जब आरएसआई ओवरसोल्ड क्षेत्र में प्रवेश करता है (सामान्य रूप से 30 से कम माना जाता है), तो यह दर्शाता है कि प्रतिभूति को ओवरसोल्ड किया जा सकता है, और जब आरएसआई ओवरबॉय क्षेत्र में प्रवेश करता है (सामान्य रूप से 70 से अधिक माना जाता है), तो यह दर्शाता है कि प्रतिभूति को ओवरबॉय किया जा सकता है। इस प्रकार, दो चरम सीमाओं के बीच बार-बार व्यापार करके, प्रतिभूति की कीमतों को एक चरम सीमा से औसत पर लौटने के अवसरों को पकड़ना संभव है।

विशेष रूप से, रणनीति कोड RSI के ओवरसोल्ड और ओवरबॉट सीमा को निर्धारित करने के लिए RSI के लिए ओवरसोल्ड और ओवरबॉट सीमा को निर्धारित करने के लिए RSI के लिए गणना चक्र को निर्धारित करता है। वर्तमान RSI मूल्य और सीमा के संबंध के आधार पर निर्णय लेने के लिए अधिक से अधिक शॉर्टकट सिग्नल। साथ ही ट्रेडिंग दिशा को नियंत्रित करने के लिए रिवर्स पैरामीटर भी सेट किया गया है।

रणनीतिक लाभ

आरएसआई रणनीति का सबसे बड़ा लाभ सरलता और उपयोग में आसानी है। आरएसआई एक बहुत ही सामान्य तकनीकी संकेतक है, अधिकांश ट्रेडिंग सॉफ़्टवेयर में आरएसआई फ़ंक्शन अंतर्निहित है। यह रणनीति सीधे आरएसआई संकेतक को ट्रेडिंग सिग्नल निर्णय के लिए कॉल करती है, जटिल गणितीय गणना और मॉडल की आवश्यकता नहीं होती है, यह समझने और उपयोग करने के लिए काफी आसान है।

एक और लाभ पैरामीटर सेटिंग की लचीलापन है। रणनीति को अनुकूलित आरएसआई गणना चक्र और ओवरबॉट ओवरबॉट थ्रेशोल्ड की अनुमति देता है, जो विभिन्न बाजारों के अनुसार पैरामीटर को समायोजित कर सकता है, जो बाजार में बदलाव के लिए बेहतर है। इसके अलावा, रिवर्स ट्रेडिंग सेटिंग रणनीति की लचीलापन को भी बढ़ाता है।

आरएसआई रणनीति भी उच्च जीत की दर है. चूंकि यह ओवरबॉय और ओवरसोल्ड घटनाओं को ट्रैक करता है जो ट्रेडिंग सिग्नल बनाते हैं, इसलिए यह सुनिश्चित करने के लिए कि बाजार में प्रवेश करते समय एक प्रवृत्ति है, यह प्रभावी रूप से वक्रता और वक्रता के समापन चरण के पहले झूठे संकेतों को फ़िल्टर कर सकता है। यह आरएसआई रणनीति को ट्रेंडिंग घटनाओं में बेहतर रिटर्न प्राप्त करने में सक्षम बनाता है।

रणनीतिक जोखिम

आरएसआई रणनीति का प्राथमिक जोखिम झूठे संकेतों को उत्पन्न करने में आसान है। जब कीमतों में अल्पकालिक समायोजन होता है, लेकिन कोई प्रवृत्ति उलट नहीं होती है, तो आरएसआई अस्थायी रूप से ओवरबॉय ओवरसोल्ड क्षेत्र में प्रवेश कर सकता है और गलत संकेत देता है। यदि व्यापारी इस तरह के संकेतों का पालन करते हैं, तो स्टॉप लॉस का कारण बन सकता है।

एक अन्य जोखिम यह है कि आरएसआई के पीछे हट गया है। कीमतों में उतार-चढ़ाव एक नई प्रवृत्ति का गठन किया जा सकता है, लेकिन आरएसआई संकेतक अभी भी पिछले ओवरबॉय ओवरसोल्ड क्षेत्र में रहता है, और इस समय उत्पन्न संकेत गलत है। यदि इस समय आरएसआई संकेतों का पालन करना जारी है, तो यह स्थिति की विफलता का कारण बन सकता है।

इसके अलावा, केवल आरएसआई के एकल संकेतक पर भरोसा करने के लिए मूल्य आंदोलन और बड़े बाजार के वातावरण को नजरअंदाज करने के लिए कुछ अंधाधुंधता है, जो रणनीति के लिए प्रणालीगत जोखिम को बढ़ाएगा। एक बार जब आंदोलन एक तर्कहीन चरण में प्रवेश करता है, तो केवल आरएसआई संकेतों का सामना करना मुश्किल होगा।

रणनीति अनुकूलन दिशा

RSI रणनीतियों को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

अन्य संकेतकों जैसे MACD, ब्रिन बैंड आदि के साथ फ़िल्टर सिग्नल, झूठे सिग्नल से बचने के लिए

एकल नुकसान से बचने के लिए नुकसान की रोकथाम को बढ़ाएं

बड़े बाजार के रुझान और बाजार की स्थिति के आधार पर पैरामीटर को समायोजित करना, जैसे कि बुल मार्केट के दौरान ओवरबॉय लाइन को बढ़ाना, और बियर मार्केट के दौरान ओवरसोल लाइन को कम करना

ट्रेडिंग समय का अनुकूलन करें, महत्वपूर्ण समाचार घटनाओं से बचें और केवल जब रुझान स्पष्ट हो तो व्यापार करें

प्रवृत्ति में वृद्धि के दौरान स्थिति को बढ़ाने और प्रवृत्ति का लाभ उठाने का प्रयास करें

प्रतीक्षा अवधि सेट करें ताकि आरएसआई ओवरबॉट ओवरसोल्ड क्षेत्र से बाहर निकलने से बच सके

धन प्रबंधन रणनीतियों को बढ़ाएं, जैसे कि स्थिर लेनदेन की मात्रा, स्थिति आकार को नियंत्रित करना, आदि।

संक्षेप

आरएसआई रणनीति एक बहुत ही विशिष्ट ओवरबॉय ओवरसोल घटनाओं को ट्रैक करने के लिए रिवर्स रणनीति है। यह सरल, व्यावहारिक, पैरामीटर समायोज्य है, जो स्पष्ट रूप से ओवरबॉय ओवरसोल के रुझान की स्थिति में बेहतर रिटर्न प्राप्त कर सकता है। लेकिन कुछ प्रणालीगत जोखिम भी हैं, जिन्हें अन्य संकेतकों के साथ अनुकूलित करने की आवश्यकता है, और रोकथाम को नियंत्रित करने और धन प्रबंधन को मजबूत करने की आवश्यकता है। यदि उचित रूप से उपयोग किया जाता है, तो आरएसआई रणनीति एक प्रभावी उपकरण बन सकती है।

/*backtest

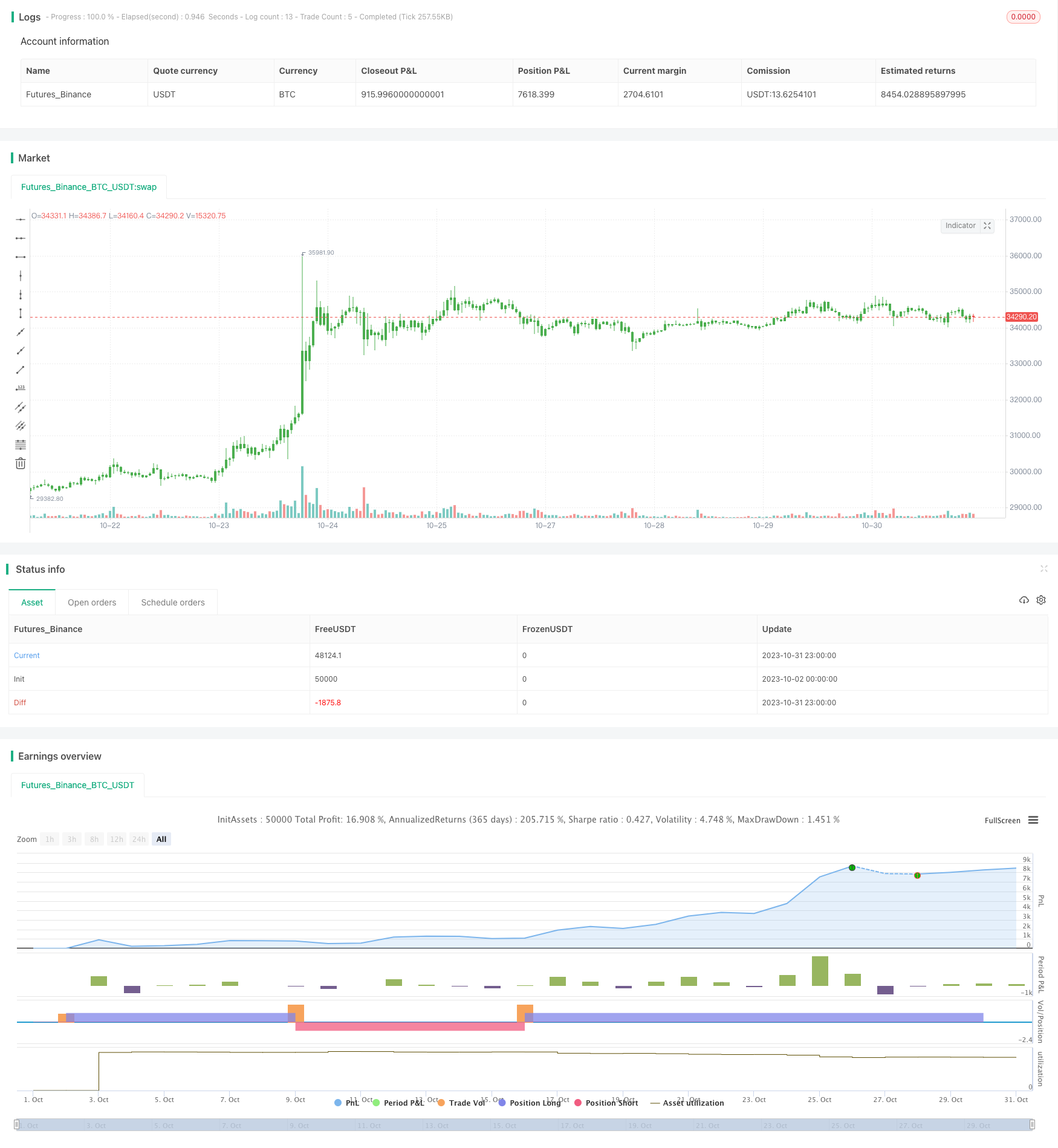

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 10/01/2017

// The RSI is a very popular indicator that follows price activity.

// It calculates an average of the positive net changes, and an average

// of the negative net changes in the most recent bars, and it determines

// the ratio between these averages. The result is expressed as a number

// between 0 and 100. Commonly it is said that if the RSI has a low value,

// for example 30 or under, the symbol is oversold. And if the RSI has a

// high value, 70 for example, the symbol is overbought.

//

// You can change long to short in the Input Settings

// Please, use it only for learning or paper trading. Do not for real trading.

////////////////////////////////////////////////////////////

strategy(title="Strategy RSI", shorttitle="Strategy RSI", overlay = true )

Length = input(12, minval=1)

Oversold = input(30, minval=1)

Overbought = input(70, minval=1)

reverse = input(false, title="Trade reverse")

xRSI = rsi(close, Length)

pos = iff(xRSI > Overbought, 1,

iff(xRSI < Oversold, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )