दोहरी शक्ति संकेतक रणनीति

अवलोकन

इस रणनीति में दो ताकत संकेतकों का उपयोग किया जाता है, जो कि चलती औसत संकेतक (एमएसीडी) और सापेक्ष रूप से कमजोर सूचकांक (आरएसआई) है, जो शेयर की कीमतों में उलटफेर के अवसरों को पकड़ने के लिए खरीद और बिक्री की शर्तें निर्धारित करता है।

रणनीति सिद्धांत

एमएसीडी सूचक की गणना करें, जिसमें फास्ट लाइन, धीमी लाइन और सिग्नल लाइन शामिल हैं। फास्ट लाइन और धीमी लाइन क्रॉसिंग एक खरीद और बिक्री संकेत है।

आरएसआई सूचकांक की गणना करें, ओवरबॉट और ओवरबॉट क्षेत्र की सीमा निर्धारित करें। आरएसआई सूचकांक ओवरबॉट और ओवरबॉट की स्थिति का आकलन कर सकता है।

MACD सूचकांक के गोल्डन फोरक-डेड फोरक सिग्नल और RSI सूचकांक के साथ ओवरबॉट ओवरसोल्ड क्षेत्र निर्णय के संयोजन में, खरीदने और बेचने की शर्तें निर्धारित करेंः

खरीदारी की शर्तेंः MACD तेज लाइन पर धीमी लाइन को तोड़कर गोल्ड फोर्क बनाता है, जबकि RSI सूचक सिर्फ ओवरसोल्ड क्षेत्र से वापस आ गया है, जिसमें एक रिवर्स सिग्नल है;

बेचने की शर्तेंः MACD फास्ट लाइन के नीचे धीमी लाइन को क्रॉस करके एक डेड फोर्क बनाता है, जबकि RSI सूचक ओवरबॉय क्षेत्र में प्रवेश करता है, जिसमें एक रिवर्स सिग्नल होता है।

- इस प्रकार, दोनों सूचकांकों का लाभ उठाया जा सकता है, और रिवर्स बिंदु पर खरीदारी और बिक्री की सटीकता सुनिश्चित की जा सकती है।

श्रेष्ठता विश्लेषण

एमएसीडी सूचकांक स्टॉक मूल्य प्रवृत्ति और खरीदने और बेचने के समय का आकलन कर सकता है। आरएसआई सूचकांक ओवरबॉट और ओवरबॉट की स्थिति का आकलन कर सकता है। दोनों संयोजन खरीद और बिक्री की सटीकता में सुधार कर सकते हैं।

एक ही समय में दो संकेतकों के फ़िल्टर सिग्नल का उपयोग करके, एक एकल संकेतक के कारण उत्पन्न झूठे संकेतों से बचा जा सकता है।

MACD और RSI के संयोजन से, आप पलटाव से पहले खरीद सकते हैं, और पलटाव के बाद बेच सकते हैं, पलटाव के अवसरों को पकड़ सकते हैं।

इस रणनीति को मध्यम आवृत्ति पर संचालित किया जाता है, यह प्रवृत्ति को ट्रैक करने के साथ-साथ रिवर्स को पकड़ने के लिए लचीला है।

जोखिम विश्लेषण

एमएसीडी संकेतक झूठे संकेत उत्पन्न करने के लिए आसान है। आरएसआई संकेतक पैरामीटर सेटिंग को अनुकूलित करने की आवश्यकता है, अन्यथा झूठे संकेत भी दिखाई देंगे।

स्टॉक की कीमतों में कुछ समय के लिए भारी उतार-चढ़ाव हो सकता है, और स्टॉपलॉस रणनीति के टूटने से नुकसान होता है।

आरएसआई और एमएसीडी के लिए पैरामीटर सेटिंग को अनुकूलित करने की आवश्यकता है, अन्यथा बहुत अधिक या कम संकेत हो सकते हैं।

रियल एस्टेट ट्रेडों में धन प्रबंधन और जोखिम नियंत्रण की आवश्यकता होती है।

अनुकूलन दिशा

MACD मापदंडों की धीमी गति से औसत रेखा सेटिंग को अनुकूलित करें और सर्वोत्तम संयोजन खोजें।

आरएसआई के ओवरबॉट और ओवरसोल्ड थ्रेशोल्ड को अनुकूलित करें और झूठे संकेतों को रोकें।

व्यक्तिगत नुकसान को नियंत्रित करने के लिए स्टॉप लॉस मैकेनिज्म में शामिल हों

अन्य मापदंडों को जोड़ने पर विचार किया जा सकता है, जैसे कि ब्रिन बैंड, केडीजे, आदि, जो एक बहु-फ़िल्टर बनाते हैं।

विभिन्न प्रकार की खरीद और बिक्री रणनीतियों का परीक्षण किया जा सकता है, जैसे कि ब्रेकआउट रणनीति, ट्रेंड ट्रैकिंग रणनीति आदि।

संक्षेप

इस रणनीति में MACD और RSI दोनों शक्ति संकेतक का उपयोग किया जाता है, और टर्निंग पॉइंट में खरीदा और बेचा जाता है, जिसका मजबूत वास्तविक मूल्य है। लेकिन वास्तविक बाजार में अच्छा प्रभाव प्राप्त करने के लिए पैरामीटर सेटिंग को लगातार अनुकूलित करने और धन प्रबंधन को सख्ती से करने की आवश्यकता होती है। यह रणनीति समग्र रूप से अधिक लचीली है, जो विभिन्न स्थितियों के लिए अनुकूल है, जो वास्तविक बाजार में सत्यापित और दीर्घकालिक ट्रैकिंग के लायक है।

/*backtest

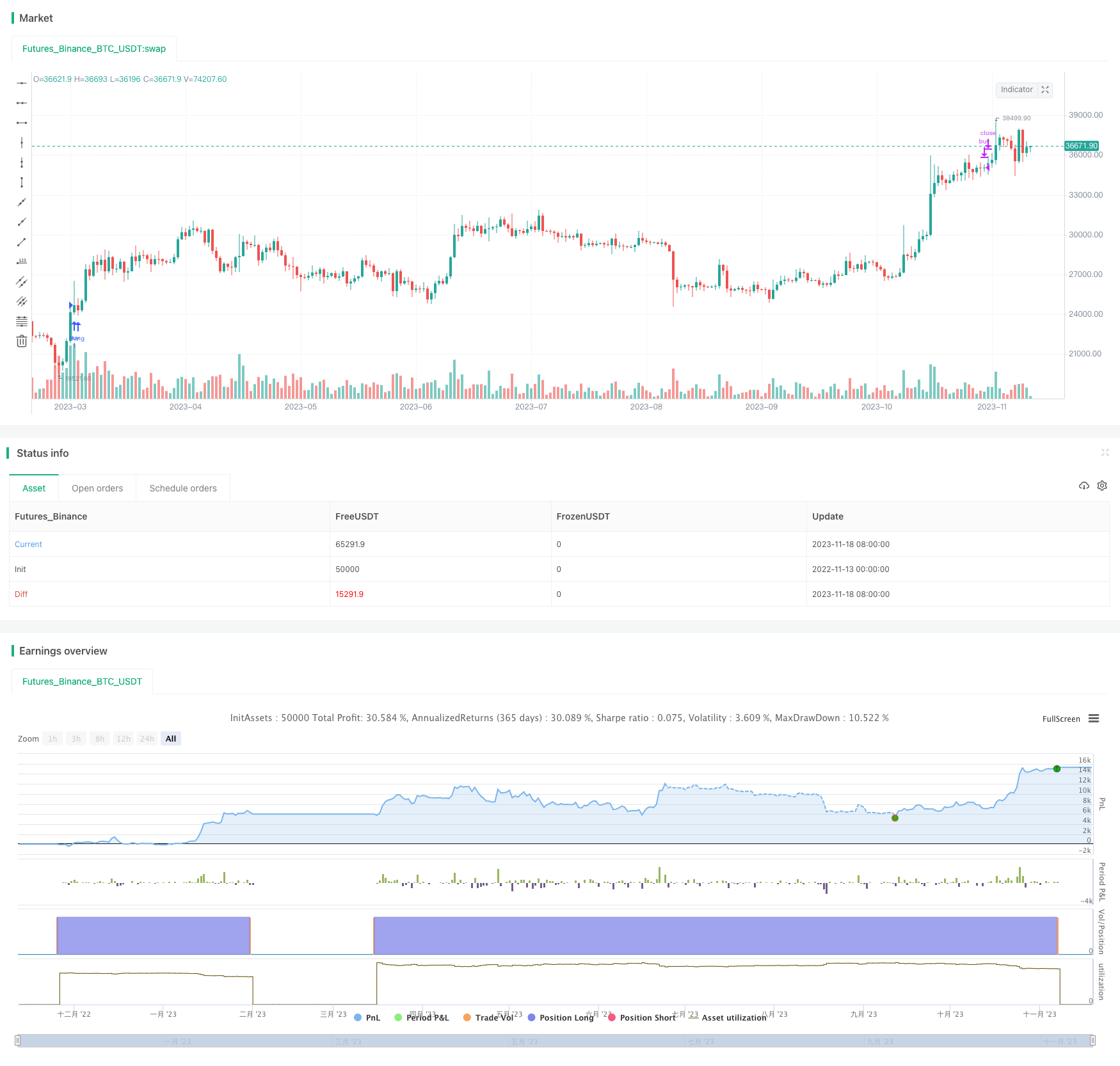

start: 2022-11-13 00:00:00

end: 2023-11-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// © sabirt

strategy(title='MACD and RSI', overlay=true, shorttitle='MACD&RSI')

//MACD Settings

fastMA = input.int(title='Fast moving average', defval=12, minval=1)

slowMA = input.int(title='Slow moving average', defval=26, minval=1)

signalLength = input.int(9, minval=1)

//RSI settings

RSIOverSold = input.int(35, minval=1)

RSIOverBought = input.int(80, minval=1)

src = close

len = input.int(14, minval=1, title='Length')

up = ta.rma(math.max(ta.change(src), 0), len)

down = ta.rma(-math.min(ta.change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

wasOversold = rsi[0] <= RSIOverSold or rsi[1] <= RSIOverSold or rsi[2] <= RSIOverSold or rsi[3] <= RSIOverSold or rsi[4] <= RSIOverSold or rsi[5] <= RSIOverSold

wasOverbought = rsi[0] >= RSIOverBought or rsi[1] >= RSIOverBought or rsi[2] >= RSIOverBought or rsi[3] >= RSIOverBought or rsi[4] >= RSIOverBought or rsi[5] >= RSIOverBought

[currMacd, _, _] = ta.macd(close[0], fastMA, slowMA, signalLength)

[prevMacd, _, _] = ta.macd(close[1], fastMA, slowMA, signalLength)

signal = ta.ema(currMacd, signalLength)

avg_1 = math.avg(currMacd, signal)

crossoverBear = ta.cross(currMacd, signal) and currMacd < signal ? avg_1 : na

avg_2 = math.avg(currMacd, signal)

crossoverBull = ta.cross(currMacd, signal) and currMacd > signal ? avg_2 : na

strategy.entry('buy', strategy.long, when=crossoverBull and wasOversold)

strategy.close('buy', when=crossoverBear and wasOverbought)