इचिमोकू मिश्रित मैकडी और टीएसआई संयुक्त रणनीति

रणनीति का अवलोकन

इस रणनीति में कई तकनीकी संकेतकों का उपयोग किया गया है, जैसे कि एक-तरफा संतुलन तालिका, मैकड सूचक, चाइकिन गोल्डफ्लो सूचक और टीसीई आघात सूचक, ताकि बाजार के रुझान की दिशा का सटीक आकलन किया जा सके और शॉर्ट-लाइन ट्रेडिंग की जा सके।

2. रणनीति सिद्धांत

रणनीति का उपयोग करता है क्षितिज, बेंचमार्क लाइन, अग्रिम रेखा जैसे सूचकांकों का उपयोग करके दिन के भीतर कीमतों की प्रवृत्ति को निर्धारित करने के लिए। साथ ही साथ मैकड के तेज और धीमी औसत रेखा क्रॉस सिग्नल, और धन प्रवाह सूचकांक और आघात सूचकांक का उपयोग करके धन प्रवाह और प्रवाह को निर्धारित करने के लिए। कई सूचकांकों के संयोजन के बाद खरीद और बिक्री निर्णय लेना।

जब क्षितिज पर बेंचमार्क लाइन को पार करते हैं, तो अग्रणी रेखा 0 अक्ष के ऊपर होती है, और समापन मूल्य पहले संतुलन तालिका के बादल के ऊपर होता है। इसके विपरीत, जब दिन क्षितिज के नीचे बेंचमार्क लाइन को पार करता है, तो अग्रणी रेखा 0 अक्ष के नीचे होती है, और समापन मूल्य बादल के नीचे होता है। रणनीति एक ही समय में यह पता लगाती है कि क्या मैकड का रेखांकन सकारात्मक है और क्या चाइकिन गोल्ड फ्लो इंडेक्स और ऑब्जेक्टिव इंडेक्स समान हैं, यदि सूचक समान है, तो अधिक खरीदें; यदि सूचक समान है, तो खुले में बेचें।

जब संकेतक पहले के विपरीत संकेत देता है, तो स्थिति को समतल करने से पहले रिवर्स ट्रेड करें।

तीन, रणनीतिक लाभ

निर्णय की सटीकता को बढ़ाने के लिए कई मापदंडों का उपयोग करें।

शॉर्ट-लाइन ऑपरेशन, वास्तविक समय में बाजार में उतार-चढ़ाव को ट्रैक करना।

यह पूरी तरह से स्वचालित एल्गोरिथम ट्रेडिंग है।

4. रणनीतिक जोखिम और समाधान

कई सूचकांकों को एक साथ देखने या देखने से गलत निर्णय लेने का जोखिम पैदा हो सकता है। गलत निर्णय की दर को कम करने के लिए कुछ निर्धारण शर्तों को उचित रूप से ढीला किया जा सकता है।

उच्च आवृत्ति शॉर्ट-लाइन ट्रेडिंग में उच्च प्रसंस्करण शुल्क और प्रवृत्ति को पकड़ने में कठिनाई होती है। उचित रूप से स्थिति रखने के चक्र को बढ़ाया जा सकता है, लागतों की भरपाई के लिए अतिरिक्त आय का पीछा किया जा सकता है।

कोई हानि सेट अप अधिक नुकसान का कारण बन सकता है। उपयुक्त रोक बिंदु या चलती रोक को सेट करने के लिए एटीआर के साथ संयोजन किया जा सकता है।

पांच, रणनीतिक अनुकूलन

पैरामीटर संयोजन अनुकूलित करें. औसत रेखा पैरामीटर को अलग-अलग अवधि और किस्मों के लिए समायोजित करें.

एटीआर संकेतकों के साथ संयोजन में गतिशील रूप से एक मोबाइल स्टॉपलाइन सेट करने के लिए।

स्थिति प्रबंधन को बढ़ाएं। गतिशील रूप से व्यापार मात्रा अनुपात को समायोजित करें।

मशीन लर्निंग तकनीक के साथ संकेतक और संकेतों का अनुकूलन।

VI. निष्कर्ष

इस रणनीति में कई तकनीकी संकेतकों का व्यापक उपयोग किया गया है ताकि रुझानों में वास्तविक समय में उतार-चढ़ाव का आकलन किया जा सके। हालांकि कुछ जोखिम हैं, लेकिन अनुकूलन के माध्यम से सुधार किया जा सकता है। यह रणनीति आगे के अध्ययन और परीक्षण के लायक है, जिससे स्टॉप लॉस और स्थिति प्रबंधन को बढ़ाकर व्यापार जोखिम को कम किया जा सके।

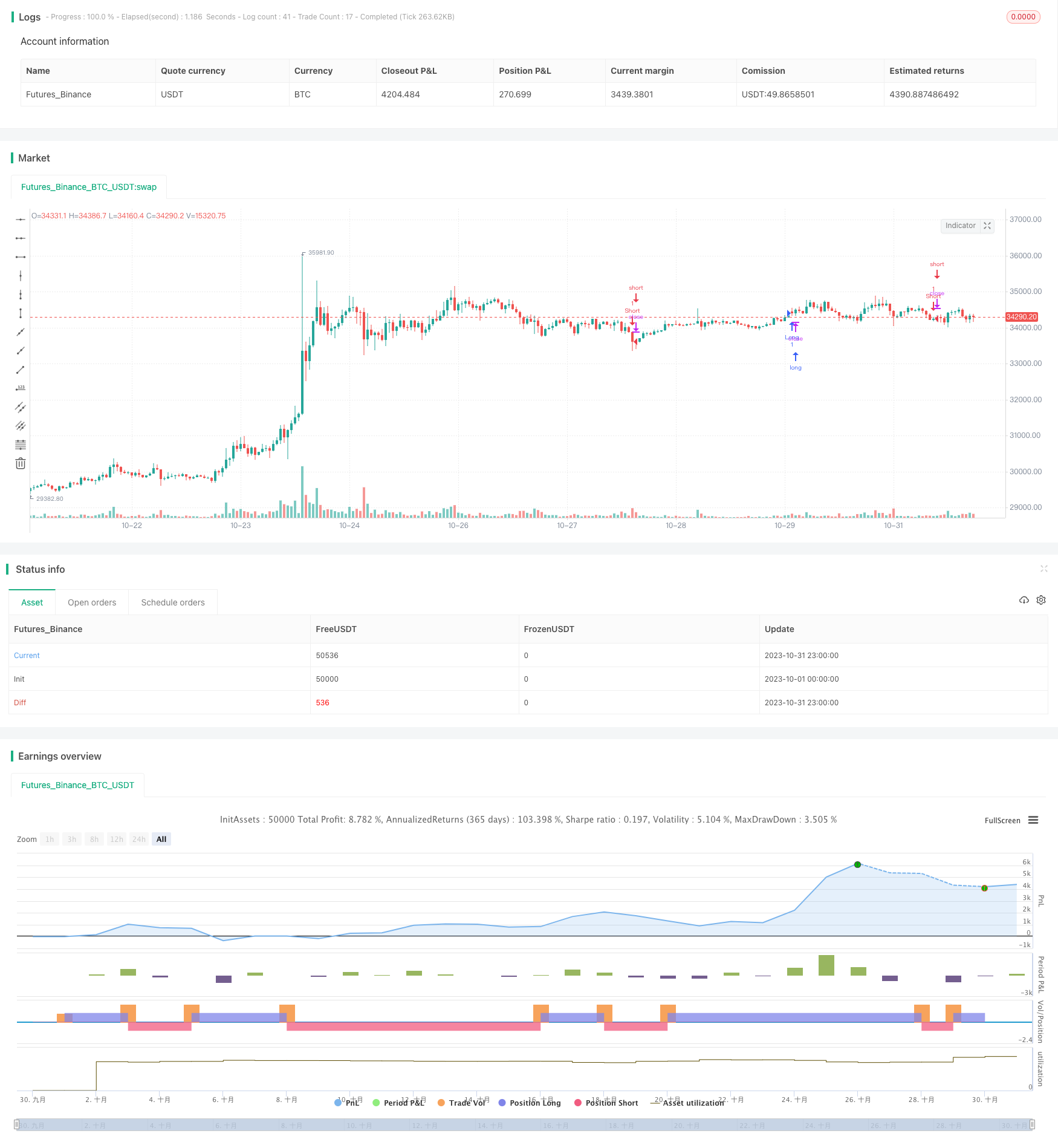

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy("Ichimoku with MACD/ CMF/ TSI", overlay=true, margin_long=0, margin_short=0)

//Inputs

ts_bars = input(10, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(30, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

fast_length = input(title="Fast Length", type=input.integer, defval=17)

slow_length = input(title="Slow Length", type=input.integer, defval=28)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 5)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=true)

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//CMF

lengthA = input(8, minval=1, title="CMF Length")

ad = close==high and close==low or high==low ? 0 : ((2*close-low-high)/(high-low))*volume

mf = sum(ad, lengthA) / sum(volume, lengthA)

//TSI

long = input(title="Long Length", type=input.integer, defval=8)

short = input(title="Short Length", type=input.integer, defval=8)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and hist > 0 and mf > 0.1 and tsi_value > 0

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and hist < 0 and mf < -0.1 and tsi_value < 0

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)