चार-संकेतक चलती औसत उत्क्रमण रणनीति

अवलोकन

यह रणनीति तीन प्रमुख प्रमुख संकेतकों को जोड़ती है, जैसे कि चलती औसत ईएमए, अपेक्षाकृत मजबूत आरएसआई और कमोडिटी चैनल इंडिकेटर सीसीआई, ईएमए औसत के माध्यम से मूल्य प्रवृत्ति की पहचान करने के लिए, और फिर खरीदे गए और बेचे गए आरएसआई और सीसीआई संकेतक का उपयोग करके एक सहायक निर्णय लेने के लिए, एक व्यापार संकेत बनाने के लिए। यह एक मध्य अवधि की व्यापार रणनीति है।

रणनीति सिद्धांत

मूल्य प्रवृत्ति का आकलन करने के लिए 4 चक्र और 8 चक्र ईएमए औसत रेखा का उपयोग करें, 4 चक्र तेजी से आंकलन करें, 8 चक्र धीमी गति से निर्धारित करें;

जब ईएमए औसत रेखा ऊपर की ओर मुड़ती है, यानी 4 चक्र रेखा पर 8 चक्र रेखा को पार करती है, तो आरएसआई संकेतक 65 से अधिक है (रिलेटिव ओवरबॉट जोन) और सीसीआई संकेतक 0 से अधिक है (अर्थात कोई ओवरबॉट ओवरबॉट नहीं है), संतुष्टि के लिए पॉजिटिव सिग्नल उत्पन्न होता है;

जब ईएमए नीचे की ओर मुड़ता है, यानी 4 चक्र रेखा के नीचे 8 चक्र रेखा को पार करता है, तो आरएसआई को 35 से कम ((रिलेटिव ओवरसोल्ड जोन) और सीसीआई को 0 से कम ((कोई ओवरबॉट नहीं है) का समर्थन करने के लिए, संतुष्टि एक शून्य संकेत उत्पन्न करती है;

सिग्नल बनने के बाद, इनपुट के स्टॉप लॉस और स्टॉप लॉस के आधार पर स्टॉप लॉस और स्टॉप लॉस की कीमतें सेट करें।

कुल मिलाकर, यह रणनीति मध्यम और अल्पकालिक मूल्य रुझानों और अल्पकालिक संकेतकों को ओवरबॉय ओवरसोल्ड क्षेत्र में बचने के लिए समेकित है, और स्टॉप लॉस स्टॉप सेट करने से एकल व्यापार में अधिकतम नुकसान को प्रभावी ढंग से नियंत्रित किया जा सकता है।

श्रेष्ठता विश्लेषण

बहु-सूचक समेकित निर्णय, एकल सूचक ट्रेडिंग रणनीतियों से बचने के लिए जो गलतफहमी की उच्च संभावना है;

ईएमए औसत रेखा मुख्य प्रवृत्ति का आकलन करती है, ताकि अल्पकालिक उतार-चढ़ाव से भ्रामक निर्णय लेने से बचा जा सके; आरएसआई और सीसीआई संकेतक ओवरबॉट ओवरसोल्ड क्षेत्र से बचने के लिए, जीत की दर बढ़ाने के लिए;

स्वचालित रूप से स्टॉप लॉस और स्टॉप रोल सेट करें और एकल लेनदेन जोखिम को नियंत्रित करें, जिससे चरम स्थितियों से नुकसान के विस्तार को रोका जा सके।

यह रणनीति तकनीकी ट्रेडिंग रणनीति के अंतर्गत आती है, मौलिक रूप से प्रभावित नहीं होती है, बाजार के किसी भी चरण चक्र का उपयोग किया जा सकता है, और यह आसान है।

जोखिम विश्लेषण

तकनीकी सूचकांक अचानक महत्वपूर्ण लाभ/सकारात्मक समाचारों के सामने विफल हो जाते हैं;

स्टॉक की कीमतों में भारी उतार-चढ़ाव के दौरान, स्टॉप लॉस को तोड़ दिया जा सकता है, और स्टॉप लॉस को उचित रूप से ढीला किया जाना चाहिए;

यह रणनीति शॉर्ट-लाइन, बार-बार ट्रेडिंग रणनीतियों में से एक है, और ट्रेडिंग लागत मुनाफे पर कुछ प्रभाव डालती है, जो लागत लाभ के साथ उच्च आवृत्ति रणनीतियों के लिए उपयुक्त है।

अनुकूलन दिशा

स्टॉक के मूलभूत स्थितियों के साथ स्वचालित रूप से पैरामीटर को समायोजित करने के लिए मशीन सीखने के एल्गोरिदम को जोड़ना;

एक निश्चित अंतराल के बजाय एक अनुकूलनशील रोकथाम तंत्र को जोड़ना।

संक्षेप

ट्रेडिंग रणनीति में कई संकेतक शामिल हैं, उचित पैरामीटर सेट के साथ, अपेक्षाकृत स्थिर मध्यम और अल्पकालिक ट्रेडिंग लाभ प्राप्त किया जा सकता है, जो कि तकनीकी रूप से आसान है। लेकिन यह भी ध्यान दिया जाना चाहिए कि अचानक महत्वपूर्ण बुनियादी समाचारों की रोकथाम के लिए, स्टॉप लॉस दूरी को उचित रूप से ढीला करना और अन्य जोखिम सुरक्षा उपायों को आगे बढ़ाया जा सकता है।

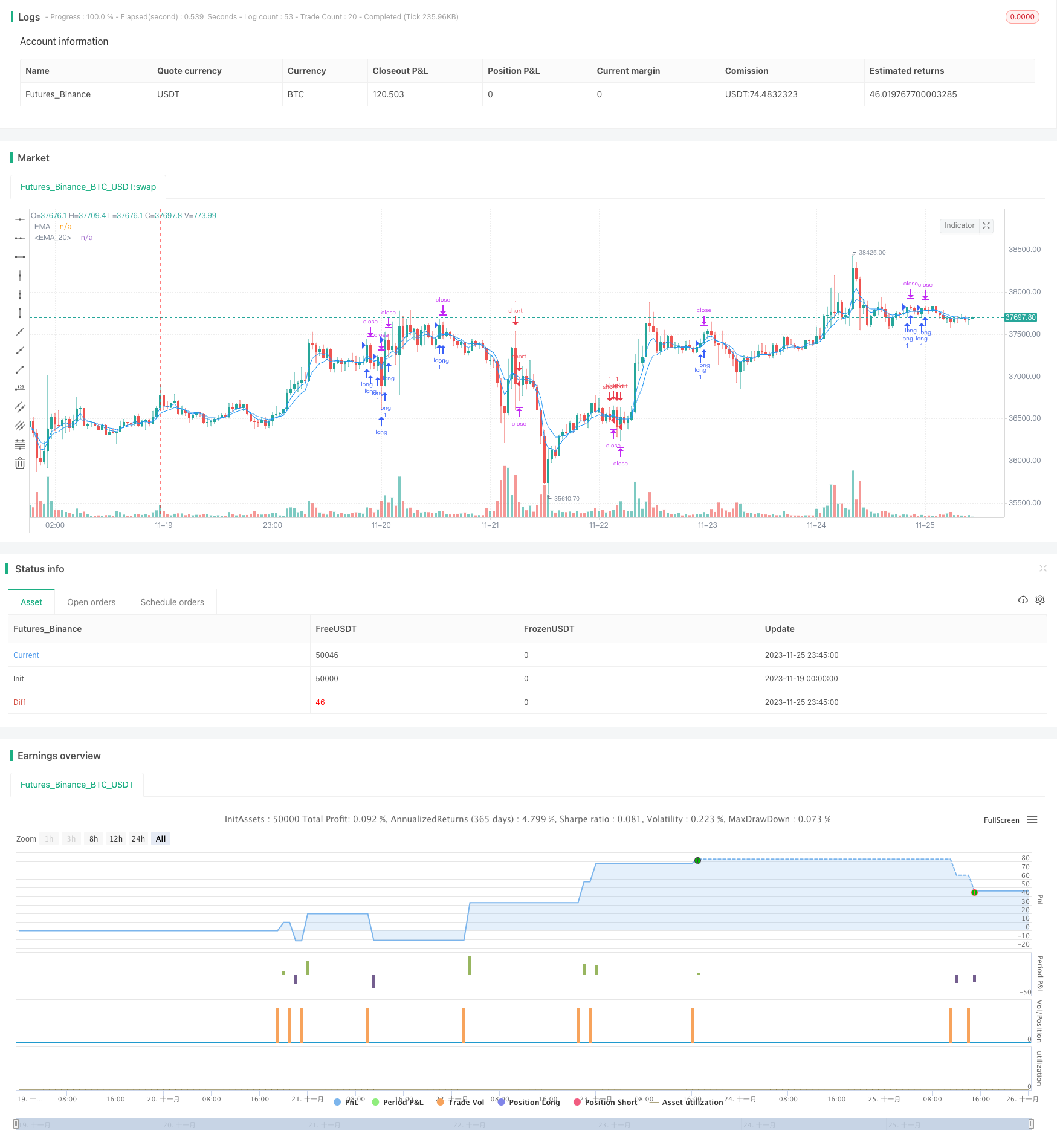

/*backtest

start: 2023-11-19 00:00:00

end: 2023-11-26 00:00:00

period: 45m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy(title="Moving Average Exponential", shorttitle="EMA", overlay=true)

len4 = input(4, minval=1, title="Length_MA4")

src4 = input(close, title="Source")

offset4 = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out4 = ema(src4, len4)

plot(out4, title="EMA", color=color.blue, offset=offset4)

len8 = input(8, minval=1, title="Length_MA8")

src8 = input(close, title="Source")

offset8 = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out8 = ema(src8, len8)

plot(out8, title="EMA", color=color.blue, offset=offset8)

//rsioma

src = close, len = input(14, minval=1, title="Length")

up = rma(max(change(ema(src, len)), 0), len)

down = rma(-min(change(ema(src, len)), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//plot(rsi, color=color.blue)

//band1 = hline(80)

//band0 = hline(20)

//fill(band1, band0, color=color.purple, transp=90)

//hline(50, color=color.gray, linestyle=plot.style_line)

sig = ema(rsi, 21)

//plot(sig, color=color.purple)

//woodie

cciTurboLength = input(title="CCI Turbo Length", type=input.integer, defval=6, minval=3, maxval=14)

cci14Length = input(title="CCI 14 Length", type=input.integer, defval=14, minval=7, maxval=20)

source = close

cciTurbo = cci(source, cciTurboLength)

cci14 = cci(source, cci14Length)

last5IsDown = cci14[5] < 0 and cci14[4] < 0 and cci14[3] < 0 and cci14[2] < 0 and cci14[1] < 0

last5IsUp = cci14[5] > 0 and cci14[4] > 0 and cci14[3] > 0 and cci14[2] > 0 and cci14[1] > 0

histogramColor = last5IsUp ? color.green : last5IsDown ? color.red : cci14 < 0 ? color.green : color.red

// Exit Condition

// Exit Condition

a = input(12)*10

b = input(15)*10

c = a*syminfo.mintick

d = b*syminfo.mintick

longCondition = crossover(out4, out8) and (rsi >= 65 and cci14>=0)

shortCondition = crossunder(out4, out8) and (rsi <=35 and cci14<=0)

long_stop_level = float(na)

long_profit_level1 = float(na)

long_profit_level2 = float(na)

long_even_level = float(na)

short_stop_level = float(na)

short_profit_level1 = float(na)

short_profit_level2 = float(na)

short_even_level = float(na)

long_stop_level := longCondition ? close - c : long_stop_level [1]

long_profit_level1 := longCondition ? close + d : long_profit_level1 [1]

//long_profit_level2 := longCondition ? close + d : long_profit_level2 [1]

//long_even_level := longCondition ? close + 0 : long_even_level [1]

short_stop_level := shortCondition ? close + c : short_stop_level [1]

short_profit_level1 := shortCondition ? close - d : short_profit_level1 [1]

//short_profit_level2 := shortCondition ? close - d : short_profit_level2 [1]

//short_even_level := shortCondition ? close + 0 : short_even_level [1]

//ha

// === Input ===

//ma1_len = input(1, title="MA 01")

//ma2_len = input(40, title="MA 02")

// === MA 01 Filter ===

//o=ema(open,ma1_len)

//cc=ema(close,ma1_len)

//h=ema(high,ma1_len)

//l=ema(low,ma1_len)

// === HA calculator ===

//ha_t = heikinashi(syminfo.tickerid)

//ha_o = security(ha_t, timeframe.period, o)

//ha_c = security(ha_t, timeframe.period, cc)

//ha_h = security(ha_t, timeframe.period, h)

//ha_l = security(ha_t, timeframe.period, l)

// === MA 02 Filter ===

//o2=ema(ha_o, ma2_len)

//c2=ema(ha_c, ma2_len)

//h2=ema(ha_h, ma2_len)

//l2=ema(ha_l, ma2_len)

// === Color def ===

//ha_col=o2>c2 ? color.red : color.lime

// === PLOTITING===

//plotcandle(o2, h2, l2, c2, title="HA Smoothed", color=ha_col)

tp=input(120)

sl=input(96)

strategy.entry("long", strategy.long, when = longCondition)

//strategy.close("long", when = o2>c2 , comment="ha_long")

strategy.entry("short", strategy.short , when =shortCondition )

//strategy.close("short", when = o2<=c2 , comment = "ha_short" )

//strategy.close("long",when=long_profit_level1 or long_stop_level , comment="tp/sl")

//strategy.close("short",when=short_profit_level1 or short_stop_level , comment="tp/sl")

strategy.exit("x_long","long",profit = tp, loss = sl) //when = o2>c2)

strategy.exit("x_short","short",profit = tp, loss = sl) //when = o2<c2)