मूल्य अंतराल पर आधारित ट्रेलिंग स्टॉप लॉस रणनीति

लेखक:चाओझांग, दिनांकः 2023-11-28 13:53:16टैगः

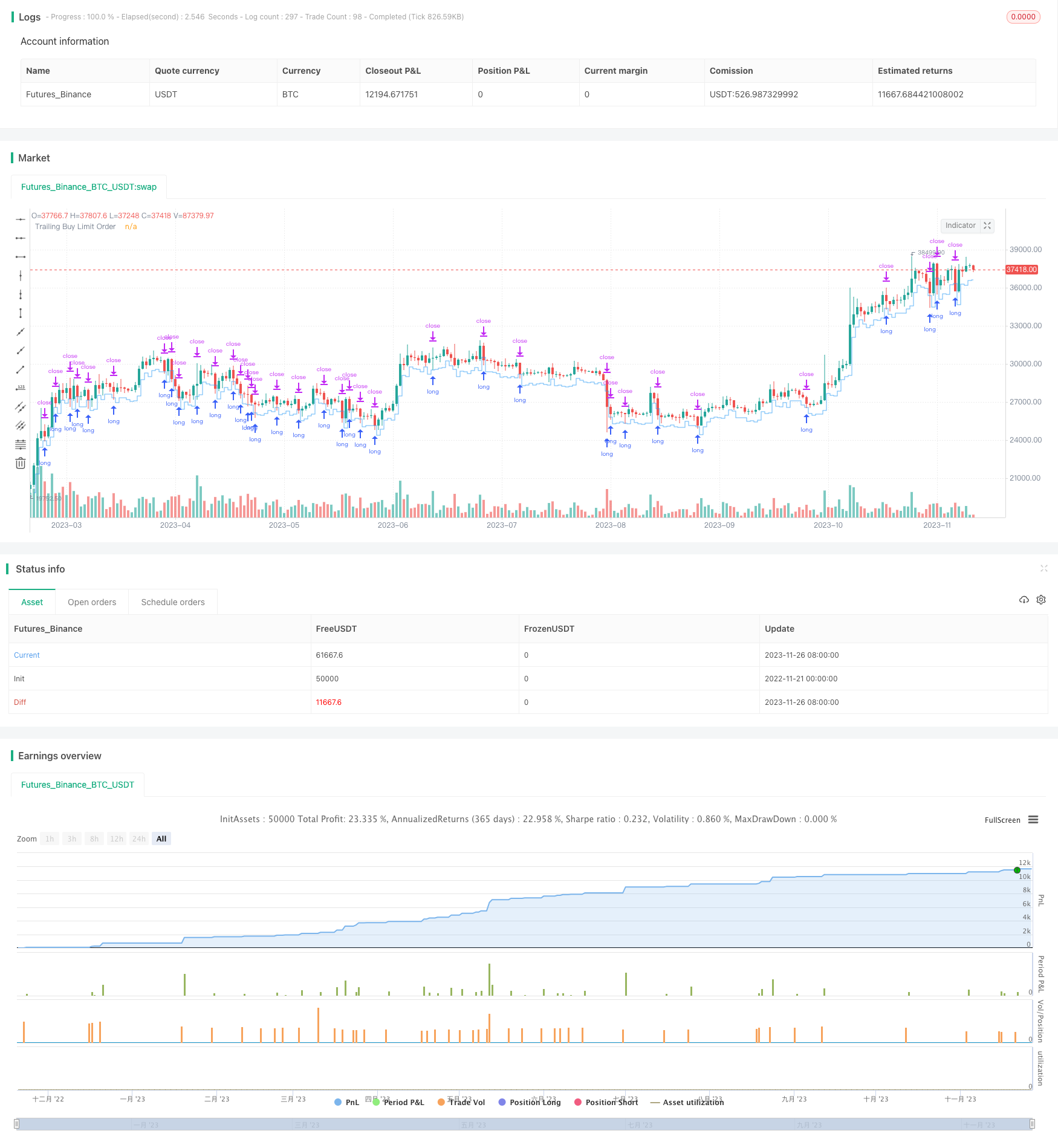

अवलोकन

यह रणनीति मूल्य अंतर के सिद्धांत को अपनाती है जब मूल्य हाल के निम्न स्तरों को तोड़ता है, तो लाभ लेने के लिए सबसे कम मूल्य के पीछे स्टॉप लॉस और लाभ लेने के आदेश के साथ।

रणनीति तर्क

यह तब अंतराल की पहचान करता है जब कीमत हाल के N घंटों में सबसे कम कीमत से नीचे टूट जाती है, कॉन्फ़िगर किए गए प्रतिशत के आधार पर, स्टॉप लॉस और ले लाभ ऑर्डर के साथ लंबी जाती है। स्टॉप लॉस लाइन और ले लाभ लाइन मूल्य कार्रवाई के अनुसार आगे बढ़ती है। तर्क हैः

- पिछले N घंटों में सबसे कम मूल्य की गणना बाध्यकारी मूल्य के रूप में करें

- जब वास्तविक समय की कीमत बाध्यकारी मूल्य * खरीद प्रतिशत से कम हो तो लंबा जाओ

- प्रवेश मूल्य * बिक्री प्रतिशत के आधार पर लाभ प्राप्त करें

- प्रवेश मूल्य के आधार पर स्टॉप लॉस सेट करें - प्रवेश मूल्य * स्टॉप लॉस प्रतिशत

- स्थिति का आकार रणनीतिक इक्विटी का प्रतिशत है

- सबसे कम कीमत के साथ ट्रेल स्टॉप हानि लाइन

- जब लाभ लेने या स्टॉप लॉस को ट्रिगर किया जाता है तो बंद स्थिति

लाभ विश्लेषण

इस रणनीति के फायदे:

- मूल्य अंतर की अवधारणा का उपयोग करें, जीत की दर में सुधार करें

- अधिकांश लाभों में लॉक करने के लिए स्वचालित ट्रैलिंग स्टॉप लॉस

- विभिन्न बाजारों के लिए अनुकूलन योग्य स्टॉप लॉस और लाभ लेने का प्रतिशत

- स्पष्ट रिबाउंड के साथ उपकरणों के लिए अच्छी तरह से काम करता है

- सरल तर्क और लागू करने में आसान

जोखिम विश्लेषण

कुछ जोखिम भी हैं:

- निचले निचले स्तरों के साथ अंतराल का टूटना विफल हो सकता है

- गलत स्टॉप लॉस या ले लाभ सेटिंग्स से समय से पहले बाहर निकलना हो सकता है

- बाजार परिवर्तनों के लिए आवधिक पैरामीटर समायोजन की आवश्यकता

- सीमित लागू साधन, कुछ के लिए काम नहीं कर सकते हैं

- समय-समय पर मैन्युअल हस्तक्षेप की आवश्यकता होती है

अनुकूलन दिशाएँ

इस रणनीति में निम्नलिखित पहलुओं में सुधार किया जा सकता हैः

- स्वचालित पैरामीटर ट्यूनिंग के लिए मशीन लर्निंग मॉडल जोड़ें

- स्टॉप लॉस/टेक प्रॉफिट के अधिक प्रकार जोड़ें, जैसे ट्रेलिंग स्टॉप लॉस, ब्रैकेट ऑर्डर

- अधिक स्मार्ट निकास के लिए स्टॉप लॉस/टेक प्रॉफिट लॉजिक को अनुकूलित करें

- झूठे संकेतों को फ़िल्टर करने के लिए अधिक संकेतक शामिल करें

- सार्वभौमिकता में सुधार के लिए अधिक साधनों का विस्तार

निष्कर्ष

निष्कर्ष में, यह मूल्य अंतराल पर आधारित एक सरल और प्रभावी ट्रैलिंग स्टॉप लॉस रणनीति है। यह गलत प्रविष्टियों और लाभ में ताले को प्रभावी ढंग से कम करता है। पैरामीटर ट्यूनिंग और सिग्नल फ़िल्टरिंग में सुधार के लिए अभी भी बहुत जगह है। यह आगे के शोध और परिष्करण के लायक है।

/*backtest

start: 2022-11-21 00:00:00

end: 2023-11-27 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Squeeze Backtest by Shaqi v1.0", overlay=true, pyramiding=0, currency="USD", process_orders_on_close=true, commission_type=strategy.commission.percent, commission_value=0.075, default_qty_type=strategy.percent_of_equity, default_qty_value=100, initial_capital=100, backtest_fill_limits_assumption=0)

strategy.risk.allow_entry_in(strategy.direction.long)

R0 = "6 Hours"

R1 = "12 Hours"

R2 = "24 Hours"

R3 = "48 Hours"

R4 = "1 Week"

R5 = "2 Weeks"

R6 = "1 Month"

R7 = "Maximum"

buyPercent = input( title="Buy, %", type=input.float, defval=3, minval=0.01, step=0.01, inline="Percents", group="Squeeze Settings") * 0.01

sellPercent = input(title="Sell, %", type=input.float, defval=1, minval=0.01, step=0.01, inline="Percents", group="Squeeze Settings") * 0.01

stopPercent = input(title="Stop Loss, %", type=input.float, defval=1, minval=0.01, maxval=100, step=0.01, inline="Percents", group="Squeeze Settings") * 0.01

isMaxBars = input( title="Max Bars To Sell", type=input.bool, defval=true , inline="MaxBars", group="Squeeze Settings")

maxBars = input( title="", type=input.integer, defval=2, minval=0, maxval=1000, step=1, inline="MaxBars", group="Squeeze Settings")

bind = input( title="Bind", type=input.source, defval=close, group="Squeeze Settings")

isRange = input( title="Fixed Range", type=input.bool, defval=true, inline="Range", group="Backtesting Period")

rangeStart = input( title="", defval=R4, options=[R0, R1, R2, R3, R4, R5, R6, R7], inline="Range", group="Backtesting Period")

periodStart = input(title="Backtesting Start", type=input.time, defval=timestamp("01 Aug 2021 00:00 +0000"), group="Backtesting Period")

periodEnd = input( title="Backtesting End", type=input.time, defval=timestamp("01 Aug 2022 00:00 +0000"), group="Backtesting Period")

int startDate = na

int endDate = na

if isRange

if rangeStart == R0

startDate := timenow - 21600000

endDate := timenow

else if rangeStart == R1

startDate := timenow - 43200000

endDate := timenow

else if rangeStart == R2

startDate := timenow - 86400000

endDate := timenow

else if rangeStart == R3

startDate := timenow - 172800000

endDate := timenow

else if rangeStart == R4

startDate := timenow - 604800000

endDate := timenow

else if rangeStart == R5

startDate := timenow - 1209600000

endDate := timenow

else if rangeStart == R6

startDate := timenow - 2592000000

endDate := timenow

else if rangeStart == R7

startDate := time

endDate := timenow

else

startDate := periodStart

endDate := periodEnd

afterStartDate = (time >= startDate)

beforeEndDate = (time <= endDate)

notInTrade = strategy.position_size == 0

inTrade = strategy.position_size > 0

barsFromEntry = barssince(strategy.position_size[0] > strategy.position_size[1])

entry = strategy.position_size[0] > strategy.position_size[1]

entryBar = barsFromEntry == 0

notEntryBar = barsFromEntry != 0

buyLimitPrice = bind - bind * buyPercent

buyLimitFilled = low <= buyLimitPrice

sellLimitPriceEntry = buyLimitPrice * (1 + sellPercent)

sellLimitPrice = strategy.position_avg_price * (1 + sellPercent)

stopLimitPriceEntry = buyLimitPrice - buyLimitPrice * stopPercent

stopLimitPrice = strategy.position_avg_price - strategy.position_avg_price * stopPercent

if afterStartDate and beforeEndDate and notInTrade

strategy.entry("BUY", true, limit = buyLimitPrice)

strategy.exit("INSTANT", limit = sellLimitPriceEntry, stop = stopLimitPriceEntry)

strategy.cancel("INSTANT", when = inTrade)

if isMaxBars

strategy.close("BUY", when = barsFromEntry >= maxBars, comment = "Don't Sell")

strategy.exit("SELL", limit = sellLimitPrice, stop = stopLimitPrice)

showStop = stopPercent <= 0.03

plot(showStop ? stopLimitPrice : na, title="Stop Loss Limit Order", style=plot.style_linebr, color=color.red, linewidth=1)

plot(sellLimitPrice, title="Take Profit Limit Order", style=plot.style_linebr, color=color.purple, linewidth=1)

plot(strategy.position_avg_price, title="Buy Order Filled Price", style=plot.style_linebr, color=color.blue, linewidth=1)

plot(buyLimitPrice, title="Trailing Buy Limit Order", style=plot.style_stepline, color=color.new(color.blue, 30), offset=1)

- मल्टी टाइमफ्रेम एमएसीडी रणनीति

- आरएसआई और एटीआर चैनल के आधार पर सुपरस्केलिंग रणनीति

- डोंचियन ट्रेंड रणनीति

- बहु-एसएमए चलती औसत क्रॉसओवर रणनीति

- मल्टी आरएसआई संकेतक ट्रेडिंग रणनीति

- ट्रेलिंग स्टॉप लॉस के साथ सुपरट्रेंड रणनीति

- भारित चलती औसत ब्रेकआउट रिवर्स रणनीति

- चलती औसत सापेक्ष शक्ति सूचकांक रणनीति

- ADX बुद्धिमान रुझान ट्रैकिंग रणनीति

- आर.एस.आई. गति संचय रणनीति

- चलती औसत ब्रेकआउट रणनीति

- कॉम्बो ट्रेंड रिवर्सल मूविंग एवरेज क्रॉसओवर रणनीति

- पिवोट आधारित आरएसआई विचलन रणनीति

- स्वर्ण अनुपात ब्रेकआउट लंबी रणनीति

- आरएसआई फ़िल्टर के साथ बोलिंगर बैंड्स रणनीति

- केल्टनर चैनलों पर आधारित रणनीति के बाद एक प्रवृत्ति

- आरएसआई चलती औसत क्रॉसओवर रणनीति

- गति ब्रेकआउट ट्रेडिंग रणनीति

- गतिशील आरएसआई और सीसीआई संयुक्त बहु-कारक मात्रात्मक ट्रेडिंग रणनीति

- सुपर जेड मात्रात्मक प्रवृत्ति रणनीति