ट्रू स्ट्रेंथ इंडिकेटर के साथ संयुक्त दोहरे भंवर संकेतक का उपयोग करके प्रवृत्ति अनुसरण रणनीति

अवलोकन

इस रणनीति का नाम एक ट्रेंड ट्रैकिंग रणनीति है जिसका उपयोग वास्तविक ताकत के साथ एक जोड़ी में किया जाता है। यह रणनीति एक साथ एक जोड़ी और एक वास्तविक ताकत का उपयोग करती है, जब वे एक खरीद और बेचने के संकेत देते हैं तो स्थिति खोलने के लिए और एक निश्चित अवधि के बाद स्थिति से बाहर निकलने के लिए, मध्य-लंबी प्रवृत्ति को पकड़ने के लिए।

रणनीति सिद्धांत

इस रणनीति में एक साथ द्वि-अंक और वास्तविक शक्ति का उपयोग किया जाता है। द्वि-अंक में VI + और VI - दो लाइनें होती हैं, जो कीमतों में वृद्धि और गिरावट की शक्ति को दर्शाती हैं। वास्तविक शक्ति में टीएसआई लाल लाइन और टीएसआई नीली लाइन शामिल होती हैं, जो कीमतों में परिवर्तन की ताकत और दिशा को मापती हैं।

जब वीआई + ऊपर की प्रवृत्ति मजबूत और वीआई - नीचे की प्रवृत्ति कमजोर हो जाती है, तो द्विध्रुवीय संकेतक एक बहुसंकेतक का संकेत देगा। इस समय यदि टीएसआई नीली रेखा भी लाल रेखा को पार करती है, तो वास्तविक ताकत संकेतक भी एक बहुसंकेतक का संकेत देगा। जब दोनों संकेतक एक साथ एक बहुसंकेतक का संकेत देते हैं, तो एक बहुसंकेतक खोलें।

इसके विपरीत, जब वीआई + की बढ़ती प्रवृत्ति कम हो जाती है और वीआई - की गिरावट बढ़ जाती है, तो द्विध्रुवीय संकेतक एक शून्य संकेत देता है। इस समय यदि टीएसआई नीली रेखा भी लाल रेखा से गुजरती है, तो वास्तविक ताकत संकेतक भी एक शून्य संकेत देता है। जब दोनों संकेतक एक साथ शून्य संकेत देते हैं, तो एक शून्य स्थिति खोलें।

इस तरह के संयोजन के माध्यम से, एक स्थिति को खोला जा सकता है जब मध्य-लंबी रेखा की प्रवृत्ति शुरू होती है, और उस प्रवृत्ति को ट्रैक किया जा सकता है। जब प्रवृत्ति समाप्त हो जाती है, तो सूचक एक ब्रीज सिग्नल भी जारी करता है। इसलिए, यह रणनीति प्रभावी रूप से कीमतों के मध्य-लंबी रेखा के बड़े रुझान की स्थिति को पकड़ सकती है।

रणनीति का विश्लेषण

इस रणनीति के कुछ प्रमुख फायदे हैं:

दोहरे सूचक फ़िल्टरिंग, सिग्नल की विश्वसनीयता को बढ़ाने के लिए, झूठे सिग्नल से बचने के लिए

मध्यम-लंबी रेखा सूचक का उपयोग करके, आप बड़े रुझानों का पालन कर सकते हैं। लघु रेखा सूचक बाजार के शोर से परेशान हो सकते हैं और बड़े रुझानों को याद कर सकते हैं।

पैरामीटर के समायोजन के माध्यम से, रणनीति के लिए होल्डिंग समय को लचीलापन से समायोजित किया जा सकता है। रणनीति को रुझान का पालन करने के साथ-साथ एकल हानि को नियंत्रित करने की अनुमति देता है।

प्रवृत्ति ट्रैकिंग और जोखिम नियंत्रण दोनों को ध्यान में रखते हुए। सूचक प्रवृत्ति की पहचान करने के लिए प्रभावी है, और जोखिम को बाहर निकलने के लिए सेट किया गया है।

रणनीतिक जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

मध्य-लंबी रेखा में स्थिति रखने के लिए, आप आघात के लिए स्टॉप लॉस का सामना कर सकते हैं। आप उचित रूप से बाहर निकलने की अवधि को छोटा कर सकते हैं, या स्टॉप लॉस को समायोजित कर सकते हैं।

दोहरे संकेतक संयोजन या झूठे संकेतों की संभावना। अन्य संकेतक की पुष्टि या पैरामीटर को समायोजित करने के लिए पेश किया जा सकता है।

कम दक्षता, मध्यम और लंबी लाइन के दौरान पूंजी का उपयोग किया जाता है। पूंजी के उपयोग की दक्षता को अनुकूलित करने के लिए स्थिति को उचित रूप से समायोजित किया जा सकता है।

रुझानों पर निर्भर रहना आवश्यक है। अस्थिरता के दौरान, स्थिति को कम करें ताकि नुकसान न हो।

रणनीति अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से भी अनुकूलित किया जा सकता हैः

अन्य संकेतकों के संयोजन को जोड़कर, एक बहु-संकेतक फ़िल्टर बनाया जाता है, जिससे सिग्नल की गुणवत्ता में और सुधार होता है।

विभिन्न नस्लों की विशेषताओं के अनुरूप सूचक मापदंडों को अनुकूलित करने के लिए पैरामीटर सेटिंग।

गतिशील पोजीशन प्रबंधन तंत्र को बढ़ाएं, रुझान में पोजीशन बढ़ाएं और उतार-चढ़ाव में पोजीशन को कम करें।

जोखिम को नियंत्रित करने के लिए स्टॉप को बढ़ाएं, स्टॉप को स्थानांतरित करें, स्टॉप को छोटा करें, आदि।

वेव थ्योरी के संयोजन में, दिशा फ़िल्टर के रूप में एक बड़े स्तर पर संभावित रुझान दिशा की पहचान करें।

मशीन सीखने के तरीकों का उपयोग करके पैरामीटर और ट्रेडिंग नियमों को स्वचालित रूप से अनुकूलित करें ताकि रणनीति अधिक अनुकूलन योग्य हो सके।

संक्षेप

इस रणनीति के लिए कुल मिलाकर एक उत्कृष्ट मध्य-लंबी रेखा प्रवृत्ति ट्रैकिंग रणनीति है. यह दोहरे स्तंभों और वास्तविक ताकत संकेतक का उपयोग अपने तकनीकी लाभ के लिए, एक दूसरे के संकेतों को सत्यापित करने के लिए, कीमतों में मध्य-लंबी रेखा प्रवृत्ति के उत्पादन को प्रभावी ढंग से पहचानने के लिए. उचित पैरामीटर समायोजन के माध्यम से, एकल लेनदेन के जोखिम को नियंत्रित किया जा सकता है. इस रणनीति को और अधिक अन्य तकनीकी संकेतकों और जोखिम नियंत्रण विधियों के साथ संयोजन में अनुकूलित किया जा सकता है। यह मध्य-लंबी रेखा प्रवृत्ति व्यापार में रुचि रखने वाले निवेशकों के लिए उपयुक्त है।

/*backtest

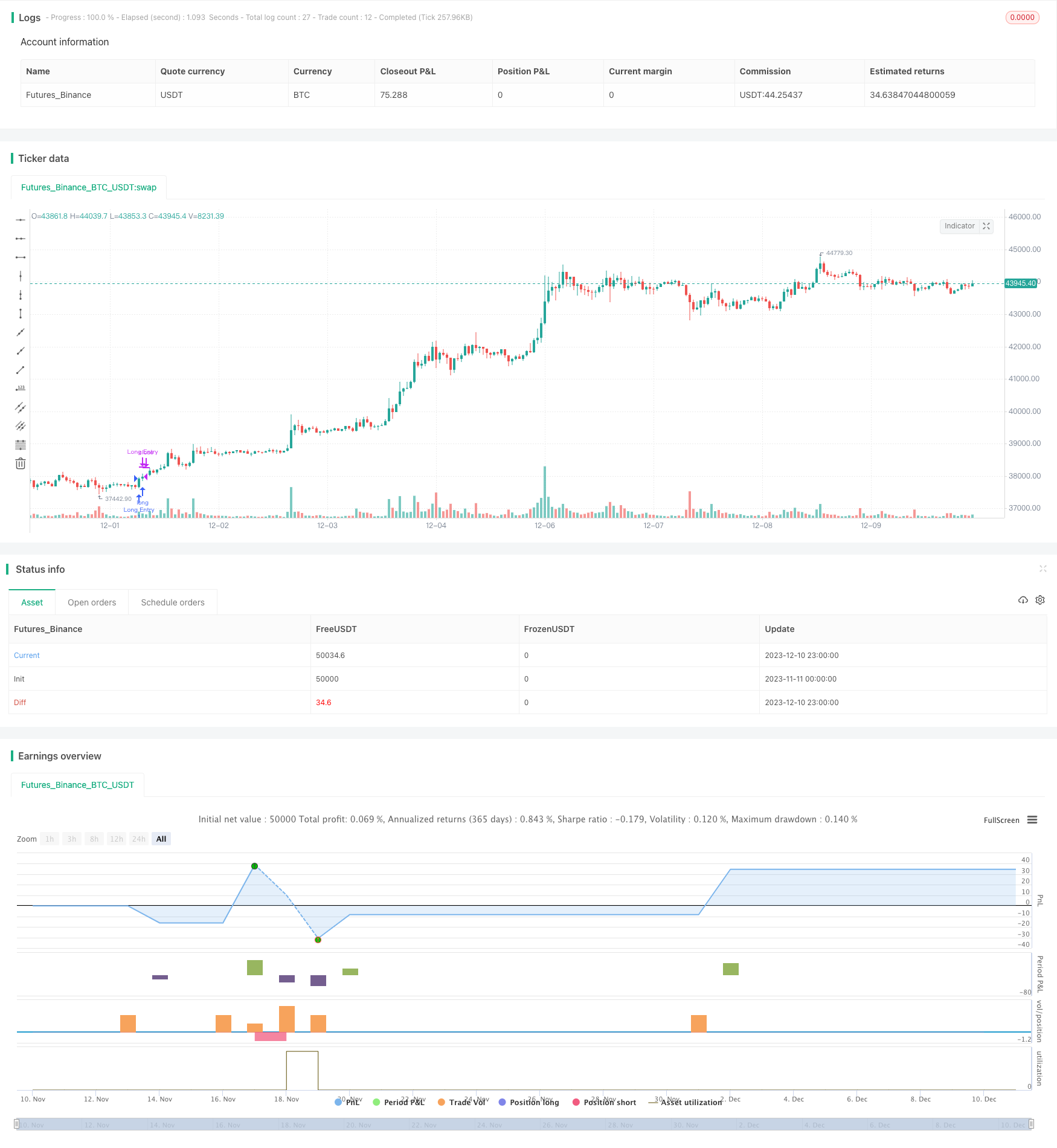

start: 2023-11-11 00:00:00

end: 2023-12-11 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © hydrelev

//@version=4

strategy("Vortex TSI strategy", overlay=false)

///////////////////INDICATOR TSI

long = input(title="Long Length", type=input.integer, defval=25)

short = input(title="Short Length", type=input.integer, defval=13)

signal = input(title="Signal Length", type=input.integer, defval=13)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_blue = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

tsi_red = ema(tsi_blue, signal)

// plot(tsi_blue, color=#3BB3E4)

// plot(tsi_red, color=#FF006E)

// hline(0, title="Zero")

/////////////////INDICATOR VI

period_ = input(14, title="Period", minval=2)

VMP = sum( abs( high - low[1]), period_ )

VMM = sum( abs( low - high[1]), period_ )

STR = sum( atr(1), period_ )

VIP_blue = VMP / STR

VIM_red = VMM / STR

// plot(VIP_blue, title="VI +", color=#3BB3E4)

// plot(VIM_red, title="VI -", color=#FF006E)

////////////////////STRATEGY

bar=input(1, title="Close after x bar", minval=1, maxval=50)

tsi_long = crossover(tsi_blue, tsi_red)

tsi_short = crossunder(tsi_blue, tsi_red)

vi_long = crossover(VIP_blue, VIM_red)

vi_short = crossunder(VIP_blue, VIM_red)

LongConditionOpen = tsi_long and vi_long ? true : false

LongConditionClose = tsi_long[bar] and vi_long[bar] ? true : false

ShortConditionOpen = tsi_short and vi_short ? true : false

ShortConditionClose = tsi_short[bar] and vi_short[bar] ? true : false

if (LongConditionOpen)

strategy.entry("Long Entry", strategy.long)

if (LongConditionClose)

strategy.close("Long Entry")

if (ShortConditionOpen)

strategy.entry("Short Entry", strategy.short)

if (ShortConditionClose)

strategy.close("Short Entry")