स्टोकैस्टिक वर्टेक्स रणनीति

लेखक:चाओझांग, दिनांक: 2023-12-21 15:12:37टैगः

अवलोकन

स्टोकैस्टिक वर्टेक्स रणनीति एक रणनीति है जो स्टोकैस्टिक ऑसिलेटर की K रेखा D रेखा के ऊपर पार होने पर खरीद संकेत उत्पन्न करती है और सकारात्मक VI ऋणात्मक VI से अधिक होता है। यह रणनीति स्टोकैस्टिक ऑसिलेटर सूचक और वर्टेक्स सूचक के लाभों को जोड़ती है ताकि स्टॉक की कीमतों में उल्टा होने पर अवसरों को पकड़ सकें।

रणनीति तर्क

यह रणनीति मुख्यतः दो संकेतकों पर आधारित हैः

-

स्टोकैस्टिक ऑसिलेटर: यह सूचक एक निश्चित अवधि के दौरान बाजार में ओवरसोल्ड या ओवरबॉट होने के लिए दिन के समापन मूल्य और उच्चतम और निम्नतम मूल्य की तुलना करता है। जब स्टोकैस्टिक ऑसिलेटर की तेज रेखा K धीमी रेखा D से ऊपर जाती है, तो इसे खरीद संकेत माना जाता है।

-

भंवर सूचक: यह सूचक एक निश्चित अवधि के दौरान उतार-चढ़ाव की तुलना करके बाजार में भंवर जैसे ऊपर या नीचे की गति को दर्शाता है। जब सकारात्मक भंवर सूचकांक नकारात्मक भंवर सूचकांक से अधिक होता है, तो इसका मतलब है कि शेयर मूल्य की ऊपर की गति नीचे की गति से अधिक मजबूत होती है, इसलिए हम खरीद सकते हैं।

इस रणनीति का खरीद संकेत स्टोकैस्टिक ऑसिलेटर की धीमी रेखा डी के ऊपर तेजी से रेखा के क्रॉसिंग से आता है, यह दर्शाता है कि स्टॉक की कीमत ओवरसोल्ड क्षेत्र से उछलती है। और नकारात्मक भंवर सूचकांक से अधिक सकारात्मक भंवर सूचकांक का अर्थ है स्टॉक की कीमत का मजबूत ऊपर की गति। इसलिए इन दोनों संकेतों का संयोजन अंतिम खरीद निर्णय उत्पन्न करता है।

लाभ विश्लेषण

इस रणनीति की मुख्य विशेषताएं हैंः

-

समय पर शेयर की कीमतों में उछाल को पकड़ें। डी रेखा के ऊपर से गुजरने वाली K रेखा मूल्य उलट को दर्शाती है।

-

झूठे ब्रेकआउट से बचने के लिए वर्टेक्स इंडेक्स ऊपर की गति निर्धारित करता है।

-

रणनीति को अनुकूलित करने के लिए समायोज्य मापदंड।

-

सहज ज्ञान युक्त निर्णय के लिए विज़ुअलाइज़ेड खरीद संकेत।

-

स्टोकैस्टिक और भंवर में बहुत अधिक ऐतिहासिक डेटा के बिना अंतर्निहित तंत्र हैं।

जोखिम विश्लेषण

इस रणनीति में कुछ जोखिम हैंः

-

खरीद संकेतों में त्रुटियां हो सकती हैं और नुकसान से पूरी तरह बच नहीं सकते।

-

अनुचित पैरामीटर सेटिंग्स रणनीति के प्रदर्शन को प्रभावित कर सकती हैं।

-

शेयर की कीमतों में तेज उतार-चढ़ाव होने पर सूचक विफलता की संभावना अधिक होती है।

-

यह बाजार के रुझानों को निर्धारित नहीं कर सकता है और मंदी के बाजारों में खरीद संकेत भी उत्पन्न करेगा।

इन जोखिमों को मापदंडों को समायोजित करके, स्टॉप लॉस सेट करके, बाजार के रुझानों को ध्यान में रखते हुए, आदि से कम किया जा सकता है। लेकिन कोई मात्रात्मक रणनीति नुकसान से पूरी तरह से बच नहीं सकती। कुछ जोखिम लेने की आवश्यकता है।

अनुकूलन

इस रणनीति को निम्नलिखित पहलुओं में भी अनुकूलित किया जा सकता हैः

-

उच्च स्तर पर पदों को खोलने से बचने के लिए समग्र प्रवृत्ति निर्धारित करने के लिए अन्य तकनीकी संकेतकों को मिलाएं।

-

अधिकतम एकल हानि को नियंत्रित करने के लिए स्टॉप लॉस तंत्र को बढ़ाएं।

-

इष्टतम मापदंडों को खोजने के लिए संकेतकों के मापदंडों के विभिन्न संयोजनों का परीक्षण करें।

-

झूठी सकारात्मक संभावनाओं को कम करने के लिए खोलने की स्थितियों को बढ़ाएं।

-

व्यापार लागतों पर विचार करें और न्यूनतम लाभ लक्ष्य निर्धारित करें।

ये अनुकूलन रणनीतियों की स्थिरता में सुधार कर सकते हैं, नुकसान को कम कर सकते हैं और रणनीतियों के मूल्य को अधिकतम कर सकते हैं।

सारांश

स्टोकैस्टिक वर्टेक्स रणनीति मूल्य उलट संकेतों और ऊपर की गति संकेतों को ध्यान में रखती है। यह एक विशिष्ट उलट रणनीति है। जब शेयर की कीमतें ओवरसोल्ड क्षेत्रों से उछाल लेती हैं तो यह अवसरों को जब्त करती है और झूठे ब्रेकआउट से बचने के लिए वर्टेक्स सूचकांक का उपयोग करके ऊपर की गति निर्धारित करती है। इस लचीली, लागू करने में आसान रणनीति में नियंत्रित जोखिम हैं और यह एक अच्छी मात्रात्मक रणनीति है। लेकिन कोई भी रणनीति बाजार के जोखिम से पूरी तरह से बच नहीं सकती है। हमें इसे सावधानी से इलाज करना चाहिए और रणनीति के अधिक मूल्य की खोज करने के लिए संभावित अनुकूलन स्थानों पर ध्यान देना चाहिए।

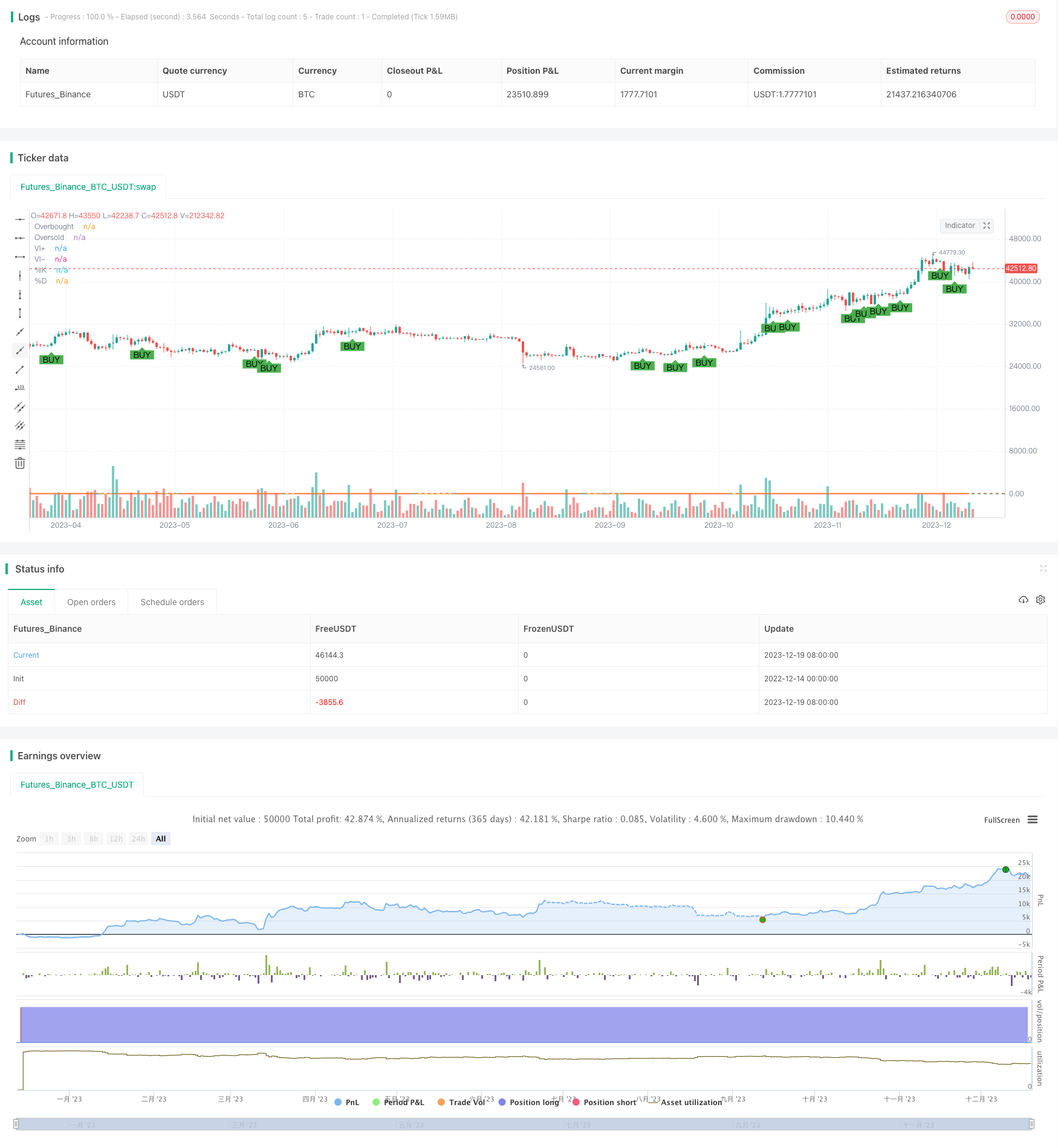

/*backtest

start: 2022-12-14 00:00:00

end: 2023-12-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stochastic and Vortex Strategy", overlay=true)

// Stochastic Oscillator settings

kPeriod = input(14, title="K Period")

dPeriod = input(3, title="D Period")

slowing = input(3, title="Slowing")

k = sma(stoch(close, high, low, kPeriod), slowing)

d = sma(k, dPeriod)

// Vortex Indicator settings

lengthVI = input(14, title="Vortex Length")

tr = max(max(high - low, abs(high - close[1])), abs(low - close[1]))

vmPlus = abs(high - low[1])

vmMinus = abs(low - high[1])

viPlus = sum(vmPlus, lengthVI) / sum(tr, lengthVI)

viMinus = sum(vmMinus, lengthVI) / sum(tr, lengthVI)

// Buy condition

buyCondition = crossover(k, d) and viPlus > viMinus

if (buyCondition)

strategy.entry("Buy", strategy.long)

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plot(k, title="%K", color=color.blue)

plot(d, title="%D", color=color.orange)

hline(80, "Overbought", color=color.red)

hline(20, "Oversold", color=color.green)

plot(viPlus, title="VI+", color=color.purple)

plot(viMinus, title="VI-", color=color.red)

- बहु-कारक मॉडल पर आधारित क्षण उलट रणनीति

- चाइकिन अस्थिरता सूचक पर आधारित अल्पकालिक व्यापार रणनीति

- डबल एमए क्रॉसओवर ट्रेंड ट्रैकिंग रणनीति

- सुपर ट्रेंड ट्रिपल रणनीति

- गतिशील ट्रेलिंग स्टॉप लॉस रणनीति

- स्टॉप-लॉस और टेक-प्रॉफिट के साथ मूविंग एवरेज क्रॉसओवर रणनीति

- चलती औसत पर आधारित औसत रिवर्स रिवर्स रणनीति

- बोलिंगर बैंड्स आधारित उच्च आवृत्ति व्यापार रणनीति

- एक मात्रात्मक इचिमोकू क्लाउड ट्रेडिंग रणनीति

- डबल बॉटम ब्रेकआउट मॉडल पर आधारित गति रणनीति

- अस्थिरता सूचकांक और स्टोकैस्टिक ऑसिलेटर पर आधारित बहु-अवधि व्यापार रणनीति

- वस्तुओं के लिए सीसीआई के लिए विस्तारित अनुकूलनशील तल मछली पकड़ने की व्यापार रणनीति

- LazyBear के निचोड़ पर आधारित गति रणनीति

- चलती औसत के आधार पर तल-क्रॉसिंग Sawtooth लाभ रोक रणनीति

- गतिशील भारित चलती औसत ट्रेडिंग रणनीति

- अंतिम मोमबत्ती रणनीति

- ऋणात्मक आयतन सूचकांक के उल्टा होने की मात्रात्मक रणनीति

- ट्रिपल सुपरट्रेंड ब्रेकआउट रणनीति

- सापेक्ष शक्ति रणनीति का एमएसीडी

- त्रिकोणीय ड्रैगन प्रणाली