बोलिंगर बैंड चैनल आरएसआई दो लाइन रणनीति

अवलोकन

यह रणनीति ब्रीलिंग लाइन को एक अपेक्षाकृत मजबूत सूचक (आरएसआई) के साथ जोड़ती है, जो कि आरएसआई सूचक को ओवरबॉट करने के साथ-साथ ब्रीलिंग लाइन को तोड़ने के लिए आवश्यक है, जिससे ट्रेडिंग सिग्नल को अधिक कठोर और विश्वसनीय बनाया जा सके।

रणनीति सिद्धांत

- ब्रिलिन लाइन का उपयोग करके, पूर्व के n दिनों के समापन मूल्य के आधार पर मध्य, ऊपर और नीचे की रेखाओं की गणना करें।

- आरएसआई को गणना करें ताकि यह पता लगाया जा सके कि बाजार बहुत अधिक आशावादी है या नहीं।

- केवल जब आरएसआई सूचक ओवरबॉट दिखाता है (rsi_overbought पैरामीटर से अधिक) और कीमत ब्रीनिंग लाइन ट्रैक को तोड़ती है, तो एक शॉर्ट-हेड व्यापार करें।

- केवल तभी मल्टीहेड ट्रेड करें जब आरएसआई सूचक ओवरसोल्ड दिखाता है (rsi_oversold पैरामीटर से नीचे) और कीमत ब्रीनिंग लाइन डाउन ट्रैक को तोड़ती है।

इस प्रकार, यह रणनीति ब्रीनिंग लाइन की चैनल विशेषताओं और आरएसआई सूचक के ओवरबॉट और ओवरबॉट सिग्नल का उपयोग करती है, जिससे एकल सूचक में गलतफहमी से बचा जाता है, और अधिक विश्वसनीय होता है।

रणनीतिक लाभ

- ब्रीनिंग लाइन और आरएसआई सूचकांक के लाभों का व्यापक उपयोग करें, अधिक कठोर निर्णय लें और गलतियों से बचें।

- ब्रिन लाइन गतिशील चैनल स्थापित करती है जो बाजार में उतार-चढ़ाव के नियमों को समझती है।

- आरएसआई ने ओवरबॉय और ओवरसोल के बारे में फैसला किया है, ताकि ऊंचाई और गिरावट का पीछा न किया जा सके।

रणनीतिक जोखिम

- यदि ब्रिन लाइन पैरामीटर को गलत तरीके से सेट किया जाता है, तो ऊपरी और निचले रेल प्रभावी रूप से कीमतों को कवर नहीं कर सकते हैं।

- यदि RSI पैरामीटर को गलत तरीके से सेट किया जाता है, तो वास्तविक ओवरबॉट और ओवरसोल्ड को प्रभावी ढंग से निर्धारित नहीं किया जा सकता है।

- यह रणनीति अपने आप में प्रवृत्ति की दिशा का आकलन नहीं कर सकती है, इसे अन्य संकेतकों के साथ संयोजन में उपयोग करने की आवश्यकता है।

उपरोक्त जोखिमों के लिए, मापदंडों को अनुकूलित किया जाना चाहिए, मॉडल को सख्ती से परीक्षण किया जाना चाहिए, और अन्य संकेतकों के साथ बड़े रुझानों का आकलन किया जाना चाहिए।

रणनीति अनुकूलन दिशा

- विभिन्न आवृत्ति मापदंडों के साथ एक ब्रीलिंग लाइन का परीक्षण करें और सबसे अच्छा आवृत्ति मापदंडों को ढूंढें।

- आरएसआई के विभिन्न मापदंडों का परीक्षण करें और बेहतर मापदंडों को निर्धारित करें।

- चलती औसत जैसे अन्य संकेतक भी शामिल किए जा सकते हैं ताकि समग्र रुझान का पता लगाया जा सके।

संक्षेप

इस रणनीति में ब्रीलिंग लाइन और आरएसआई संकेतकों के फायदे को सफलतापूर्वक जोड़ा गया है, दोनों के संकेत एक साथ आने पर व्यापार निर्देश जारी किए गए हैं, जिससे एकल संकेतक निर्णय में त्रुटि की स्थिति को प्रभावी ढंग से रोका जा सकता है, जिससे व्यापार अधिक विश्वसनीय हो जाता है। साथ ही, पैरामीटर को अनुकूलित करना, सख्त परीक्षण करना, और अन्य संकेतकों के साथ बड़े रुझानों का न्याय करना, जिससे रणनीति की स्थिरता और रिटर्न को और बेहतर बनाया जा सके।

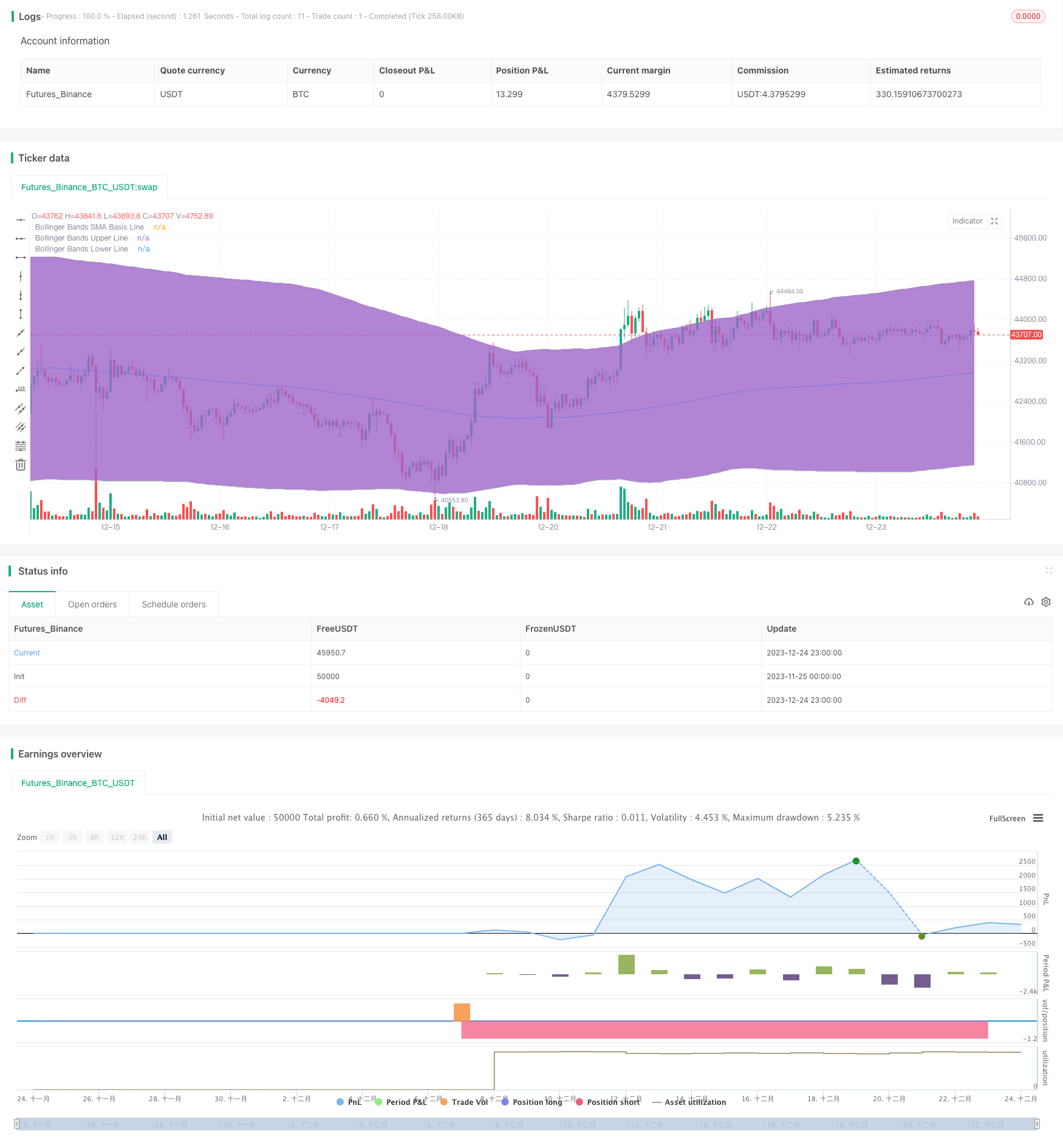

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Bollinger + RSI, Double Strategy (by ChartArt) v1.1", shorttitle="CA_-_RSI_Bol_Strat_1.1", overlay=true)

// ChartArt's RSI + Bollinger Bands, Double Strategy - Update

//

// Version 1.1

// Idea by ChartArt on January 18, 2015.

//

// This strategy uses the RSI indicator

// together with the Bollinger Bands

// to sell when the price is above the

// upper Bollinger Band (and to buy when

// this value is below the lower band).

//

// This simple strategy only triggers when

// both the RSI and the Bollinger Bands

// indicators are at the same time in

// a overbought or oversold condition.

//

// In this version 1.1 the strategy was

// both simplified for the user and

// made more successful in backtesting.

//

// List of my work:

// https://www.tradingview.com/u/ChartArt/

//

// __ __ ___ __ ___

// / ` |__| /\ |__) | /\ |__) |

// \__, | | /~~\ | \ | /~~\ | \ |

//

//

///////////// RSI

RSIlength = input(6,title="RSI Period Length")

RSIoverSold = 50

RSIoverBought = 50

price = close

vrsi = rsi(price, RSIlength)

///////////// Bollinger Bands

BBlength = input(200, minval=1,title="Bollinger Period Length")

BBmult = 2 // input(2.0, minval=0.001, maxval=50,title="Bollinger Bands Standard Deviation")

BBbasis = sma(price, BBlength)

BBdev = BBmult * stdev(price, BBlength)

BBupper = BBbasis + BBdev

BBlower = BBbasis - BBdev

source = close

buyEntry = crossover(source, BBlower)

sellEntry = crossunder(source, BBupper)

plot(BBbasis, color=aqua,title="Bollinger Bands SMA Basis Line")

p1 = plot(BBupper, color=silver,title="Bollinger Bands Upper Line")

p2 = plot(BBlower, color=silver,title="Bollinger Bands Lower Line")

fill(p1, p2)

///////////// Colors

switch1=input(true, title="Enable Bar Color?")

switch2=input(true, title="Enable Background Color?")

TrendColor = RSIoverBought and (price[1] > BBupper and price < BBupper) and BBbasis < BBbasis[1] ? red : RSIoverSold and (price[1] < BBlower and price > BBlower) and BBbasis > BBbasis[1] ? green : na

barcolor(switch1?TrendColor:na)

bgcolor(switch2?TrendColor:na,transp=50)

///////////// RSI + Bollinger Bands Strategy

if (not na(vrsi))

if (crossover(vrsi, RSIoverSold) and crossover(source, BBlower))

strategy.entry("RSI_BB_L", strategy.long, stop=BBlower, comment="RSI_BB_L")

else

strategy.cancel(id="RSI_BB_L")

if (crossunder(vrsi, RSIoverBought) and crossunder(source, BBupper))

strategy.entry("RSI_BB_S", strategy.short, stop=BBupper, comment="RSI_BB_S")

else

strategy.cancel(id="RSI_BB_S")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)