कई स्टॉप के साथ ट्रेंड-फॉलोइंग इंट्राडे रणनीति

अवलोकन

इस रणनीति में मल्टीपल एटीआर डायनामिक स्टॉप और इम्प्रूव्ड रेन्को ब्लॉक शामिल हैं, जिसका उद्देश्य इंट्राडे ट्रेडों को पकड़ना है। यह ट्रेंड इंडिकेटर और ब्लॉक इंडिकेटर को जोड़ती है, जो बहु-समय-फ्रेम विश्लेषण को सक्षम करती है, जिससे ट्रेंड की दिशा को प्रभावी ढंग से पहचानने और समय पर स्टॉप किया जा सकता है।

रणनीति सिद्धांत

इस रणनीति के केंद्र में मल्टीपल एटीआर रोक तंत्र है। यह एटीआर गतिशील रोक के 3 सेट सेट करता है, जिसमें 5 गुना एटीआर, 10 गुना एटीआर और 15 गुना एटीआर होते हैं। जब कीमतें इन 3 सेटों को तोड़ती हैं, तो यह संकेत देती है कि प्रवृत्ति बदल गई है, और इस समय स्थिति को बंद कर दिया गया है। यह मल्टीपल स्टॉप सेट किया गया है, जो अल्पकालिक उतार-चढ़ाव के कारण झूठे संकेतों को प्रभावी ढंग से फ़िल्टर कर सकता है।

एक अन्य मुख्य भाग में सुधार हुआ रेन्को ब्लॉक है। यह एटीआर मूल्य के आधार पर वृद्धि को विभाजित करता है और एसएमए सूचक के साथ प्रवृत्ति की दिशा का आकलन करता है। यह सामान्य रेन्को ब्लॉक की तुलना में अधिक संवेदनशील है और प्रवृत्ति में बदलाव को पहले पहचान सकता है। जब ब्लॉक का रंग बदल जाता है, तो यह प्रवृत्ति में बदलाव को दर्शाता है और स्टॉप लॉस सिग्नल के रूप में कार्य करता है।

प्रवेश की शर्त जब कीमत 3 समूह एटीआर स्टॉप को पार करती है तो अधिक करें, और जब कीमत 3 समूह एटीआर स्टॉप को पार करती है तो खाली करें। बाहर निकलने की शर्त जब कीमत किसी भी एटीआर स्टॉप या रेन्को ब्लॉक के रंग में बदलाव को ट्रिगर करती है, तो स्थिति को शांत करें।

रणनीतिक लाभ

- कई एटीआर को रोकना और जोखिम को प्रभावी ढंग से नियंत्रित करना

- सुधारित रेन्को ब्लॉक, अधिक संवेदनशील, जल्दी से क्षतिग्रस्त

- ट्रेंड सूचक और ब्लॉक सूचक के संयोजन से ट्रेंड कैप्चर सुनिश्चित करें

- बहु-समय-सीमा विश्लेषण, ट्रेंड की दिशा का निर्धारण करने के लिए अधिक विश्वसनीय

- विभिन्न बाजार स्थितियों के लिए समायोज्य पैरामीटर

रणनीतिक जोखिम और अनुकूलन

इस रणनीति का मुख्य जोखिम यह है कि स्टॉपलॉस को तोड़ने से नुकसान बढ़ जाता है। इसे निम्नलिखित तरीकों से अनुकूलित किया जा सकता हैः

- एटीआर रोक के गुणकों को समायोजित करें, मजबूत प्रवृत्ति वाले बाजारों में उचित छूट; कमजोर प्रवृत्ति वाले बाजारों में उचित सख्ती

- रेन्को ब्लॉक के एटीआर चक्र पैरामीटर को संवेदनशीलता और स्थिरता को संतुलित करने के लिए समायोजित करें

- अन्य स्टॉप-लॉस संकेतकों को जोड़ना, जैसे कि डोनचियन चैनल, ताकि स्टॉप-लॉस अधिक विश्वसनीय हो

- फ़िल्टर जोड़े गए हैं, जो परिसंचरण में बार-बार लेनदेन से बचने के लिए हैं

संक्षेप

यह रणनीति समग्र रूप से इंट्राडे मजबूत प्रवृत्ति की स्थिति के लिए उपयुक्त है, इसकी विशेषता है कि स्टॉप लॉस सेट साइंस, ब्लॉक इंडिकेटर अग्रिम रूप से ट्रेंड शिफ्ट की पहचान कर सकता है। यह एक प्रवृत्ति ट्रैकिंग रणनीति है जो विभिन्न बाजार स्थितियों के लिए पैरामीटर को समायोजित करके अनुकूल है।

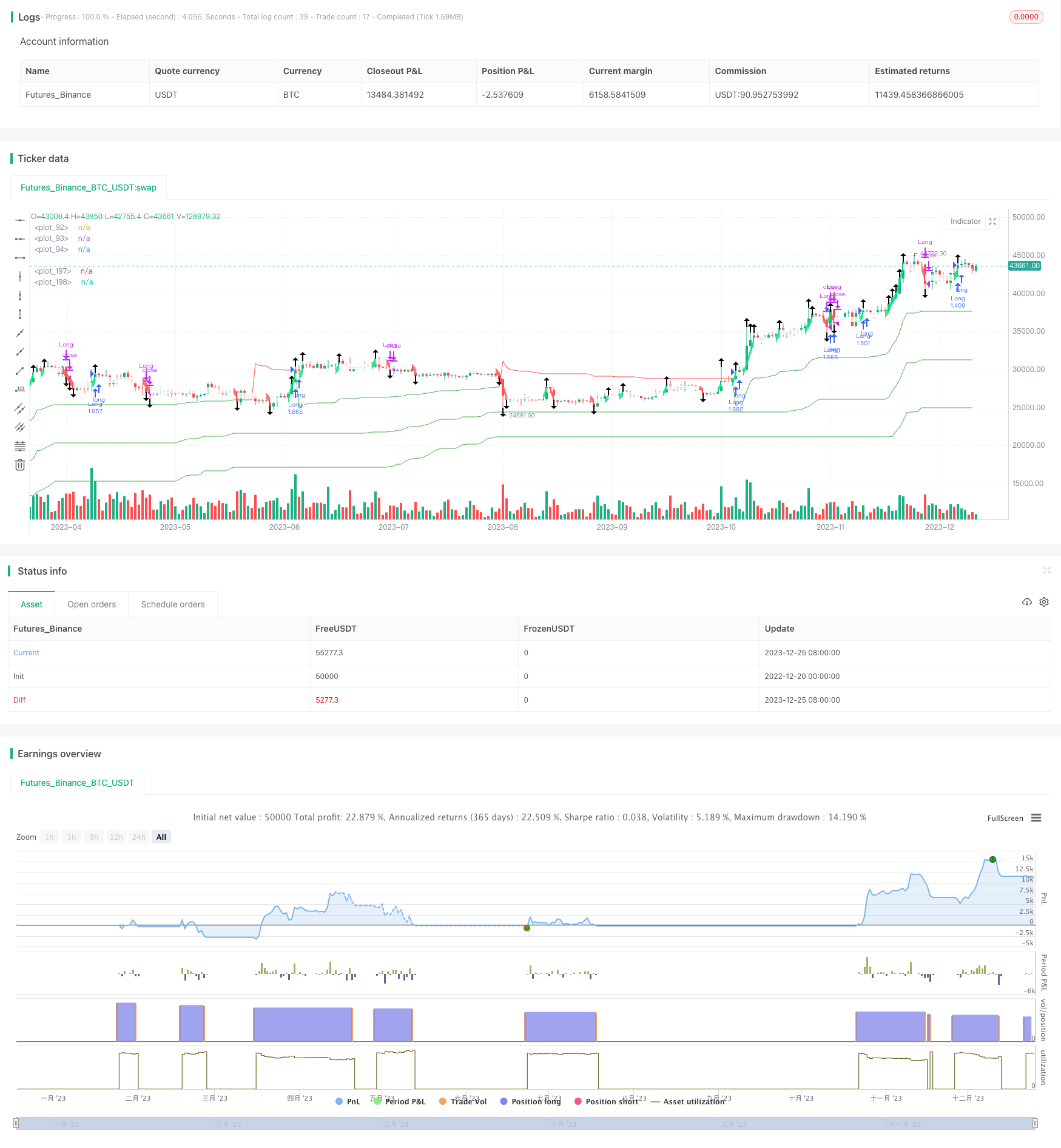

/*backtest

start: 2022-12-20 00:00:00

end: 2023-12-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Lancelot vstop intraday strategy", overlay=true, currency=currency.NONE, initial_capital = 100, commission_type=strategy.commission.percent,

commission_value=0.075, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

///Volatility Stop///

lengtha = input(title="Vstop length", type=input.integer, defval=26, minval=1)

mult1a = 5

atr_a = atr(lengtha)

max1a = 0.0

min1a = 0.0

is_uptrend_preva = false

stopa = 0.0

vstop_preva = 0.0

vstop1a = 0.0

is_uptrenda = false

is_trend_changeda = false

max_a = 0.0

min_a = 0.0

vstopa = 0.0

max1a := max(nz(max_a[1]), ohlc4)

min1a := min(nz(min_a[1]), ohlc4)

is_uptrend_preva := nz(is_uptrenda[1], true)

stopa := is_uptrend_preva ? max1a - mult1a * atr_a : min1a + mult1a * atr_a

vstop_preva := nz(vstopa[1])

vstop1a := is_uptrend_preva ? max(vstop_preva, stopa) : min(vstop_preva, stopa)

is_uptrenda := ohlc4 - vstop1a >= 0

is_trend_changeda := is_uptrenda != is_uptrend_preva

max_a := is_trend_changeda ? ohlc4 : max1a

min_a := is_trend_changeda ? ohlc4 : min1a

vstopa := is_trend_changeda ? is_uptrenda ? max_a - mult1a * atr_a : min_a + mult1a * atr_a :

vstop1a

///Volatility Stop///

lengthb = input(title="Vstop length", type=input.integer, defval=26, minval=1)

mult1b = 10

atr_b = atr(lengthb)

max1b = 0.0

min1b = 0.0

is_uptrend_prevb = false

stopb = 0.0

vstop_prevb = 0.0

vstop1b = 0.0

is_uptrendb = false

is_trend_changedb = false

max_b = 0.0

min_b = 0.0

vstopb = 0.0

max1b := max(nz(max_b[1]), ohlc4)

min1b := min(nz(min_b[1]), ohlc4)

is_uptrend_prevb := nz(is_uptrendb[1], true)

stopb := is_uptrend_prevb ? max1b - mult1b * atr_b : min1b + mult1b * atr_b

vstop_prevb := nz(vstopb[1])

vstop1b := is_uptrend_prevb ? max(vstop_prevb, stopb) : min(vstop_prevb, stopb)

is_uptrendb := ohlc4 - vstop1b >= 0

is_trend_changedb := is_uptrendb != is_uptrend_prevb

max_b := is_trend_changedb ? ohlc4 : max1b

min_b := is_trend_changedb ? ohlc4 : min1b

vstopb := is_trend_changedb ? is_uptrendb ? max_b - mult1b * atr_b : min_b + mult1b * atr_b :

vstop1b

///Volatility Stop///

lengthc = input(title="Vstop length", type=input.integer, defval=26, minval=1)

mult1c = 15

atr_c = atr(lengthc)

max1c = 0.0

min1c = 0.0

is_uptrend_prevc = false

stopc = 0.0

vstop_prevc = 0.0

vstop1c = 0.0

is_uptrendc = false

is_trend_changedc = false

max_c = 0.0

min_c = 0.0

vstopc = 0.0

max1c := max(nz(max_c[1]), ohlc4)

min1c := min(nz(min_c[1]), ohlc4)

is_uptrend_prevc := nz(is_uptrendc[1], true)

stopc := is_uptrend_prevc ? max1c - mult1c * atr_c : min1c + mult1c * atr_c

vstop_prevc := nz(vstopc[1])

vstop1c := is_uptrend_prevc ? max(vstop_prevc, stopc) : min(vstop_prevc, stopc)

is_uptrendc := ohlc4 - vstop1c >= 0

is_trend_changedc := is_uptrendc != is_uptrend_prevc

max_c := is_trend_changedc ? ohlc4 : max1c

min_c := is_trend_changedc ? ohlc4 : min1c

vstopc := is_trend_changedc ? is_uptrendc ? max_c - mult1c * atr_c : min_c + mult1c * atr_c :

vstop1c

plot(vstopa, color=is_uptrenda ? color.green : color.red, style=plot.style_line, linewidth=1)

plot(vstopb, color=is_uptrendb ? color.green : color.red, style=plot.style_line, linewidth=1)

plot(vstopc, color=is_uptrendc ? color.green : color.red, style=plot.style_line, linewidth=1)

vstoplongcondition = close > vstopa and close > vstopb and close > vstopc and vstopa > vstopb and vstopa > vstopc and vstopb > vstopc

vstoplongclosecondition = crossunder(close, vstopa)

vstopshortcondition = close < vstopa and close < vstopb and close < vstopc and vstopa < vstopb and vstopa < vstopc and vstopb < vstopc

vstopshortclosecondition = crossover(close, vstopa)

///Renko///

TF = input(title='TimeFrame', type=input.resolution, defval="240")

ATRlength = input(title="ATR length", type=input.integer, defval=60, minval=2, maxval=100)

SMAlength = input(title="SMA length", type=input.integer, defval=5, minval=2, maxval=100)

SMACurTFlength = input(title="SMA CurTF length", type=input.integer, defval=20, minval=2, maxval=100)

HIGH = security(syminfo.tickerid, TF, high)

LOW = security(syminfo.tickerid, TF, low)

CLOSE = security(syminfo.tickerid, TF, close)

ATR = security(syminfo.tickerid, TF, atr(ATRlength))

SMA = security(syminfo.tickerid, TF, sma(close, SMAlength))

SMACurTF = sma(close, SMACurTFlength)

RENKOUP = float(na)

RENKODN = float(na)

H = float(na)

COLOR = color(na)

BUY = int(na)

SELL = int(na)

UP = bool(na)

DN = bool(na)

CHANGE = bool(na)

RENKOUP := na(RENKOUP[1]) ? (HIGH + LOW) / 2 + ATR / 2 : RENKOUP[1]

RENKODN := na(RENKOUP[1]) ? (HIGH + LOW) / 2 - ATR / 2 : RENKODN[1]

H := na(RENKOUP[1]) or na(RENKODN[1]) ? RENKOUP - RENKODN : RENKOUP[1] - RENKODN[1]

COLOR := na(COLOR[1]) ? color.white : COLOR[1]

BUY := na(BUY[1]) ? 0 : BUY[1]

SELL := na(SELL[1]) ? 0 : SELL[1]

UP := false

DN := false

CHANGE := false

if not CHANGE and close >= RENKOUP[1] + H * 3

CHANGE := true

UP := true

RENKOUP := RENKOUP[1] + ATR * 3

RENKODN := RENKOUP[1] + ATR * 2

COLOR := color.lime

SELL := 0

BUY := BUY + 3

BUY

if not CHANGE and close >= RENKOUP[1] + H * 2

CHANGE := true

UP := true

RENKOUP := RENKOUP[1] + ATR * 2

RENKODN := RENKOUP[1] + ATR

COLOR := color.lime

SELL := 0

BUY := BUY + 2

BUY

if not CHANGE and close >= RENKOUP[1] + H

CHANGE := true

UP := true

RENKOUP := RENKOUP[1] + ATR

RENKODN := RENKOUP[1]

COLOR := color.lime

SELL := 0

BUY := BUY + 1

BUY

if not CHANGE and close <= RENKODN[1] - H * 3

CHANGE := true

DN := true

RENKODN := RENKODN[1] - ATR * 3

RENKOUP := RENKODN[1] - ATR * 2

COLOR := color.red

BUY := 0

SELL := SELL + 3

SELL

if not CHANGE and close <= RENKODN[1] - H * 2

CHANGE := true

DN := true

RENKODN := RENKODN[1] - ATR * 2

RENKOUP := RENKODN[1] - ATR

COLOR := color.red

BUY := 0

SELL := SELL + 2

SELL

if not CHANGE and close <= RENKODN[1] - H

CHANGE := true

DN := true

RENKODN := RENKODN[1] - ATR

RENKOUP := RENKODN[1]

COLOR := color.red

BUY := 0

SELL := SELL + 1

SELL

plotshape(UP, style=shape.arrowup, location=location.abovebar, size=size.normal)

plotshape(DN, style=shape.arrowdown, location=location.belowbar, size=size.normal)

p1 = plot(RENKOUP, style=plot.style_line, linewidth=1, color=COLOR)

p2 = plot(RENKODN, style=plot.style_line, linewidth=1, color=COLOR)

fill(p1, p2, color=COLOR, transp=80)

///Long Entry///

longcondition = vstoplongcondition and UP

if (longcondition)

strategy.entry("Long", strategy.long)

///Long exit///

closeconditionlong = vstoplongclosecondition or DN

if (closeconditionlong)

strategy.close("Long")

// ///Short Entry///

// shortcondition = vstopshortcondition and DN

// if (shortcondition)

// strategy.entry("Short", strategy.short)

// ///Short exit///

// closeconditionshort = vstopshortclosecondition or UP

// if (closeconditionshort)

// strategy.close("Short")