इचिमोकू क्लाउड और बोलिंगर बैंड संयोजन ट्रेडिंग रणनीति

अवलोकन

इस रणनीति में एक जापानी सूचक एक बादल चार्ट और बुरीन बैंड सूचक के संयोजन के रूप में व्यापार के संकेतों का उपयोग किया जाता है। यह रणनीति बाजार के रुझानों को प्रभावी ढंग से निर्धारित कर सकती है और बुरीन बैंड सूचक के संकेतों के दौरान निर्णय ले सकती है, जिससे गलत व्यापार से बचा जा सकता है।

रणनीति सिद्धांत

एक क्लाउड मैप में एक परिवर्तनीय रेखा, एक संदर्भ रेखा, एक विलंब रेखा और एक अग्रिम रेखा होती है। एक परिवर्तनीय रेखा 9 दिन की औसत रेखा है, और एक संदर्भ रेखा 26 दिन की औसत रेखा है। जब एक परिवर्तनीय रेखा एक संदर्भ रेखा के ऊपर होती है, तो यह एक मल्टीहेड सिग्नल होता है, और इसके विपरीत, यह एक खाली सिग्नल होता है।

विलंब रेखा मूल्य की विलंब गति है। जब विलंब रेखा एक बहुमुखी प्रवृत्ति को ऊपर की ओर इंगित करती है, तो नीचे एक खाली है।

क्लाउड बैंड दो अग्रणी रेखाओं से बना है, जो 52-दिवसीय औसत रेखा और 26-दिवसीय औसत रेखा का औसत है। कीमतों को क्लाउड बैंड के ऊपर बहु-शीर्षक माना जाता है, नीचे खाली-शीर्षक।

ब्रिन बैंड n दैनिक औसत और मानक विचलन से बना है, जो स्टॉक की कीमतों में उतार-चढ़ाव का एक बैंड है। जब कीमतें ऊपरी बैंड को तोड़ती हैं, तो अधिक देखें, और जब वे नीचे की बैंड को तोड़ते हैं, तो कम देखें।

इस रणनीति में एक क्लाउड चार्ट में एक बहु-अंतर सिग्नल जारी किया जाता है, और एक ही समय में बुरिन बैंड को तोड़ने का निर्णय लिया जाता है, व्यापार के नियम बनाते हैं। जैसे कि रूपांतरण लाइन ऊपर की ओर बेंचमार्क लाइन को तोड़ती है, देरी लाइन ऊपर है, कीमत बादल बैंड को तोड़ती है, और बुरिन बैंड को तोड़ती है।

रणनीतिक लाभ

एक क्लाउड चार्ट प्रवृत्ति को स्पष्ट रूप से निर्धारित करता है, रूपांतरण रेखा और विलंब रेखा अल्पकालिक प्रवृत्ति को निर्धारित कर सकती है, और क्लाउड बैंड मध्यम और दीर्घकालिक प्रवृत्ति की दिशा को निर्धारित कर सकता है।

ब्रिन बैंड यह निर्धारित करता है कि क्या कीमतों में ओवरब्रिज है, और यह कुछ अनावश्यक लेनदेन को प्रभावी रूप से फ़िल्टर कर सकता है।

पोर्टफोलियो सूचकांक ट्रेडिंग सिग्नल को स्पष्ट और विश्वसनीय बनाने के लिए और ट्रेडिंग जोखिमों से बचने के लिए।

जोखिम और अनुकूलन

ब्रिन बैंड पैरामीटर की गलत सेटिंग से ट्रेडिंग सिग्नल की सटीकता में कमी आ सकती है। पैरामीटर को विभिन्न मानकों के अनुसार सावधानीपूर्वक सेट किया जाना चाहिए।

जोखिम को नियंत्रित करने के लिए उचित रूप से स्थिति अनुपात को समायोजित किया जाना चाहिए। अत्यधिक स्थिति रखने से नुकसान बढ़ सकता है।

एक स्टॉप-लॉस रणनीति को शामिल करने पर विचार किया जा सकता है, जब कीमत एक निश्चित सीमा से अधिक प्रतिकूल दिशा में चलती है।

एक क्लाउड चार्ट के साथ संयोजन के लिए अधिक संकेतकों का परीक्षण किया जा सकता है, जिससे अधिक विश्वसनीय ट्रेडिंग रणनीतियां बनें।

संक्षेप

यह रणनीति ट्रेंड की दिशा और ब्रिन बैंड इंडिकेटर फिल्टर सिग्नल का पता लगाने के लिए एक क्लाउड चार्ट का प्रभावी उपयोग करती है। रणनीति सिग्नल स्पष्ट और विश्वसनीय है, पैरामीटर समायोजन और स्टॉप लॉस अनुकूलन के माध्यम से व्यापार जोखिम को कम करने और बेहतर रिटर्न प्राप्त करने के लिए।

/*backtest

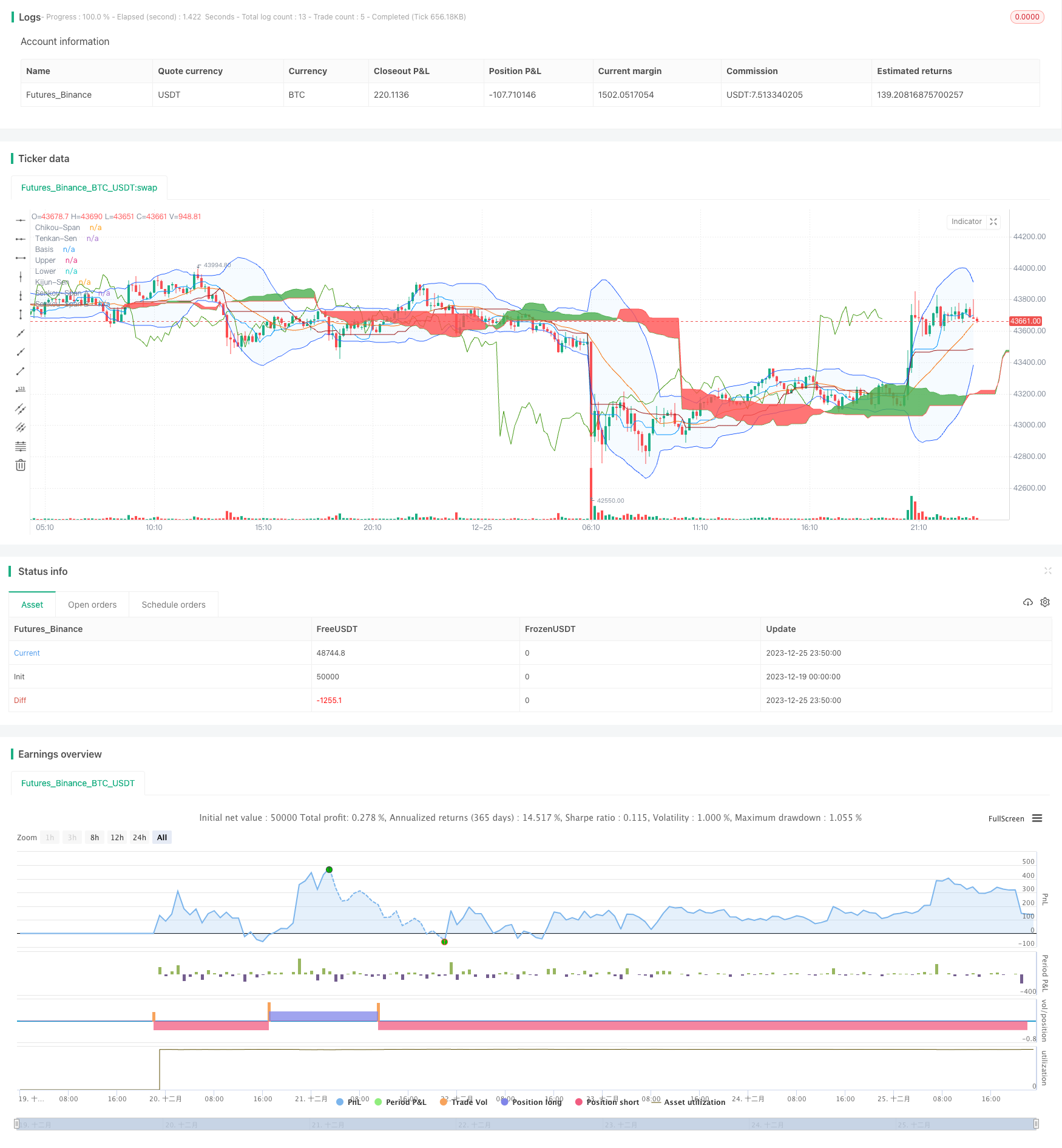

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Coinrule

//@version=5

strategy("Ichimoku Cloud and Bollinger Bands",

overlay=true,

initial_capital=1000,

process_orders_on_close=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=30,

commission_type=strategy.commission.percent,

commission_value=0.1)

showDate = input(defval=true, title='Show Date Range')

timePeriod = true

notInTrade = strategy.position_size <= 0

//Ichimoku Cloud

//Inputs

ts_bars = input.int(9, minval=1, title="Tenkan-Sen Bars")

ks_bars = input.int(26, minval=1, title="Kijun-Sen Bars")

ssb_bars = input.int(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input.int(26, minval=1, title="Chikou-Span Offset")

ss_offset = input.int(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => math.avg(ta.lowest(len), ta.highest(len))

// Components of Ichimoku Cloud

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = math.avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Cloud

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=color.green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=color.red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? color.green : color.red, title="Cloud color")

ss_high = math.max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = math.min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Conditions

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = ta.mom(close, cs_offset-1) > 0

cs_cross_bear = ta.mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//Bollinger Bands Indicator

length = input.int(20, minval=1)

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and ta.crossover(lower, close)

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and ta.crossover(close, lower)

strategy.entry('Long', strategy.long, when=bullish and long_entry and timePeriod)

strategy.close('Long', when=bearish and not short_entry)

strategy.entry('Short', strategy.short, when=bearish and short_entry and timePeriod)

strategy.close('Short', when=bullish and not long_entry)

//Works well on BTC 30m/1h (11.29%), ETH 2h (29.05%), MATIC 2h/30m (37.12%), AVAX 1h/2h (49.2%), SOL 45m (45.43%)