गति का पता लगाने की रणनीति

लेखक:चाओझांग, दिनांकः 2023-12-29 16:26:49टैगः

अवलोकन

मोमेंटम ट्रैकिंग रणनीति मूल्य प्रवृत्ति की दिशा निर्धारित करने के लिए मुख्य संकेतक के रूप में हॉल मूविंग एवरेज का उपयोग करती है। साथ ही, रणनीति में मूल्य प्रवृत्ति को सत्यापित करने और झूठे संकेतों को फ़िल्टर करने के लिए अन्य संकेतक जैसे बेसलाइन, पुष्टिकरण संकेतक आदि शामिल हैं। बाजार में प्रवेश करने के बाद, रणनीति लाभ के लिए रुझानों को ट्रैक करने के लिए गतिशील स्टॉप लॉस की गणना करने के लिए औसत सच्ची रेंज का उपयोग करती है।

रणनीतिक सिद्धांत

मोमेंटम ट्रैकिंग रणनीति का मूल भाग हॉल मूविंग एवरेज है। हॉल मूविंग एवरेज मूल्य परिवर्तन के प्रति अधिक संवेदनशील है और प्रभावी रूप से प्रवृत्ति की दिशा निर्धारित कर सकता है। जब कीमत हॉल लाइन को ऊपर की ओर तोड़ती है, तो एक ऊपर की प्रवृत्ति की पुष्टि होती है, लंबी जाती है; जब कीमत हॉल लाइन को नीचे की ओर तोड़ती है, तो एक नीचे की प्रवृत्ति की पुष्टि होती है, छोटी जाती है।

इसके अतिरिक्त, रणनीति में अल्पकालिक और दीर्घकालिक रुझानों का न्याय करने के लिए एक आधार रेखा संकेतक भी पेश किया गया है; एक पुष्टिकरण संकेतक का उपयोग झूठे ब्रेकआउट को फ़िल्टर करने के लिए किया जाता है। एक ट्रेडिंग सिग्नल केवल तभी ट्रिगर किया जाएगा जब आधार रेखा और पुष्टिकरण संकेतक दोनों ने प्रवृत्ति की दिशा की पुष्टि की हो।

बाजार में प्रवेश करने के बाद, रणनीति स्टॉप लॉस स्थिति को सेट करने के लिए औसत सच्ची सीमा और हुल ईएमए का उपयोग करती है। जैसे-जैसे प्रवृत्ति जारी रहती है, स्टॉप लॉस लाइन प्रवृत्ति लाभों में लॉक करने के लिए ऊपर/नीचे बढ़ती रहेगी।

लाभ विश्लेषण

मोमेंटम ट्रैकिंग रणनीति ट्रेंड जजमेंट और जोखिम नियंत्रण के फायदों को जोड़ती है, जो ट्रेंडिंग बाजारों में अच्छे रिटर्न प्राप्त कर सकती है। फिक्स्ड स्टॉप लॉस रणनीतियों की तुलना में, यह स्टॉप लॉस को स्थानांतरित करके ट्रेंड रन को ट्रैक कर सकती है और सामान्य बाजार उतार-चढ़ाव से बाहर होने से बच सकती है।

कई संकेतकों का संयोजन भी रणनीति को बाजार में परिवर्तन के प्रति अधिक संवेदनशील बनाता है, जबकि प्रभावी रूप से झूठे संकेतों को फ़िल्टर करता है। इसके अलावा, रणनीति उपयोगकर्ताओं को अपने स्वयं के बाजार के निर्णय के आधार पर अनुकूलित करने के लिए कई समायोज्य मापदंड भी प्रदान करती है।

जोखिम विश्लेषण

रणनीति मुख्य रूप से प्रवृत्ति संकेतकों पर निर्भर करती है और समेकन के दौरान गलत संकेत उत्पन्न करने और नुकसान रोकने की प्रवृत्ति है। इसके अलावा, कई संकेतकों के संयोजन से संकेतकों के बीच संघर्ष भी हो सकता है। अनुचित पैरामीटर सेटिंग्स से खराब रणनीति प्रदर्शन भी हो सकता है।

रणनीति में एक अतिरिक्त निर्णय मॉड्यूल जोड़ने पर विचार करें जब संकेतकों में विचलन दिखाई देता है तो व्यापार को रोकना; या कई संकेतकों के निर्णय परिणामों को संश्लेषित करने के लिए मतदान तंत्र को अपनाना। पैरामीटर सेटिंग्स के लिए, इष्टतम मापदंडों को बैकटेस्ट अनुकूलन विधियों के माध्यम से पाया जा सकता है।

अनुकूलन दिशाएँ

मोमेंटम ट्रैकिंग रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

- निर्णय मॉड्यूल जैसे कि अस्थिरता मॉड्यूल को बढ़ाएं, अस्थिरता अधिक होने पर ट्रेडिंग को रोकें;

- मशीन लर्निंग मॉड्यूल को बढ़ाएं, सूचक भार निर्धारित करने के लिए मशीन लर्निंग एल्गोरिदम का उपयोग करें;

- सबसे अच्छा पैरामीटर संयोजन खोजने के लिए सूचक मापदंडों का अनुकूलन;

- प्रवृत्ति को बेहतर ढंग से ट्रैक करने के लिए चलती स्टॉप लॉस एल्गोरिथ्म को अनुकूलित करें;

- जोखिम प्रबंधन मॉड्यूल जैसे कि ट्रेसिंग स्टॉप लॉस, गतिशील स्थिति समायोजन आदि जोड़ें।

सारांश

संक्षेप में, मोमेंटम ट्रैकिंग रणनीति एक उत्कृष्ट प्रवृत्ति ट्रैकिंग रणनीति है। यह सफलतापूर्वक प्रवृत्ति निर्णय और गतिशील स्टॉप लॉस को जोड़ती है, जो प्रभावी रूप से रुझानों को ट्रैक और लाभान्वित कर सकती है। आगे के अनुकूलन के साथ, यह बेहतर रणनीति प्रदर्शन प्राप्त करने की उम्मीद है। रणनीति मात्रात्मक व्यापार रणनीतियों के निर्माण के लिए एक अच्छा संदर्भ प्रदान करती है।

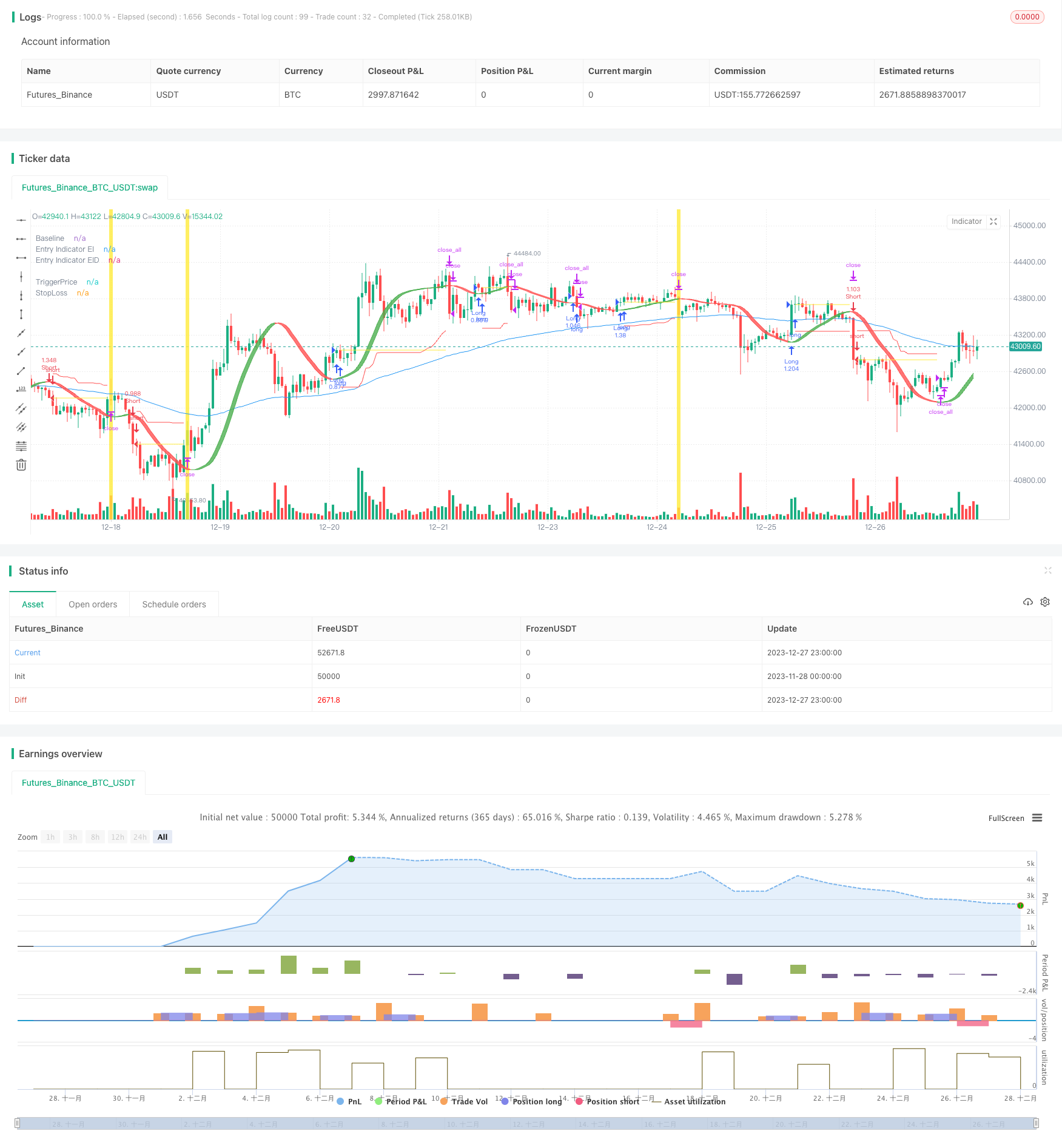

/*backtest

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © Milleman

//@version=4

strategy("MilleMachine", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, initial_capital=10000, commission_type=strategy.commission.percent, commission_value=0.06)

// Additional settings

Mode = input(title="Mode", defval="LongShort", options=["LongShort", "OnlyLong", "OnlyShort","Indicator Mode"])

UseTP = false //input(false, title="Use Take Profit?")

QuickSwitch = true //input(true, title="Quickswitch")

UseTC = true //input(true, title="Use Trendchange?")

// Risk management settings

//Spacer2 = input(false, title="======= Risk management settings =======")

Risk = input(1.0, title="% Risk",minval=0)/100

RRR = 2 //input(2,title="Risk Reward Ratio",step=0.1,minval=0,maxval=20)

SL_Mode = false // input(true, title="ON = Fixed SL / OFF = Dynamic SL (ATR)")

SL_Fix = 3 //input(3,title="StopLoss %",step=0.25, minval=0)/100

ATR = atr(14) //input(14,title="Periode ATR"))

Mul = input(2,title="ATR Multiplier",step=0.1)

xATR = ATR * Mul

SL = SL_Mode ? SL_Fix : (1 - close/(close+xATR))

// INDICATORS //////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

Ind(type, src, len) =>

float result = 0

if type=="McGinley"

result := na(result[1]) ? ema(src, len) : result[1] + (src - result[1]) / (len * pow(src/result[1], 4))

if type=="HMA"

result := wma(2*wma(src, len/2)-wma(src, len), round(sqrt(len)))

if type=="EHMA"

result := ema(2*ema(src, len/2)-ema(src, len), round(sqrt(len)))

if type=="THMA"

lend = len/2

result := wma(wma(src, lend/3)*3-wma(src, lend/2)-wma(src,lend), lend)

if type=="SMA" // Simple

result := sma(src, len)

if type=="EMA" // Exponential

result := ema(src, len)

if type=="DEMA" // Double Exponential

e = ema(src, len)

result := 2 * e - ema(e, len)

if type=="TEMA" // Triple Exponential

e = ema(src, len)

result := 3 * (e - ema(e, len)) + ema(ema(e, len), len)

if type=="WMA" // Weighted

result := wma(src, len)

if type=="VWMA" // Volume Weighted

result := vwma(src, len)

if type=="SMMA" // Smoothed

w = wma(src, len)

result := (w[1] * (len - 1) + src) / len

if type == "RMA"

result := rma(src, len)

if type=="LSMA" // Least Squares

result := linreg(src, len, 0)

if type=="ALMA" // Arnaud Legoux

result := alma(src, len, 0.85, 6)

if type=="Kijun" //Kijun-sen

kijun = avg(lowest(len), highest(len))

result :=kijun

if type=="WWSA" // Welles Wilder Smoothed Moving Average

result := nz(result[1]) + (close -nz(result[1]))/len

result

// Baseline : Switch from Long to Short and vice versa

BL_Act = input(true, title="====== Activate Baseline - Switch L/S ======")

BL_type = input(title="Baseline Type", defval="McGinley", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

BL_src = input(close, title="BL source")

BL_len = input(50, title="BL length", minval=1)

BL = Ind(BL_type,BL_src, BL_len)

// Confirmation indicator

C1_Act = input(false, title="===== Activate Confirmation indicator =====")

C1_type = input(title="C1 Entry indicator", defval="SMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

C1_src = input(close, title="Source")

C1_len = input(5,title="Length", minval=1)

C1 = Ind(C1_type,C1_src,C1_len)

// Entry indicator : Hull Moving Average

Spacer5 = input(true, title="====== ENTRY indicator =======")

EI_type = input(title="EI Entry indicator", defval="HMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

EI_src = input(close, title="Source")

EI_Len = input(46,title="Length", minval=1)

EI = Ind(EI_type,EI_src,EI_Len)

// Trail stop settings

TrailActivation = input(true, title="===== Activate Trailing Stop =====")

TS_type = input(title="TS Traling Stop Type", defval="EMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

TrailSLScaling = 1 //input(100, title="SL Scaling", minval=0, step=5)/100

TrailingSourceLong = Ind(TS_type,low,input(5,"Smoothing Trail Long EMA", minval=1))

TrailingSourceShort = Ind(TS_type,high,input(2,"Smoothing Trail Short EMA", minval=1))

//VARIABLES MANAGEMENT

TriggerPrice = 0.0, TriggerPrice := TriggerPrice[1]

TriggerSL = 0.0, TriggerSL := TriggerSL[1]

SLPrice = 0.0, SLPrice := SLPrice[1], TPPrice = 0.0, TPPrice := TPPrice[1]

isLong = false, isLong := isLong[1], isShort = false, isShort := isShort[1]

//LOGIC

GoLong = crossover(EI,EI[1]) and (strategy.position_size == 0.0 and QuickSwitch) and (not BL_Act or BL/BL[1] > 1) and (not C1_Act or C1>C1[1]) and (Mode == "LongShort" or Mode == "OnlyLong")

GoShort = crossunder(EI,EI[1]) and (strategy.position_size == 0.0 and QuickSwitch) and (not BL_Act or BL/BL[1] < 1) and (not C1_Act or C1<C1[1]) and (Mode == "LongShort" or Mode == "OnlyShort")

ExitLong = isLong and crossunder(EI,EI[1]) and UseTC

ExitShort = isShort and crossover(EI,EI[1]) and UseTC

//FRAMEWORK

//Reset Long-Short memory

if isLong and strategy.position_size == 0.0

isLong := false

if isShort and strategy.position_size == 0.0

isShort := false

//Long

if GoLong

isLong := true, TriggerPrice := close, TriggerSL := SL

TPPrice := UseTP? TriggerPrice * (1 + (TriggerSL * RRR)) : na

SLPrice := TriggerPrice * (1-TriggerSL)

Entry_Contracts = strategy.equity * Risk / ((TriggerPrice-SLPrice)/TriggerPrice) / TriggerPrice

strategy.entry("Long", strategy.long, comment=tostring(round((TriggerSL/TriggerPrice)*1000)), qty=Entry_Contracts)

strategy.exit("TPSL","Long", limit=TPPrice, stop=SLPrice)

if isLong

NewValSL = TrailingSourceLong * (1 - (SL*TrailSLScaling))

if TrailActivation and NewValSL > SLPrice

SLPrice := NewValSL

strategy.exit("TPSL","Long", limit=TPPrice, stop=SLPrice)

if ExitLong

strategy.close_all(comment="TrendChange")

isLong := false

//Short

if GoShort

isShort := true, TriggerPrice := close, TriggerSL := SL

TPPrice := UseTP? TriggerPrice * (1 - (TriggerSL * RRR)) : na

SLPrice := TriggerPrice * (1 + TriggerSL)

Entry_Contracts = strategy.equity * Risk / ((SLPrice-TriggerPrice)/TriggerPrice) / TriggerPrice

strategy.entry("Short", strategy.short, comment=tostring(round((TriggerSL/TriggerPrice)*1000)), qty=Entry_Contracts)

strategy.exit("TPSL","Short", limit=TPPrice, stop=SLPrice)

if isShort

NewValSL = TrailingSourceShort * (1 + (SL*TrailSLScaling))

if TrailActivation and NewValSL < SLPrice

SLPrice := NewValSL

strategy.exit("TPSL","Short", limit=TPPrice, stop=SLPrice)

if ExitShort

strategy.close_all(comment="TrendChange")

isShort := false

//VISUALISATION

plot(BL_Act?BL:na, color=color.blue,title="Baseline")

plot(C1_Act?C1:na, color=color.yellow,title="confirmation Indicator")

EIColor = EI>EI[1] ? color.green : color.red

Fill_EI = plot(EI, color=EIColor, linewidth=1, transp=40, title="Entry Indicator EI")

Fill_EID = plot(EI[1], color=EIColor, linewidth=1, transp=40, title="Entry Indicator EID")

fill(Fill_EI,Fill_EID, title="EI_Fill", color=EIColor,transp=50)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? TriggerPrice : na, title="TriggerPrice", color=color.yellow, style=plot.style_linebr)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? TPPrice : na, title="TakeProfit", color=color.green, style=plot.style_linebr)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? SLPrice : na, title="StopLoss", color=color.red, style=plot.style_linebr)

bgcolor(isLong[1] and cross(low,SLPrice) and low[1] > SLPrice and TriggerPrice>SLPrice ? color.yellow : na, transp=75, title="SL Long")

bgcolor(isShort[1] and cross(high,SLPrice) and high[1] < SLPrice and TriggerPrice<SLPrice ? color.yellow : na, transp=75, title="SL Short")

- अस्थायी क्षेत्रों की रणनीति

- ट्रेलिंग स्टॉप लॉस डबल मूविंग एवरेज रणनीति

- बहु समय सीमा गति ब्रेकआउट रणनीति

- पिवोट पॉइंट गोल्डन रेशियो उच्च खरीदें कम बेचें रणनीति

- सरल चलती औसत पर आधारित कछुआ व्यापार रणनीति

- दोहरी चलती औसत बोलिंगर बैंड MACD ट्रेडिंग रणनीति

- बोलिंगर बैंड और आरएसआई क्रॉसओवर रणनीति

- QQE और MA पर आधारित रणनीति के बाद की प्रवृत्ति

- वॉल्यूम भारित औसत मूल्य रणनीति

- मात्रात्मक दोहरे संकेतक की रणनीति

- आरएसआई संकेतक में सुधार के लिए ट्रेडिंग रणनीति

- ट्रेंड रिवर्स इम्पम्पोटम इंडिकेटर क्रॉसओवर ट्रैकिंग रणनीति

- बहु-समय-सीमा ब्रेकआउट रणनीति

- गति और धन प्रवाह क्रॉसरोड कैशिंग रणनीति

- प्रवृत्ति रणनीति के अनुसार गतिशील लाभ प्राप्त करें

- 10EMA डबल क्रॉस ट्रेंड ट्रैकिंग रणनीति

- गतिशील पिवोट पॉइंट बैकटेस्ट रणनीति

- दोहरी ईएमए क्रॉसओवर ट्रेंड रणनीति

- लंगरबद्ध रोलिंग सीवीडीवीडब्ल्यूएपी सिग्नल रणनीति

- आरएसआई फाइबोनैचि रिट्रेसमेंट रणनीति