डबल मूविंग एवरेज रिवर्सल ट्रेंड रणनीति

अवलोकन

द्विआधारी चलती औसत उलटा रुझान रणनीति एक रणनीति है जो मुख्य रूप से विदेशी मुद्रा बाजार में मध्यावधि व्यापार के लिए उपयोग की जाती है। यह रणनीति दो अलग-अलग अवधि के चलती औसत का उपयोग करके ट्रेडिंग सिग्नल उत्पन्न करती है। जब तेजी से चलती औसत और धीमी गति से चलती औसत में गोल्डन क्रॉस होता है, तो एक नकारात्मक उलटा की तलाश की जाती है; जब तेजी से चलती औसत और धीमी गति से चलती औसत में एक मृत क्रॉस होता है, तो एक बहुमुखी उलटा की तलाश की जाती है।

रणनीति सिद्धांत

इस रणनीति में 1 घंटे और 1 दिन के दो समय चक्रों की चलती औसत का उपयोग किया जाता है। 1 घंटे की अवधि में चलती औसत मूल्य परिवर्तन के प्रति अधिक संवेदनशील होता है और इसे तेजी से चलती औसत के रूप में इस्तेमाल किया जा सकता है; 1 दिन की अवधि में चलती औसत कीमत परिवर्तन के प्रति धीमी गति से प्रतिक्रिया करता है और इसे धीमी गति से चलती औसत के रूप में इस्तेमाल किया जा सकता है। जब तेजी से चलती औसत पर धीमी गति से चलती औसत को पार किया जाता है, तो यह माना जाता है कि यह एक शून्य संकेत देगा। जब तेजी से चलती औसत के नीचे धीमी गति से चलती औसत को पार किया जाता है, तो यह माना जाता है कि यह एक शून्य संकेत देगा।

जब एक तेजी से चलती औसत और एक धीमी गति से चलती औसत में एक गोल्डन क्रॉस या एक मृत फोर्क होता है, तो यह संकेत देता है कि बाजार में एक मोड़ आ सकता है। तेजी से लाइन पर या धीमी गति से लाइन को पार करना एक पलटाव सिग्नल का समय है। पलटाव ट्रेडिंग सिद्धांत के अनुसार, कीमतें आम तौर पर अकेले ऊपर या नीचे नहीं जाती हैं, जब एक ब्रेकआउट या महत्वपूर्ण समर्थन और प्रतिरोध के बाद होता है, तो यह बहुत संभावना है कि स्टॉक की कीमत पलट जाती है। इसलिए यह रणनीति दोहरी चलती औसत लाइन पलटाव सिग्नल का उपयोग करके पलटाव के अवसरों को पकड़ती है।

इस नीति में व्यापार के समय और तारीख के लिए फ़िल्टरिंग की शर्तें भी निर्धारित की गई हैं, जो केवल व्यापार के लिए अनुचित समय पर व्यापार करने से बचने के लिए व्यापार के लिए अनुचित समय पर व्यापार करने के लिए अनुचित समय पर व्यापार करते हैं।

श्रेष्ठता विश्लेषण

द्विआधारी चलती औसत प्रतिगमन रणनीति के निम्नलिखित फायदे हैंः

रिवर्स रणनीति में लाभ कमाने के लिए एक बड़ा स्थान है। रिवर्स ट्रेडिंग महत्वपूर्ण बिंदुओं पर रिवर्स ऑपरेशन करके उच्च लाभप्रदता प्राप्त करने में सक्षम है, जहां कीमतों में उतार-चढ़ाव होता है।

दोहरी चलती औसत का उपयोग करके संयोजन फ़िल्टर संकेत, झूठे संकेत से बचें. एकल सूचक झूठे संकेत उत्पन्न करने के लिए आसान है, जबकि दोहरे सूचक संयोजन संकेत की विश्वसनीयता को बढ़ा सकते हैं, कुछ झूठे संकेतों को फ़िल्टर कर सकते हैं, जिससे व्यापार के अवसरों को अधिक विश्वसनीय बनाया जा सके।

व्यापार के समय और तारीख की शर्तों को सेट करें, बाजार की निष्क्रिय अवधि से बचें, और फंसने से बचें। केवल व्यापार के समय और सेट की गई तारीख के भीतर व्यापार करें, जिससे कीमतों में भारी उतार-चढ़ाव की अवधि से बचा जा सके, और व्यापार में बाधा से बचा जा सके।

रिवर्स रणनीति मध्यम अवधि के व्यापार के लिए उपयुक्त है। उच्च आवृत्ति वाले व्यापार की तुलना में, मध्यम अवधि की व्यापार रणनीति अधिक स्थिर है और बहुत बार खरीदने और बेचने से बचा जाता है।

अधिकतम निकासी नियंत्रण धन प्रबंधन के लिए फायदेमंद है। अधिकतम निकासी अनुपात को स्थापित करने से ओवरनाइट जोखिम को अच्छी तरह से नियंत्रित किया जा सकता है और धन की भारी हानि से बचा जा सकता है।

जोखिम विश्लेषण

दोहरी चलती औसत प्रतिगमन रणनीति के साथ निम्नलिखित जोखिम भी हैं:

एक रिवर्स सिग्नल विफल हो सकता है और नुकसान का कारण बन सकता है। मूल्य रिवर्स सिग्नल हमेशा विश्वसनीय नहीं होते हैं, और जब कीमत आगे बढ़ जाती है और रिवर्स नहीं होती है, तो नुकसान का जोखिम होता है। नुकसान को नियंत्रित करने के लिए एक स्टॉप सेट किया जा सकता है।

प्रवृत्ति विचलन से नुकसान होता है। जब दोहरी चलती औसत स्पष्ट रूप से अलग हो जाती है, तो रिवर्स करने से नुकसान का जोखिम हो सकता है। रिवर्स समय को चलती औसत की दूरी को देखकर निर्धारित किया जा सकता है।

अनुचित व्यापारिक समय सेट करने से अवसरों की कमी हो सकती है। यदि व्यापारिक समय बहुत सख्त है, तो कुछ व्यापारिक अवसरों की कमी हो सकती है। व्यापारिक समय को उचित रूप से बढ़ाया जा सकता है।

पलटाव के बाद समय पर नुकसान को रोकने में असमर्थता बढ़ जाती है। जब कीमतें पलटाव के बाद अपनी मूल प्रवृत्ति को जारी रखती हैं, तो नुकसान को नियंत्रित करने के लिए समय पर नुकसान को रोकना आवश्यक है।

अनुकूलन दिशा

द्विआधारी चलती औसत उलटा रुझान रणनीति को निम्नलिखित तरीकों से भी अनुकूलित किया जा सकता हैः

बेहतर ट्रेडिंग सिग्नल के लिए अधिक संकेतकों के संयोजन का परीक्षण करें। MACD, KDJ और अन्य संकेतकों को दोहरी चलती औसत के साथ संयोजन के लिए परीक्षण किया जा सकता है, जिससे संकेत की सटीकता बढ़ जाती है।

चलती औसत की अवधि को अनुकूलित करें, सबसे अच्छा पैरामीटर ढूंढें। चलती औसत की विभिन्न लंबाई के पैरामीटर को फिर से मापकर सबसे अच्छा अवधि निर्धारित की जा सकती है।

व्यापार के समय को बड़ा या छोटा करने के लिए, सबसे अच्छा व्यापार समय खोजने के लिए। विभिन्न किस्मों की विशेषताओं के अनुसार, व्यापार के समय को समायोजित करने के प्रभाव का परीक्षण करें।

प्रवृत्ति फ़िल्टर शर्तों को जोड़ें, विचलन से बचें। प्रवृत्ति को मजबूत या कमजोर करने के लिए ADX जैसे संकेतकों को जोड़ें, और जब कोई स्पष्ट प्रवृत्ति न हो तो रिवर्स से बचें।

सिग्नल परीक्षण के लिए मशीन लर्निंग मॉडल को जोड़ना। मॉडल को रिवर्स सिग्नल की विश्वसनीयता का आकलन करने के लिए प्रशिक्षित किया जा सकता है, कुछ कम गुणवत्ता वाले संकेतों को फ़िल्टर कर सकता है।

संक्षेप

द्विआधारी चलती औसत उलटा रुझान रणनीति, एक रणनीति है जो विदेशी मुद्रा के लिए उपयुक्त है मध्यम अवधि के व्यापार. यह तेजी से चलती औसत और धीमी गति से चलती औसत के गोल्डन क्रॉस और मृतक के साथ एक उलटा संकेत उत्पन्न करता है, बाजार के महत्वपूर्ण बिंदुओं पर रिवर्स ऑपरेशन करने के लिए, लाभ के लिए बड़े लाभ के साथ. साथ ही यह व्यापार के समय और जोखिम को नियंत्रित करने के लिए अधिकतम वापसी की सेटिंग का उपयोग करता है. यह एक अधिक स्थिर उलटा प्रणाली है, जो उच्च रिटर्न उत्पन्न करने और जोखिम को नियंत्रित करने में सक्षम है। भविष्य में यह रणनीति संकेतक और मापदंडों के अनुकूलन के साथ-साथ मशीन सीखने के मॉडल को जोड़ने जैसे तरीकों से उन्नत और अनुकूलित की जा सकती है।

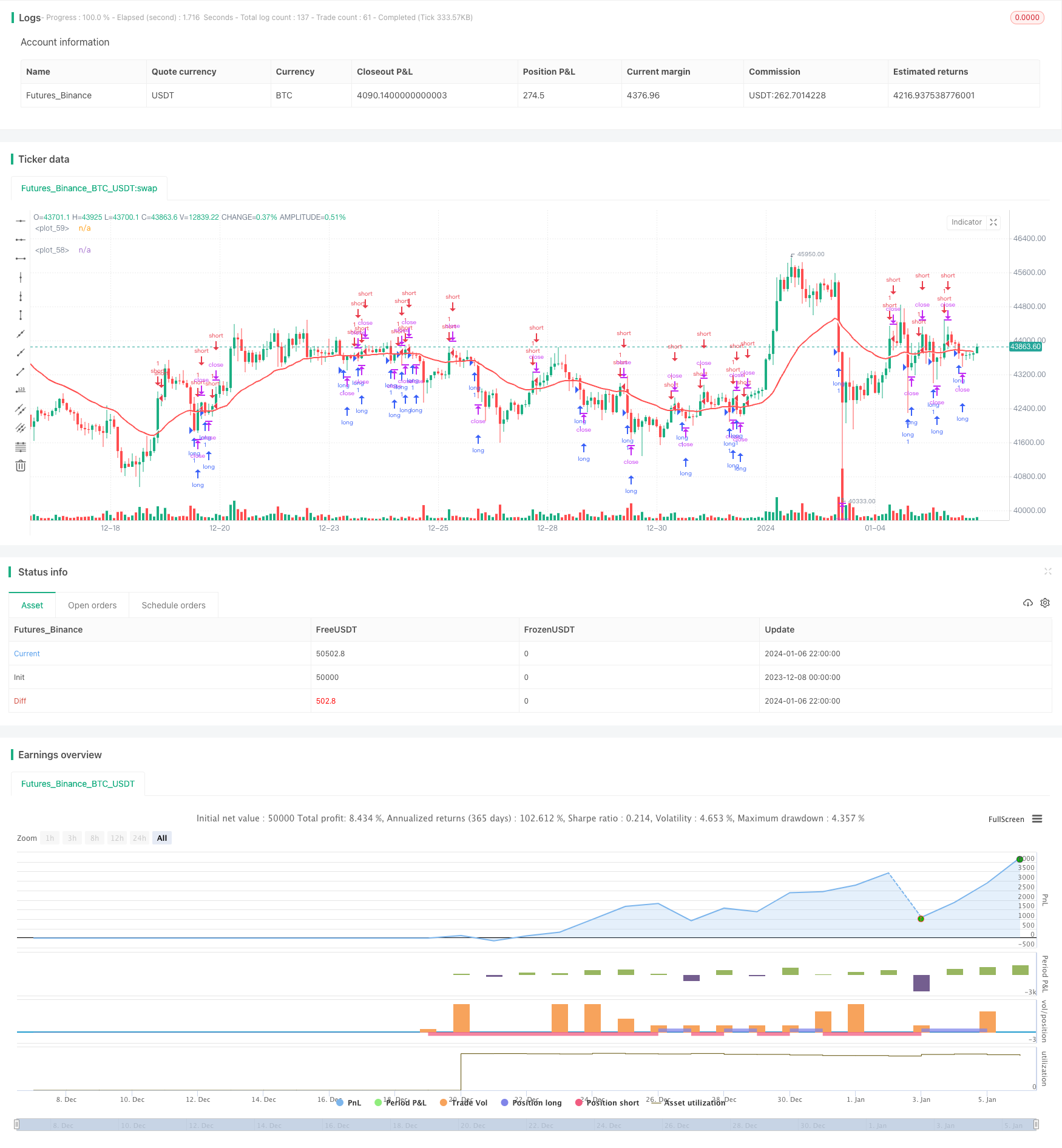

/*backtest

start: 2023-12-08 00:00:00

end: 2024-01-07 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("gbpnzd 1h", overlay=true)

src = close

useCurrentRes = input(true, title="Use Current Chart Resolution?")

resCustom = input(title="Use Different Timeframe? Uncheck Box Above", type=input.resolution, defval="60")

len = input(28, title="Moving Average Length - LookBack Period")

//periodT3 = input(defval=7, title="Tilson T3 Period", minval=1)

factorT3 = input(defval=7, title="Tilson T3 Factor - *.10 - so 7 = .7 etc.", minval=0)

atype = input(2,minval=1,maxval=8,title="1=SMA, 2=EMA, 3=WMA, 4=HullMA, 5=VWMA, 6=RMA, 7=TEMA, 8=Tilson T3")

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

res = useCurrentRes ? timeframe.period : resCustom

resCustom2 = input(title="plm", type=input.resolution, defval="D")

res2 = resCustom2

//hull ma definition

hullma = wma(2*wma(src, len/2)-wma(src, len), round(sqrt(len)))

//TEMA definition

ema1 = ema(src, len)

ema2 = ema(ema1, len)

ema3 = ema(ema2, len)

tema = 3 * (ema1 - ema2) + ema3

//Tilson T3

factor = factorT3 *.10

gd(src, len, factor) => ema(src, len) * (1 + factor) - ema(ema(src, len), len) * factor

t3(src, len, factor) => gd(gd(gd(src, len, factor), len, factor), len, factor)

tilT3 = t3(src, len, factor)

avg = atype == 1 ? sma(src,len) : atype == 2 ? ema(src,len) : atype == 3 ? wma(src,len) : atype == 4 ? hullma : atype == 5 ? vwma(src, len) : atype == 6 ? rma(src,len) : atype == 7 ? 3 * (ema1 - ema2) + ema3 : tilT3

out = avg

ema20 = security(syminfo.tickerid, res, out)

plot3 = security(syminfo.tickerid, res2, ema20)

plot33 = security(syminfo.tickerid, res, ema20)

plot(plot3,linewidth=2,color=color.red)

plot(plot33,linewidth=2,color=color.white)

// longC = crossover(close[2], plot3) and close[1] > close[2] and close > close[1]

// shortc = crossunder(close[2],plot3) and close[1] < close[2] and close < close[1]

volumeMA=input(24)

ema_1 = ema(volume, volumeMA)

timeinrange(res, sess) => time(res, sess) != 0

//entrytime = timeinrange(timeframe.period, "0900-0915")

myspecifictradingtimes = input('0900-2300', type=input.session, title="My Defined Hours")

entrytime = time(timeframe.period, myspecifictradingtimes) != 0

longC = crossover(plot33,plot3) and time_cond and entrytime

shortc = crossunder(plot33,plot3) and time_cond and entrytime

// exitlong = crossunder(plot33,plot3)

// exitshort = crossover(plot33,plot3)

distanta=input(1.0025)

exitshort = plot33/plot3 > distanta

exitlong = plot3/plot33 > distanta

inverse = input(true)

exit = input(false)

if(inverse==false)

strategy.entry("long",1,when=longC)

strategy.entry("short",0,when=shortc)

if(inverse)

strategy.entry("long",1,when=shortc)

strategy.entry("short",0,when=longC)

if(exit)

strategy.close("long",when=exitlong)

strategy.close("short",when=exitshort)

// if(dayofweek==dayofweek.friday)

// strategy.close_all()

// risk = input(25)

// strategy.risk.max_intraday_loss(risk, strategy.percent_of_equity)