डबल मूविंग एवरेज सुपरइम्पोज़्ड आरएसआई इंडिकेटर की मात्रात्मक ट्रेडिंग रणनीति

अवलोकन

इस रणनीति का नाम है द्वि-समानता रेखा ओवरले आरएसआई सूचकांक के साथ द्वि-समानता रेखा ओवरले आरएसआई सूचकांक की गणना करके स्टॉक की ओवरबॉय ओवरसोल की पहचान करने की रणनीति, जब स्टॉक कम मूल्य पर होता है तो ओवरहेड पोजीशन स्थापित करना, जब ओवरहेड पोजीशन स्थापित करना, और हेजिंग को पूरा करना।

रणनीति सिद्धांत

द्वि-समानता रेखा के आरएसआई सूचक के साथ एक मात्रात्मक ट्रेडिंग रणनीति ओवरबॉय और ओवरसोल को निर्धारित करने के लिए% K लाइन और% D लाइन के क्रॉसिंग की गणना करती है।% K लाइन को स्टॉक के समापन मूल्य के K दिन सरल चलती औसत के रूप में गणना की जाती है, और% D लाइन को% K लाइन के D दिन सरल चलती औसत के रूप में गणना की जाती है। जब% K लाइन नीचे से% D लाइन को पार करती है, तो यह माना जाता है कि स्टॉक को कम करके आंका गया है, तो एक बहुविकल्पी स्थिति स्थापित की जानी चाहिए; जब% K लाइन ऊपर से% D लाइन को पार करती है, तो यह माना जाता है कि स्टॉक को ओवरवैल्यूड किया गया है, तो एक शीर्ष स्थिति स्थापित की जानी चाहिए।

इस रणनीति को RSI सूचकांक के साथ जोड़ा गया है, जो एक शेयर की ओवरबॉय और ओवरसोल की स्थिति को दर्शाता है। RSI सूचकांक शेयर की गिरावट की गति को दर्शाता है। जब RSI 50% से नीचे होता है, तो शेयर को कम करके आंका जाता है, और 60% से ऊपर होने पर शेयर को ओवरवैल्यूड किया जाता है।

संयुक्त द्वि-समान रेखा सूचक और आरएसआई सूचक, जब% के लाइन नीचे से% डी लाइन को पार करती है और आरएसआई 50% से कम है, तो यह निर्धारित किया जाता है कि स्टॉक को गंभीर रूप से कम करके आंका गया है, और एक बहुस्तरीय स्थिति स्थापित की जानी चाहिए; जब% के लाइन नीचे से% डी लाइन को पार करती है और आरएसआई 60% से अधिक है, तो यह निर्धारित किया जाता है कि स्टॉक को गंभीर रूप से अधिक करके आंका गया है, और एक खाली स्थिति स्थापित की जानी चाहिए।

रणनीतिक लाभ

- ओवरबॉट और ओवरसोल को दोहरे औसत रेखा सूचकांक और आरएसआई सूचकांक के साथ जोड़कर, एकल सूचकांक के निर्णय की त्रुटि दर से बचें

- विभिन्न शेयरों की विशेषताओं के अनुकूल औसत और आरएसआई पैरामीटर को लचीले ढंग से कॉन्फ़िगर करना

- शेयरों की गिरावट की गति को वास्तविक समय में मॉनिटर करें, समय पर स्थिति को समायोजित करें

- केवल अधिक या केवल खाली करने के लिए विन्यस्त, परिचालन जोखिम को कम करें

रणनीतिक जोखिम

- द्विआधारी और आरएसआई सूचकांक में कुछ देरी है, जो कि स्थिति खोलने के लिए सबसे अच्छा समय से चूक सकता है

- स्टॉक की विशेषताओं पर गहन अध्ययन की आवश्यकता होती है, गलत पैरामीटर सेट करने से ट्रेडिंग की आवृत्ति हो सकती है या स्थिति नहीं खुल सकती है

- नुकसान को रोकने के लिए एक स्टॉप-लॉस रणनीति की आवश्यकता

जोखिम समाधान:

- अन्य संकेतकों के साथ संयोजन में कीमतों में वृद्धि से बचने के लिए नुकसान

- रिट्रीट चक्र और नमूना मात्रा में वृद्धि, परीक्षण पैरामीटर सेटिंग की स्थिरता

- स्टॉप-लॉस सेट करना, बढ़ी हुई स्थिति आदि जोखिम को नियंत्रित करने के तरीके

रणनीति अनुकूलन

- लेनदेन की मात्रा के संकेतकों के साथ झूठी सफलता से बचें

- उच्च लागत वाले लेनदेन से बचने के लिए स्थिति खोलने की शर्तें बढ़ाएं

- स्थिति नियंत्रण मॉडल का अनुकूलन करें, उच्च निश्चितता के साथ स्थिति बढ़ाएं

ट्रेड वॉल्यूम सूचकांक को अन्य सूचकांकों के साथ संयोजन में बढ़ाने की आवश्यकता है, ब्रेकआउट सिग्नल की विश्वसनीयता सुनिश्चित करने के लिए, झूठे सिग्नल के नुकसान से बचने के लिए। साथ ही, स्थिति नियंत्रण मॉडल को अनुकूलित करने के लिए, उच्च विश्वास के साथ स्थिति को उचित रूप से बढ़ाने के लिए उच्च रिटर्न प्राप्त किया जा सकता है।

संक्षेप

द्वि-समानता रेखा ओवरलैप आरएसआई सूचकांक की मात्रात्मक ट्रेडिंग रणनीति, द्वि-समानता रेखा और आरएसआई सूचकांक के ओवरलैप का उपयोग करके शेयरों के ओवरबॉय ओवरसोल का आकलन करती है, जब स्टॉक को कम करके आंका जाता है, तो अधिक होता है, और ओवरवैल्यूएशन पर खाली हो जाता है, ताकि हेजिंग को पूरा किया जा सके। यह रणनीति द्वि-समानता रेखा सूचकांक की मूल्य पकड़ने की क्षमता और आरएसआई सूचकांक की ओवरबॉय ओवरसोल निर्णय क्षमता का पूरा उपयोग करती है, जिससे एकल सूचकांक के निर्णय की सीमा से बचा जाता है। लचीले पैरामीटर विन्यास के माध्यम से, विभिन्न शेयरों के लिए लागू किया जा सकता है; और जोखिम को नियंत्रित करने के आधार पर उच्च रिटर्न प्राप्त करने के लिए आगे अनुकूलित किया जा सकता है।

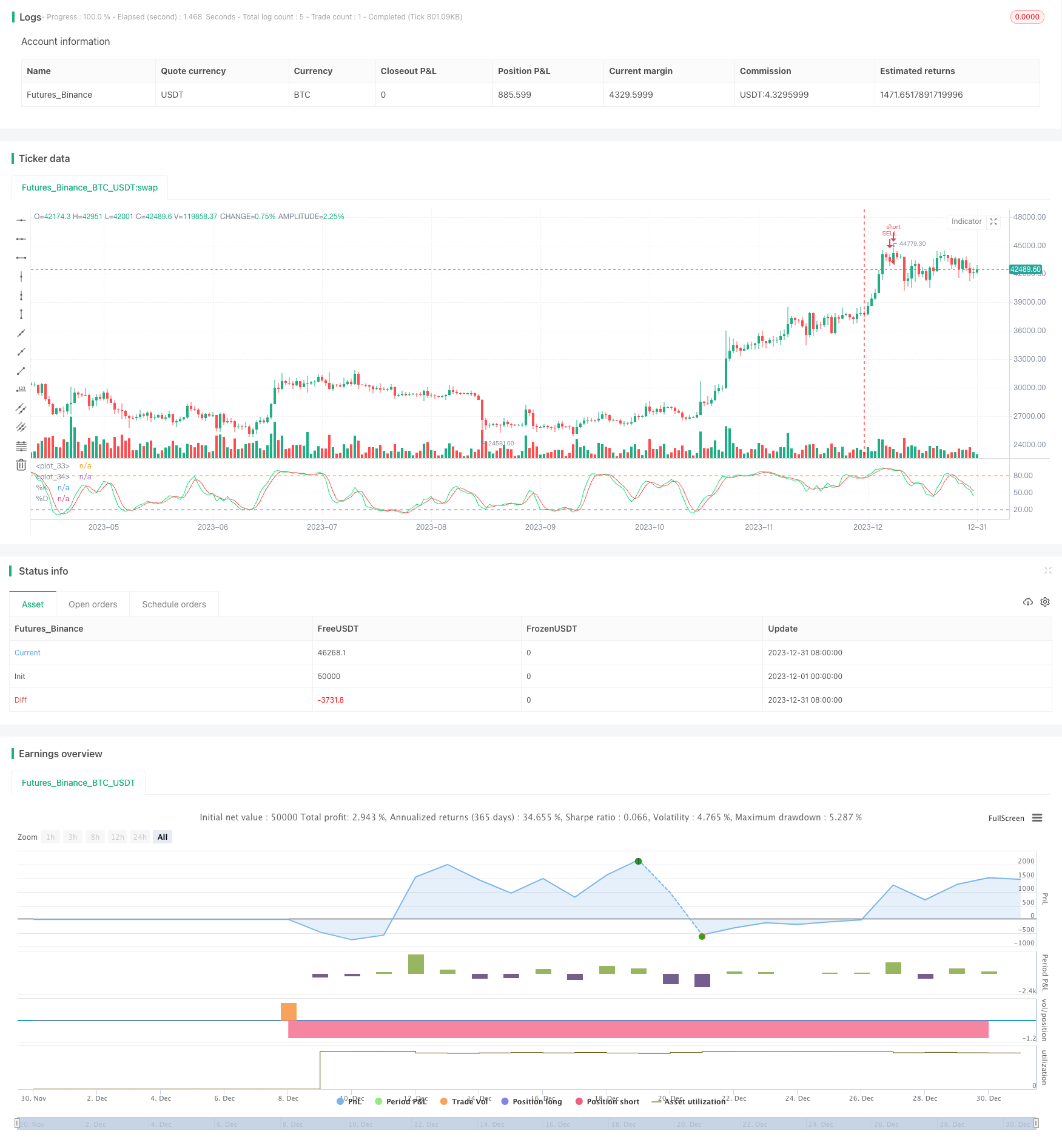

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Easy to Use Stochastic + RSI Strategy", overlay=false)

//// Only Enter Long Positions /////

// strategy.risk.allow_entry_in(strategy.direction.long)

///// Backtest Start Date /////

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2014, minval=1800, maxval=2100)

afterStartDate = true

///// Create inputs /////

// Stochastics //

periodK = input(14, title="K", minval=1)

periodD = input(3, title="D", minval=1)

smoothK = input(3, title="Smooth", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

// RSI Values //

rsivalue = rsi(close, 14)

///// Plot Stochastic Values and Lines /////

plot(k, title="%K", color=lime)

plot(d, title="%D", color=red)

h0 = hline(80)

h1 = hline(20)

fill(h0, h1, color=purple, transp=80)

///// Submit orders /////

if (afterStartDate and crossover(k, d) and k<20 and rsivalue<50)

strategy.entry(id="BUY", long=true)

if (afterStartDate and crossunder(k, d) and k>80 and rsivalue>60)

strategy.entry(id="SELL", long=false)