चल औसत अंतर पर आधारित प्रवृत्ति अनुसरण रणनीति

अवलोकन

इस रणनीति के आधार पर औसत रेखा अंतर के मान के संकेतक, जब तेजी से लाइन पर क्रॉस धीमी लाइन पर खरीद संकेत उत्पन्न, जब तेजी से लाइन के नीचे क्रॉस धीमी लाइन पर बेचने के संकेत उत्पन्न, प्रवृत्ति का पालन कर रहे हैं प्रकार की रणनीति के अंतर्गत आते हैं. रणनीति सरल स्पष्ट है, आसानी से समझने के लिए, मध्यम लघु लाइन संचालन के लिए उपयुक्त है.

रणनीति सिद्धांत

इस रणनीति में दो अलग-अलग पैरामीटरों के लिए ईएमए की औसत रेखा के अंतर की गणना की जाती है, और फिर इस अंतर के लिए अपने स्वयं के ईएमए की गणना करके एक व्यापार संकेत उत्पन्न किया जाता है। विशेष रूप से, चक्र अवधि का चयन करें, अवधि / 2 चक्र ईएमए की गणना करें, और अवधि ईएमए की गणना करें। दो ईएमए के बीच अंतर अंतर बनाता है। फिर स्क्वायर की गणना करें।

यह रणनीति सरल और प्रत्यक्ष है, यह एक विशिष्ट प्रवृत्ति ट्रैकिंग रणनीति है, जो दो-समान-रेखा विचलन संकेतकों के माध्यम से कीमतों की प्रवृत्ति को निर्धारित करती है। जब कीमतें ट्रेंडिंग बाजार में होती हैं, तो प्रभाव स्पष्ट होता है; जब कीमतें झूलती हैं, तो कई गलत संकेत उत्पन्न होते हैं। इसका उपयोग प्रवृत्ति निर्णय और जोखिम प्रबंधन के संयोजन के साथ किया जाना चाहिए।

रणनीति का विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

रणनीति सरल, सहज और समझने में आसान है, जो शुरुआती लोगों के लिए उपयुक्त है;

औसत विचलन सूचकांक मूल्य परिवर्तन के प्रति संवेदनशील होता है और प्रवृत्ति में परिवर्तन को प्रभावी ढंग से पकड़ सकता है।

कम रणनीति पैरामीटर, अनुकूलन में आसानी, और लचीलेपन के साथ रीयल-डिस्क समायोजन;

विभिन्न बाजार स्थितियों के लिए अनुकूलित दीर्घकालिक सूचक संयोजन;

व्यक्तिगत जोखिम वरीयताओं के आधार पर स्टॉप लॉस रणनीति को विन्यस्त करके नुकसान को कम किया जा सकता है।

रणनीतिक जोखिम विश्लेषण

इस रणनीति के साथ निम्नलिखित जोखिम भी हैं:

भूकंपीय घटनाओं में गलत रिपोर्टिंग की उच्च दर है, जो बड़े स्तर पर रुझानों को समझने में मदद करती है।

यह भी कहा गया है कि इस तरह की घटनाओं के कारण, “प्रवृत्ति में बदलाव” के बारे में कोई ठोस निर्णय नहीं लिया जा सकता है।

औसत विचलन सूचकांक मापदंडों के अनुकूलन पर ध्यान देने की आवश्यकता है, ताकि अतिसंवेदनशील या पिछड़े होने से बचा जा सके;

ट्रेडों की संख्या अधिक है, ट्रेडों की लागत अधिक हो सकती है, स्थिति के आकार को नियंत्रित करने की आवश्यकता है।

इस समस्या को हल करने के लिए निम्नलिखित उपाय हैं:

इस प्रकार, हम एक दीर्घकालिक औसत के साथ एक बड़े रुझान का आकलन करते हैं, ताकि बाजार में उतार-चढ़ाव से बचा जा सके।

अन्य रिवर्स सूचकांकों के साथ संयोजन में खरीद और बिक्री के बिंदुओं को निर्धारित करना, जो देरी के जोखिम को कम करता है;

परीक्षणों के लिए सबसे अच्छा विकल्प खोजने के लिए पैरामीटर का संयोजन;

स्टॉप लॉस रणनीति को अनुकूलित करें और एकल नुकसान को कम करें।

रणनीति अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

इष्टतम पैरामीटर खोजने के लिए विभिन्न समान-रेखा पैरामीटर संयोजनों का परीक्षण करना;

प्रवृत्तियों और उतार-चढ़ावों के बीच अंतर करने के लिए प्रवृत्ति-निर्णय सूचकांकों को बढ़ाना;

इनपुट और आउटपुट के बीच अंतर को कम करने के लिए, एक रिवर्स इंडिकेटर के साथ एक रिवर्स इंडिकेटर का उपयोग करें, जो एक रिवर्स इंडिकेटर के रूप में कार्य करता है।

स्टॉप लॉस को अनुकूलित करें और नुकसान को कम करें।

विभिन्न चक्रों के पैरामीटर का परीक्षण करने से रणनीति की स्थिरता में सुधार हो सकता है। विभिन्न स्थितियों के लिए अनुकूलनशीलता। रुझान का आकलन करने से झूठी सूचनाओं को कम किया जा सकता है। रिवर्स इंडिकेटरों को खरीदने और बेचने के समय के चयन को बढ़ावा दिया जा सकता है। ये अनुकूलन रणनीति की स्थिरता और लाभप्रदता में सुधार कर सकते हैं।

संक्षेप

औसत रेखा अंतर के आधार पर प्रवृत्ति ट्रैकिंग रणनीति समग्र विचार स्पष्ट और समझने योग्य है, कीमत प्रवृत्ति की दिशा को दोहरे औसत रेखा अंतर के आधार पर निर्धारित करता है, जो एक विशिष्ट प्रवृत्ति ट्रैकिंग रणनीति है। रणनीति स्वयं बहुत सरल, आसान है, मध्यम और छोटी लाइन के संचालन के लिए उपयुक्त है, विशेष रूप से शुरुआती अध्ययन के लिए उपयुक्त है। लेकिन रणनीति में कुछ जोखिम भी हैं, जोखिम को कम करने के लिए अनुकूलन के साधनों के साथ काम करने की आवश्यकता है। यदि पैरामीटर अनुकूलन और जोखिम नियंत्रण उचित है, तो रणनीति बेहतर प्रभाव प्राप्त कर सकती है।

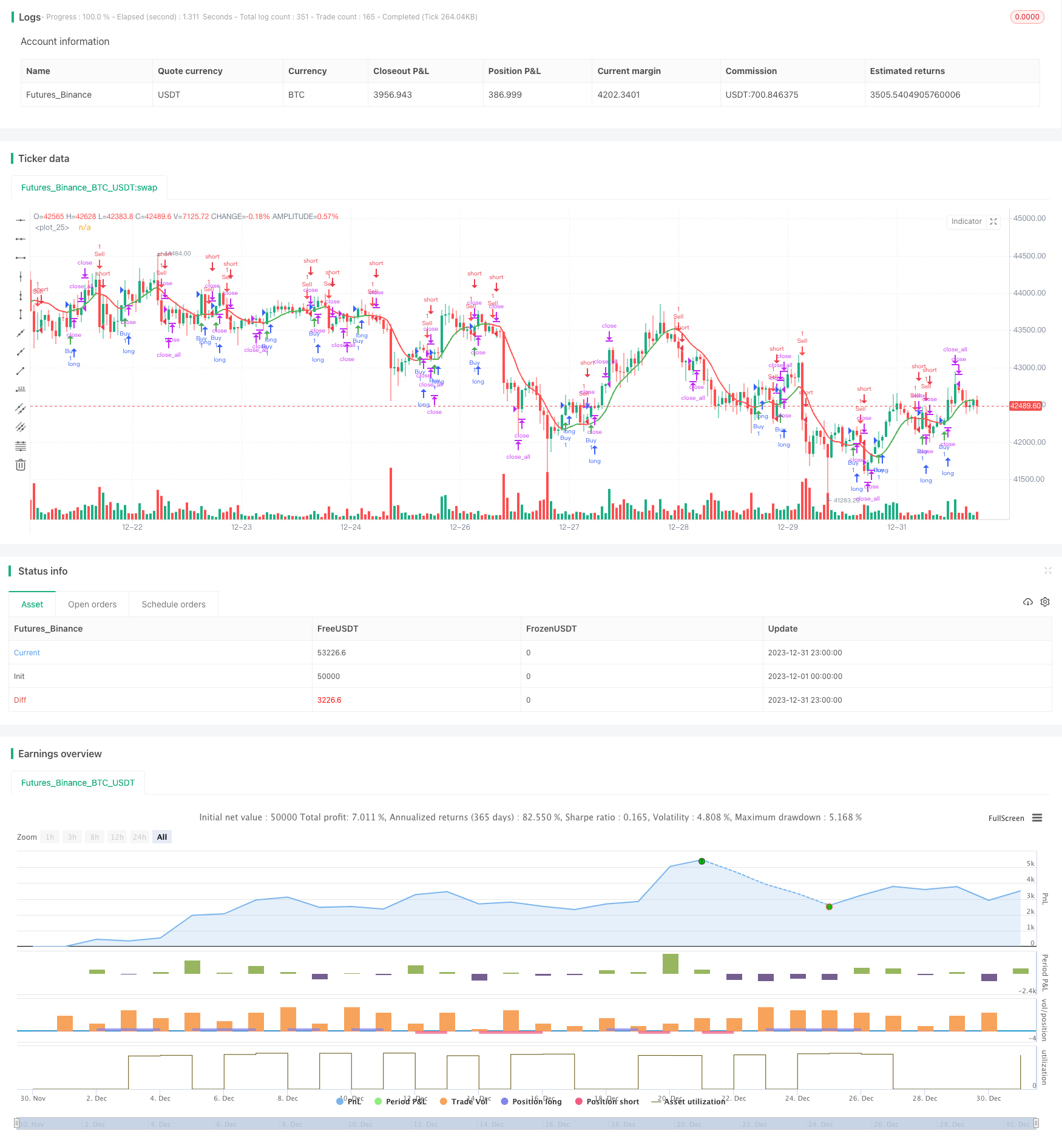

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='Devick', overlay=true)

// Input parameters

period = input(title='Period', defval=21)

// Calculate moving averages

n2ma = 2 * ta.ema(close, math.round(period / 2))

nma = ta.ema(close, period)

diff = n2ma - nma

sqn = math.round(math.sqrt(period))

n2maPrev = 2 * ta.ema(close[1], math.round(period / 2))

nmaPrev = ta.ema(close[1], period)

diffPrev = n2maPrev - nmaPrev

sqnPrev = math.round(math.sqrt(period))

n1 = ta.ema(diff, sqn)

n2 = ta.ema(diffPrev, sqnPrev)

// Determine color based on condition

maColor = n1 > n2 ? color.green : color.red

// Plot moving average

ma = plot(n1, color=maColor, linewidth=2)

// Signals

buySignal = n1 > n2 and n1[1] <= n2[1]

sellSignal = n1 <= n2 and n1[1] > n2[1]

// Plot shapes for signals

plotshape(series=buySignal, title='Buy Signal', style=shape.arrowup, location=location.belowbar, color=color.green, size=size.small)

plotshape(series=sellSignal, title='Sell Signal', style=shape.arrowdown, location=location.abovebar, color=color.red, size=size.small)

// Alerts

alertcondition(condition=buySignal, title='Buy Signal', message='Buy Signal Detected')

alertcondition(condition=sellSignal, title='Sell Signal', message='Sell Signal Detected')

// Trading hours

openHour = 16

closeHour = 17

// Open position at 4 pm

openCondition = hour == openHour and minute == 0

strategy.entry("Buy", strategy.long, when=buySignal)

strategy.entry("Sell", strategy.short, when=sellSignal)

// Close all positions at 5 pm

closeCondition = hour == closeHour and minute == 0

strategy.close_all(when=closeCondition)