डबल मूविंग एवरेज गोल्डन क्रॉस रणनीति

अवलोकन

द्विआधारी चलती औसत गोल्ड क्रॉसिंग रणनीति एक चलती औसत पर आधारित एक मात्रात्मक ट्रेडिंग रणनीति है। यह रणनीति विभिन्न चक्रों की चलती औसत की गणना करके बाजार के रुझानों और खरीद-बिक्री के समय का आकलन करती है। जब दीर्घकालिक चलती औसत को अल्पकालिक चलती औसत पर क्रॉस किया जाता है, तो यह एक खरीद संकेत के रूप में गोल्ड क्रॉसिंग उत्पन्न करता है। जब दीर्घकालिक चलती औसत को अल्पकालिक चलती औसत के नीचे क्रॉस किया जाता है, तो यह एक बिक्री संकेत के रूप में डेड क्रॉसिंग उत्पन्न करता है।

रणनीति सिद्धांत

दोहरी चलती औसत गोल्डन क्रॉस रणनीति का मुख्य तर्क चलती औसत की चिकनी विशेषताओं पर आधारित है। चलती औसत बाजार के शोर को प्रभावी ढंग से फ़िल्टर करने में सक्षम है और मोटे तौर पर प्रवृत्ति की दिशा को इंगित करता है। अल्पकालिक चलती औसत मूल्य परिवर्तनों के प्रति अधिक संवेदनशील है और हाल के समय में मूल्य उतार-चढ़ाव की जानकारी को पकड़ने में सक्षम है; जबकि दीर्घकालिक चलती औसत हाल के मूल्य परिवर्तनों के लिए धीमी प्रतिक्रिया देता है और बाजार के दीर्घकालिक रुझान को दर्शाता है।

दोहरी चलती औसत रेखा रणनीति का एक अन्य महत्वपूर्ण बिंदु आरएसआई संकेतक है। आरएसआई यह निर्धारित करने में सक्षम है कि क्या बाजार ओवरबॉट और ओवरसोल्ड स्थिति में है। आरएसआई के साथ संयुक्त होने से बाजार के मोड़ के आसपास गलत ट्रेडों से बचा जा सकता है। यह रणनीति केवल तभी खरीदे और बेचे जाने के संकेत देती है जब आरएसआई संकेतक इसके लिए उपयुक्त हो।

विशेष रूप से, इस रणनीति के लिए लेन-देन के निर्णय का तर्क इस प्रकार हैः

- 20 चक्र, 50 चक्र और 100 चक्र के लिए चलती औसत की गणना करें

- यह निर्धारित करने के लिए कि क्या 20 चक्रों की चलती औसत 50 चक्रों और 100 चक्रों की चलती औसत से अधिक है, यदि यह संतुष्ट है तो यह एक ट्रेंडिंग उछाल चरण में प्रवेश कर सकता है

- RSI सूचक 50 से कम है या नहीं, यह दर्शाता है कि कोई ओवरबॉट क्षेत्र में नहीं है

- जब उपरोक्त तीन शर्तें एक साथ पूरी होती हैं, तो एक खरीद संकेत उत्पन्न होता है

- यह निर्धारित करने के लिए कि क्या 20 चक्रों की चलती औसत 50 चक्रों और 100 चक्रों की चलती औसत से नीचे है, यदि यह संतुष्ट है तो यह एक ट्रेंडिंग गिरावट चरण में प्रवेश कर सकता है

- RSI 48.5 से अधिक का परीक्षण करें, यह दर्शाता है कि कोई ओवरसोल्ड क्षेत्र नहीं है

- जब उपरोक्त तीन शर्तें एक साथ पूरी होती हैं, तो एक बेचने का संकेत उत्पन्न होता है

एक बहु-पैरामीटर संयोजन के माध्यम से, यह रणनीति झूठे संकेतों को प्रभावी ढंग से फ़िल्टर करने और ट्रेडिंग निर्णयों की सटीकता में सुधार करने में सक्षम है।

रणनीतिक लाभ

दोहरी चलती औसत रेखा गोल्डन क्रॉस रणनीति के निम्नलिखित फायदे हैंः

- रणनीति सरल, स्पष्ट, समझने और लागू करने में आसान

- मापदंडों का अनुकूलन लचीलापन, जो विभिन्न बाजारों के लिए चलती औसत की आवृत्ति को समायोजित कर सकता है

- मूविंग एवरेज और आरएसआई सूचकांक के संयोजन का उपयोग, प्रभावी रूप से शोर को फ़िल्टर करने और वास्तविक बाजार रुझानों का आकलन करने के लिए

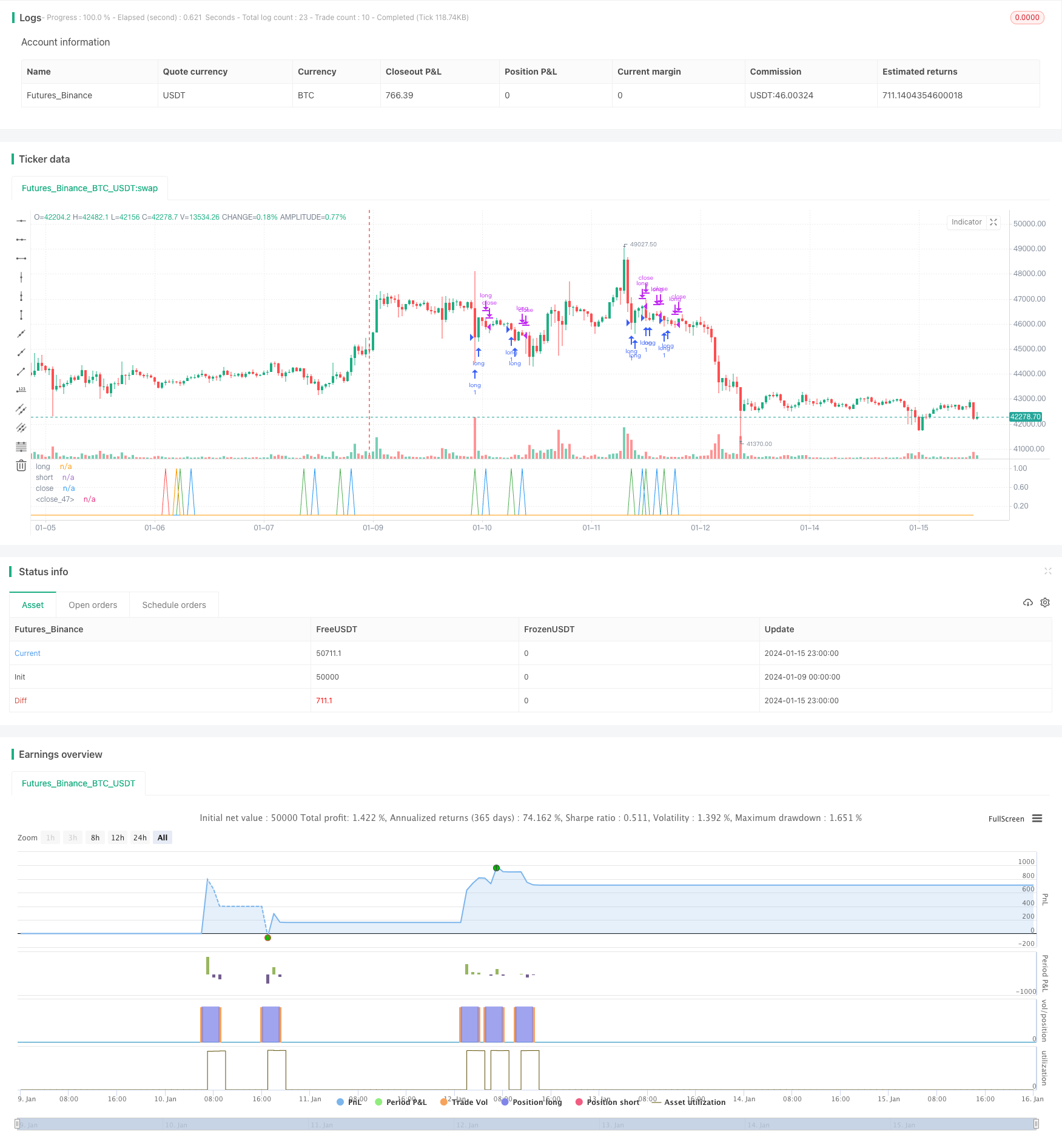

- पिछली बार के आंकड़ों से पता चलता है कि रणनीति में स्थिर लाभ और कम वापसी हुई है

- रणनीति पैरामीटर को उन्नत तकनीकों जैसे कि मशीन लर्निंग को एकीकृत करके और अनुकूलित किया जा सकता है

रणनीतिक जोखिम

दोहरी चलती औसत रेखा गोल्डन क्रॉस रणनीति में निम्नलिखित जोखिम भी होते हैंः

- जब बाजार में भारी उतार-चढ़ाव होता है, तो चलती औसत पीछे रह जाती है और सबसे अच्छा खरीद-बिक्री बिंदु से चूक सकती है

- रणनीति पर निर्भरता पैरामीटर अनुकूलन, यदि पैरामीटर गलत तरीके से सेट किया जाता है, तो यह रणनीति के लाभ को काफी प्रभावित कर सकता है

- लंबे समय तक चलने के दौरान, बाजार संरचना में बदलाव हो सकता है, और चलती औसत और आरएसआई पैरामीटर को समायोजित करने की आवश्यकता होती है

- यांत्रिक व्यापार रणनीतियाँ जो बाजार में उतार-चढ़ाव के दौरान जोखिम को कम करती हैं

जोखिमों को कम करने के लिए, आप निम्न तरीकों से अनुकूलन कर सकते हैंः

- बाजार में उतार-चढ़ाव की आवृत्ति और परिमाण का आकलन करने के लिए अस्थिरता सूचकांकों के साथ-साथ गतिशील समायोजन चलती औसत चक्र

- पैरामीटर को गतिशील रूप से अनुकूलित करने के लिए मशीन लर्निंग मॉडल जोड़ें

- स्टॉप लॉस स्टॉप को सेट करें ताकि एकल नुकसान बहुत अधिक न हो

- स्थिति प्रबंधन प्रणाली को अपनाना, बाजार की स्थिति के अनुसार स्थिति आकार को समायोजित करना, और एकाग्रता के जोखिम को कम करना

रणनीति अनुकूलन दिशा

डबल-मोबाइल रेजिडेंशियल गोल्ड क्रॉसिंग रणनीति में और अधिक अनुकूलन के लिए जगह हैः

- अन्य संकेतकों को फ़िल्टर करें जैसे कि लेन-देन, ब्रीनिंग बैंड, आदि, जो रणनीति की स्थिरता को बढ़ाता है

- रणनीतियों को अधिक बुद्धिमान बनाने के लिए मशीन लर्निंग का उपयोग करके पैरामीटर को गतिशील रूप से अनुकूलित करें

- बाजार संरचना में परिवर्तन के आधार पर पैरामीटर को समायोजित करने के लिए एक स्कीम को अनुकूलित करने के लिए डिज़ाइन किया गया है

- उन्नत जोखिम प्रबंधन प्रणाली के साथ संयोजन, गतिशील स्थिति समायोजन, रणनीतिक जोखिम को कम करना

- एक एल्गोरिथम ट्रेडिंग पोर्टफोलियो का निर्माण, स्थिरता के लिए कई ट्रेडिंग रणनीतियों का एकीकरण

संक्षेप

दोहरी चल रेखीय गोल्डन क्रॉस रणनीति एक बहुत ही क्लासिक नियम प्रकार की मात्रात्मक व्यापार रणनीति है। यह सरल और आसान है, पैरामीटर अनुकूलन लचीला है, और आय प्रदर्शन उत्कृष्ट है, शुरुआती के लिए एक अच्छा विकल्प है। लेकिन इस रणनीति में कुछ सीमाएं भी हैं, और आगे के अध्ययन और अनुकूलन के माध्यम से, इसे अधिक बुद्धिमान और स्थिरता की ओर ले जाया जा सकता है, और वास्तव में लगातार लाभदायक है।

/*backtest

start: 2024-01-09 00:00:00

end: 2024-01-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//Based on Larry Connors RSI-2 Strategy - Lower RSI

strategy(title="EA_3Minute_MagnetStrat", shorttitle="EA_3Minute_MagnetStrat", overlay=false)

src = close,

//RSI CODE

up = rma(max(change(src), 0), 30)

down = rma(-min(change(src), 0), 30)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//Criteria for Moving Avg rules

ma20= vwma(close,20)

ma50 = vwma(close,50)

ma100= vwma(close,100)

//Rule for RSI Color

//col = ma30 > ma50 > ma200 and rsi <=53?lime: ma50 < ma200 and rsi >= 60?red : silver

long1 = ma20 > ma50 and ma50 > ma100 and rsi < 50

short1 = ma20 < ma50 and ma50 < ma100 and rsi > 48.5

//plot(rsi, title="RSI", style=line, linewidth=1,color=col)

//plot(100, title="Upper Line 100",style=line, linewidth=3, color=aqua)

//plot(0, title="Lower Line 0",style=line, linewidth=3, color=aqua)

//band1 = plot(60, title="Upper Line 60",style=line, linewidth=1, color=aqua)

//band0 = plot(44, title="Lower Line 40",style=line, linewidth=1, color=aqua)

//fill(band1, band0, color=silver, transp=90)

//strategy.entry ("buy", strategy.long, when=long)

//strategy.entry ("sell", strategy.short, when=short)

//plot(long,"long",color=green,linewidth=1)

//plot(short,"short",color=red,linewidth=1)

//

long = long1[1] == 0 and long1 == 1

short = short1[1] == 0 and short1 == 1

longclose = long[3] == 1

shortclose = short[3] == 1

//Alert

strategy.entry("short", strategy.short,qty = 1, when=short)

strategy.entry("long", strategy.long,qty=1, when=long)

plot(long,"long",color=green,linewidth=1)

plot(short,"short",color=red,linewidth=1)

strategy.close("long",when=longclose)

strategy.close("short",when=shortclose)

//strategy.exit(id="long",qty = 100000,when=longclose)

//strategy.exit(id="short",qty = 100000,when=shortclose)

plot(longclose,"close",color=blue,linewidth=1)

plot(shortclose,"close",color=orange,linewidth=1)

//strategy.exit(id="Stop", profit = 20, loss = 100)