विलियम VIX इंडिकेटर और DEMA इंडिकेटर पर आधारित क्रॉस-टाइम पीरियड ट्रेडिंग रणनीति

अवलोकन

यह रणनीति पहले एक निश्चित अवधि के भीतर उच्चतम और निम्नतम मूल्य के बीच अंतर की गणना करके उच्चतम मूल्य को विभाजित करके विलियम VIX सूचकांक प्राप्त करती है। और फिर ब्रुनेई बैंड के मानक विचलन सिद्धांत के संयोजन के साथ, ऊपरी और निचले रेल को सेट करती है। साथ ही साथ एक निश्चित अवधि के भीतर प्रतिशत के साथ, स्टॉप रेंज सेट करती है। प्रवेश पर, जब कीमत ऊपरी रेल से नीचे से गुजरती है और डीईएमए सूचकांक से नीचे होती है, तो अधिक करें; जब कीमत निचले रेल से गुजरती है और डीईएमए सूचकांक से ऊपर होती है, तो खाली करें।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से विलियम VIX सूचकांक का उपयोग बाजार की अस्थिरता और जोखिम का आकलन करने के लिए करती है, साथ ही डीईएमए सूचकांक का उपयोग मूल्य प्रवृत्ति का आकलन करने के लिए किया जाता है।

सबसे पहले, विलियम VIX सूचकांक की गणना के लिए सूत्र हैः

WVF = ((Highest(close, n) - Low) / (Highest(close, n))) * 100

जहाँ n परिमेय चक्रों की संख्या है। यह सूचक एक निश्चित अवधि में उच्चतम और निम्नतम कीमतों के बीच उतार-चढ़ाव को दर्शाता है। संख्यात्मक मूल्य जितना अधिक होता है, उतनी ही अधिक अस्थिरता होती है, जोखिम उतना ही अधिक होता है।

इस आधार पर, यह रणनीति ब्रिन बैंड के विचारों का उपयोग करती है। ऊपर की ओर मध्य + n गुना मानक अंतर और नीचे की ओर मध्य - n गुना मानक अंतर के रूप में सेट करें। जब कीमत ऊपर की ओर जाती है, तो यह अस्थिरता का विस्तार करती है, अधिक अवसर देती है; जब कीमत नीचे की ओर जाती है, तो यह अस्थिरता का संकुचन करती है, खाली अवसर देती है।

इसके अलावा, रणनीति ने एक निश्चित अवधि के भीतर प्रतिशत के सिद्धांत के आधार पर स्टॉप रेंज भी निर्धारित की है। उदाहरण के लिए, 90 अंक, जो कि सांख्यिकीय अवधि के दौरान हाल के 90% मूल्य हैं। जब कीमत इस खंड से अधिक हो जाती है, तो यह दर्शाता है कि उतार-चढ़ाव काफी बड़ा है और स्टॉप को ध्यान में रखा जा सकता है।

विशिष्ट ट्रेडिंग रणनीतियों में, डीईएमए संकेतक के निर्णय की प्रवृत्ति को शामिल किया गया है। केवल तभी अधिक करें जब कीमत ऊपरी पटरी से नीचे और डीईएमए से नीचे हो; केवल तभी खाली करें जब कीमत निचली पटरी से नीचे और डीईएमए से ऊपर हो।

रणनीति का विश्लेषण

यह रणनीति विलियम VIX सूचकांक, जो अस्थिरता का आकलन करता है, ब्रीनिंग बैंड, जो मानक विचलन सिद्धांत पर आधारित है, और DEMA सूचकांक, जो प्रवृत्ति का आकलन करता है, को जोड़ती है, जो बाजार के दो प्रमुख तत्वों को बेहतर ढंग से पकड़ने के लिए बहुत व्यापक है: जोखिम और प्रवृत्ति।

विशेष रूप से, विलियम VIX सूचकांक और ब्लिंक्स डाउनट्रैक पोर्टफोलियो के साथ, अस्थिरता जोखिम का आकलन किया जा सकता है; डीईएमए सूचकांक मूल्य प्रवृत्ति की दिशा का आकलन कर सकता है; स्टॉप रेंज सेटिंग्स लाभ को लॉक कर सकती हैं और अत्यधिक लालच को अस्वीकार कर सकती हैं।

इसलिए यह रणनीति जोखिम और प्रवृत्ति दोनों को पकड़ने के लिए अच्छी तरह से काम करती है, न केवल बेहतर प्रवेश समय चुनने के लिए, बल्कि स्टॉप रेंज के माध्यम से पहले से ही बेहतर मुनाफे पर रिवर्स जोखिम से बचने के लिए, यह एक स्थिर और रूढ़िवादी रणनीति है।

रणनीतिक जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि अस्थिरता और रुझान संकेतक में अंतर हो सकता है। यानी, विलियम VIX संकेतक में वृद्धि हुई अस्थिरता दिखाई देती है, जब कीमत बुरिन बैंड के करीब होती है या नीचे जाती है, तो DEMA संकेतक का निर्णय और असंगतता। उदाहरण के लिए, अस्थिरता कई अवसरों को प्रदर्शित करती है, लेकिन DEMA एक गिरावट की प्रवृत्ति दिखाता है। इस स्थिति में नुकसान हो सकता है।

इसके अलावा, बहुत अधिक रूकावट सीमा सेटिंग रणनीति की लाभप्रदता को प्रभावित कर सकती है। यदि विभाजन पैरामीटर सेटिंग बहुत कम है, तो रोक को ट्रिगर करना मुश्किल है, जिससे लाभप्रदता को लॉक नहीं किया जा सकता है।

अनुकूलन दिशा

स्टॉप रेंज पैरामीटर को एक समायोज्य पैरामीटर के रूप में सेट करने पर विचार किया जा सकता है, विभिन्न बाजार स्थितियों में समायोजन किया जा सकता है। विशेष रूप से, उतार-चढ़ाव की स्थिति में, स्टॉप रेंज का विस्तार करने के लिए प्वाइंटिंग पैरामीटर को उचित रूप से बढ़ाया जा सकता है; लेकिन जब रुझान स्पष्ट होता है, तो प्वाइंटिंग पैरामीटर को कम किया जाना चाहिए, समय पर स्टॉप करें।

इसके अलावा, अन्य सूचकांकों को जोड़ने पर भी विचार किया जा सकता है, जब मूल डीईएमए सूचकांक और नए संकेतक असंगत हों, तो झूठे संकेतों से होने वाले नुकसान से बचने के लिए अस्थायी रूप से भंडारण करें।

संक्षेप

यह रणनीति अस्थिरता संकेतकों, मानक विचलन सिद्धांत, प्रवृत्ति निर्णय और रोक विचार का उपयोग करती है, जो बाजार के जोखिम और प्रवृत्ति परिवर्तनों के लिए अच्छी तरह से प्रतिक्रिया कर सकती है। यह स्थिर और संरक्षित है, जो लंबी अवधि के लिए उपयुक्त है। पैरामीटर अनुकूलन के माध्यम से, रणनीति की स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है।

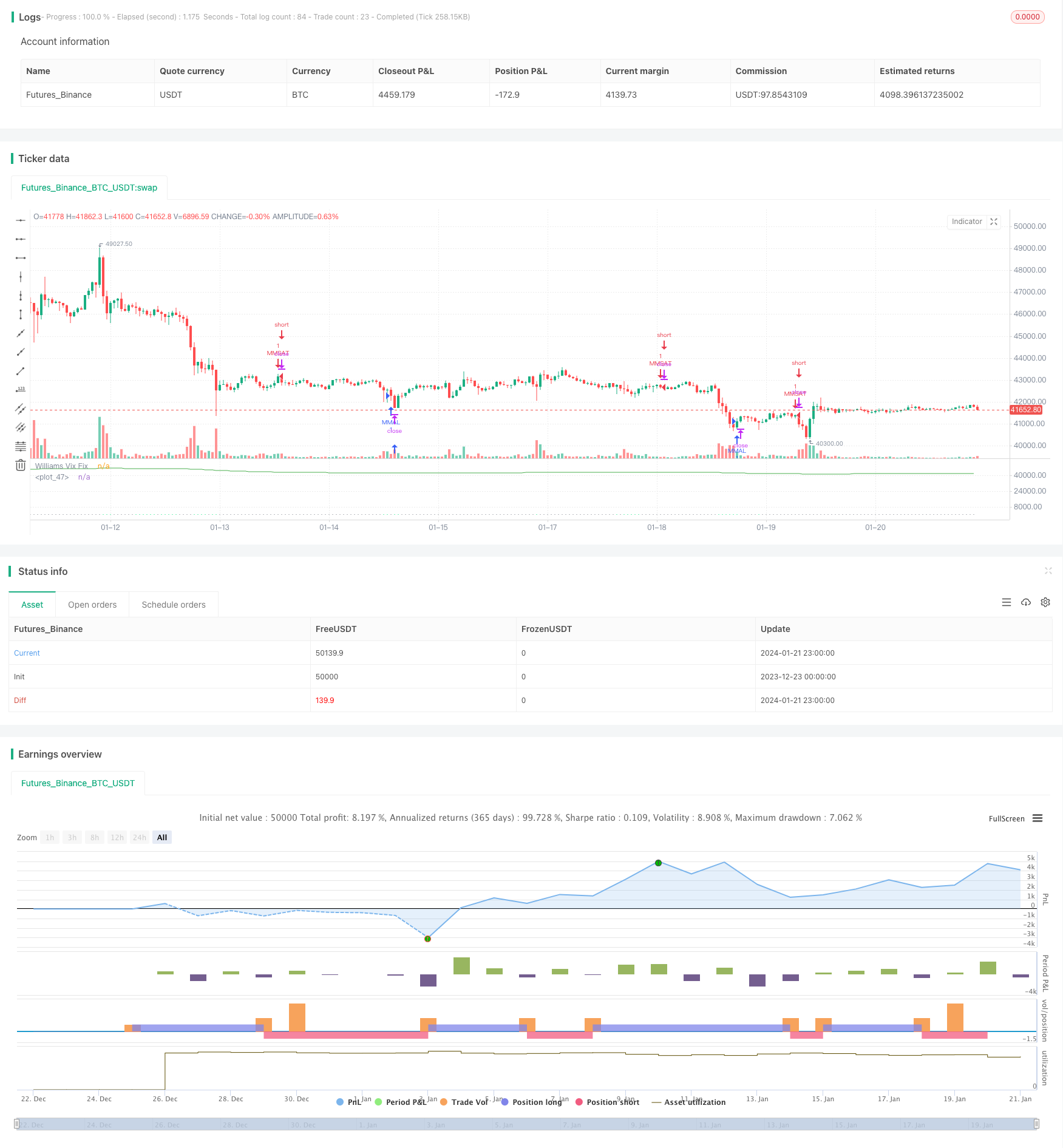

/*backtest

start: 2023-12-23 00:00:00

end: 2024-01-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("VIX and DEMA", overlay=false)

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

multupper = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

multlow = input(2.0,minval=1,maxval=5,title="BB STD LOW")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

pl = input(1.01, title="Lowest Percentile - 1.10=90%, 1.05=95%, 1.01=99%")

hp = input(false, title="Show High Range - Based on Percentile and LookBack Period?")

sd = input(false, title="Show Standard Deviation Line?")

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDevupper = multupper * stdev(wvf, bbl)

sDevlow = multlow *stdev(wvf,bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDevlow

upperBand = midLine + sDevupper

rangeHigh = (highest(wvf, lb)) * ph

rangeLow = (lowest(wvf, lb)) * pl

col = wvf >= upperBand or wvf >= rangeHigh ? lime : gray

price=close

plot(hp and rangeHigh ? rangeHigh : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(hp and rangeLow ? rangeLow : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(wvf, title="Williams Vix Fix", style=histogram, linewidth = 4, color=col)

plot(sd and upperBand ? upperBand : na, title="Upper Band", style=line, linewidth = 3, color=aqua)

yearfrom = input(2018)

yearuntil =input(2019)

monthfrom =input(1)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

lengthema = input(50, minval=1)

src = input(close, title="Source")

e1 = ema(src, lengthema)

e2 = ema(e1, lengthema)

dema = 2 * e1 - e2

plot(dema, color=green)

if ((crossunder(wvf,upperBand) ) and (price<dema) )

strategy.entry("MMAL", strategy.long, stop=close, oca_name="TREND", comment="AL")

else

strategy.cancel(id="MMAL")

if ((( (wvf<lowerBand) ) and (price>dema) ) )

strategy.entry("MMSAT", strategy.short,stop=close, oca_name="TREND", comment="SAT")

else

strategy.cancel(id="MMSAT")