डबल मूविंग एवरेज रिवर्सल और एटीआर ट्रेलिंग स्टॉप संयोजन रणनीति

अवलोकन

द्वि-समानता रेखा उलटा और एटीआर ट्रेलिंग स्टॉप संयोजन रणनीति एक बहुत ही व्यावहारिक मात्रात्मक ट्रेडिंग रणनीति है। यह रणनीति पहले बाजार की प्रवृत्ति और उलटा बिंदु का आकलन करने के लिए द्वि-समानता रेखा के गठन का उपयोग करती है। साथ ही, रणनीति ट्रेल स्टॉप सेट करने के लिए औसत वास्तविक तरंगों के साथ मिलकर जोखिम को नियंत्रित करती है, जबकि लाभ की गारंटी देती है।

रणनीति सिद्धांत

दोहरी समानांतर उलटी रणनीति

द्वि-समान रेखा उलटा रणनीति बाजार की प्रवृत्ति का आकलन करने के लिए तेज और धीमी रेखा के क्रॉसिंग का उपयोग करती है। जब तेज लाइन ऊपर से नीचे की ओर धीमी रेखा से गुजरती है, तो एक मृत फोर्क बनती है, जो बाजार को उतार-चढ़ाव से नीचे की ओर ले जाती है; जब तेज लाइन नीचे से ऊपर की ओर धीमी रेखा से गुजरती है, तो एक गोल्डन क्रॉस बनती है, जो बाजार को उतार-चढ़ाव से नीचे की ओर ले जाती है। रणनीति को मृत फोर्क पर खाली किया जाता है, गोल्डन क्रॉस पर अधिक किया जाता है।

विशेष रूप से, रणनीति 9 दिन के स्टॉक सूचकांक की तेज रेखा को तेज रेखा के रूप में चुनती है, और 3 दिन ईएमए को धीमी रेखा के रूप में चुनती है। जब क्लोज़ पिछले दिन के क्लोज़ से कम होता है, और जब तेज रेखा 50 से ऊपर होती है और धीमी रेखा को पार करती है तो क्लोज खाली हो जाती है; जब क्लोज़ पिछले दिन के क्लोज़ से अधिक होता है, और जब तेज रेखा 50 से नीचे होती है और धीमी रेखा को पार करती है तो क्लोज अधिक होती है।

एटीआर ट्रेलिंग स्टॉप रणनीति

एटीआर ट्रेलिंग स्टॉप रणनीति औसत वास्तविक तरंगों का उपयोग करके एक स्टॉप-लॉस सेट करती है। एटीआर संकेतक बाजार की अल्पकालिक अस्थिरता को प्रभावी ढंग से दर्शाता है। एटीआर के मूल्य के आधार पर एक ट्रेल स्टॉप सेट करने की रणनीति, जब कीमत की चाल उलट जाती है तो स्टॉप-लॉस बाहर निकलता है।

विशेष रूप से, रणनीति 5 दिन के एटीआर का चयन करती है, जिसमें एटीआर को 3.5 गुना कम करने के लिए स्टॉपलॉस सेट किया जाता है। जब कीमत इस स्टॉपलॉस तक पहुंचती है, तो स्टॉपलॉस बंद हो जाता है।

श्रेष्ठता विश्लेषण

दोहरे ट्रेलर रिवर्स और एटीआर ट्रेलिंग स्टॉप के संयोजन में ट्रेंड और रिवर्स के साथ-साथ एटीआर ट्रेल स्टॉप के जोखिम को नियंत्रित करने के फायदे हैं, जो इसे एक बहुत ही व्यावहारिक रणनीति बनाते हैं।

विशेष रूप से, इस रणनीति के निम्नलिखित फायदे हैंः

बाजार के रुझान के मोड़ को निर्धारित करने के लिए द्वि-समान रेखा और गोल्डन क्रॉस का उपयोग करें, और पलटाव संकेतों को सटीक रूप से निर्धारित करें।

STOCH सूचक के साथ संयोजन में रिवर्स सिग्नल की पुष्टि करें, गलत सिग्नल से बचें।

एटीआर ट्रेलिंग स्टॉप बाजार में उतार-चढ़ाव के आधार पर लचीले ढंग से स्टॉप लॉस सेट करता है, जिससे अधिकतम लाभ होता है।

इस रणनीति में कई सूचकांकों और तकनीकी विश्लेषण विधियों का संयोजन किया गया है, जो रणनीति को अधिक मजबूत बनाता है।

रणनीति स्पष्ट और समझने में आसान है, पैरामीटर को लचीला ढंग से समायोजित किया जा सकता है, और इसे वास्तविक रूप से संचालित किया जा सकता है।

जोखिम विश्लेषण

हालांकि इस रणनीति के कई फायदे हैं, लेकिन इसके साथ कुछ जोखिम भी हैं जिन पर ध्यान देना चाहिएः

द्वि-समान रेखा उत्पन्न संकेतों में देरी हो सकती है, जिससे रिवर्स पॉइंट से पहले और बाद में सटीक रूप से खरीदा और बेचा नहीं जा सकता है। औसत रेखा चक्र को उचित रूप से छोटा किया जा सकता है या अन्य संकेतकों के साथ संयोजन में अनुकूलित किया जा सकता है।

एटीआर संकेतक बाजार में भारी उतार-चढ़ाव के प्रति संवेदनशील नहीं है और समय पर स्टॉप-लॉस को अपडेट नहीं कर सकता है। गतिशीलता संकेतक या अस्थिरता दर संकेतक के संयोजन में समायोजन पर विचार किया जा सकता है।

कई मापदंडों और शर्तों के संयोजन के उपयोग से रणनीतिक जटिलता बढ़ जाती है। अनुचित मापदंडों से जोखिम बढ़ जाता है, जिससे अत्यधिक उग्र व्यापार हो सकता है। सावधानीपूर्वक मूल्यांकन और धीरे-धीरे मापदंडों को समायोजित करना आवश्यक है।

अनुकूलन दिशा

उपरोक्त जोखिम विश्लेषण के आधार पर, इस रणनीति को निम्नलिखित पहलुओं में अनुकूलित किया जा सकता हैः

औसत चक्र पैरामीटर को समायोजित करें, चक्र को छोटा करें ताकि पूर्व में पलटाव के अवसरों को पकड़ सकें।

अन्य मापदंडों को जोड़कर, जैसे कि MACD, KD, आदि, एक बहु-पुष्टिकरण होता है।

गतिशील रूप से एटीआर चक्र को समायोजित करें या बाजार में उतार-चढ़ाव की दर को लागू करें, और वास्तविक समय में स्टॉपलॉस अपडेट करें।

स्टॉक और फ्यूचर बाजारों के बीच अंतर का आकलन करें और दोनों बाजारों की विशेषताओं के अनुरूप पैरामीटर को समायोजित करें।

ट्रेडिंग लागत और स्लिप पॉइंट्स को शामिल करने के लिए, यह रणनीति को वास्तविक ट्रेडिंग वातावरण के करीब लाता है।

कई मापदंडों को गतिशील रूप से अनुकूलित करने के लिए मशीन लर्निंग मॉडल को शामिल करने पर विचार किया जा सकता है।

संक्षेप

द्वि-समानता उलटा और एटीआर ट्रेलिंग स्टॉप संयोजन रणनीति एक कुशल और व्यावहारिक मात्रात्मक रणनीति है। यह एक समानता का न्याय करने के बाजार उलटा और एटीआर सेटिंग ट्रेल स्टॉप के जोखिम को नियंत्रित करने के दोहरे लाभों को जोड़ती है। लाभ सुनिश्चित करते हुए, अनावश्यक नुकसान को कम किया जा सकता है। इस रणनीति के पैरामीटर को समायोजित करने के लिए लचीला है, और इसे वास्तविक समय में संचालित करना आसान है।

/*backtest

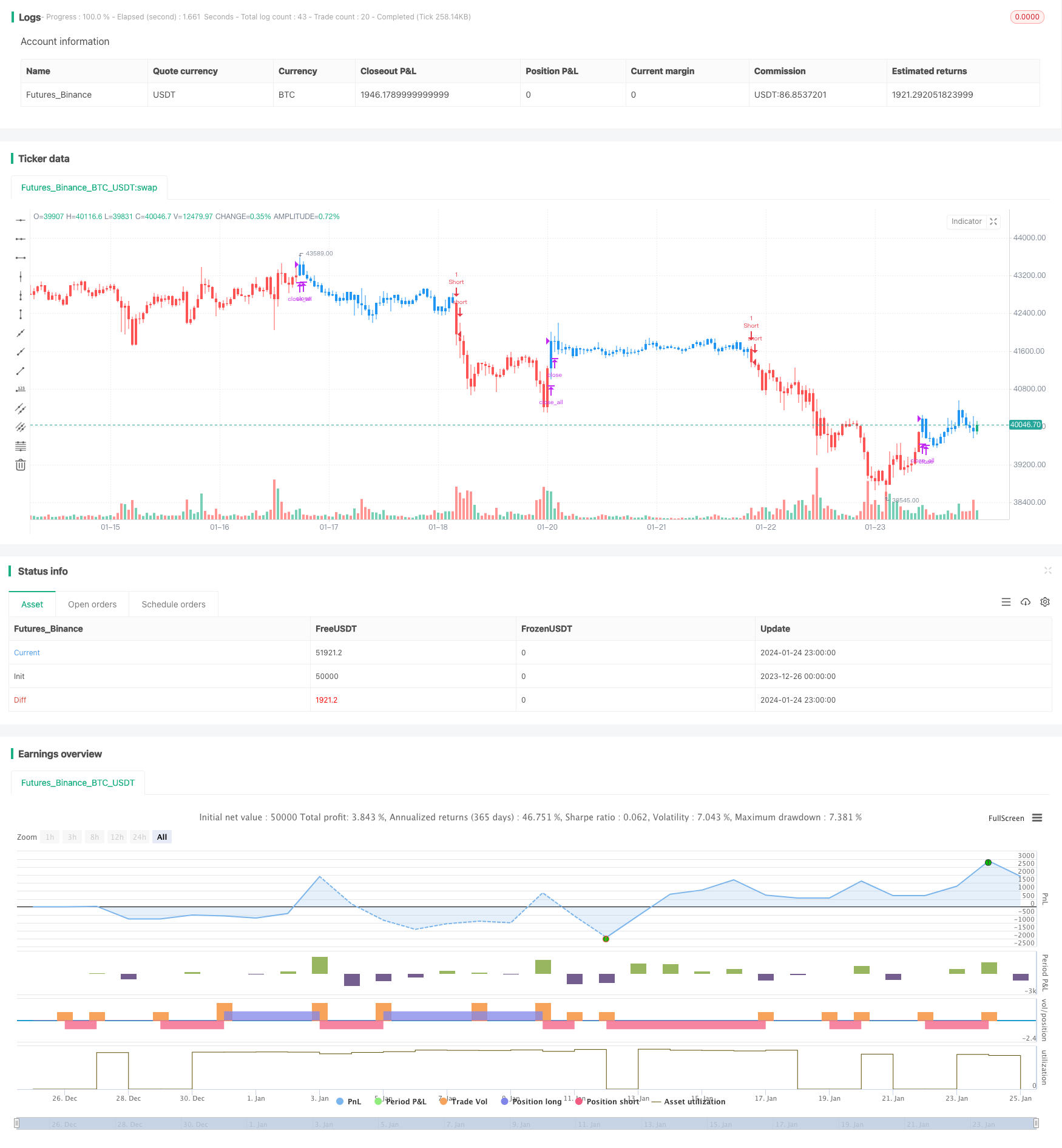

start: 2023-12-26 00:00:00

end: 2024-01-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 17/05/2019

// This is combo strategies for get

// a cumulative signal. Result signal will return 1 if two strategies

// is long, -1 if all strategies is short and 0 if signals of strategies is not equal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Secon strategy

// Average True Range Trailing Stops Strategy, by Sylvain Vervoort

// The related article is copyrighted material from Stocks & Commodities Jun 2009

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

ATR_TrailingStop(nATRPeriod, nATRMultip) =>

xATR = atr(nATRPeriod)

nLoss = nATRMultip * xATR

pos = 0.0

xATRTrailingStop = 0.0

xATRTrailingStop := iff(close > nz(xATRTrailingStop[1], 0) and close[1] > nz(xATRTrailingStop[1], 0), max(nz(xATRTrailingStop[1]), close - nLoss),

iff(close < nz(xATRTrailingStop[1], 0) and close[1] < nz(xATRTrailingStop[1], 0), min(nz(xATRTrailingStop[1]), close + nLoss),

iff(close > nz(xATRTrailingStop[1], 0), close - nLoss, close + nLoss)))

pos := iff(close[1] < nz(xATRTrailingStop[1], 0) and close > nz(xATRTrailingStop[1], 0), 1,

iff(close[1] > nz(xATRTrailingStop[1], 0) and close < nz(xATRTrailingStop[1], 0), -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Average True Range Trailing Stops", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

nATRPeriod = input(5)

nATRMultip = input(3.5)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posATR_TrailingStop = ATR_TrailingStop(nATRPeriod, nATRMultip)

pos = iff(posReversal123 == 1 and posATR_TrailingStop == 1 , 1,

iff(posReversal123 == -1 and posATR_TrailingStop == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )