बोलिंगर बैंड आरएसआई ओबीवी रणनीति

अवलोकन

बोलिंगर बैंड्स आरएसआई ओबीवी रणनीति में बुरिन बैंड, अपेक्षाकृत मजबूत सूचक (आरएसआई) और संतुलन सूचक (ओबीवी) का संयोजन किया जाता है ताकि स्टॉक की कीमतों के टूटने और पलटने के बिंदुओं को पहचाना जा सके। यह रणनीति व्यापार संकेत देती है जब स्टॉक की कीमतें बुरिन बैंड को तोड़ती हैं और आरएसआई सूचक ओवरबॉट और ओवरसोल दिखाता है, जबकि ओबीवी सूचक में बदलाव होता है।

रणनीति सिद्धांत

इस रणनीति के लिए ट्रेडिंग तर्क मुख्य रूप से ब्रींड्स, आरएसआई और ओबीवी पर आधारित है। विशेष रूप सेः

- जब शेयरों की कीमतें बुरिन बैंड के मध्य ट्रैक को तोड़ती हैं और ऊपर की ओर जाती हैं, और आरएसआई 50 से अधिक है, तो यह एक बहुमुखी प्रवृत्ति का संकेत देता है, और यदि ओबीवी सूचकांक में गिरावट का संकेत मिलता है, तो यह एक बहुमुखी स्थिति बनाने का समय है।

- जब शेयरों की कीमतें बुलिन बैंड के नीचे गिरती हैं, तो पहले के एकाधिक पदों को खत्म कर दें।

- जब शेयरों की कीमतें बुरीन बैंड के मध्य ट्रैक को तोड़ती हैं और नीचे जाती हैं, और आरएसआई 50 से कम है, तो यह एक खाली बंडल बनाने का समय है यदि ओबीवी सूचकांक में वृद्धि से संकेत मिलता है कि निकट भविष्य में एक पलटाव होगा।

- जब शेयरों की कीमतों ने ब्रिन बैंड को फिर से पटरी पर लाया, तो पहले के रिक्त पदों को खत्म कर दिया गया। इसलिए यह रणनीति ब्रिन ट्रैक के माध्यम से प्रक्षेपवक्र का उपयोग करके दिशा निर्धारित करती है; यह आरएसआई के निर्णय के साथ-साथ ओबीवी के निर्णय के साथ-साथ एक अल्पकालिक उलट के साथ व्यापार संकेतों का निर्माण करती है।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि एक साथ तीन अलग-अलग प्रकार के संकेतकों को जोड़ने के लिए, बुरिन ट्रैक, आरएसआई और ओबीवी, जब शेयर की कीमतों में दिशात्मक परिवर्तन शुरू होता है, तो परिवर्तन के संकेतों को जल्दी से पकड़ने में सक्षम है। उदाहरण के लिए, यदि शेयर की कीमत बुरिन ट्रैक के माध्यम से ऊपर की ओर जाती है, तो केवल के लाइन को देखने के बाद सीधे कई आदेशों का निर्माण किया जा सकता है, लेकिन आरएसआई और ओबीवी के संयोजन से यह पता लगाया जा सकता है कि क्या इस समय अल्पकालिक समायोजन की संभावना है ताकि स्थिति का निर्माण न किया जा सके। इसलिए इस संयोजन सूचक रणनीति की स्थिरता को बढ़ा सकता है। दूसरा, इस रणनीति में एक ही समय में ब्रूइंग ट्रैक को तोड़ने के लिए प्रवेश की शर्त और विपरीत दिशा में ब्रूइंग ट्रैक को फिर से तोड़ने के लिए एक स्टॉप लॉस की शर्त है। यह एक तर्कसंगत सीमा के भीतर प्रत्येक इक्विटी के लाभ और हानि अनुपात को नियंत्रित करने में सक्षम है, जिससे एकल हानि की संभावना कम हो जाती है। अंत में, नीति कोड तर्क स्पष्ट और संक्षिप्त है, पैरामीटर सेट करना उचित रूप से समझने में आसान है, और नीति ढांचे के लिए अनुकूलन और सुधार के लिए उपयुक्त है। यह नीति के वास्तविक होने पर संभावित जोखिम को कम करता है।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि बुरिन ट्रैक की चौड़ाई को गलत तरीके से सेट करने से बहुत सारे व्यापारिक अवसरों को याद किया जा सकता है। यदि बुरिन ट्रैक की चौड़ाई बहुत बड़ी है, तो स्टॉक की कीमतों में भारी उतार-चढ़ाव की आवश्यकता होती है ताकि पोजीशन या स्टॉप लॉजिक को ट्रिगर किया जा सके। इससे कुछ छोटे ट्रेंडिंग अवसरों को याद किया जा सकता है। इसके अलावा, रणनीति वर्तमान में केवल खरीद और बिक्री बिंदु चयन तर्क पर विचार करती है, पूंजी प्रबंधन, स्थिति प्रबंधन और अन्य पहलुओं के अनुकूलन को एकीकृत नहीं करती है। इससे एकतरफा असीमित बढ़ोतरी की संभावना होती है, जो समय पर नुकसान से बाहर निकलने में असमर्थता के कारण बड़े नुकसान का कारण बनती है। अंत में, आरएसआई और ओबीवी सूचकांक के संयोजन पर भी गलत संकेत हो सकते हैं। आरएसआई केवल एक निश्चित अवधि में शेयर की कीमतों में गिरावट की गति को देखते हुए, दीर्घकालिक प्रवृत्ति का आकलन करने में असमर्थ है; ओबीवी भी स्टॉक की विशेषताओं के कारण कम विश्वसनीय हो सकता है। यह रणनीति संकेत की सटीकता को प्रभावित कर सकता है।

अनुकूलन दिशा

उपरोक्त विश्लेषण को ध्यान में रखते हुए, इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

- ब्रिन ट्रेल की चौड़ाई का अनुकूलन करें, बाजार में उतार-चढ़ाव की मात्रा के लिए ब्रिन ट्रेल की चौड़ाई को स्वचालित रूप से समायोजित करने के लिए सेट करें।

- स्थिति प्रबंधन तर्क को एकीकृत करें, लगातार घाटे पर स्थिति का आकार कम करें। लगातार लाभ पर स्थिति को उचित रूप से बढ़ाएं।

- आरएसआई के लिए परीक्षण और अनुकूलन के लिए पैरामीटर जैसे कि पूर्वावलोकन चक्र

- विभिन्न अल्पकालिक संकेतकों जैसे कि केडीजे, एमएसीडी जैसे वैकल्पिक ओबीवी संकेतकों का परीक्षण करें और देखें कि क्या यह संकेत सटीकता में सुधार कर सकता है।

- आरएसआई के साथ एमवीएसएल, डीएमआई आदि जैसे विभिन्न मध्यम और दीर्घकालिक संकेतकों का परीक्षण करें।

संक्षेप

Bollinger Bands RSI OBV रणनीति तीन अलग-अलग प्रकार के तकनीकी संकेतकों का एकीकृत उपयोग करती है, जो कुछ स्थिरता और छानने के मानदंडों की गारंटी देते हुए, बाद के अनुकूलन और सुधार के लिए एक ढांचागत आधार प्रदान करती है। यह रणनीति मध्यम-लंबी लाइन के लिए चयनित शेयरों और होल्डिंग्स के लिए उपयुक्त है, और यह शॉर्ट लाइन रणनीति के आधार के रूप में बड़े पैमाने पर समायोजन और अनुकूलन के लिए भी काम कर सकती है।

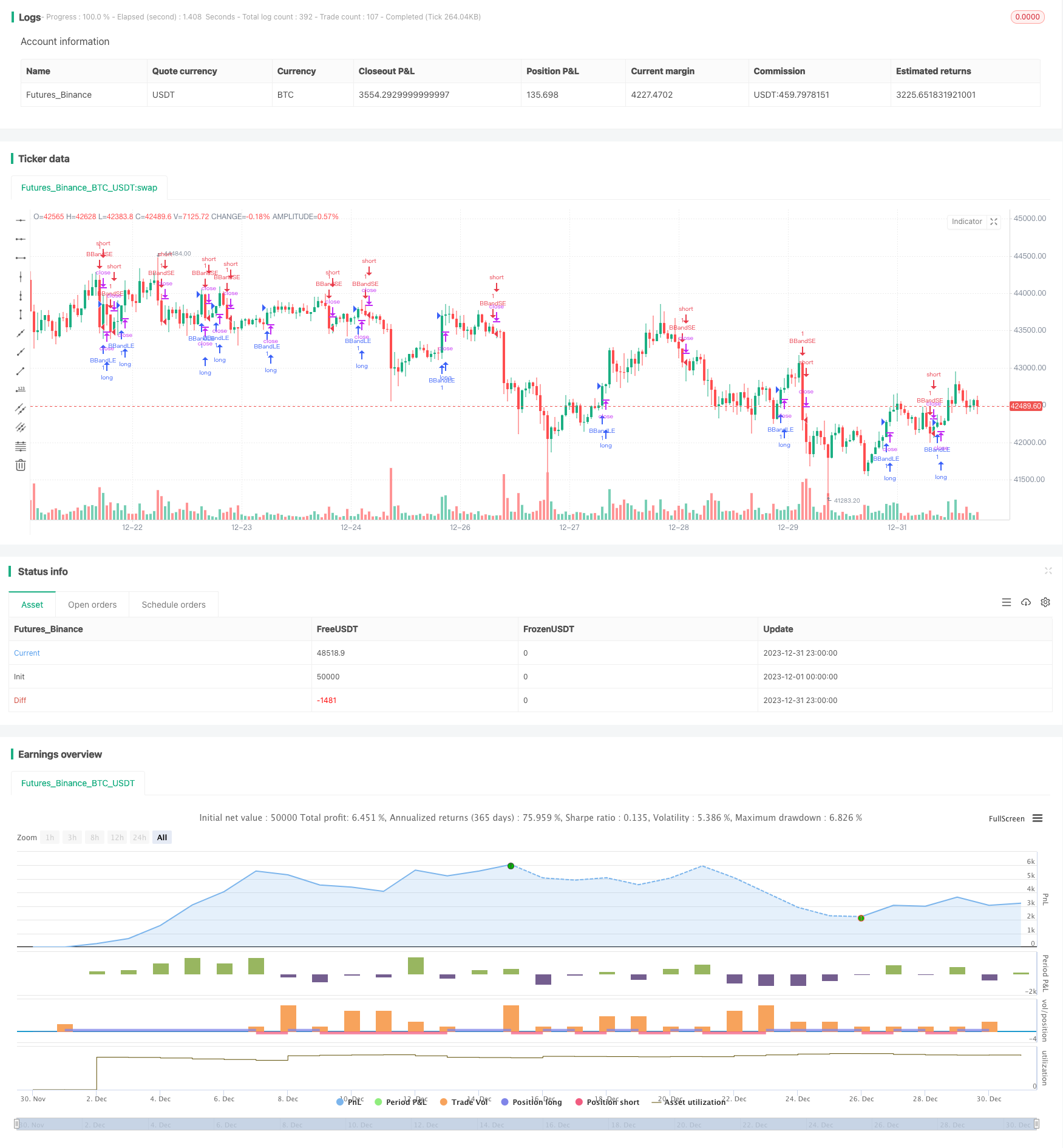

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © atakhadivi

//@version=4

strategy("BB+RSI+OBV", overlay=true)

src = close

obv = cum(sign(change(src)) * volume)

// plot(obv, color=#3A6CA8, title="OnBalanceVolume")

source = close

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

buyEntry = source > basis and rsi(close, 14) > 50 and obv[1] < obv

buyExit = source < lower

sellEntry = source < basis and rsi(close, 14) < 50 and obv[1] > obv

sellExit = source > upper

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands",comment="BBandLE", when=buyEntry)

strategy.exit(id='BBandLE', when=buyExit)

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE", when=sellEntry)

strategy.exit(id='BBandSE', when=sellExit)