डोन्चियन चैनल इंडिकेटर के आधार पर विकसित मात्रात्मक ट्रेडिंग रणनीति

अवलोकन

डोंगचींग चैनल की चौड़ाई ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है जो डोंगचींग चैनल सूचकांक पर आधारित है। यह रणनीति एक निश्चित अवधि में उच्चतम और निम्नतम कीमतों के बीच अंतर, यानी डोंगचींग चैनल की चौड़ाई की गणना करके बाजार की अस्थिरता और जोखिम के स्तर का आकलन करती है। जब डोंगचींग चैनल की चौड़ाई इसकी सपाट चलती औसत से अधिक होती है, तो बाजार में उतार-चढ़ाव बढ़ जाता है, उच्च जोखिम की स्थिति में प्रवेश करता है; जब यह कम होता है, तो बाजार में उतार-चढ़ाव कम हो जाता है, कम जोखिम की स्थिति में प्रवेश करता है। इस तरह के निर्णय से, बाजार की प्रवृत्ति और संचालन की दिशा स्पष्ट की जा सकती है।

रणनीति सिद्धांत

इस रणनीति का केंद्रीय संकेतक डोंगचीआन चैनल की चौड़ाई है. डोंगचीआन चैनल की चौड़ाई की गणना के लिए सूत्र निम्नानुसार हैः

डोंगचीआन नहर की चौड़ाई = उच्चतम मूल्य - निम्नतम मूल्य

इसमें, उच्चतम और निम्नतम मूल्य की गणना एक निश्चित अवधि n के भीतर की जाती है। यह अवधि length पैरामीटर द्वारा सेट की जाती है।

डोंगचीआन चैनल की चौड़ाई के आंकड़ों को चिकना करने के लिए, रणनीति में एक चिकना चलती औसत (एसएमए) का परिचय दिया गया है। इस सूचक ने डोंगचीआन चैनल की चौड़ाई की गणना को कम करने के लिए दोहराया है ताकि त्रुटि को कम किया जा सके।

बाजार के जोखिम के स्तर का आकलन करते समय, यदि डोंगचीआन चैनल की चौड़ाई इसकी चिकनी चलती औसत से अधिक है, तो यह दर्शाता है कि बाजार उच्च अस्थिरता, उच्च जोखिम की स्थिति में प्रवेश कर रहा है; यदि यह कम है, तो यह दर्शाता है कि बाजार की अस्थिरता कमजोर हो गई है, कम जोखिम की स्थिति में प्रवेश कर रही है।

रणनीति के अनुसार, ट्रेडिंग निर्णय जोखिम के स्तर के आधार पर किए जाते हैंः उच्च जोखिम पर कम, कम जोखिम पर अधिक।

रणनीति का विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि बाजार के जोखिम को अस्थिरता के माध्यम से आंकना और तदनुसार व्यापारिक निर्णय लेना। यह उच्च जोखिम वाले बाजार में अधिक काम करने से प्रभावी रूप से रोक सकता है, या कम जोखिम वाले बाजार में खाली रहने पर अनावश्यक नुकसान को कम कर सकता है।

इसके अलावा, इस रणनीति में डोंगचीआन चैनल की चौड़ाई और इसकी चिकनी चलती औसत को शामिल किया गया है, जिससे संकेतों को अधिक विश्वसनीय माना जा सकता है और डेटा उतार-चढ़ाव के कारण गलत लेनदेन से बचा जा सकता है।

कुल मिलाकर, यह रणनीति बाजार के जोखिम को कुछ हद तक आंकने में सक्षम है और अपेक्षाकृत स्थिर व्यापारिक निर्णय लेती है।

जोखिम विश्लेषण

इस रणनीति का मुख्य जोखिम यह है कि डोंगचींग चैनल की चौड़ाई हमेशा बाजार के जोखिम को सटीक रूप से प्रतिबिंबित नहीं कर सकती है। जब चौड़ाई और औसत विचलित हो जाते हैं, तो यह गलत संकेत दे सकता है। यदि यह अभी भी यांत्रिक रूप से व्यापार करता है, तो यह अधिक नुकसान का कारण बन सकता है।

इसके अलावा, ट्रेडिंग पैरामीटर की सेटिंग भी रणनीति के लाभ पर एक बड़ा प्रभाव डालती है। यदि पैरामीटर गलत तरीके से सेट किया जाता है, तो यह भी नुकसान की संभावना को बढ़ाता है।

अंत में, जब बाजार में भारी उतार-चढ़ाव होता है, तो डोंगचीआन चैनल की चौड़ाई के संकेतकों का प्रभाव भी छूट जाता है, और रणनीति के संकेतों में देरी होती है। इस समय, मैन्युअल हस्तक्षेप की आवश्यकता होती है, और रणनीति को निलंबित कर दिया जाता है, ताकि नुकसान से बचा जा सके।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

डोंगचीआन चैनल चौड़ाई सूचकांक का अनुकूलन। विभिन्न चक्रों के लिए मापदंडों का परीक्षण करने के लिए, सबसे अच्छा मापदंडों का संयोजन खोजने के लिए।

अन्य उप-सूचकांकों की पुष्टि करें। जैसे कि अस्थिरता दर, लेनदेन की मात्रा जैसे संकेतक के साथ संयोजन में, संकेत की सटीकता में सुधार किया जा सकता है।

अधिक हानि रोकने की रणनीति। उचित रोक से व्यक्तिगत नुकसान का आकार काफी कम हो सकता है और समग्र लाभ में उल्लेखनीय वृद्धि हो सकती है।

पैरामीटर अनुकूलन अनुकूलन. यह वास्तविक समय में बाजार में परिवर्तन के अनुसार व्यापार पैरामीटर को समायोजित करने की अनुमति देता है, और बाजार के लिए बेहतर अनुकूलन करता है.

एल्गोरिथम ट्रेडिंग का अनुकूलन │ मशीन सीखने जैसी एल्गोरिथम ट्रेडिंग तकनीकों को पेश करना ताकि रणनीति अधिक बुद्धिमान और आगे की ओर हो │

संक्षेप

डोंगचीआन चैनल चौड़ाई ट्रेडिंग रणनीति बाजार की अस्थिरता और जोखिम के स्तर का आकलन करके तदनुसार ट्रेडिंग निर्णय लेती है। इस रणनीति का सबसे बड़ा लाभ यह है कि जोखिम को प्रभावी ढंग से नियंत्रित किया जाता है और उच्च जोखिम वाले बाजार में वसूली से बचा जाता है। रणनीति को कई आयामों से अनुकूलित किया जा सकता है और अंततः स्थिर लाभ प्राप्त किया जा सकता है।

/*backtest

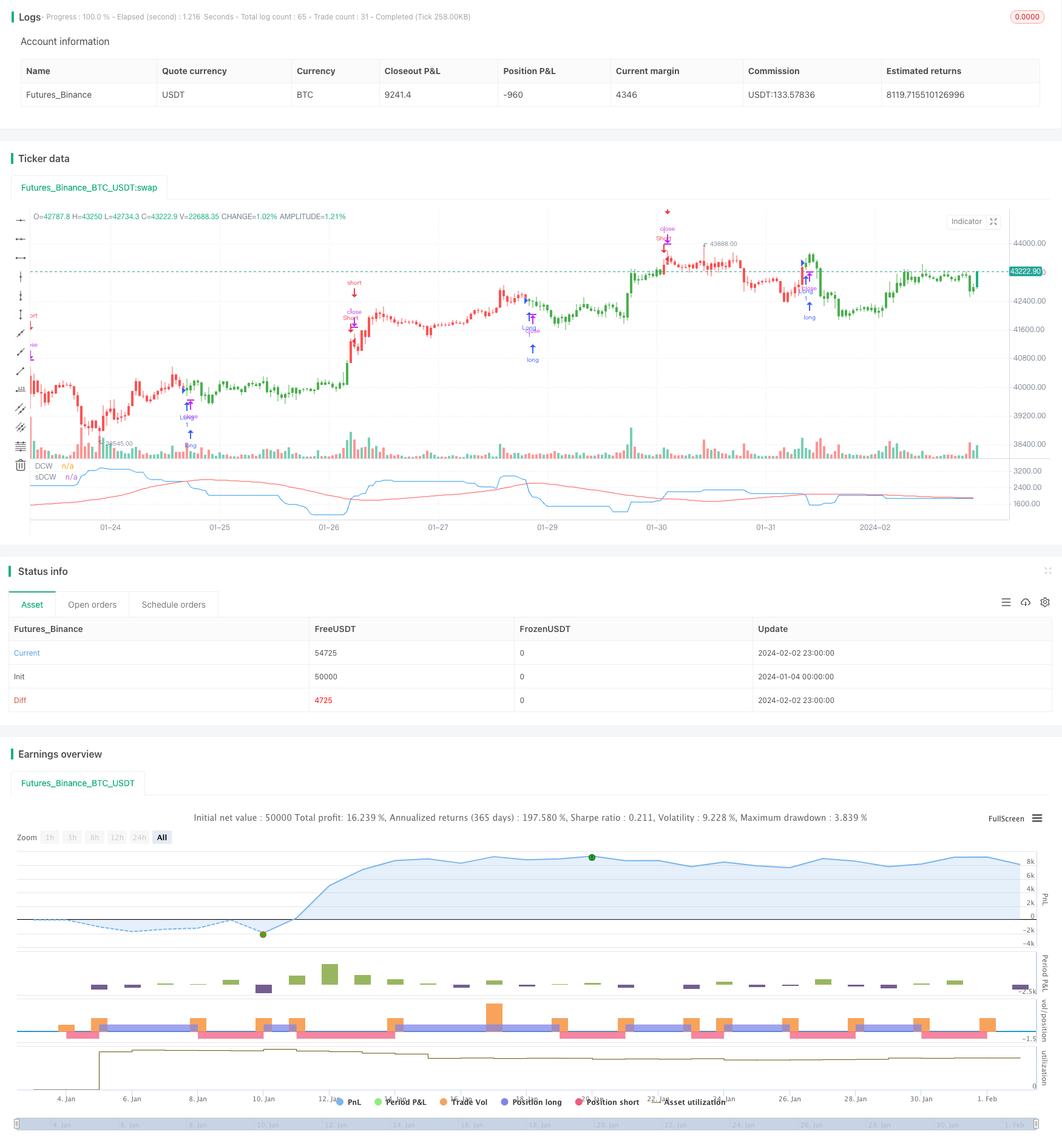

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/02/2018

// The Donchian Channel was developed by Richard Donchian and it could be compared

// to the Bollinger Bands. When it comes to volatility analysis, the Donchian Channel

// Width was created in the same way as the Bollinger Bandwidth technical indicator was.

//

// As was mentioned above the Donchian Channel Width is used in technical analysis to measure

// volatility. Volatility is one of the most important parameters in technical analysis.

// A price trend is not just about a price change. It is also about volume traded during this

// price change and volatility of a this price change. When a technical analyst focuses his/her

// attention solely on price analysis by ignoring volume and volatility, he/she only sees a part

// of a complete picture only. This could lead to a situation when a trader may miss something and

// lose money. Lets take a look at a simple example how volatility may help a trader:

//

// Most of the price based technical indicators are lagging indicators.

// When price moves on low volatility, it takes time for a price trend to change its direction and

// it could be ok to have some lag in an indicator.

// When price moves on high volatility, a price trend changes its direction faster and stronger.

// An indicator's lag acceptable under low volatility could be financially suicidal now - Buy/Sell signals could be generated when it is already too late.

//

// Another use of volatility - very popular one - it is to adapt a stop loss strategy to it:

// Smaller stop-loss recommended in low volatility periods. If it is not done, a stop-loss could

// be generated when it is too late.

// Bigger stop-loss recommended in high volatility periods. If it is not done, a stop-loss could

// be triggered too often and you may miss good trades.

//

//You can change long to short in the Input Settings

//WARNING:

//- For purpose educate only

//- This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Donchian Channel Width Strategy")

length = input(50, minval=1)

smoothe = input(50, minval=1)

reverse = input(false, title="Trade reverse")

xUpper = highest(high, length)

xLower = lowest(low, length)

xDonchianWidth = xUpper - xLower

xSmoothed = sma(xDonchianWidth, smoothe)

pos = iff(xDonchianWidth > xSmoothed, -1,

iff(xDonchianWidth < xSmoothed, 1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(xDonchianWidth, color=blue, title="DCW")

plot(xSmoothed, color=red, title="sDCW")