आरएसआई पर आधारित दीर्घकालिक मात्रात्मक रणनीति

अवलोकन

इस रणनीति को रिलेटिव स्ट्रेंथ इंडेक्स लॉन्ग लाइन क्वांटिफाइंग रणनीति कहा जाता है, जिसे आरएसआई लॉन्ग लाइन रणनीति कहा जाता है। यह रणनीति एक निश्चित अवधि में कीमतों में वृद्धि और गिरावट की चलती औसत की गणना करके, आरएसआई तकनीकी संकेतक का निर्माण करती है, और ओवरबॉट ओवरसोल लाइन सेट करती है, ताकि स्थिति का न्याय किया जा सके। जब आरएसआई सेट ओवरसोल लाइन से कम होता है, तो धीरे-धीरे स्थिति बनाने का तरीका अपनाकर लॉन्ग लाइन में प्रवेश किया जाता है।

रणनीति सिद्धांत

इस रणनीति का केंद्रीय संकेतक अपेक्षाकृत मजबूत सूचकांक (आरएसआई) है। आरएसआई संकेतक यह निर्धारित करने के लिए कि क्या वर्तमान प्रतिभूति की कीमतों को ओवरवैल्यूड या अंडरवैल्यूड किया गया है, एक समय में औसत वृद्धि और औसत गिरावट की तुलना करके। इसकी गणना सूत्र हैः

RSI = 100 - 100 / (1 + UP / DOWN)

इनमें, UP हाल के n दिनों में क्लोजर प्राइस में वृद्धि की औसत तीव्रता है; DOWN हाल के n दिनों में क्लोजर प्राइस में गिरावट की औसत तीव्रता है। सूचक 0-100 की सीमा में हिलता है, 70 से अधिक ओवरबॉय क्षेत्र है, 30 से कम ओवरबॉय क्षेत्र है।

इस रणनीति में RSI पैरामीटर Length = 14 सेट किया गया है, RSI को 14 दिनों के समापन मूल्य के आधार पर गणना की जाती है। और ओवरसोल लाइन Rsvalue = 40 सेट की गई है, यानी RSI 40 से कम है, जिसे ओवरसोल माना जाता है। जब RSI 40 से कम है, तो खरीदें और खरीदें, और ओवरसोल के दौरान धीरे-धीरे खरीदने के लिए एक कदम-दर-चरण पोजीशन बनाने की रणनीति अपनाएं, और अंतिम पोजीशन समय सेट करें, जो कि पोजीशन समय से अधिक है।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह आरएसआई के माध्यम से बाजार के समय का न्याय करने के लिए कम कीमतों को पकड़ने में सक्षम है। आरएसआई 40 से नीचे ओवरसोल्ड स्थिति है, जो पूर्ववर्ती गिरावट को दर्शाता है, जिसमें पलटाव के अवसर हैं, इस समय धीरे-धीरे स्थिति का निर्माण करने के लिए बेहतर लागत प्राप्त की जा सकती है। जबकि आरएसआई 70 से ऊपर ओवरबॉय स्थिति है, जो व्यापार के शीर्ष पर हो सकती है, इस समय स्थिति को कम करने के लिए विचार किया जा सकता है।

इसके अलावा, एक रणनीति के रूप में कदम से कदम के लिए, एक एकल प्रविष्टि के साथ जोखिम को कम कर सकते हैं. स्टॉक बनाने की खिड़की को स्टॉक रखने के उच्च बिंदु के रूप में माना जाता है, और अंत में स्टॉक रखने का समय स्टॉक रखने के निम्न बिंदु के रूप में होता है, जिससे लंबी लाइन निवेश की प्राप्ति होती है।

जोखिम विश्लेषण

यह रणनीति मुख्य रूप से आरएसआई पर निर्भर करती है, जो एक तकनीकी संकेतक है। विशेष रूप से जब बाजार में अचानक बदलाव होता है, तो आरएसआई प्रतिक्रिया करने में देरी कर सकता है। जब आरएसआई संकेतक का अंधाधुंध पालन किया जाता है, तो लाभ सीमित हो सकता है या नुकसान बढ़ सकता है।

इसके अलावा, रणनीति एक संभावित व्यापारिक संकेत देती है। यहां तक कि अगर आरएसआई 40 से कम है, तो इसका मतलब यह नहीं है कि इसमें 100% उछाल की संभावना है। स्थिति के बाद कीमतों के फिर से नवाचार की कम संभावना भी मौजूद है। इस समय अधिकतम नुकसान को नियंत्रित करने के लिए एक अच्छी तरह से बंद करने की रणनीति स्थापित करने की आवश्यकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित क्षेत्रों में अनुकूलित किया जा सकता हैः

कई शेयरों को एक साथ जोड़कर, एक पोर्टेबल ट्रेड करें। एक एकल शेयर किसी विशेष घटना से प्रभावित होता है, जबकि एक पोर्टेबल व्यक्तिगत शेयर जोखिम को फैला सकता है।

स्टॉप-लॉस रणनीतियों को शामिल करना, जोखिम को और नियंत्रित करना। जैसे कि स्टॉप-लॉस को शामिल करना, स्टॉप-लॉस को बाहर करना जब कीमतें गिरती रहें।

स्टॉक बनाने की रणनीति को अनुकूलित करें, जैसे कि ओवरसोल्ड क्षेत्र में समय-भारित औसत मूल्य का उपयोग करके स्टॉक बनाने के बजाय धीरे-धीरे स्टॉक बनाना।

आरएसआई को अनदेखा करने से बचने के लिए अन्य संकेतकों जैसे कि क्वांटिटेटिव इंडिकेटर, मूविंग एवरेज आदि के साथ मिलकर फ़िल्टर करें।

संक्षेप

यह रणनीति ओवरबॉट ओवरसोल्ड क्षेत्र का आकलन करने के लिए आरएसआई संकेतक का निर्माण करती है, ओवरसोल्ड क्षेत्र में क्रमिक रूप से बहुस्तरीय पदों का निर्माण करती है, और लंबी लाइन को रखने के लिए अंतिम पीस समय निर्धारित करती है। यह रणनीति लंबी लाइन को मापने के लिए एक उपकरण के रूप में अधिक उपयुक्त है, जबकि शॉर्ट-लाइन ट्रेडिंग की तुलना में। इसका लाभ कम कीमतों पर पकड़ने और लागत नियंत्रण में है, जबकि जोखिम संकेतक में देरी और सिग्नल में भ्रामक है। भविष्य में इसे कई तरीकों से सुधार किया जा सकता है जैसे कि संयोजन अनुकूलन, स्टॉप-लॉस रणनीति का निर्माण और स्टॉक अनुकूलन।

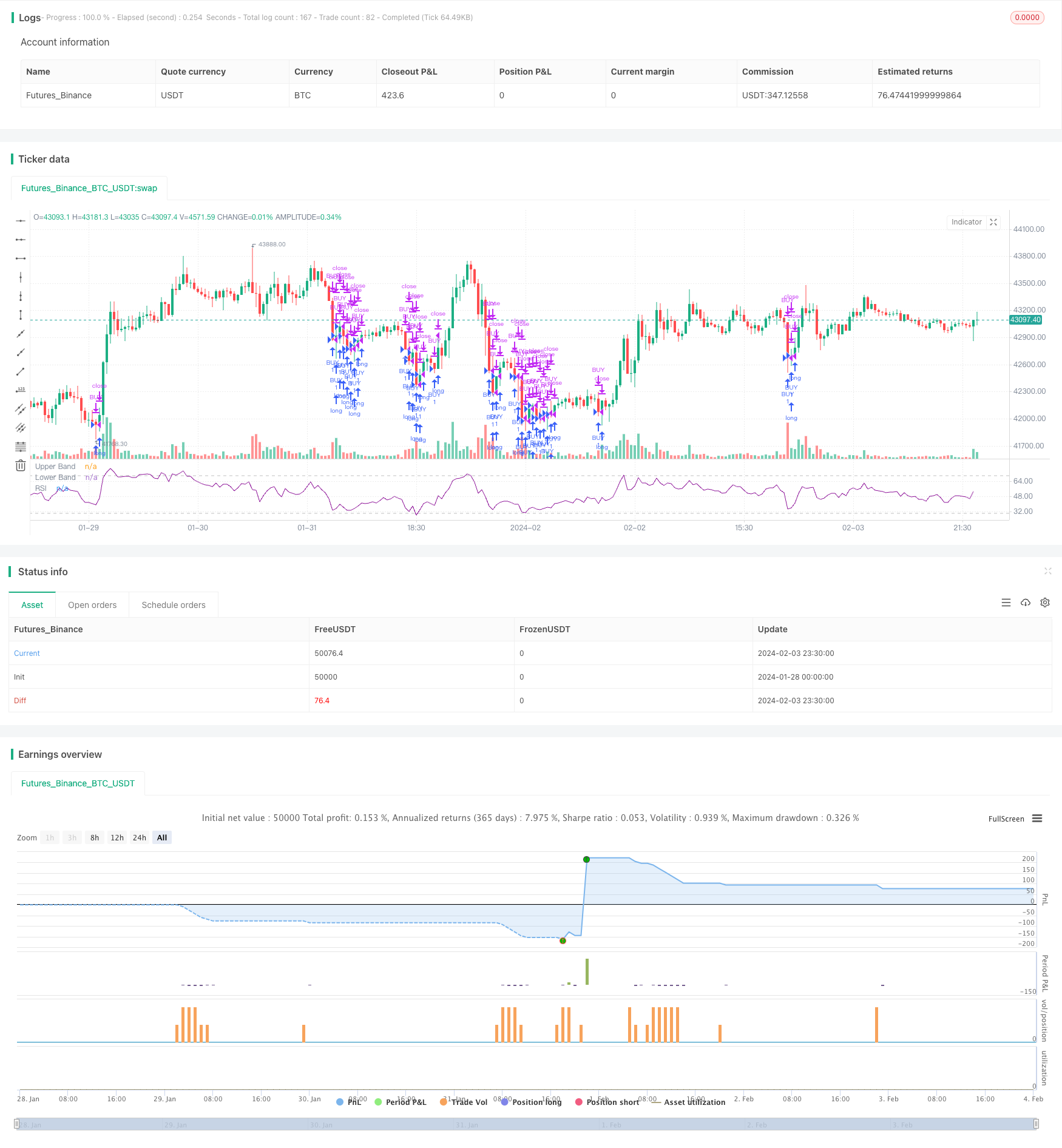

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Relative Strength Index", shorttitle="RSI")

len = input(14, minval=1, title="Length")

src = input(close, "Source", type = input.source)

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi, "RSI", color=#8E1599)

band1 = hline(70, "Upper Band", color=#C0C0C0)

band0 = hline(30, "Lower Band", color=#C0C0C0)

fill(band1, band0, color=#9915FF, title="Background")

Rsvalue = input(defval = 40, title = "RSvalue", minval = 20, maxval = 75)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2015, title = "From Year", minval = 999)

ToMonth = input(defval = 3, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 2022, title = "To Year", minval = 999)

start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

booking = timestamp(ToYear, ToMonth, ToDay, 23, 59)

window() => time >= start and time <= finish ? true : false

endtrade() => time >= booking ? true : false

longCondition = rsi< Rsvalue

if (longCondition)

strategy.entry("BUY", strategy.long)

strategy.close("BUY")