बोल्फ ने सोना की रणनीति दोहराई

अवलोकन

बॉलफोर रिपीट सोनार रणनीति एक बॉलफोर बैंड पर आधारित एक मात्रात्मक ट्रेडिंग रणनीति है। यह रणनीति बाजार में उतार-चढ़ाव की सीमा का आकलन करने और संभावित प्रवेश और निकास समय की पहचान करने के लिए बॉलफोर बैंड के ऊपर और नीचे के बीच की कीमतों की सीमा का उपयोग करती है।

रणनीति सिद्धांत

इस रणनीति को मुख्य रूप से निम्नलिखित मापदंडों के आधार पर आंका गया हैः

बोल्फोर मध्य रेखा: सरल चलती औसत SMA, जो बाजार की समग्र प्रवृत्ति को दर्शाता है।

बोल्फोर अपररेल: मध्य रेखा + N गुना मानक अंतर. अपररेल बाजार में उतार-चढ़ाव की ऊपरी सीमा को दर्शाता है.

बोल्फोर डाउन ट्रैकः मध्य रेखा - एन गुना मानक विचलन. डाउन ट्रैक बाजार में उतार-चढ़ाव की निचली सीमा का प्रतिनिधित्व करता है.

जब समापन की कीमत निचली पट्टी से अधिक है, और उद्घाटन की कीमत निचली पट्टी से कम है, तो इसे संभावित नीचे के रूप में माना जा सकता है। जब समापन की कीमत ऊपरी पट्टी से अधिक है, और उद्घाटन की कीमत ऊपरी पट्टी से कम है, तो इसे संभावित उछाल के संकेत के रूप में भी माना जा सकता है।

जब समापन की कीमत ऊपर की रेखा से कम हो और उद्घाटन की कीमत ऊपर की रेखा से अधिक हो, तो यह निर्णय लिया जाना चाहिए कि यह बोर बैंड के ऊपर में प्रवेश कर चुका है। जब समापन की कीमत खोलने की कीमत से अधिक हो, और ऊपर की रेखा की दूरी 2 गुना से अधिक हो, तो यह निर्णय लिया जाना चाहिए कि यह उतार-चढ़ाव बढ़ाने का संकेत है।

श्रेष्ठता विश्लेषण

द्वि-रेखा संयोजन निर्णय का उपयोग करके, सिग्नल की सटीकता में सुधार। समापन मूल्य और उद्घाटन मूल्य के संयोजन निर्णय से कुछ झूठे संकेतों को हटाया जा सकता है।

स्टैंडर्ड डिफरेंस पर आधारित उतार-चढ़ाव की सीमा के आधार पर, बाजार में बदलाव के लिए स्वचालित रूप से अनुकूलित।

मध्य-रेखा प्रवृत्ति निर्णय के साथ, बिना किसी प्रवृत्ति वाले बाजार में बार-बार झटके से बचें।

प्रवृत्ति के पलटने के समय को निर्धारित करने के लिए मिड-रेल ब्रेक का उपयोग करें। संभावित अवसरों को समय पर पकड़ें।

जोखिम विश्लेषण

मध्य-शॉर्ट-लाइन संचालन रणनीति, लंबी लाइन के लिए उपयुक्त नहीं है। बाजार की स्थिति पर कड़ी नजर रखने की आवश्यकता है, समय पर स्टॉप-लॉस।

बोल्फोर बैंड केवल एक निश्चित समय सीमा के भीतर प्रभावी होता है। यदि गलत पैरामीटर सेटिंग्स का उपयोग किया जाता है, तो यह झूठे संकेतों को उत्पन्न करने के लिए आसान है।

समेकित बाजार में, मध्य रेखा में अधिक उतार-चढ़ाव होता है, और ऊपर-नीचे की पटरी के आदान-प्रदान के ट्रिगर अधिक बार हो सकते हैं। इस समय स्थिति का आकार कम किया जाना चाहिए, या संचालन को अस्थायी रूप से रोक दिया जाना चाहिए।

अनुकूलन दिशा

पैरामीटर को लंबे समय तक चलने वाले समय के लिए समायोजित करें। मध्यवर्ती एल्गोरिदम को अनुकूलित करने के लिए, चक्र की लंबाई को बढ़ाकर, जैसे कि सूचकांक चलती औसत का उपयोग करके।

एटीआर जैसे उतार-चढ़ाव के निर्णय के संकेतकों को जोड़ना, झूठे टूटने से बचने के लिए। एटीआर प्रीबिल्ट मान को फ़िल्टर शर्त के रूप में सेट किया जा सकता है, जो केवल एक निश्चित सीमा से अधिक उतार-चढ़ाव होने पर एक व्यापार संकेत उत्पन्न करता है।

अन्य संकेतकों के साथ संयोजन में, बैरी फ़िल्टरिंग प्रभाव प्राप्त करें। जैसे कि लेनदेन की मात्रा बढ़ाने के लिए निर्णय नियम, केवल लेनदेन की मात्रा बढ़ते समय ऑपरेशन करें।

संक्षेप

बोर्फो पुनरावृत्ति सोनार रणनीति मूल्य चैनल को परिभाषित करके, बाजार में सीमा चरम बिंदुओं को संभावित व्यापारिक अवसरों के रूप में स्वचालित रूप से पहचानती है। यह मध्यम से अल्पकालिक मूल्य उलट को पकड़ने के लिए बहुत उपयुक्त है और प्रवृत्ति ट्रैकिंग रणनीति के पूरक के रूप में काम कर सकता है। तर्कसंगत अनुकूलन के माध्यम से, जोखिम को प्रभावी ढंग से नियंत्रित करने और मुनाफे की संभावना को बढ़ाने के लिए।

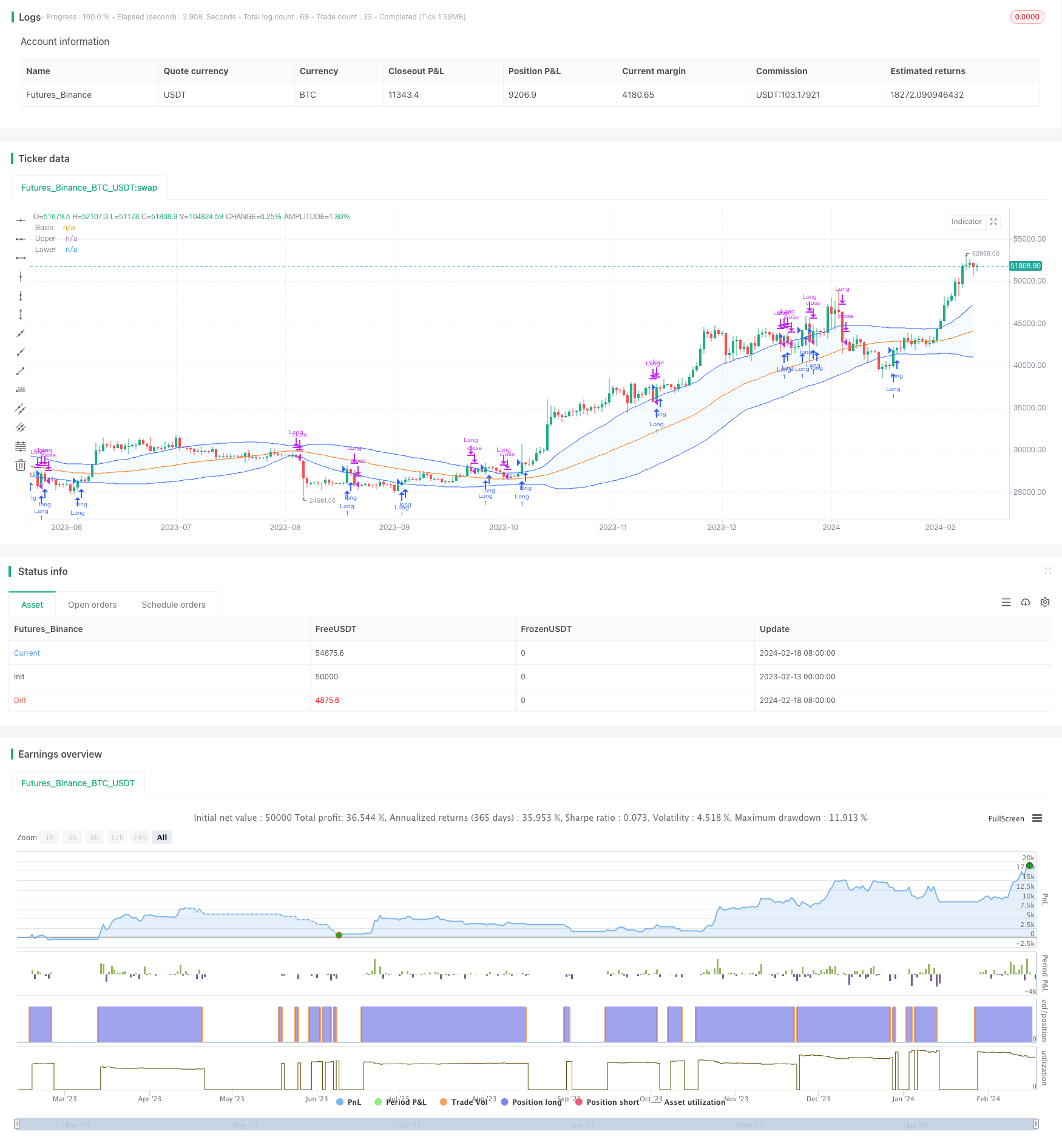

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("BB Strategy", shorttitle="BB", overlay=true)

length = input.int(55, minval=1)

maType = input.string("SMA", "Basis MA Type", options = ["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

src = input(close, title="Source")

mult = input.float(1., minval=0.001, maxval=50, title="StdDev")

ma(source, length, _type) =>

switch _type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

basis = ma(src, length, maType)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

// Entry conditions

enterCondition = (close > lower and open < lower and close > open) or (close > upper and open < upper and close > open)

// Exit conditions

exitCondition = (close < upper and open > upper) or (close > open and (upper - lower) > 2 * basis) or (close < lower)

strategy.entry("Long", strategy.long, when=enterCondition)

strategy.close("Long", when=exitCondition)

// Plotting

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))