मूविंग एवरेज और सुपर ट्रेंड इंडिकेटर पर आधारित डबल फ़िल्टर इंडेक्स फंड रणनीति

अवलोकन

इस रणनीति में दो सामान्य रूप से उपयोग किए जाने वाले तकनीकी संकेतकों का संयोजन किया गया है: एक चलती औसत और एक सुपरट्रेंड सूचक, जो बाजार के रुझानों को दोहरे फ़िल्टरिंग के माध्यम से पकड़ता है, और प्रवृत्ति की दिशा के अनुसार व्यापार करता है। रणनीति का मुख्य विचार प्रवृत्ति के गठन का न्याय करने के लिए दो तेज और धीमी चलती औसत के क्रॉसिंग का उपयोग करना है, जबकि एक सुपरट्रेंड सूचक का उपयोग करके प्रवृत्ति की दिशा की पुष्टि करना है, जिससे झूठे संकेतों को फ़िल्टर किया जा सके और व्यापार की सटीकता में सुधार हो सके।

रणनीति सिद्धांत

इस रणनीति में दो तकनीकी संकेतकों का उपयोग किया जाता हैः चलती औसत और सुपरट्रेंडिंग संकेतकों।

एक चलती औसत एक सामान्य रूप से उपयोग किया जाने वाला प्रवृत्ति ट्रैकिंग सूचक है, जो एक अवधि में समापन मूल्य के औसत की गणना करके कीमतों के आंदोलन को निर्धारित करता है। यह रणनीति दो अलग-अलग अवधि के सरल चलती औसत (एसएमए) का उपयोग करती है, क्रमशः 10 और 30 अवधि। जब एक तेज लाइन (एसएमए) 10 पर धीमी गति से गुजरती है (एसएमए) 30 पर, यह दर्शाता है कि एक उछाल की संभावना है; जब एक तेज लाइन धीमी गति से गुजरती है, तो यह दर्शाता है कि एक गिरावट की संभावना है।

सुपरट्रेंड सूचक एक ट्रेंड ट्रैकिंग सूचक है जो एक निश्चित अवधि में वर्तमान समापन मूल्य और औसत वास्तविक तरंगों की तुलना करके प्रवृत्ति की दिशा का न्याय करता है। यह रणनीति सुपरट्रेंड सूचक की गणना करने के लिए 7 चक्रों के एटीआर और 2.0 के गुणक कारक का उपयोग करती है। जब सुपरट्रेंड सूचक एक ऊंची प्रवृत्ति दिखाता है, तो यह दर्शाता है कि बाजार एक बहुमुखी स्थिति में हो सकता है; जब सुपरट्रेंड सूचक एक गिरावट की प्रवृत्ति दिखाता है, तो यह दर्शाता है कि बाजार एक खाली स्थिति में हो सकता है।

यह रणनीति एक व्यापारिक संकेत उत्पन्न करने के लिए चलती औसत और सुपर ट्रेंडिंग सूचक के संयोजन का उपयोग करती है। यह एक खरीद संकेत को ट्रिगर करता है जब एक तेज लाइन धीमी रेखा को पार करती है और सुपर ट्रेंडिंग सूचक एक ऊपर की ओर प्रवृत्ति दिखाता है; जब एक धीमी रेखा को पार करती है और सुपर ट्रेंडिंग सूचक एक नीचे की ओर प्रवृत्ति दिखाता है, तो यह एक बेचने का संकेत ट्रिगर करता है। यह दोहरी फ़िल्टरिंग तंत्र प्रभावी रूप से झूठे संकेतों को कम कर सकता है और व्यापार की सटीकता को बढ़ा सकता है।

ट्रेड निष्पादन के लिए, यह रणनीति एक निश्चित स्टॉप और स्टॉप रणनीति का उपयोग करती है। जब खरीदते हैं, तो स्टॉप-लॉस मूल्य को न्यूनतम मूल्य में 1% उतार-चढ़ाव की कमी के लिए सेट किया जाता है, स्टॉप-लॉस मूल्य को अधिकतम मूल्य में 2% उतार-चढ़ाव की कमी के लिए सेट किया जाता है; जब बेचते हैं, तो स्टॉप-लॉस मूल्य को अधिकतम मूल्य में 1% उतार-चढ़ाव की कमी के लिए सेट किया जाता है, स्टॉप-लॉस मूल्य को न्यूनतम मूल्य में 2% उतार-चढ़ाव की कमी के लिए सेट किया जाता है। यह निश्चित स्टॉप-लॉस रणनीति प्रभावी रूप से जोखिम को नियंत्रित करती है और मुनाफे को बंद कर देती है।

श्रेष्ठता विश्लेषण

दोहरे फ़िल्टरिंग तंत्रः यह रणनीति दोहरे फ़िल्टरिंग के माध्यम से ट्रेडिंग सिग्नल उत्पन्न करने के लिए चलती औसत और सुपरट्रेंडिंग सूचक को जोड़ती है, जो प्रभावी रूप से झूठे संकेतों को कम करने और ट्रेडिंग की सटीकता में सुधार करने में मदद करती है।

प्रवृत्ति का पालन करने की क्षमता मजबूतः चलती औसत और सुपर ट्रेंडिंग सूचक आम तौर पर प्रवृत्ति का पालन करने वाले संकेतक हैं, जो बाजार की प्रवृत्ति को बेहतर ढंग से पकड़ने में सक्षम हैं, जो प्रवृत्ति बाजार में व्यापार करने के लिए उपयुक्त हैं।

जोखिम नियंत्रण उपायः इस रणनीति में एक निश्चित स्टॉप-लॉस और स्टॉप-स्टॉप रणनीति का उपयोग किया गया है, जिससे जोखिम को प्रभावी ढंग से नियंत्रित किया जा सकता है और मुनाफे को लॉक किया जा सकता है, जिससे अत्यधिक नुकसान और मुनाफे को वापस करने से बचा जा सकता है।

पैरामीटर समायोज्यः इस रणनीति के पैरामीटर, जैसे कि चलती औसत की अवधि, सुपरट्रेंड सूचक के पैरामीटर, आदि को विभिन्न बाजार स्थितियों और व्यापारिक शैलियों के अनुसार समायोजित किया जा सकता है, जिसमें कुछ लचीलापन है।

जोखिम विश्लेषण

पैरामीटर अनुकूलन जोखिमः इस रणनीति का प्रदर्शन पैरामीटर के चयन के प्रति संवेदनशील हो सकता है, और विभिन्न पैरामीटर संयोजनों से अलग-अलग परिणाम हो सकते हैं। इसलिए, वास्तविक अनुप्रयोगों में पैरामीटर का अनुकूलन और परीक्षण करने की आवश्यकता होती है ताकि सर्वोत्तम पैरामीटर संयोजन मिल सके।

बाजार जोखिमः यह रणनीति प्रवृत्ति बाजारों के लिए है, जहां अस्थिर बाजारों या अचानक घटनाओं की आवृत्ति में, अधिक झूठे संकेत हो सकते हैं, जिससे व्यापार की आवृत्ति और धन की हानि होती है। इसलिए, वास्तविक अनुप्रयोगों में, बाजार की स्थिति और अन्य विश्लेषणात्मक विधियों के संयोजन के लिए समग्र निर्णय की आवश्यकता होती है।

स्टॉप लॉस स्टॉप रिस्कः यह रणनीति एक निश्चित स्टॉप और स्टॉप रणनीति का उपयोग करती है, हालांकि यह जोखिम को नियंत्रित करने और मुनाफे को लॉक करने में मदद करती है, लेकिन यह रणनीति के लिए लाभप्रदता को सीमित कर सकती है। व्यावहारिक अनुप्रयोगों में, अधिक लचीली स्टॉप लॉस स्टॉप रणनीतियों का उपयोग करने पर विचार किया जा सकता है, जैसे कि ट्रैक किए गए स्टॉप, गतिशील स्टॉप आदि।

अनुकूलन दिशा

पैरामीटर अनुकूलनः रणनीति के महत्वपूर्ण पैरामीटर का अनुकूलन, जैसे कि चलती औसत की अवधि, सुपरट्रेंड सूचकांक के पैरामीटर आदि, रणनीति की स्थिरता और लाभप्रदता में सुधार के लिए पैरामीटर के इष्टतम संयोजन को खोजने के लिए बैक-ट्रेडिंग और फॉरवर्ड टेस्टिंग के माध्यम से।

अन्य फ़िल्टरिंग मानदंडों को शामिल करेंः चलती औसत और सुपरट्रेंडिंग सूचकांकों के अलावा, अन्य तकनीकी संकेतकों या मौलिक कारकों को शामिल करने पर विचार किया जा सकता है जैसे कि लेनदेन की मात्रा, अपेक्षाकृत मजबूत सूचकांक (आरएसआई), मैक्रोइकोनॉमिक डेटा आदि को फ़िल्टरिंग मानदंडों के रूप में, ताकि ट्रेडिंग सिग्नल की विश्वसनीयता में और वृद्धि हो सके।

स्टॉप-स्टॉप रणनीति में सुधार करेंः स्टॉप-स्टॉप रणनीति को अधिक लचीला बनाने पर विचार करें, जैसे कि स्टॉप-स्टॉप, डायनामिक स्टॉप आदि को ट्रैक करना, जो विभिन्न बाजार स्थितियों और मूल्य आंदोलनों के अनुकूल हो। इस प्रकार, जोखिम को नियंत्रित करते हुए, रणनीति को अधिक लाभ की अनुमति दी जा सकती है।

स्थिति प्रबंधन में शामिल हों: बाजार की प्रवृत्ति की ताकत, खाते की जोखिम सहनशीलता और अन्य कारकों के आधार पर, स्थिति आकार को गतिशील रूप से समायोजित किया जा सकता है, प्रवृत्ति मजबूत होने पर स्थिति को बढ़ाया जा सकता है, और प्रवृत्ति कमजोर या अनिश्चित होने पर स्थिति को कम किया जा सकता है, ताकि जोखिम को बेहतर ढंग से नियंत्रित किया जा सके और रिटर्न बढ़ाया जा सके।

संक्षेप

इस रणनीति को एक दोहरी फ़िल्टरिंग तंत्र बनाने के लिए बाजार के रुझानों को पकड़ने और व्यापार करने के लिए एक चलती औसत और सुपर ट्रेंडिंग सूचक के संयोजन के माध्यम से बनाया गया है। इसका लाभ यह है कि यह प्रवृत्ति का पालन करने में सक्षम है, जो झूठे संकेतों को प्रभावी ढंग से कम कर सकता है, जबकि एक निश्चित स्टॉप-लॉस स्टॉप रणनीति के माध्यम से जोखिम को नियंत्रित करता है। लेकिन इस रणनीति में कुछ जोखिम भी हैं, जैसे कि पैरामीटर अनुकूलन जोखिम, बाजार जोखिम और स्टॉप-लॉस स्टॉप जोखिम, जिन्हें वास्तविक अनुप्रयोगों में अनुकूलन और सुधार की आवश्यकता है।

अनुकूलन दिशा में पैरामीटर का अनुकूलन, अन्य फ़िल्टर शर्तों को जोड़ना, स्टॉप लॉस स्टॉप रणनीति में सुधार करना और स्थिति प्रबंधन को शामिल करना शामिल है। रणनीति के निरंतर अनुकूलन और सुधार के माध्यम से, इसकी स्थिरता और लाभप्रदता को बढ़ाया जा सकता है, जो विभिन्न बाजार स्थितियों के लिए बेहतर रूप से अनुकूल है।

कुल मिलाकर, यह रणनीति सूचकांक कोष व्यापार के लिए एक व्यवहार्य विचार प्रदान करती है, तकनीकी विश्लेषण के साधनों के माध्यम से बाजार की प्रवृत्तियों को पकड़ती है, और उचित जोखिम नियंत्रण उपायों को लागू करती है, जो निवेश पर स्थिर रिटर्न प्राप्त करने की उम्मीद करती है। लेकिन किसी भी रणनीति की अपनी सीमाएं हैं, जो वास्तविक अनुप्रयोगों में विशिष्ट बाजार स्थितियों और अपनी जोखिम वरीयताओं के संयोजन, लचीले ढंग से समायोजित और अनुकूलित करने की आवश्यकता होती है, ताकि इसका अधिकतम लाभ उठाया जा सके।

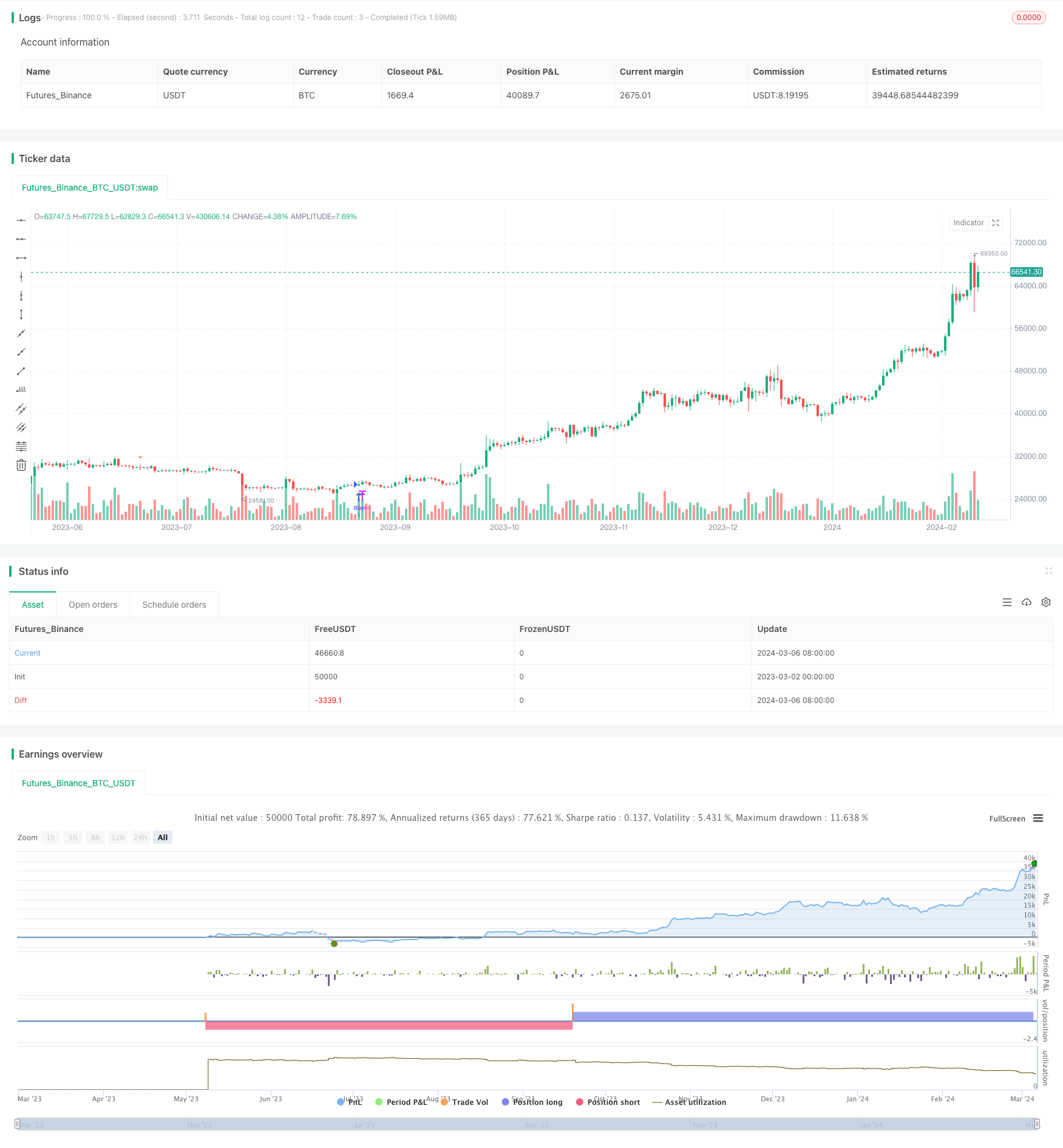

/*backtest

start: 2023-03-02 00:00:00

end: 2024-03-07 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Index Fund Strategy", overlay=true)

// Moving Averages

fastMA = ta.sma(close, 10)

slowMA = ta.sma(close, 30)

// Supertrend Indicator

atrLength = input.int(7, "ATR Length", minval=1)

factor = input.float(2.0, "Factor", minval=0.1, step=0.1)

[supertrend, direction] = ta.supertrend(factor, atrLength)

// Entry Conditions

longCondition = ta.crossover(fastMA, slowMA) and direction > 0

shortCondition = ta.crossunder(fastMA, slowMA) and direction < 0

// Plot Entry Signals

plotshape(longCondition, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Buy Signal")

plotshape(shortCondition, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Sell Signal")

// Strategy

if (longCondition)

stopLoss = low - (high - low) * 0.01 // 1% stop loss

takeProfit = high + (high - low) * 0.02 // 2% take profit

strategy.entry("Buy", strategy.long, stop=stopLoss, limit=takeProfit)

else if (shortCondition)

stopLoss = high + (high - low) * 0.01 // 1% stop loss

takeProfit = low - (high - low) * 0.02 // 2% take profit

strategy.entry("Sell", strategy.short, stop=stopLoss, limit=takeProfit)