21 ईएमए, वॉल्यूम और आरएसआई के आधार पर ट्रेंड इंपोल्टम रणनीति

लेखक:चाओझांग, दिनांकः 2024-03-08 14:59:14टैगः

रणनीति का अवलोकन

यह रणनीति क्लासिक 21-दिवसीय घातीय चलती औसत (21 ईएमए) ट्रेडिंग दृष्टिकोण का एक उन्नत संस्करण है, जिसमें अधिक विश्वसनीय खरीद और बिक्री संकेत प्रदान करने के लिए वॉल्यूम विश्लेषण और सापेक्ष शक्ति सूचकांक (आरएसआई) शामिल है। रणनीति का उद्देश्य अतिरिक्त पुष्टिकरण परतों का उपयोग करके प्रवृत्ति गति का लाभ उठाना और तेजी और मंदी दोनों बाजारों में उच्च-संभाव्यता प्रवेश बिंदुओं की पहचान करना है।

रणनीतिक सिद्धांत

इस रणनीति का मूल 21-दिवसीय ईएमए है। जब कीमत ईएमए से ऊपर जाती है, तो यह एक संभावित खरीद संकेत उत्पन्न करती है, और जब यह नीचे जाती है, तो यह एक संभावित बिक्री संकेत उत्पन्न करती है, जो एक प्रवृत्ति उलट का संकेत देती है। सिग्नल विश्वसनीयता को बढ़ाने के लिए, फ़िल्टरिंग के लिए वॉल्यूम का उपयोग किया जाता है। खरीद संकेतों के लिए वर्तमान वॉल्यूम की आवश्यकता होती है जो औसत स्तर से काफी अधिक हो (वॉल्यूम के 21-अवधि ईएमए से ऊपर उपयोगकर्ता-परिभाषित प्रतिशत द्वारा निर्धारित), जो मजबूत खरीद रुचि का सुझाव देता है। इसके विपरीत, बिक्री संकेतों के लिए वर्तमान वॉल्यूम की आवश्यकता होती है, जो कम बिक्री दबाव को इंगित करता है।

आरएसआई (डिफ़ॉल्ट रूप से 14-अवधि) गति फ़िल्टर के रूप में कार्य करता है। खरीद संकेतों को केवल तब माना जाता है जब आरएसआई 50 से ऊपर होता है, जो तेजी की गति को इंगित करता है, जबकि बिक्री संकेतों को तब माना जाता है जब आरएसआई 50 से नीचे होता है, जो मंदी की गति को उजागर करता है।

यह रणनीति वर्तमान बाजार अस्थिरता के आधार पर स्टॉप-लॉस स्तरों को गतिशील रूप से निर्धारित करने के लिए औसत सच्ची सीमा (एटीआर) का उपयोग करती है। यह विधि बाजार की स्थितियों के अनुसार स्टॉप स्तरों को समायोजित करके जोखिम को प्रबंधित करने में मदद करती है।

खरीद संकेत तब उत्पन्न होते हैं जब कीमत 21 ईएमए से ऊपर जाती है, वॉल्यूम सीमा से ऊपर होता है, और आरएसआई 50 से ऊपर होता है। रणनीति एटीआर द्वारा निर्धारित प्रवेश मूल्य से नीचे सेट गतिशील स्टॉप-लॉस के साथ लंबी स्थिति में प्रवेश करती है।

बिक्री संकेत तब होते हैं जब कीमत 21 ईएमए से नीचे जाती है, वॉल्यूम सीमा से नीचे होता है, और आरएसआई 50 से नीचे होता है। रणनीति एटीआर द्वारा निर्धारित प्रवेश मूल्य से ऊपर सेट स्टॉप-लॉस के साथ एक छोटी स्थिति में प्रवेश करती है।

रणनीतिक लाभ

-

एकाधिक संकेतक संयोजनः रणनीति में अधिक व्यापक बाजार विश्लेषण प्रदान करने के लिए प्रवृत्ति, मात्रा और गति संकेतक शामिल हैं, जो झूठे संकेतों को फ़िल्टर करने में मदद करते हैं।

-

गतिशील स्टॉप-लॉसः एटीआर के आधार पर स्टॉप-लॉस स्तरों को समायोजित करके, रणनीति विभिन्न बाजार स्थितियों के अनुकूल हो सकती है, जिससे जोखिम नियंत्रण में मदद मिलती है।

-

अनुकूलन क्षमताः रणनीति को विभिन्न वित्तीय साधनों और समय सीमाओं पर लागू किया जा सकता है, जिससे व्यापारियों को अपनी व्यापार शैली और जोखिम सहिष्णुता के अनुसार इसे समायोजित करने की अनुमति मिलती है।

-

प्रवृत्ति का अनुसरण करना: 21 ईएमए का उपयोग करके मुख्य प्रवृत्ति को पकड़कर, रणनीति व्यापारियों को बाजार की दिशा के साथ संरेखित करने में सक्षम बनाती है।

रणनीतिक जोखिम

-

पैरामीटर अनुकूलनः रणनीति का प्रदर्शन इनपुट मापदंडों के अनुकूलन पर बहुत निर्भर करता है, जिसमें वॉल्यूम थ्रेशोल्ड प्रतिशत, आरएसआई स्तर और एटीआर गुणक शामिल हैं। अनुचित पैरामीटर सेटिंग्स से अयोग्य रणनीति प्रदर्शन हो सकता है।

-

चंचल बाजारः उच्च अस्थिरता वाले बाजारों में और कोई स्पष्ट प्रवृत्ति नहीं, रणनीति अधिक झूठे संकेत उत्पन्न कर सकती है, जिसके परिणामस्वरूप अक्सर व्यापार और संभावित नुकसान हो सकता है।

-

अप्रत्याशित घटनाएं: असामान्य बाजार घटनाएं, जैसे कि प्रमुख समाचार घोषणाएं या आर्थिक आंकड़े जारी करना, मूल्य और मात्रा में तेज उतार-चढ़ाव का कारण बन सकता है, जो रणनीति के प्रदर्शन को प्रभावित कर सकता है।

अनुकूलन दिशाएँ

-

कई समय सीमाओं की पुष्टिः विभिन्न समय सीमाओं (जैसे, 1 घंटे, 4 घंटे, दैनिक) पर रणनीति लागू करने पर विचार करें और विश्वसनीयता में सुधार के लिए कई समय सीमाओं में सुसंगत संकेतों की तलाश करें।

-

मुनाफा लेने के नियम: मुनाफा लेने के नियमों को मौजूदा रणनीति में शामिल करें, जैसे कि जोखिम-लाभ अनुपात या मूल्य लक्ष्यों के आधार पर मुनाफा लक्ष्य निर्धारित करना, मुनाफे को लॉक करना और रणनीति रिटर्न को अनुकूलित करना।

-

अतिरिक्त फ़िल्टरः रुझानों और गति की पुष्टि करने के लिए फ़िल्टर के रूप में अन्य तकनीकी संकेतकों जैसे एमएसीडी, बोलिंगर बैंड आदि को जोड़ने का अन्वेषण करें।

-

बाजार परिवेश के अनुकूलनः बदलती बाजार स्थितियों के अनुकूल होने के लिए विभिन्न बाजार स्थितियों (जैसे, रुझान, सीमा, उच्च अस्थिरता) के आधार पर रणनीति मापदंडों को समायोजित करें।

निष्कर्ष

21 ईएमए, वॉल्यूम और आरएसआई पर आधारित ट्रेंड मोमेंटम रणनीति एक मल्टी-इंडिकेटर दृष्टिकोण है जिसे रुझानों को कैप्चर करने और सिग्नल की गुणवत्ता में सुधार के लिए वॉल्यूम और मोमेंटम पुष्टि का उपयोग करने के लिए डिज़ाइन किया गया है। गतिशील स्टॉप-लॉस और पैरामीटर अनुकूलन के माध्यम से, रणनीति विभिन्न बाजार स्थितियों के अनुकूल हो सकती है और जोखिम का प्रबंधन कर सकती है। हालांकि, व्यापारियों को अत्यधिक अनुकूलन और लगातार व्यापार के जोखिमों से अवगत होना चाहिए और अपने जोखिम सहिष्णुता और व्यापार उद्देश्यों के आधार पर समायोजन करना चाहिए।

रणनीति एक व्यवस्थित ढांचा प्रदान करती है जो ट्रेडिंग निर्णयों को सूचित करने के लिए प्रवृत्ति, मात्रा और गति सहित कई आयामों पर विचार करती है। बैकटेस्टिंग और अनुकूलन के माध्यम से, व्यापारी रणनीति के प्रदर्शन को और बढ़ा सकते हैं और बदलती बाजार स्थितियों के आधार पर गतिशील समायोजन कर सकते हैं। इसके अलावा, मौलिक विश्लेषण और जोखिम प्रबंधन सिद्धांतों के साथ रणनीति को जोड़कर एक अधिक व्यापक ट्रेडिंग दृष्टिकोण बना सकते हैं।

कुल मिलाकर, 21 ईएमए, वॉल्यूम और आरएसआई पर आधारित प्रवृत्ति गति रणनीति एक लचीली और अनुकूलन योग्य ट्रेडिंग विधि है जो ट्रेडरों के लिए उपयुक्त है जो प्रवृत्ति व्यापार का पीछा करते हैं और कई संकेतक पुष्टि के माध्यम से संकेत विश्वसनीयता में सुधार करना चाहते हैं। व्यवहार में रणनीति को लागू करते समय, व्यापारियों को सावधानीपूर्वक अपने जोखिम सहिष्णुता का आकलन करना चाहिए, गहन बैकटेस्टिंग और अनुकूलन करना चाहिए, और यह सुनिश्चित करना चाहिए कि यह उनके व्यापार लक्ष्यों और बाजार वातावरण के साथ संरेखित हो।

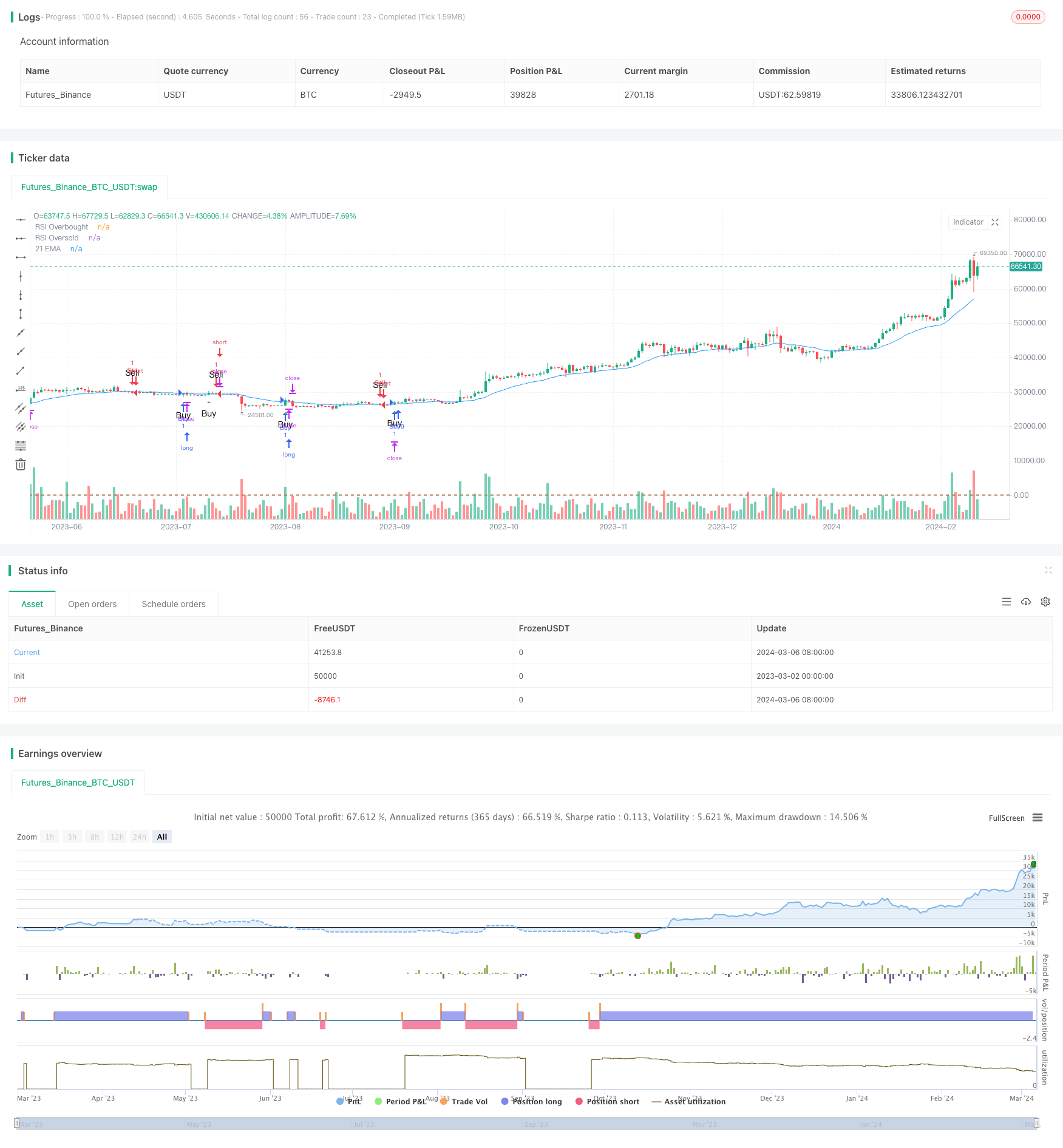

/*backtest

start: 2023-03-02 00:00:00

end: 2024-03-07 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Enhanced 21 EMA Strategy with Volume and RSI", overlay=true)

// Input parameters

input_volumeThresholdPct = input(10, title="Volume Threshold Percentage")

input_rsiPeriod = input(14, title="RSI Period")

input_rsiOverbought = input(70, title="RSI Overbought Level")

input_rsiOversold = input(30, title="RSI Oversold Level")

input_atrPeriod = input(14, title="ATR Period for Stop Loss")

input_atrMultiplier = input(1.5, title="ATR Multiplier for Stop Loss")

// Calculate indicators

ema21 = ta.ema(close, 21)

rsi = ta.rsi(close, input_rsiPeriod)

ema21_volume = ta.ema(volume, 21)

volumeThreshold = ema21_volume * (1 + input_volumeThresholdPct / 100)

atr = ta.atr(input_atrPeriod)

// Generate buy and sell signals with volume and RSI confirmation

buySignal = ta.crossover(close, ema21) and volume > volumeThreshold and rsi > 50

sellSignal = ta.crossunder(close, ema21) and volume < volumeThreshold and rsi < 50

// Plot the 21 EMA and RSI on the chart

plot(ema21, color=color.blue, title="21 EMA")

hline(input_rsiOverbought, "RSI Overbought", color=color.red)

hline(input_rsiOversold, "RSI Oversold", color=color.green)

// Execute buy and sell orders based on signals with dynamic stop-loss levels

if (buySignal)

strategy.entry("Buy", strategy.long)

strategy.exit("Sell", "Buy", stop=close - atr * input_atrMultiplier)

if (sellSignal)

strategy.entry("Sell", strategy.short)

strategy.exit("Buy", "Sell", stop=close + atr * input_atrMultiplier)

// Plot buy and sell signals on the chart

plotshape(series=buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small, text="Buy")

plotshape(series=sellSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small, text="Sell")

- बहु-चरण बोलिंगर बैंड्स-एमएसीडी क्रॉसओवर सिग्नल मात्रात्मक ट्रेडिंग रणनीति

- एमएसीडी मूविंग एवरेज बुलिश क्वांटिटेटिव ट्रेडिंग रणनीति

- जियाइबिंग मात्रात्मक रुझान गति व्यापार रणनीति

- चलती औसत ब्रेकआउट ट्रेडिंग रणनीति

- अस्थिरता फ़िल्टर रणनीति के साथ बोलिंगर बैंड्स ब्रेकआउट

- दोहरी चलती औसत क्रॉसओवर रणनीति - EMA9/20

- गतिशील अनुकूलनशील प्रवृत्ति व्यापार रणनीति

- स्टोकैस्टिक क्रॉसओवर पर आधारित द्विदिश स्टॉप-लॉस-टेक-प्रॉफिट रणनीति

- मात्रात्मक व्यापार के लिए ट्रेलिंग स्टॉप के साथ आरएसआई आधारित लंबी रणनीति

- ईएमए, एमएसीडी और चौथी कैंडल एक्सटेंशन के साथ पैटर्न मात्रात्मक ट्रेडिंग रणनीति

- दोहरी चलती औसत क्रॉसओवर और स्टॉप लॉस पर आधारित एक कुशल ट्रेडिंग रणनीति

- बोलिंगर बैंड्स अर्थ रिवर्सन रणनीति

- उच्चतम उच्चतम/निम्नतम कम स्टॉप रणनीति

- आरएसआई आधारित दोहरी ट्रेडिंग रणनीति

- एसएसएल चैनल और ग्रीन वॉल्यूम रणनीति

- ईएमए क्रॉस क्वांटिटेटिव रणनीति

- चलती औसत और सुपरट्रेंड सूचक पर आधारित दोहरे फ़िल्टर वाले सूचकांक निधि रणनीति

- बोलिंगर बैंड्स ब्रेकआउट रीएंट्री ट्रेडिंग रणनीति

- सममित रेखाओं को तोड़ना

- लगातार कैंडलस्टिक रिवर्स ब्रेकआउट रणनीति