बोलिंगर बैंड और आरएसआई पर आधारित लॉन्ग स्विंग ट्रेडिंग रणनीति

अवलोकन

यह रणनीति दो तकनीकी संकेतकों पर आधारित है, बोरिन बैंड और अपेक्षाकृत मजबूत सूचकांक, जो एक उछाल में व्यापार करने के लिए उपयोग किया जाता है। रणनीति तर्क सरल लेकिन प्रभावी हैः जब कीमत बोरिन बैंड से नीचे गिरती है और आरएसआई 35 से नीचे हो जाती है, तो यह अधिक होता है। जब आरएसआई 69 से अधिक हो जाता है, तो यह अधिक होता है।

रणनीति सिद्धांत

आरएसआई की गणना करेंः आरएमए (रिलेटिव मूविंग एवरेज) का उपयोग करके कीमतों में वृद्धि और गिरावट की औसत मात्रा की गणना करें, और फिर वृद्धि की मात्रा को कुल मात्रा को आरएसआई प्राप्त करने के लिए विभाजित करें। आरएसआई एक समय में कीमतों की ताकत को दर्शाता है।

ब्रिन बैंड की गणना करेंः एसएमए (सरल चलती औसत) का उपयोग करके कीमतों की औसत रेखा की गणना करें, फिर मानक विचलन को जोड़ें और घटाएं। ब्रिन बैंड गतिशील रूप से कीमतों को प्रतिबिंबित करने में सक्षम हैं।

ओवरसोल्डः जब कीमत बुरिन बैंड से नीचे की ओर गिरती है और आरएसआई 35 से कम है, तो ओवरसोल्ड के रूप में जाना जाता है। दोनों स्थितियां एक पलटाव के लिए समय को पकड़ सकती हैं।

पिंडो: जब आरएसआई 69 पर जाता है, तो इसे ओवरबॉय माना जाता है, इस समय ओवरहेड पोजीशन को खत्म किया जाता है और मुनाफे को लॉक किया जाता है।

स्टॉप-लॉसः स्टॉप-लॉस और स्टॉप-लॉस की गणना उपयोगकर्ता द्वारा निर्धारित प्रतिशत के आधार पर की जाती है। स्टॉप-लॉस या स्टॉप-लॉस को छूने पर स्टॉप-लॉस और स्टॉप-लॉस की गणना की जाती है। यह प्रत्येक व्यापार के जोखिम और रिटर्न को नियंत्रित करने में मदद करता है।

श्रेष्ठता विश्लेषण

ब्रिन बैंड वस्तुनिष्ठ रूप से कीमतों के संचालन की सीमा को दर्शाता है, जो कीमतों के आंदोलन के साथ तालमेल बिठाता है, और निश्चित मूल्यह्रास की सीमा से मुक्त है।

आरएसआई का मतलब है कि यह एक सापेक्ष रूप से स्पष्ट रूप से शक्ति का प्रतिबिंब है, और यह अपेक्षाकृत उद्देश्यपूर्ण है, और अक्सर ओवरबॉट और ओवरसोल्ड को निर्धारित करने के लिए उपयोग किया जाता है।

उछाल के दौरान उपयोग किया जाता है, यह स्विंग ट्रेडिंग के लिए अधिक उपयुक्त है। बुरिन के नीचे और कम आरएसआई के माध्यम से कीमतों की वापसी को पकड़ने के लिए, उच्च आरएसआई के माध्यम से समय पर पील आउट करने के लिए, लहरों की स्थिति को प्रभावी ढंग से पकड़ने में सक्षम है।

स्टॉप-स्टॉप-लॉस सेटिंग्स रणनीतिक जोखिम को नियंत्रित करती हैं, जिससे निवेशक अपनी जोखिम वरीयताओं के अनुसार पैरामीटर को लचीले ढंग से सेट कर सकते हैं।

रणनीति तर्क और कोड अपेक्षाकृत सरल है, इसे समझना और लागू करना आसान है, और प्रतिक्रिया अपेक्षाकृत स्थिर है।

जोखिम विश्लेषण

चौंकाने वाली घटनाओं के लिए, ब्रिन बैंड और आरएसआई अधिक ट्रेडिंग सिग्नल दे सकते हैं, जिससे ट्रेडिंग की आवृत्ति अधिक हो जाती है और प्रभार की लागत बढ़ जाती है।

आरएसआई जैसे एकल संकेतक अल्पकालिक मूल्य उतार-चढ़ाव से प्रभावित होते हैं और भ्रामक संकेत उत्पन्न करते हैं। इसलिए आरएसआई संकेतों का विश्लेषण मूल्य आंदोलन आदि के साथ किया जाता है।

ब्रिन बैंड और आरएसआई पैरामीटर की पसंद रणनीति के प्रदर्शन पर एक बड़ा प्रभाव डालती है, विभिन्न बाजारों और किस्मों के लिए अलग-अलग पैरामीटर की आवश्यकता हो सकती है। उपयोगकर्ता को विशिष्ट परिस्थितियों के अनुसार उचित समायोजन करने की आवश्यकता होती है।

ब्रुनेई बैंड और आरएसआई असामान्य घटनाओं जैसे असामान्य परिस्थितियों में निष्क्रिय हो सकते हैं। इस समय यदि अन्य वेंडर नियंत्रण साधन नहीं हैं, तो रणनीति को एक बड़ी वापसी मिल सकती है।

अनुकूलन दिशा

अन्य तकनीकी संकेतकों जैसे कि चलती औसत को फ़िल्टर के रूप में पेश करने पर विचार किया जा सकता है, उदाहरण के लिए, सिग्नल की विश्वसनीयता में सुधार के लिए केवल एमए मल्टीहेड एरे में स्थिति खोलें।

आरएसआई के ऊपरी और निचले थ्रेशोल्ड, ब्रिन बैंड के पैरामीटर आदि को अनुकूलित किया जा सकता है ताकि विभिन्न किस्मों और प्रत्येक अवधि के लिए सर्वोत्तम प्रदर्शन करने वाले पैरामीटर का संयोजन पाया जा सके।

पूर्व-परीक्षण के आधार पर आगे का परीक्षण किया जा सकता है, और वास्तविक व्यापार से पहले रणनीति की प्रभावशीलता और स्थिरता को पूरी तरह से सत्यापित करने के लिए सिमुलेशन ट्रेडिंग किया जा सकता है।

स्थिति प्रबंधन, गतिशील स्टॉप और स्टॉप लॉस जैसे तरीकों के माध्यम से, रणनीतिक वापसी को और अधिक नियंत्रित किया जा सकता है, जिससे जोखिम के बाद समायोजित रिटर्न में सुधार हो सकता है।

इस रणनीति को एक निवेश पोर्टफोलियो में शामिल किया जा सकता है, अन्य रणनीतियों के साथ सह-संयोजन के रूप में, एक निवेश पोर्टफोलियो की स्थिरता को बढ़ाने के लिए अलगाव में उपयोग करने के बजाय।

संक्षेप

इस आलेख में एक बहु-हेड स्विंग ट्रेडिंग रणनीति के बारे में बताया गया है, जो कि ब्रुनेई बैंड और आरएसआई के दो तकनीकी संकेतकों पर आधारित है। यह रणनीति उछाल में लहरों की स्थिति को पकड़ने के लिए उपयुक्त है, तर्क और कार्यान्वयन अपेक्षाकृत सरल हैं। ब्रुनेई बैंड के माध्यम से डाउनट्रैक और कम आरएसआई खोलें, उच्च आरएसआई समतल करें, और स्टॉपलॉस सेट करें। रणनीति का लाभ यह है कि यह कीमतों के उतार-चढ़ाव के बीच और ताकत के बीच अंतर को स्पष्ट रूप से प्रतिबिंबित कर सकता है। जोखिम भी अपेक्षाकृत नियंत्रित है। हालांकि, विशेष उपयोग में ट्रेडिंग आवृत्ति को नियंत्रित करने पर ध्यान देने की आवश्यकता है, अधिक संकेतक ओवरब्रिजिंग सिग्नल, अच्छे पैरामीटर अनुकूलन और पोजीशन प्रबंधन आदि के साथ। इसके अलावा, रणनीति असामान्य परिस्थितियों में विफल हो सकती है और इसके पूरक के रूप में अन्य जोखिम उपायों की आवश्यकता होती है। अन्य ओवरब्रिजिंग संकेतक, ओवरब्रिजिंग लॉस, पूंजी प्रबंधन, पोर्टफोल निवेश आदि को शामिल करके, यह रणनीति रणनीति

/*backtest

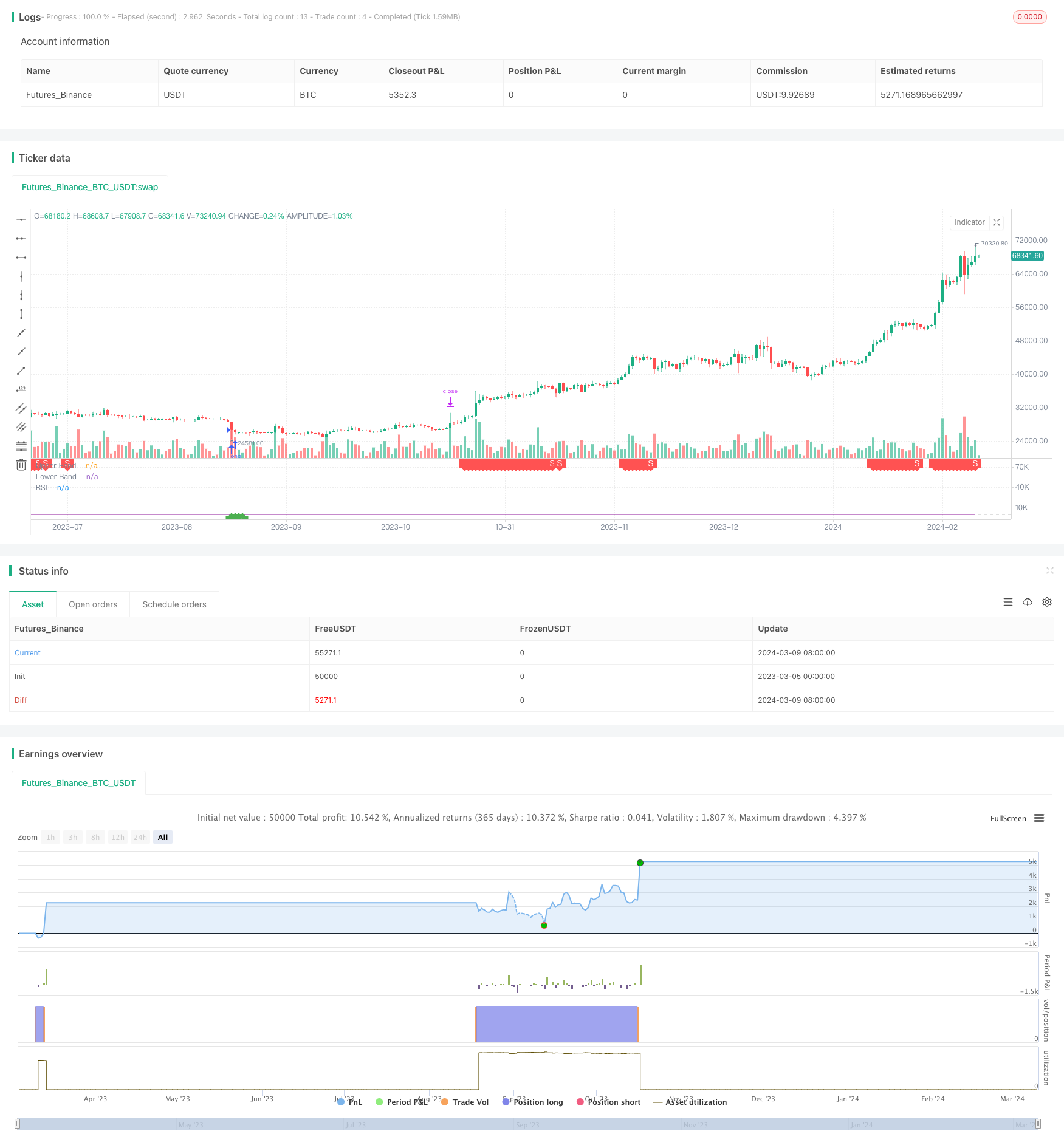

start: 2023-03-05 00:00:00

end: 2024-03-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Bollinger Band with RSI", shorttitle="BB&RSI")

len = input(14, minval=1, title="Length")

src = input(close, "Source", type = input.source)

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi, "RSI", color=#8E1599)

band1 = hline(69, "Upper Band", color=#C0C0C0)

band0 = hline(31, "Lower Band", color=#C0C0C0)

fill(band1, band0, color=#9915FF, transp=90, title="Background")

length_bb = input(20,title="BB Length", minval=1)

mult = input(2.0, minval=0.001, maxval=50, title="BB StdDev")

basis = sma(src, length_bb)

dev = mult * stdev(src, length_bb)

upper = basis + dev

lower = basis - dev

offset = input(0, "BB Offset", type = input.integer, minval = -500, maxval = 500)

Plot_PnL = input(title="Plot Cummulative PnL", type=input.bool, defval=false)

Plot_Pos = input(title="Plot Current Position Size", type=input.bool, defval=false)

long_tp_inp = input(10, title='Long Take Profit %', step=0.1)/100

long_sl_inp = input(25, title='Long Stop Loss %', step=0.1)/100

// Take profit/stop loss

long_take_level = strategy.position_avg_price * (1 + long_tp_inp)

long_stop_level = strategy.position_avg_price * (1 - long_sl_inp)

entry_long = rsi < 35.58 and src < lower

exit_long = rsi > 69

plotshape(entry_long, style=shape.labelup, color=color.green, location=location.bottom, text="L", textcolor=color.white, title="LONG_ORDER")

plotshape(exit_long, style=shape.labeldown, color=color.red, location=location.top, text="S", textcolor=color.white, title="SHORT_ORDER")

strategy.entry("Long",true,when=entry_long)

strategy.exit("TP/SL","Long", limit=long_take_level, stop=long_stop_level)

strategy.close("Long", when=exit_long, comment="Exit")

plot(Plot_PnL ? strategy.equity-strategy.initial_capital : na, title="PnL", color=color.red)

plot(Plot_Pos ? strategy.position_size : na, title="open_position", color=color.fuchsia)