अवलोकन

यह रणनीति एक गतिशील डीसीए रणनीति है जो ट्रेड वॉल्यूम और प्राइस ब्रेकआउट पर आधारित है। यह हाल ही में कम कीमतों की पहचान करके और कीमतों के उस निचले स्तर को तोड़ने और ट्रेड वॉल्यूम में वृद्धि के साथ स्थिति बनाना शुरू कर देता है। कीमतों में गिरावट जारी रहने के दौरान, रणनीति गतिशील रूप से प्रत्येक स्थिति की संख्या को समायोजित करती है, जब तक कि यह एक निर्धारित कुल संख्या तक नहीं पहुंच जाती। साथ ही, यह रणनीति मूल्य में गिरावट के माध्यम के आधार पर स्टॉप प्राइस सेट करती है।

रणनीति सिद्धांत

- ta.pivotlow () फ़ंक्शन के माध्यम से निकटतम मूल्य निचले बिंदु की पहचान करें और इसे समर्थन के रूप में लें।

- ऐतिहासिक कीमतों के समर्थन स्तर को तोड़ने के बाद की गिरावट की गणना करें, जिसमें से अंकों को सुरक्षा दूरी और स्टॉप-अप के संदर्भ के रूप में लें।

- जब कीमत समर्थन को तोड़ती है और सापेक्ष लेनदेन की मात्रा सेट गुणकों से अधिक होती है, तो स्थिति बनाने के संकेत को ट्रिगर करें।

- कुल भंडार की स्थापना की संख्या के अनुसार, कुल पूंजी को समान अनुपात के कई हिस्सों में विभाजित करें, और प्रत्येक भंडार के निर्माण के समय, वर्तमान भंडार की स्थापना की संख्या के अनुसार भंडार की संख्या को गतिशील रूप से समायोजित करें, ताकि स्थिति की सूचकांक वृद्धि हो सके।

- भंडारण के दौरान, यदि फ्लोटिंग लॉस सेट थ्रेशोल्ड तक पहुंचता है, तो भंडारण को तब तक जारी रखा जाता है जब तक कि कुल भंडारण की संख्या तक नहीं पहुंच जाती।

- जब कीमतें बढ़कर स्टॉप प्राइस तक पहुंच जाती हैं, तो सभी पोजीशनों को बंद कर दें।

रणनीतिक लाभ

- गतिशील समायोजन की संख्या के आधार पर स्थिति के निर्माण के दौरान कीमतों में गिरावट के दौरान फ्लोटिंग नुकसान, गतिशील समायोजन की संख्या के आधार पर हर बार स्थिति के निर्माण, नियंत्रण जोखिम के साथ ही, यह भी अधिक लाभ जब कीमतों में पलटाव प्राप्त करने में सक्षम है.

- संदर्भ ऐतिहासिक डेटा सेटिंग पैरामीटरः ऐतिहासिक कीमतों के आधार पर गिरावट की गणना करके, इसमें से अंक को सुरक्षित दूरी और रोकथाम की सीमा के संदर्भ के रूप में लें, जिससे रणनीति पैरामीटर वास्तविक बाजार की स्थिति के करीब हो।

- कुल जमा की संख्या को सीमित करेंः कुल जमा की संख्या को सेट करके, रणनीति के कुल जोखिम को नियंत्रित करें और अत्यधिक जमा के कारण होने वाले नुकसान से बचें।

रणनीतिक जोखिम

- समर्थन विफलता का जोखिमः यदि बाजार में चरम घटनाएं होती हैं, तो समर्थन के स्तर को तोड़ने के बाद कीमतों में भारी गिरावट जारी रहती है, रणनीतिक भंडारण तंत्र से बड़ी हानि हो सकती है।

- पैरामीटर सेटिंग जोखिमः रणनीति का प्रदर्शन काफी हद तक पैरामीटर सेटिंग पर निर्भर करता है, यदि पैरामीटर सेटिंग गलत है, तो यह खराब रणनीति प्रदर्शन का कारण बन सकता है।

- स्टॉप प्राइस सेट जोखिमः यदि स्टॉप प्राइस बहुत अधिक सेट किया जाता है, तो कुछ मुनाफे से वंचित रह सकते हैं; यदि यह बहुत कम सेट किया जाता है, तो यह बहुत जल्दी बंद हो सकता है और कीमतों के पुनरुत्थान के अवसरों का पूरा लाभ नहीं उठा सकता है।

रणनीति अनुकूलन दिशा

- अधिक संकेतक पेश करेंः भंडारण संकेतों के निर्णय में, संकेतों की सटीकता बढ़ाने के लिए अधिक तकनीकी संकेतक जैसे कि आरएसआई, एमएसीडी आदि पेश किए जा सकते हैं।

- धन प्रबंधन का अनुकूलन करेंः बाजार की अस्थिरता, खाते की जोखिम सहनशीलता जैसे कारकों के आधार पर, जोखिम को बेहतर ढंग से नियंत्रित करने के लिए, प्रत्येक स्थान के लिए धन के अनुपात को गतिशील रूप से समायोजित किया जा सकता है।

- स्व-अनुकूली स्टॉप लॉस: बाजार में उतार-चढ़ाव के अनुसार स्टॉप लॉस की मात्रा को गतिशील रूप से समायोजित करें ताकि बाजार में बदलाव के लिए बेहतर रूप से अनुकूल हो सके।

संक्षेप

इस रणनीति के लिए जोखिम को नियंत्रित करने के साथ-साथ कीमतों की वापसी पर अधिक मुनाफा कमाने के लिए स्टॉक की संख्या को गतिशील रूप से समायोजित करने और पैरामीटर सेट करने के लिए ऐतिहासिक डेटा का संदर्भ देने का प्रयास किया जाता है। हालांकि, रणनीति का प्रदर्शन काफी हद तक पैरामीटर की सेटिंग और बाजार की स्थिति पर निर्भर करता है, कुछ जोखिम अभी भी मौजूद हैं। रणनीति के प्रदर्शन को और बढ़ाया जा सकता है जैसे कि अधिक संकेतकों को पेश करना, धन प्रबंधन को अनुकूलित करना और स्टॉप-लॉस को समायोजित करना।

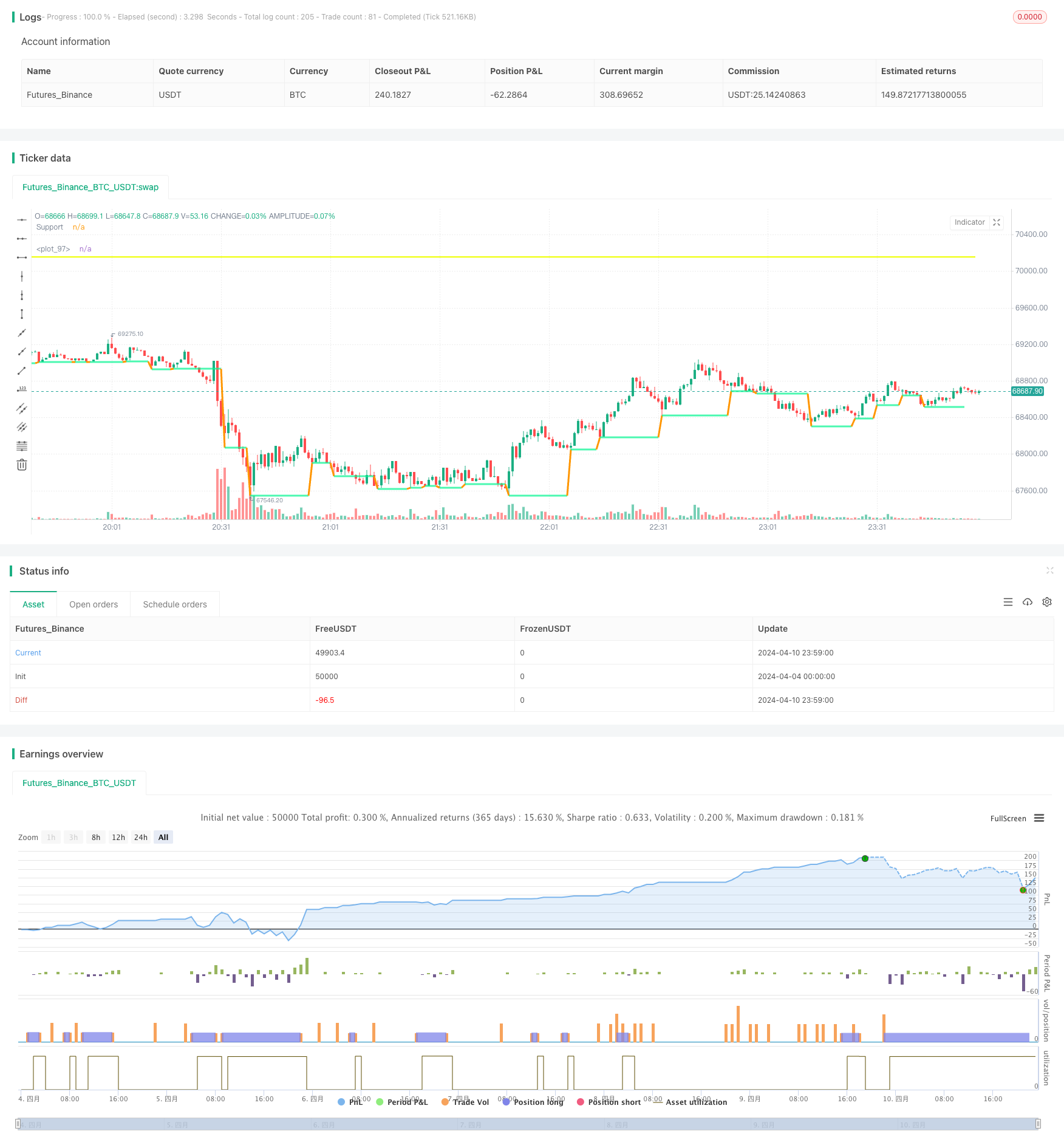

/*backtest

start: 2024-04-04 00:00:00

end: 2024-04-11 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © AHMEDABDELAZIZZIZO

//@version=5

strategy("Qfl Dca strategy", overlay=true)

// Parameters

swing = input(3 , title = "Swing Points")

mediandropmult = input.float(1.1, "Median drop Mult", step=0.1 , tooltip = "The script Calculate The Median Drop for all last Bases That Was cracked you can Increase or decrease it")

floatinglossvalue = input(-5 , "Floating Loss" , tooltip = "Position Floating Loss to start firs DCA order")

num_orders = input(5 , "Number of all orders" , tooltip = " The number of orders is including the base order and the DCA orders the script will alculate every order qty based on the orders number So that the position size doubles with every order")

length = input(20, title="Length of relative volume" ,tooltip = " the length of relative volume indicator")

mult = input(2.0, title="Volume Multiplier" , tooltip = "you can adjust the relative volume multiplier to find best parameter")

tpmult = input.float(1, step=0.1 ,title = "Take Profit Multiplier" ,tooltip = " By default, the script is set to take profits based on the same median drop percent you can adjust it as you like")

// Pivot Calculation

p = ta.pivotlow(low, swing, swing)

v = ta.valuewhen(p, low[swing], 0)

// Variables

var float[] lows = array.new_float()

var float chn = na

// Calculate drops

if v < v[1]

chn := (v[1] - v) / v[1] * 100

if array.size(lows) < 4000

array.push(lows, chn)

else

array.shift(lows)

array.push(lows, chn)

mediandrop = array.avg(lows)

maxdrop = array.max(lows)

mindrop = array.min(lows)

// Table display

textcolor = color.white

// tabl = table.new(position=position.top_right, columns=4, rows=4)

// table.cell(table_id=tabl, column=1, row=1, text="Avg Drop %", width=15, text_color=textcolor)

// table.cell(table_id=tabl, column=2, row=1, text="Min Drop %", width=15, text_color=textcolor)

// table.cell(table_id=tabl, column=3, row=1, text="Max Drop %", width=15, text_color=textcolor)

// table.cell(table_id=tabl, column=1, row=2, text=str.tostring(mediandrop), width=10, text_color=textcolor)

// table.cell(table_id=tabl, column=2, row=2, text=str.tostring(mindrop), width=10, text_color=textcolor)

// table.cell(table_id=tabl, column=3, row=2, text=str.tostring(maxdrop), width=10, text_color=textcolor)

// Plot support

t = fixnan(ta.pivotlow(low, swing, swing))

plot(t, color=ta.change(t) ? na : #03f590b6, linewidth=3, offset=-(swing), title="Support")

// Calculate relative volume

avgVolume = ta.sma(volume, length)

relVolume = volume / avgVolume

// Base Activation

var bool baseisactive = na

if not na(p)

baseisactive := true

// Buy Signal Calculation

buyprice = v * (1 - (mediandrop / 100) * mediandropmult)

signal = close <= buyprice and relVolume > mult and baseisactive

// Take Profit Calculation

tpsl = (mediandrop / 100)

tp = (strategy.position_avg_price * (1 + (tpsl * tpmult)))

// Position Sizing

capital_per_order(num_orders, equity) =>

equity / math.pow(2, (num_orders - 1))

equity_per_order = capital_per_order(num_orders, strategy.equity)

qty_per_order(equity_per_order, order_number) =>

equity_per_order * order_number / close

// Calculate floating loss

floatingLoss = ((close - strategy.position_avg_price) / strategy.position_avg_price) * 100

// Strategy Entries

if signal and strategy.opentrades == 0

strategy.entry("Buy", strategy.long, qty=qty_per_order(equity_per_order, 1))

baseisactive := false

for i = 1 to num_orders -1

if signal and strategy.opentrades == i and floatingLoss <= floatinglossvalue

strategy.entry("Buy", strategy.long, qty=qty_per_order(equity_per_order, i), comment="DCA Order" + str.tostring(i))

baseisactive := false

// Strategy Exit

strategy.exit("exit", "Buy", limit=tp)

// Plot

plot(strategy.position_avg_price, color=color.rgb(238, 255, 0), style=plot.style_linebr, linewidth=2)