रणनीति अवलोकन

यह रणनीति आरएसआई संकेतक और औसत रिटर्न सिद्धांत पर आधारित एक मात्रात्मक ट्रेडिंग प्रणाली है। यह बाजार में ओवरबॉय और ओवरसोल स्थितियों की पहचान करके बाजार में पलटाव के अवसरों को पकड़ने के लिए है, कीमतों के उतार-चढ़ाव की सीमा और समापन मूल्य की स्थिति के साथ। रणनीति का मुख्य विचार बाजार में चरम स्थिति के बाद वापसी के अवसरों की तलाश करना है, सख्त प्रवेश शर्तों और गतिशील स्टॉपलॉस की स्थापना करके जोखिम का प्रबंधन करना है।

रणनीति सिद्धांत

रणनीति व्यापार संकेतों को निर्धारित करने के लिए कई फ़िल्टरिंग तंत्रों का उपयोग करती हैः सबसे पहले, यह आवश्यक है कि कीमतें 10 चक्रों के नए निचले स्तर का निर्माण करें, जो बाजार को ओवरसोल्ड की स्थिति में इंगित करती हैं; इसके बाद, उस दिन के मूल्य में उतार-चढ़ाव की सीमा लगभग 10 ट्रेडिंग दिनों के लिए अधिकतम है, जो बाजार में उतार-चढ़ाव को बढ़ाता है; और अंत में, यह आकलन करके कि क्या समापन मूल्य उस दिन के मूल्य क्षेत्र के ऊपरी चौथाई में स्थित है, संभावित रिवर्स की पुष्टि करने के लिए। सिग्नल प्रविष्टि एक ब्रेकआउट विधि का उपयोग करती है, जो 2 ट्रेडिंग दिनों के भीतर स्थिति को पूरा करती है, और यदि कीमत पिछले उच्च स्तर को तोड़ती है, तो स्थिति को कई बार करती है।

रणनीतिक लाभ

- कई फ़िल्टरिंग स्थितियों ने संकेत की गुणवत्ता में सुधार किया और झूठे संकेतों को कम किया

- तकनीकी विश्लेषण में मूल्य पैटर्न, अस्थिरता और गतिशीलता जैसे कई आयामों को मिलाकर

- ट्रैक किए गए स्टॉप लॉस का उपयोग करके, लाभ को प्रभावी ढंग से संरक्षित किया जा सकता है

- एडमिशन तंत्र में ब्रेकथ्रू कन्फर्मेशन का इस्तेमाल, समय से पहले हस्तक्षेप से बचा जाता है

- लेनदेन तर्क स्पष्ट, समझने में आसान और लागू करने योग्य

रणनीतिक जोखिम

- मजबूत रुझान वाले बाजारों में अक्सर स्टॉप लॉस ट्रिगर हो सकता है

- प्रवेश की शर्तें सख्त हैं और व्यापार के कुछ अवसरों से चूक सकते हैं।

- उच्च लेनदेन आवृत्ति की आवश्यकता, उच्च लेनदेन लागत के साथ संभव

- कम अस्थिरता वाले वातावरण में प्रभावी ट्रेडिंग सिग्नल ढूंढना मुश्किल हो सकता है

- स्टॉप लॉस सेटिंग्स समग्र रिटर्न को प्रभावित करने के लिए बहुत रूढ़िवादी हो सकती हैं

रणनीति अनुकूलन दिशा

- प्रवृत्ति फ़िल्टर को लागू करने के लिए, एक मजबूत प्रवृत्ति के साथ व्यापार को रोकें

- लेन-देन के सूचकांक को सहायक पुष्टि के रूप में शामिल करने पर विचार करें

- अनुकूलित स्टॉप लॉस सेटिंग्स, जो बाजार में उतार-चढ़ाव की गतिशीलता के अनुसार समायोजित की जा सकती हैं

- लंबी अवधि के उतार-चढ़ाव से बचने के लिए भंडारण समय की सीमा में वृद्धि

- सिग्नल विश्वसनीयता बढ़ाने के लिए बहु-चक्र विश्लेषण को शामिल करने पर विचार करें

संक्षेप

यह एक पूरी तरह से संरचित, तर्कसंगत और स्पष्ट औसत वापसी रणनीति है। कई शर्तों के फ़िल्टरिंग और गतिशील स्टॉप लॉस मैनेजमेंट के माध्यम से, रणनीति जोखिम को नियंत्रित करते हुए, बाजार के ओवरबॉलिंग रिबाउन्ड अवसरों को प्रभावी ढंग से पकड़ने में सक्षम है। हालांकि कुछ सीमाएं हैं, लेकिन उचित अनुकूलन और सुधार के माध्यम से, रणनीति के समग्र प्रदर्शन में सुधार की गुंजाइश है। यह सलाह दी जाती है कि निवेशकों को वास्तविक बाजार में लागू होने पर, विशिष्ट बाजार विशेषताओं और अपनी जोखिम सहनशीलता के आधार पर पैरामीटर को समायोजित करने की आवश्यकता होती है।

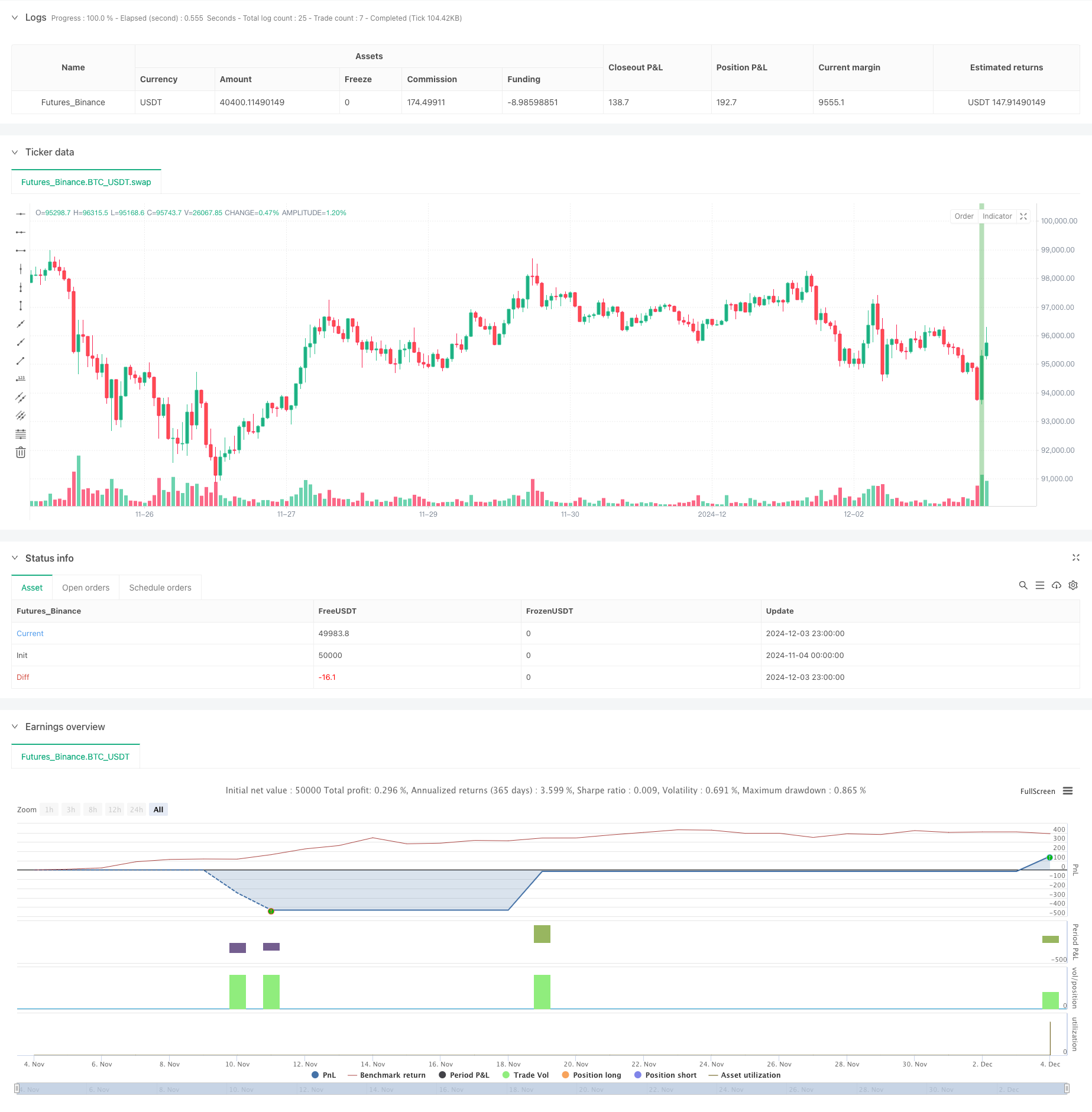

/*backtest

start: 2024-11-04 00:00:00

end: 2024-12-04 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Larry Conners SMTP Strategy", overlay=true, margin_long=100, margin_short=100)

// --- Inputs ---

// Corrected the input type declaration by removing 'type='

tickSize = input.float(0.01, title="Tick Size (e.g., 1/8 for stocks)")

// --- Calculate conditions ---

// 1. Today the market must make a 10-period low

low10 = ta.lowest(low, 10)

is10PeriodLow = low == low10

// 2. Today's range must be the largest of the past 10 bars

rangeToday = high - low

maxRange10 = ta.highest(high - low, 10)

isLargestRange = rangeToday == maxRange10

// 3. Today's close must be in the top 25 percent of today's range

rangePercent = (close - low) / rangeToday

isCloseInTop25 = rangePercent >= 0.75

// Combine all buy conditions

buyCondition = is10PeriodLow and isLargestRange and isCloseInTop25

// --- Buy Entry (on the next day) ---

var float buyPrice = na

var bool orderPending = false

var float stopLoss = na // Initialize stopLoss at the top level to avoid 'Undeclared identifier' errors

if (buyCondition and strategy.position_size == 0)

buyPrice := high + tickSize

stopLoss := low

orderPending := true

// Condition to place buy order the next day or the day after

if orderPending and ta.barssince(buyCondition) <= 2

strategy.entry("Buy", strategy.long, stop=buyPrice)

orderPending := false

// --- Stop-Loss and Trailing Stop ---

if (strategy.position_size > 0)

stopLoss := math.max(stopLoss, low) // Move stop to higher lows (manual trailing)

strategy.exit("Exit", from_entry="Buy", stop=stopLoss)

// --- Plotting ---

// Highlight buy conditions

bgcolor(buyCondition ? color.new(color.green, 50) : na)

//plotshape(series=buyCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="Buy Setup")

// Plot Stop-Loss level for visualization

//plot(strategy.position_size > 0 ? stopLoss : na, color=color.red, linewidth=2, title="Stop-Loss Level")