Kisah “melarikan diri” dan “bertahan hidup” dalam perjudian dan investasi

1

1

2875

2875

Kisah “melarikan diri” dan “bertahan hidup” dalam perjudian dan investasi

** Ketika berbicara tentang perjudian dan investasi, orang biasanya terburu-buru untuk belajar trik untuk menghasilkan uang, sebenarnya saya pikir menghasilkan uang tidak mudah dipelajari, membutuhkan pengalaman dan pemahaman. Saya tidak ingin mengajar anak-anak untuk tidak bersekolah, tapi saya ingin membahas tentang ini dengan rekan-rekan saya. Terinspirasi oleh wawancara saya dengan Mingguan Merah Berjangka, tiga tahun yang lalu. Di bawah bimbingan wartawan, saya menjelaskan wawasan mendalam tentang bisnis perdagangan investasi, memberikan pendapat besar tentang situasi keuangan ekonomi dunia, dan berbicara tentang beberapa pemikiran perdagangan. Saya pikir saya akan muncul di depan pembaca sebagai ahli yang berwawasan tinggi, dan hasilnya muncul dua hari kemudian: **

- ### Rahasia Pelangsungan Ayah dari Pengendali Besar Wall Street Fishiang Yang

Saya merasa sedikit sedih.

wawancara hanya berbicara tentang pentingnya pengendalian risiko, memberikan beberapa contoh sukses dalam perdagangan sendiri, bagaimana bisa menjadi Yang melarikan diri dari kematian? Namun berpikir lebih dalam, tetapi harus mengagumi kecerdasan editor wartawan. Bagaimana investasi Amerika menghasilkan uang dan rakyat China yang sedikit jauh, situasi yang lebih besar tidak buruk saya artikel ini, Yang melarikan diri dari kematian adalah topik yang relatif kosong.

Yang Jian Wu bisa mulai dari sebuah teka-teki tentang Tuan Yang, dan membuat sebuah teka-teki belajar dengan cara Holmes, Yang mengatakan bahwa mungkin juga bisa mulai dari teka-teki melarikan diri, mengembangkan sebuah teka-teki melarikan diri. Wawancara Yang Hong Weekly yang lebih dari seribu kata telah dimulai, sekarang kita mulai berbicara.

Pertama, saya ingin mengucapkan selamat tinggal: pikiran saya sedang berputar-putar, dan jika saya jauh, saya harap Anda bisa melihat saya.

Baru-baru ini, saya menemukan bahwa sebagian besar pembaca yang paling tertarik dengan dunia yang kacau di Wall Street adalah bagian awal tentang perjudian ((sebelumnya pedagang London telah mengirim versi elektronik kepada teman yang meninggalkan kotak suratnya, berharap dapat membantu Anda semua). Tampaknya 21 poin lebih dekat dengan orang banyak daripada penurunan suku bunga.

Hiduplah yang terpenting.

Ketika berbicara tentang perjudian dan investasi, orang biasanya terburu-buru untuk belajar trik untuk menghasilkan uang, sebenarnya saya pribadi berpikir bahwa cara untuk menghasilkan uang tidak mudah dipelajari, membutuhkan banyak pengalaman dan pemahaman. Bagi pemula untuk meningkatkan peringkat permainan dengan cepat, sebaiknya fokus pada latihan pertahanan.

Kesimpulannya, jangan pernah berkorban sebelum kemenangan revolusi. Jangan berpikir hal ini mudah dilakukan, apalagi di sekitar kita ada banyak orang kaya yang mencoba untuk menjadi kaya sebelum mati, bahkan di kalangan orang-orang teratas di dunia investasi, ada banyak orang yang jatuh dari awan.

Lihat beberapa contoh:

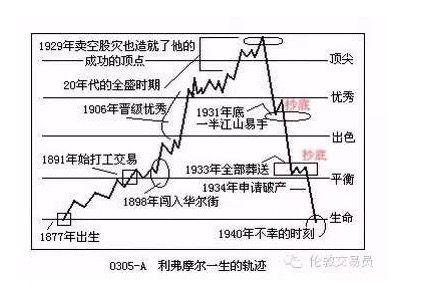

Jesse Livermore: Tokoh utama dalam memoir penjual saham, jenius spekulatif, yang mulai dari nol hingga bernilai $ 100 juta pada tahun 1929, akhirnya mengajukan kebangkrutan, dan beberapa tahun kemudian bunuh diri.

John Merryweather: Seorang super trader di perusahaan investasi crypto Salomon Brothers, yang kemudian mendirikan hedge fund jangka panjang LTCM, yang pernah memiliki modal sebesar $ 4 miliar, tetapi hampir hilang dalam krisis obligasi Rusia tahun 1998.

Tong Jingjun: mendirikan Universal Securities pada tahun 1988, pernah dikenal sebagai ayah dari sekuritas Tiongkok, tetapi pada tahun 1995 ia kehilangan keunggulan dalam kasus 3.27 hutang negara, sehingga terjebak.

Tang Wanxin: Yang pernah memimpin Grup Perusahaan Keluarga Dron, dengan sombong memandang pasar modal China, akhirnya runtuhnya Kekaisaran Dron karena rantai modal yang rusak.

Orang-orang di atas bisa dikatakan jenius pasar modal, tetapi pada akhirnya mereka gagal. Pengalaman mereka mengajarkan kita bahwa tanpa memperhatikan pengendalian risiko, akan terjadi adegan dari nelayan ikan dan ikan mas: berjuang keras untuk menjadi paus, dan akhirnya berubah menjadi pondok kayu di tepi laut.

Hidup adalah yang terpenting.

Tidak yakin, tidak akan berhasil.

Bertahun-tahun yang lalu, saya sering naik bus dari Chinatown, New York, menuju Atlantic City, bersama para pekerja yang bekerja di lobby restoran. Mereka berusaha mengubah nasib mereka di kasino, tetapi hasilnya seringkali hanya sedikit. Saya ingat sekali, seorang gadis di sebelah saya mengatakan bahwa dia pergi ke kasino setiap minggu untuk bermain baccarat dan memiliki set teka-teki untuk menang.

Saat perjalanan pulang, saya menang \( 800, dan dia kalah \) 4000. Tiba-tiba saya merasa senang, $ 4000 seharusnya menjadi penghasilan lebih dari sebulan! Melihat mobil penuh dengan rekan-rekan yang berpakaian sederhana, saya tiba-tiba merasa sangat sedih, membenci orang-orang yang melakukan bisnis bus yang kaya raya, itu seperti mengirim domba ke mulut harimau! Saya mencoba memberi tahu gadis itu bahwa bermain di lotere pasti akan kehilangan uang, tetapi dia tidak mau percaya, mengatakan bahwa kali ini hanya keberuntungan yang buruk, dan akan meninjau kembali minggu depan.

Saya tidak bisa berkata apa-apa, terlalu banyak orang yang gagal menggunakan keberuntungan sebagai alasan.

Sebuah kemenangan kalah memang keberuntungan, 10.000 kemenangan kalah adalah teori matematika besar (yang menang besar hampir pasti menang). Dalam permainan kasino di mana penjudi terus-menerus bermain dengan probabilitas yang unggul, bukankah kalahnya hanya masalah waktu? Jadi ada pepatah: kasino tidak takut Anda menang, takut Anda tidak datang.

Sama halnya dengan investasi.

Pasar saham lebih baik daripada kasino, dalam jangka panjang seharusnya menjadi permainan yang menguntungkan. Namun, karena faktor-faktor seperti perjudian, perdagangan dalam, dan pajak cetak, investor biasa jika bermain terlalu sering, tingkat pengembalian akan sulit untuk memenangkan pasar besar, bahkan mungkin akan kalah dalam jangka panjang. Jadi, jangan percaya pada rahasia rahasia yang diajarkan oleh para guru di pasar untuk menjadi kaya cepat, 99% adalah awan, 99% adalah ceroboh.

Pada zaman Edo Jepang, ada seorang penyapu pedang yang bernama Ben Wujia, yang telah berduel dengan manusia lebih dari enam puluh kali, dan tidak pernah kalah. Selain keterampilan yang luar biasa, dia juga memiliki rahasia: tidak pernah berselisih dengan orang yang lebih kuat dari dirinya sendiri.

Tidak ada yang pasti, tidak ada yang bisa dilakukan.

Ini adalah hal pertama yang harus diingat oleh hacker dan investor.

Apa kelebihan dari kasino?

Kasino tidak takut Anda menang, takut Anda tidak datang, karena permainan kasino pada dasarnya adalah bermain lama dan pasti kalah. Banyak pemain yang percaya pada keberuntungan, dan orang-orang yang menjalankan kasino percaya pada probabilitas, yang merupakan perbedaan antara pecundang dan pemenang.

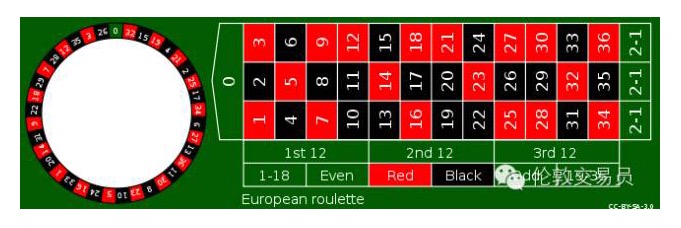

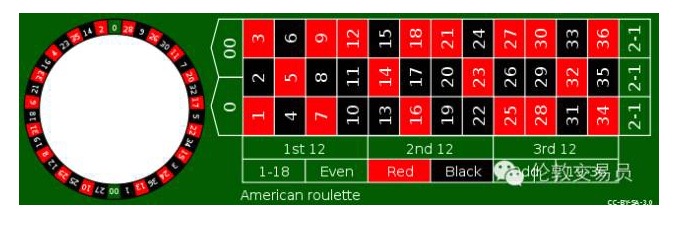

Misalnya, dalam permainan roulette (lihat gambar di bawah), pemain dapat bertaruh pada angka apa pun, dan jika bola kecil yang berputar tepat berada di angka itu, maka kasino akan menang 35 kali lipat.

Kedengarannya menarik, bukan?

Di film Casablanca, seorang pemuda yang melarikan diri dari Eropa ditahan selama 22 hari, dengan biaya perjalanan ke Amerika Serikat.

Mari kita analisa secara sederhana.

Jika hanya 1-36 36 angka, maka pemain setiap taruhan 1 yuan, rata-rata setiap 36 menang sekali, menang 35 yuan tepat mengimbangi uang kehilangan 35 lainnya. Tapi kasino di sisi kiri roda, menambahkan satu koin 0, pemain menang menjadi 1⁄37, menang 35 yuan tidak cukup untuk mengimbangi uang kehilangan 36 lainnya, kasino menempati 1⁄37 = 2,70% keunggulan probabilitas, yaitu setiap pemain bertaruh 100 yuan, rata-rata kehilangan 2,7 yuan.

Selain bertaruh pada angka tunggal, roulette juga memiliki taruhan merah dan hitam lainnya. Baik angka tunggal 1 banding 35 atau taruhan merah dan hitam 1 banding 1, sisi kemenangan kasino sama. Namun, ada perbedaan penting antara keduanya: volatilitas menang-kalah pada taruhan angka tunggal jelas lebih besar daripada taruhan merah dan hitam.

Di sini, saya hanya ingin mengatakan bahwa keuntungan dan volatilitas adalah dua hal yang sangat penting dalam perjudian dan investasi.

Yang terbaik adalah tidak menyentuh taruhan yang pasti akan kalah, jika Anda benar-benar ingin bermain, Anda harus memilih volatilitas kemenangan yang besar; Yang terbaik adalah investasi yang pasti akan menang harus memilih volatilitas kecil.

Kembali ke perjudian, sebagian besar permainan kasino dirancang mirip dengan roulette: kasino memiliki keunggulan probabilitas. Dalam permainan ini, pemain dapat memenangkan uang dengan hanya bermain beberapa tangan dan hampir pasti kalah dalam waktu lama, yang disebut dalam matematika sebagai Hukum Angka Besar.

Namun, para ahli matematika menemukan sebuah kelemahan dalam perhitungan.

Cerita lama di jam 21

Pada awal 1960-an, seorang matematikawan Amerika bernama Thorp (Edward Thorp) menggunakan komputer yang baru muncul untuk menemukan peluang dalam permainan 21 poin, mengembangkan metode untuk mengalahkan kasino melalui penghitungan kartu (card counting). Profesor Thorp menerapkan teorinya, menggunakan metode penghitungan kartu sendiri untuk memenangkan kasino besar, dan segera masuk daftar hitam, tidak ada yang bisa dilihat, sehingga seseorang menulis sebuah buku!

Buku Thorpe, Beat the Dealer, yang terjual 700.000 kopi dan menduduki peringkat teratas di daftar buku terlaris New York Times (mengingatkan saya pada Wall Street, penulis merasa malu …), menghasilkan lebih banyak uang dari pajak yang diperoleh dari perjudian. Ini juga membuktikan bahwa lebih mudah untuk menghasilkan uang dengan menjual bebek daripada menggali emas.

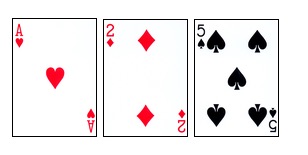

Prinsip-prinsip penghitungan kartu Thorp tidak sulit. Pertama-tama, aturan 21 poin: pemain dan bandar ((kasino) berpacu untuk melihat siapa yang memiliki jumlah kartu yang lebih dekat (tetapi tidak lebih dari) 21 poin. 10, J, Q, K semuanya bernilai sepuluh poin, 2 hingga 9 Dihitung berdasarkan poin masing-masing, A dapat bernilai satu poin atau 11 poin.

Permainan kartu dimulai dengan pemain dan bandar masing-masing memberikan dua kartu, kartu bandar yang jelas dan gelap (seperti gambar di bawah). Kemudian pemain membuat keputusan: dapat mengetuk, melakukan tindakan khusus seperti menggandakan, atau memilih untuk berhenti bermain kapan saja. Jika pemain lebih dari 21 poin (menghancurkan kartu) maka langsung kalah, atau berhenti bermain kemudian giliran bandar bergerak.

Selain itu, ada aturan khusus: satu kartu A dan satu kartu sepuluh ((10, J, Q, K) yang disebut Black Jack (Blackjack), yang diperoleh langsung menang. Jika pemain mendapatkan Black Jack, ia bisa memenangkan chip 1,5 kali lipat.

Jelas, dalam permainan 21 poin, pemilik dan pemain masing-masing memiliki keunggulan. Keunggulan pemilik rumah adalah membuat orang tergila-gila setelah bermain: pemain dapat menang tanpa bertarung jika dia membuka kartu terlebih dahulu.

Semakin banyak kartu sepuluh dan A, semakin besar peluang blackjack, semakin mudah untuk meledak, dan lebih berharga keuntungan pemain yang bergerak dan fleksibel. Sebaliknya, semakin banyak kartu kecil seperti 3, 4, 5, dan 6, semakin kecil kemungkinan meledak, lebih menguntungkan bagi bandar.

21 di zaman Thorpe lebih banyak menggunakan 1 atau 2 kartu poker, dan ketika kartu baru dicuci, kasino memiliki keunggulan probabilitas sekitar 0,5%. Yang menarik adalah, seiring dengan permainan kartu, kadang-kadang rasio kartu besar dan A akan menjadi tinggi, dan probabilitas akan berubah menjadi menguntungkan pemain. Metode Thorpe untuk memenangkan kasino adalah: dengan memperkirakan probabilitas kartu, bertaruh besar ketika situasi menguntungkan!

Seorang pendeta bernama Thorpe menemukan metode menghitung kartu, menulis buku terlaris, dan kemudian menjadi kaya raya di Wall Street, dan kemudian membuat dunia di bidang hedge fund.

Dari sisi kasino, sejak saat itu muncul sekelompok penghitung kartu yang menguasai permainan So Ji Woong (card counters). Di sisi kasino, penghitung kartu berusaha keras untuk mengusir penghitung kartu dari pintu, dan penghitung kartu menggali pikiran mereka untuk menembus blokade.

(Tenang saja, cerita yang diceritakan pasti akan kembali pada investasi di akhirnya )

Kelompok MIT

Berbicara tentang Thorpe, kasino memiliki lebih banyak masalah untuk menangkap pemain kartu. Seiring berjalannya waktu, kasino secara bertahap mengumpulkan daftar hitam. Jika orang-orang yang terdaftar di daftar itu diidentifikasi di meja 21 kartu, biasanya mereka akan segera dikirim ke luar negeri dengan hadiah: pergilah bermain di tempat lain!

Pada suatu waktu di tahun 1980-an, kasus penghitungan kartu bermunculan, detektif yang disewa kasino mengumpulkan daftar hitam yang dikumpulkan di berbagai tempat dan menemukan petunjuk penting: banyak alamat penghitungan kartu di sekitar Cambridge, Massachusetts! Cambridge, Massachusetts Anda mungkin belum pernah mendengarnya, tetapi Anda tidak mungkin pernah mendengar tentang dua universitas di sana: Harvard, MIT.

Dan akhirnya, kebenaran mulai terungkap, dan ternyata ada sebuah kelompok yang terdiri dari mahasiswa MIT!

Ini adalah sebuah organisasi yang beroperasi dengan make-up bisnis: ada yang membuat modal, ada yang bertanggung jawab untuk mengelola, ada yang bermain kartu, seluruh modal investasi dan modus kontrol risiko yang ada dalam modus modus hedge fund. Keuntungan terbesar dari tipuan kelompok adalah menghindari risiko yang dihadapi oleh hacker tunggal: 21 poin menang-menang sangat berfluktuasi, semakin tinggi keahlian Anda, nasib buruk dalam waktu singkat mungkin kehilangan modal, operasi kelompok dapat menyebarkan risiko tersebut. Selain itu, para hacker MIT juga menggunakan beberapa taktik pertempuran multiplayer.

Michael, misalnya, yang bertanggung jawab untuk menghitung kartu, membuat taruhan kecil untuk setiap kartu, dan ketika situasi menguntungkan, dia akan mengeluarkan mata uang yang telah ditentukan sebelumnya, sementara James, yang menyamar sebagai Tuan Muda, datang dan bertaruh $ 1000.

Kelompok MIT telah beroperasi selama lebih dari satu dekade, sekolah seperti MIT dan Harvard telah berpartisipasi, di antaranya ada orang Cina yang memenangkan medali emas Olimpiade. Tentara yang menghisap air dari barisan besi, bagaimanapun, yang paling tidak dibutuhkan di Cambridge, Massachusetts adalah jenius matematika. Keuntungan kelompok itu dilaporkan mencapai jutaan dolar, dan kemudian ada seorang penulis yang menulis buku khusus untuk menanamkan prestasi kelompok MIT, juga masuk dalam daftar buku terlaris New York Times.

Pada pertengahan 1990-an, ketika ekonomi Amerika Serikat sedang booming, para anggota geng mulai berdatangan ke Silicon Valley, Wall Street, dan lain-lain, dan kelompok penipu MIT mulai menghilang. Ini juga tampaknya menjadi bukti bahwa dengan adanya pekerjaan yang dilakukan oleh orang-orang muda, tingkat kejahatan akan menurun.

Beberapa tahun kemudian, teman-teman Fishing Yang dari China kebetulan menemukan 21 poin dalam permainan kartu, sangat menarik. Saya tidak pernah mendengar tentang Soup, dan saya tidak tahu bahwa buku-buku Soup hanya dijual seharga beberapa dozen dolar, saya membeli buku yang disebut rahasia yoga dari seorang penjudi bernama Kadosa seharga 100 dolar. Meskipun saya dipukul dengan pisau yang dijual dengan harga tinggi, bagaimanapun, saya juga harus pergi ke kasino untuk menggali emas!

Namun, saat ini danau ini sudah tidak lagi seperti tahun lalu.

Kebingungan tentang taruhan

Setelah belajar cara menghitung kartu, saya dengan bersemangat pergi ke Las Vegas untuk menguji pisau banteng kecil. Hasilnya bagus sekali, memenangkan setumpuk besar uang 100 dolar, 21 poin itu benar-benar sebuah tambang emas! Saya tinggal di New York, tidak mungkin selalu pergi ke Las Vegas untuk menambang emas, karena di dekat New York juga ada kota emas terbesar kedua di Amerika, Atlantic City, jadi saya menjadi pengunjung biasa di sana.

Setelah beberapa waktu bermain, saya mulai menyadari bahwa Atlantic City adalah sebuah arena yang tidak begitu bagus, saya hanya bisa menang sedikit dan menang-kalah sangat besar. Setelah meneliti dengan cermat, saya baru menyadari bahwa Atlantic City tidak seperti Las Vegas.

Seperti disebutkan sebelumnya, penghitung kartu terutama melihat proporsi kartu besar dan kecil dalam kartu yang tersisa, dan bertaruh besar jika proporsi kartu besar lebih tinggi dari biasanya.

Jelas, rasio paling mudah meningkat dalam dua situasi, yang pertama adalah ketika tidak ada banyak kartu yang tersisa, yang kedua adalah permainan 21 ketika hanya menggunakan 1-2 kartu tambahan. Pertandingan 21 di era Thorpe memiliki dua karakteristik ini: hanya menggunakan 1-2 kartu tambahan, dan dealer akan mencuci kartu hampir dengan cahaya, sehingga rasio kartu besar selalu meningkat, dan penghitung kartu memiliki banyak kesempatan untuk bertaruh besar ketika situasinya menguntungkan.

Tentu saja ada juga orang-orang tinggi yang merencanakan, memahami bahwa pertahanan lunak yang terbaik untuk kartu hitung adalah mencoba mengendalikan fluktuasi rasio kartu besar dan kecil, sehingga kasino menghasilkan dua strategi racun. Pertama adalah menambahkan kartu yang digunakan 21 poin, dari 1-2 pasang secara umum berubah menjadi 6-8 pasang.

Jelas sekali, dengan banyak kartu, rasio kartu besar dan kecil tidak akan mudah berubah.

Yang kedua adalah pencucian kartu lebih awal, menghindari situasi yang paling mudah berfluktuasi proporsi. Banyak kasino Las Vegas, persaingan ketat, kasino juga menyisihkan beberapa permainan 21 dengan 1-2 kartu ganda untuk penjudi, saya menang terutama dalam pertaruhan tersebut. Sementara Atlantic City berada di lokasi yang sangat baik, penjudi dari tiga daerah padat penduduk di New York, Washington, dan Philadelphia berlari ke sana, kasino tidak peduli tentang bisnisnya, sehingga aturan permainan 21 poin sangat ketat: pada dasarnya adalah 8 kartu ganda, dan pencucian sangat rajin.

Danau saya ternyata tidak lagi seperti danau yang dimiliki oleh Soup.

Meskipun demikian, tetapi rasio masih ada perubahan yang tinggi, saya juga memiliki sisi kemenangan untuk kasino. Sebelumnya saya telah berbicara tentang hukum mayoritas Liu: selama ada sisi kemenangan, secara teoritis terus bermain di akhir atau saya menang. Tapi teori kembali ke teori, dalam praktek ada batasan penting: taruhan saya terbatas, kehilangan cahaya tidak bisa bermain. Hukum mayoritas hanya mengatakan bahwa revolusi Liu akhirnya akan menang, tetapi tidak menjamin Anda tidak akan mengorbankan Liu sebelum kemenangan revolusi Liu.

Jika saya hanya menang $10.000, tidak akan mudah bagi saya untuk menunggu sampai saya memiliki peluang 1% lebih besar daripada kasino, dan sekarang dealer mengatakan:

Place your bets. (Taruh taruhan Anda)

Berapa banyak yang saya pertaruhkan? 20 dolar? Rata-rata hanya menang 2 sen, tidak apa-apa.

Saya kehilangan cahaya saat menangkap seekor burung betina yang tidak terlalu hitam (saya kalah 5 kali berturut-turut). Ternyata \( 20 terlalu sedikit, \) 2000 terlalu banyak, dan taruhan terbaik adalah di antara keduanya. Berapa banyak yang harus saya pertaruhkan?

Seorang pejabat tinggi telah memberikan jawabannya.

(Sedikit demi sedikit, saya akan membahas tentang teori investasi).

Rumus Kelly

Terakhir kali disebutkan, bagaimana bertaruh ketika situasi menguntungkan sangat membutuhkan keterampilan. Bertaruh terlalu sedikit untuk membuang peluang, bertaruh terlalu banyak untuk meningkatkan risiko mengorbankan uang. Apa yang lebih banyak dari taruhan yang tepat?

f* = (bp - q) / b Di antaranya, f* = persentase dari total modal yang diinvestasikan p = probabilitas menang q = probabilitas kegagalan, q = 1-p b = probabilitas, misalnya bertaruh satu angka di meja roulette, b = 35, bertaruh merah hitam, b = 1。

Dalam 21 poin taruhan yang dibahas di artikel sebelumnya, dengan asumsi total taruhan $ 10.000, probabilitas pemain menang adalah 51%, dengan peluang 1: 1 (rata-rata kemenangan dan kerugian sebenarnya sedikit menyimpang, tetapi tidak terlalu jauh), maka taruhan terbaik yang diberikan oleh Rumus Kelly adalah:

\(10000 * (1 * 0.51 - 0.49)/ 1 = \)200 Saya tahu banyak orang yang tercengang melihat rumus matematika, tapi untuk bermain judi dan investasi tidak mungkin tidak menggunakan matematika. Yang terpenting adalah tidak menghitung angka dengan rumus, tetapi untuk memahami makna sebenarnya di balik rumus.

Pertama, bp - q dari molekul dalam rumus tersebut mewakili peluang menang, dalam matematika disebut ekspektasi, rumus Kelly menyatakan: hanya permainan dengan nilai ekspektasi positif yang dapat dipertaruhkan, ini adalah prinsip dasar dari semua permainan dan investasi, yaitu bahwa pemain yang disebutkan di atas tidak memiliki kepastian, tidak pernah bertaruh.

Kedua, sisi menang dibagi dengan b adalah rasio modal yang dipertaruhkan. Artinya, dalam kasus sisi menang yang sama, semakin kecil kemungkinannya, semakin banyak yang dapat dipertaruhkan. Hal ini tidak mudah dipahami secara intuitif, dan kami akan menunjukkannya dengan sebuah contoh. Berikut adalah tiga permainan dengan nilai harapan positif, lihat mana yang Anda pilih:

Yang Xiao Bo: 20% menang, menang 1 kalah 5, kalah total. bp - q = 5*20% - 80% = 20% Yang menang adalah 60%, yang kalah adalah 1. bp - q = 1*60% - 40% = 20% Taruhan kecil dan besar: menang 80%, 1 menang 0.5 ◦ bp - q = 0.5*80% - 20% = 20%

Seperti nilai harapan matematika dari tiga permainan, semuanya adalah 20%, atau bertaruh 100 dolar rata-rata menang 20 dolar. Menurut ketahanan kebanyakan orang di negara ini, mungkin akan memilih permainan lotere kecil. Tapi dengan rumus Kelly, permainan lotere kecil hanya dapat bertaruh 4% dari total modal, permainan lotere tengah dapat bertaruh 20%, dan permainan lotere kecil dapat bertaruh 40%.

Dalam realitas, sebagian besar dari mereka yang suka bermain judi adalah para peretas.

Siapa yang suka bermain judi?

Investor profesional di Wall Street juga banyak bermain judi, karena lebih mudah menggunakan leverage.

Akhirnya, rumus Kelly menunjukkan pentingnya pengendalian risiko: bahkan permainan dengan nilai harapan positif tidak boleh bertaruh terlalu banyak. Secara matematis, rasio modal taruhan melebihi nilai Kelly, namun kecepatan kemenangan dalam jangka panjang menurun, dan kemungkinan kerugian bencana akan meningkat secara signifikan. Sebagai contoh ekstrem, jika Anda bertaruh semua uang Anda di setiap tangan, maka tidak peduli berapa banyak uang yang Anda menangkan, Anda akan langsung bangkrut jika Anda kalah sekali.

Mengapa industri investasi kehilangan banyak uang hanya karena beberapa orang tua yang memiliki teknologi yang bagus? Sebagian besar karena terlalu banyak taruhan.

Livermore kalah dari Meath

Pada tanggal 28 November 1940, 16 tahun sebelum formula Kelly muncul, seorang mantan solois di Wall Street mengeluarkan pistol dari lemari pakaian di Waldorf Hotel di New York, dan ia meninggalkan sebuah catatan untuk istrinya: “Oh … aku lelah berjuang … ini adalah satu-satunya jalan keluar.

Jesse Livermore, tokoh utama dalam memoirnya yang berjudul “The Stockman’s Memoir”, berakhir dengan kematian yang menyedihkan.

Jika Anda belum pernah membaca buku Reminiscences of a Stock Operator, saya sangat menyarankan Anda untuk mengambil pelajaran ini. Banyak manajer hedge fund kelas dunia sangat menghargai buku ini.

Dia hidup di zaman yang primitif, dan menyimpulkan banyak aturan yang dianggap klasik oleh investor modern: Anda harus menang jika Anda menang, Anda harus kalah jika Anda kalah, jangan meremehkan pendapat orang lain atau apa yang disebut rahasia rahasia rahasia, dan satu set lengkap dari strategi rahasia rahasia.

Lebih mengesankan lagi, Livermore bukan hanya seorang ahli teori, tetapi juga seorang praktisi. Kehidupan perusahaannya berubah-ubah, mulai dari jutaan dolar pada tahun 1907, hingga 100 juta dolar pada tahun 1929! Saat itu, mobil hanya dijual beberapa ratus dolar per unit, dan Livermore hanya menghasilkan 100 juta dolar dari perdagangan yang setara dengan lebih dari 10 miliar dolar hari ini!

Seorang jenius yang tidak dikenal ini kemudian kehilangan banyak uang di pasar, dan akhirnya memainkan adegan sedih di awal artikel ini. Bagaimana Livermore pergi ke McDonnell Street?

Livemore memulai karirnya di Bucket Shop.

Pada akhir abad ke-19, pasar saham Amerika Serikat sangat aktif, dan kemajuan teknologi memungkinkan orang biasa yang jauh dari New York untuk terlibat dalam spekulasi saham secara real time: mesin kutipan otomatis yang terhubung dengan kabel telegram dapat mengirim harga transaksi terbaru dari Bursa Efek New York ke seluruh negeri. Pada saat itu, banyak orang yang ingin berpartisipasi dalam spekulasi, tetapi kekurangan dana untuk membeli dan menjual saham, para penyelundup mengambil kesempatan untuk menarik orang-orang ini ke kasino saham.

Ada mesin penawaran otomatis di kasino, di mana para pemain tampaknya berdagang saham, yang sebenarnya berukuran koin. Sebagai contoh, harga saham terbaru adalah \( 80, dan pemain hanya perlu membayar \) 1 untuk membeli koin, dan jika harga \( 79 atau lebih rendah muncul di mesin penawaran, maaf, Anda kehilangan cahaya; jika \) 81 muncul di mesin penawaran, pemain dapat menghasilkan $ 1 keuntungan, dan seterusnya.

Bagaimana para penipu di kasino saham bisa menghasilkan uang?

Selain memanfaatkan massa yang sering bertaruh salah, mereka juga bersekongkol untuk memanipulasi pasar dengan beberapa broker. Misalnya, pada harga \( 80, banyak pemain bertaruh untuk menang besar, kasino menunjuk kepada rekan-rekan mereka di Bursa Efek New York untuk menekan harga saham, dan kasino akan memakan chip taruhan besar jika mereka memutar harga \) 79 di mesin kutipan otomatis.

Livermore, yang masih muda dan tidak memiliki banyak uang, bergaul di kasino saham, dan secara bertahap mempelajari kemampuan memprediksi harga pasar berdasarkan penawaran (Read Tape). Pada saat itu tidak ada komputer, dan tidak ada garis K langsung, Livermore membaca piring dan kung fu adalah prototipe analisis teknis yang sebenarnya.

Tapi saya ragu dia juga memiliki masalah yang sama di kasino saham: taruhan terlalu besar.

Dari sudut pandang rumus Kelly, jaminan yang sangat rendah di kasino saham sebenarnya adalah pembunuh para penjudi. Leverage begitu besar, taruhan jauh melampaui nilai terbaik Kelly, kehilangan adalah hal yang cepat atau lambat. Jaminan transaksi di pasar keuangan formal Amerika pada saat itu juga sangat rendah. Pengalaman perdagangan Liverpool kemudian menunjukkan bahwa ia selalu mempertahankan gaya taruhan yang sangat besar.

Kisah perusahaannya sangat mengejutkan, saham, kapas, kedelai, apa pun yang dioperasikan dengan leverage yang sangat tinggi, ini memang membuat legenda Liverpool menjadi hebat, tetapi juga membuatnya bangkrut beberapa kali. Beruntung beberapa kali mendapat bantuan bangsawan, Liverpool berhasil meraih beberapa peluang penting untuk mencapai puncaknya pada tahun 1907, 1915 dan 1929.

Tapi ada yang salah, dan saya ragu bahwa itu adalah kesalahan yang terlalu besar yang membuat Livermore kehilangan semua uangnya hanya beberapa tahun setelah ia mencapai 100 juta dolar.

Apa keajaiban yang bisa diciptakan oleh jenius ini jika Liverpool menggabungkan metode pengelolaan uangnya yang didasarkan pada rumus Kelly dengan kecakapan pasarnya yang luar biasa?

Sejarah tidak memiliki jika.

Livermore telah terbang seperti meteor, mungkin dia berumur beberapa dekade lebih awal.

Teori manajemen dana dan pengendalian risiko baru mulai terbentuk pada tahun 1950-an.

Rumus Kelly menyatakan bahwa permainan dengan keuntungan besar dan volatilitas kecil dapat bertaruh lebih besar. Lalu bagaimana cara mengukur keuntungan besar dan volatilitas kecil?

Rasio Sharpe

Pada tahun 1950, ada yang mengusulkan untuk menggunakan rasio ekspektasi pengembalian dan volatilitas sebagai indikator untuk mengukur peluang investasi. Pada tahun 1966, akademisi William Sharpe mengemukakan rasio Sharpe yang terkenal berdasarkan ini:

S = (R r) / σ, di mana: R = Return Expected ® atas Investasi ® r = tingkat pengembalian investasi tanpa risiko (dapat dipahami sebagai tingkat pengembalian investasi obligasi negara) σ = standard deviasi dari tingkat pengembalian (metode yang paling umum digunakan untuk mengukur volatilitas)

Semakin tinggi rasio Sharpe S, semakin tinggi kualitas peluang investasi.

Investasi A: Excess (lebih dari utang negara) diharapkan 10%, standar defisit 20%, rasio Sharpe 0,5 Investasi B: Excess return diharapkan sebesar 5%, standard deviation sebesar 5%, rasio Sharpe sebesar 1

Pada pandangan pertama, investasi A dengan ekspektasi pengembalian yang tinggi tampaknya menjadi peluang yang lebih baik. Sebenarnya, investasi B lebih baik daripada yang lain karena rasio Sharpe yang tinggi, yang berarti investor dapat menukarkan 1 unit risiko kelapa sawit dengan ekspektasi pengembalian yang lebih besar. Dari perspektif investasi leverage, kesimpulan yang sama dapat dibuat: dengan asumsi investor mendanai r pinjaman dengan tingkat bunga dan melipatgandakan 1 kali lipat leverage pada peluang investasi B, maka investasi B dengan kelapa sawit yang dikuasai akan menjadi ekspektasi pengembalian 10% dan 10% standard deviasi, sama dengan ekspektasi pengembalian investasi A, sedangkan risikonya lebih kecil.

Bagaimana Sharpe Ratio bisa menjadi pertimbangan yang baik?

Mari kita lihat contoh nyata: rata-rata tingkat pengembalian saham di pasar saham Amerika Serikat adalah sekitar 10%, volatilitas sekitar 16%, tingkat bunga tanpa risiko sekitar 3.5%, sehingga rasio Sharpe sekitar 0.4 (sumber: Wikipedia).

Untuk investor ritel, risiko/pengembalian investasi saham AS adalah masa lalu. Untuk manajer hedge fund, rasio Sharpe terlalu rendah: dengan asumsi bahwa tujuan Anda adalah pengembalian tahunan 20%, Anda harus menggunakan leverage 2,5 kali lipat (perkiraan pengembalian = 2,5).*10% - 1.53.5% ≈ 20%), berarti rata-rata 1 dari 6 tahun pengembalian akan kurang dari 2.5(10% - 16%)- 1.5*3.5% = -20% . Jika Anda kehilangan lebih dari 20%, pelanggan mungkin akan pergi.

Secara umum, rasio Sharpe lebih dari 1 adalah permainan yang bagus. Kesempatan ini tidak umum dalam investasi sederhana. Oleh karena itu, investor profesional sering menggunakan metode perlindungan untuk mengubah permainan investasi untuk meningkatkan rasio Sharpe.

Sebagai contoh, jika Anda menemukan cara untuk melakukan hedging dengan berbagai aset untuk mendapatkan peluang investasi dengan rasio Sharpe 2, maka Anda dapat dengan berani menggunakan leverage (teman-teman yang pandai matematika dapat menghitung sendiri probabilitas kehilangan uang), dan investor mungkin akan mengikuti Anda untuk berinvestasi di hedge fund Anda.

Namun, metode investasi yang terlindungi + leverage biasanya memiliki hambatan: Anda harus meminjam banyak uang, kebutuhan akan likuiditas tinggi, sehingga krisis tiba-tiba sering menimbulkan masalah, contohnya LTCM dan Goldman Sachs Global Alpha Fund yang dianalisis di Wall Street.

Rasio Sharpe juga memiliki kelemahan, ia mengasumsikan bahwa pengembalian adalah distribusi normal, sedangkan distribusi pengembalian investasi yang sebenarnya memiliki kebocoran (probabilitas kehilangan uang besar lebih tinggi dari perkiraan distribusi normal), sehingga ada masalah dalam memilih peluang investasi berdasarkan rasio Sharpe saja, dan mudah untuk dimanipulasi oleh kebocoran.

Bagi investor biasa, rasio Sharpe menyarankan untuk mempertimbangkan secara menyeluruh dari sudut pandang risiko dan pengembalian, memilih investasi yang lebih baik daripada yang lebih tinggi. Ini adalah pandangan yang disebutkan dalam artikel sebelumnya: permainan dengan pengembalian positif harus memilih permainan yang berfluktuasi kecil, permainan dengan pengembalian negatif harus memilih permainan yang berfluktuasi besar jika harus dimainkan.

Rasio Sharpe adalah tentang bagaimana memilih kartu yang akan dimainkan, sedangkan Rumus Kelly adalah tentang bagaimana memilih taruhan yang akan dimainkan untuk mendapatkan hasil yang optimal dalam jangka panjang. Sekarang mari kita gunakan kedua metode ini bersama-sama untuk melihat apakah 21 poin adalah cara yang tepat untuk mendapatkan uang.

Penjelasan tambahan tentang Skala Sharpe

Ketika berbicara tentang rasio Sharpe, pertanyaan-pertanyaan yang muncul berkisar pada beberapa hal:

Pertanyaan pertama: dalam contoh di pasar saham AS, bagaimana cara menghitung return rata-rata 1 tahun dari 6 tahun di bawah -6%?

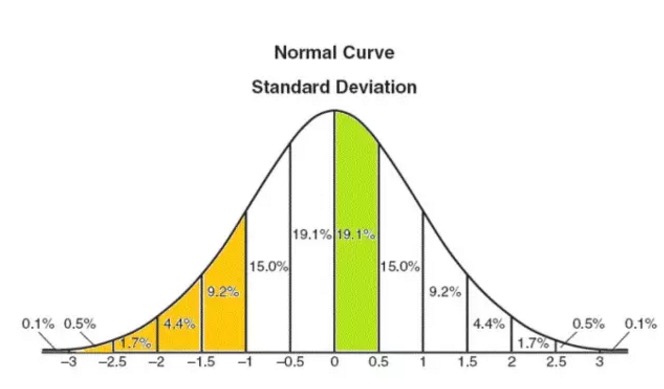

Rasio Sharpe mengasumsikan bahwa laba atas investasi sesuai dengan distribusi normal (lihat gambar di bawah). Secara matematis, jumlah banyak kejadian acak independen umumnya sesuai dengan distribusi normal. Misalnya, dengan terus-menerus melemparkan koin, sisi positif adalah 1, sisi negatif adalah 1, jumlah hasil setelah banyak pengulangan sesuai dengan distribusi normal.

Hipotesis distribusi normal tidak sempurna, tetapi tetap menjadi kerangka dasar untuk memahami masalah. Gambar di bawah ini menunjukkan nilai probabilitas distribusi normal. Misalnya, probabilitas tingkat pengembalian antara 0x dan 0,5x standar deviasi adalah 19,1% (bagian hijau dalam gambar).

Demikian pula, probabilitas tingkat pengembalian kurang dari 1 kali standar deviasi (bagian oranye dalam grafik) adalah sekitar 16%. Ini berlaku untuk pasar saham AS (rata-rata tingkat pengembalian 10%, standar deviasi 16%), dan kemungkinan tingkat pengembalian tahunan kurang dari 1 kali standar deviasi, yaitu 10% - 16% = -6%.

Pertanyaan kedua: Apakah ada hipotesis tentang rasio Sharpe yang tidak sesuai dengan kenyataan?

Tentu saja ada. Asumsi distribusi normal tidak sempurna. Sebenarnya, pergerakan pasar saham tidak sepenuhnya berputar bebas acak, atau kita tidak perlu repot-repot mempelajari hukum apa pun. Misalnya, dalam krisis keuangan, pergerakan pasar saham memiliki hubungan urutan yang sangat kuat (serial correlation), yaitu apa yang disebut kecenderungan berputar, yang menyebabkan laba pasar saham yang sebenarnya memiliki fenomena berputar, yaitu kemungkinan berputar ke posisi ekstrim lebih tinggi daripada perkiraan distribusi normal.

Selain itu, tingkat pengembalian tanpa risiko r dalam rasio Sharpe adalah konsep yang tidak jelas, dan biaya pembiayaan investor bukanlah r. Selain itu, perhitungan volatilitas bukanlah masalah sederhana.

Pertanyaan ketiga: Apa gunanya rasio Sharpe bagi investor biasa?

Pada dasarnya, ini adalah pelajaran mental: investasi tidak hanya melihat tingkat pengembalian, tetapi juga berapa banyak risiko yang harus ditanggung. Lain kali seseorang memberi tahu Anda bahwa saya mendapatkan rata-rata pengembalian 30% selama tiga tahun terakhir!

Contoh analisis kinerja hedge fund

Untuk menilai kinerja investasi, Anda tidak hanya perlu melihat tingkat pengembalian, tetapi juga faktor risiko. Sekarang mari kita lihat contoh nyata dari hedge fund. Tabel di bawah ini adalah rata-rata tingkat pengembalian tahunan dari beberapa hedge fund besar yang terkenal (sumber: HSBC Research Report).

Tabel 1

| - | - |

| - | Tingkat pengembalian tahunan |

| Dana A | 14.15% |

| Dana B | 15.17% |

| Dana C | 15.20% |

| Dana D | 79.17% |

| Dana E | 2.78% |

Anda akan memilih dana D yang memiliki tingkat pengembalian tahunan 79%, kan? Selamat, Anda memilih Paulson Credit Opportunities Fund, yang mengambil keuntungan miliaran dolar dan mengambil risiko besar-besaran dalam krisis keuangan. Paulson, yang mendirikan dan mengelola dana tersebut (dengan nama yang sama dengan mantan Menteri Keuangan AS Paulson, tetapi tidak ada hubungan) juga menjadi salah satu manajer dana paling terkenal.

Tapi kita baru saja membahas: tidak hanya melihat tingkat pengembalian, tetapi juga risiko. Tabel 2 menunjukkan volatilitas dan penilaian rasio Sharpe untuk masing-masing dana (dengan asumsi tingkat pengembalian tanpa risiko 3%), apa yang Anda pikirkan setelah melihat ini?

Tabel 2

| - | Tingkat pengembalian tahunan | Volatilitas tingkat pengembalian | Rasio Sharpe |

|---|---|---|---|

| Dana A | 14.15% | 5.94% | 1.9 |

| Dana B | 15.17% | 12.30% | 1.0 |

| Dana C | 15.20% | 4.53% | 2.7 |

| Paulson Credit Opportunities | 79.17% | 49.83% | 1.5 |

| Dana E | 2.78% | 12.21% | <0 |

Dari sudut pandang volatilitas dan rasio Sharpe, situasinya agak rumit. Meskipun tingkat pengembalian dana C hanya 15%, namun volatilitasnya kurang dari 5%, sehingga rasio Sharpe yang setinggi 2,7 hampir dua kali lipat dari 1,5 dana Paulson! Dengan kata lain, volatilitas dana C hanya sepersepuluh dari volatilitas dana Paulson, dengan asumsi bahwa investor hanya bersedia menanggung risiko volatilitas tetap, maka ia dapat menginvestasikan 1 dolar di dana Paulson atau 10 dolar di dana C, dengan risiko yang hampir sama, tetapi pengembalian total dana dana C lebih tinggi!

Dana C adalah Millennium Intl Ltd (Millennium Fund), yang selalu ada dalam industri hedge fund, yang manajerialnya pernah memiliki beberapa orang Cina yang hebat. Dari sudut pandang investor, apakah dana Paulson yang berhasil dipilih, atau dana milenium yang stabil, masih agak sulit untuk dipilih. Selain itu, rasio Sharpe Dana A dan Dana B jelas lebih tinggi dari 0.4 di pasar saham AS, juga merupakan pilihan investasi yang bagus.

Analisis lebih lanjut, hanya dengan rasio Sharpe, tampaknya tidak terlalu adil untuk mata uang dana Paulson: meskipun volatilitasnya tinggi, tetapi terutama mata uang yang berfluktuasi ke atas, mata uang yang berfluktuasi yang dihasilkan dalam proses keuntungan, sebenarnya bukan risiko. Investor takut kehilangan uang, terutama kehilangan beberapa puluh persen.

Tabel 3

| - | Tingkat pengembalian tahunan | Volatilitas tingkat pengembalian | Rasio Sharpe | Penurunan terbesar (waktu kejadian) |

|---|---|---|---|---|

| Bluecrest | 14.15% | 5.94% | 1.9 | -4.83% (2003) |

| FORE (Capital at the Edge) | 15.17% | 12.30% | 1.0 | -27.01%(2008) |

| Millenium (Inggris) | 15.20% | 4.53% | 2.7 | -7.24% (1998) |

| Paulson Credit Opportunities | 79.17% | 49.83% | 1.5 | -10.41%(2007) |

| Drake | 2.78% | 12.21% | <0 | -51.74%(2007-2009) |

Lebih menarik lagi, dana A (Bluecrest Capital) mengalami penurunan terbesarnya kurang dari 5 persen, dan terjadi pada tahun 2003. Dana tersebut berhasil menghindari kerugian besar dalam krisis besar 2007-2008, dan cukup menarik.

Mereka dibandingkan dengan Paulson Fund, bisa dikatakan bahwa mereka adalah pemenang, sehingga ketiga dana adalah objek favorit investor institusional, mengelola dana masing-masing mencapai \( 8.6 miliar, \) 10 miliar dan $ 6.3 miliar. Tampaknya orang bisa membuat uang besar adalah masuk akal.

Dana E (Drake Absolute Return Fund) juga merupakan dana besar yang mengelola miliaran dolar, tetapi ia mengalami kerugian lebih dari 50% dalam krisis keuangan, membuat investor kehilangan kepercayaan diri, dan menarik investasi, sehingga dana yang dikelola Drake sekarang hanya $ 200 juta.

Terakhir melihat dana B, yang memiliki jangka panjang komposit return 15%, rasio Sharp 1, indeks komposit yang bagus, meskipun mengalami kerugian sebesar 27% pada tahun 2008, tetapi telah berhasil melewati krisis. Bisa dikatakan bahwa dana B memiliki kekuatan yang cukup, sehingga juga menjadi dana besar yang mengelola beberapa miliar dolar.

Dari contoh nyata ini untuk menilai kinerja investasi, kita dapat melihat manfaat dari indikator risiko seperti rasio Sharpe dan penurunan maksimum. Investor pemula sering memiliki kesalahan hanya memperhatikan keuntungan dan tidak melihat risiko. Rumus Kelly baik atau rasio Sharpe, sebenarnya memberitahu kita satu hal: untuk mencari keseimbangan antara keuntungan dan risiko.

Investasi di pasar saham berisiko dan perlu dilakukan dengan hati-hati. Informasi yang diberikan hanya untuk referensi dan bukan merupakan saran investasi!

Sinopsis: Film ini menceritakan tentang seorang pria yang menjadi korban pembunuhan.